2 valores destacados de crecimiento de dividendos para comprar y mantener en 2023

03.02.2023 13:35

- Los valores de renta fija han superado al mercado en general estos últimos 12 meses.

- Sigo siendo optimista respecto a las empresas con crecientes repartos de dividendos, sólidos fundamentales y elevado flujo de caja libre en el actual entorno de mercado.

- Por ello, recomiendo comprar American y J.B. Hunt Transport Services.

Los valores que pagan dividendos suelen ofrecer a los inversores un sólido flujo de ingresos, independientemente de las condiciones económicas, ya que los pagos trimestrales suelen actuar como cobertura frente a la incertidumbre económica, parecido al actual contexto del mercado.

No es de extrañar que los títulos de valor con mentalidad defensiva, fuertes dividendos y sólidos datos financieros hayan superado al mercado en general por un amplio margen este último año, ya que los agentes del mercado buscan apuestas más seguras para crear riqueza.

De hecho, el ETF ProShares S&P 500 Dividend Aristocrats (NYSE:) —un barómetro de las empresas que han aumentado sus dividendos anualmente durante los últimos 25 años o más— ha descendido sólo un 1% en los últimos 12 meses, frente a la caída de aproximadamente el 9% del .

Por ello, recomiendo comprar acciones de American Express (NYSE:) y JB Hunt Transport Services Inc por sus sólidos fundamentales, balances saneados y valoraciones razonables.

Y lo que es aún más importante, ambas empresas tienen un largo historial de aumentos de dividendos, lo que las convierte en atractivas opciones en este momento de volatilidad del mercado.

American Express

– Rentabilidad anual: +17,2%

– Capitalización de mercado: 129.300 millones de dólares

Entre su atractiva valoración, sus alentadores fundamentales, su modelo de negocio de rentabilidad fiable y su enorme pila de efectivo, creo que las acciones de American Express son una compra inteligente en el actual contexto de mercado.

Con una gran cantidad de efectivo disponible y una deuda relativamente baja, la empresa de procesamiento de pagos con sede en Nueva York se ha esforzado constantemente por recompensar a sus accionistas mediante mayores dividendos y recompras de acciones.

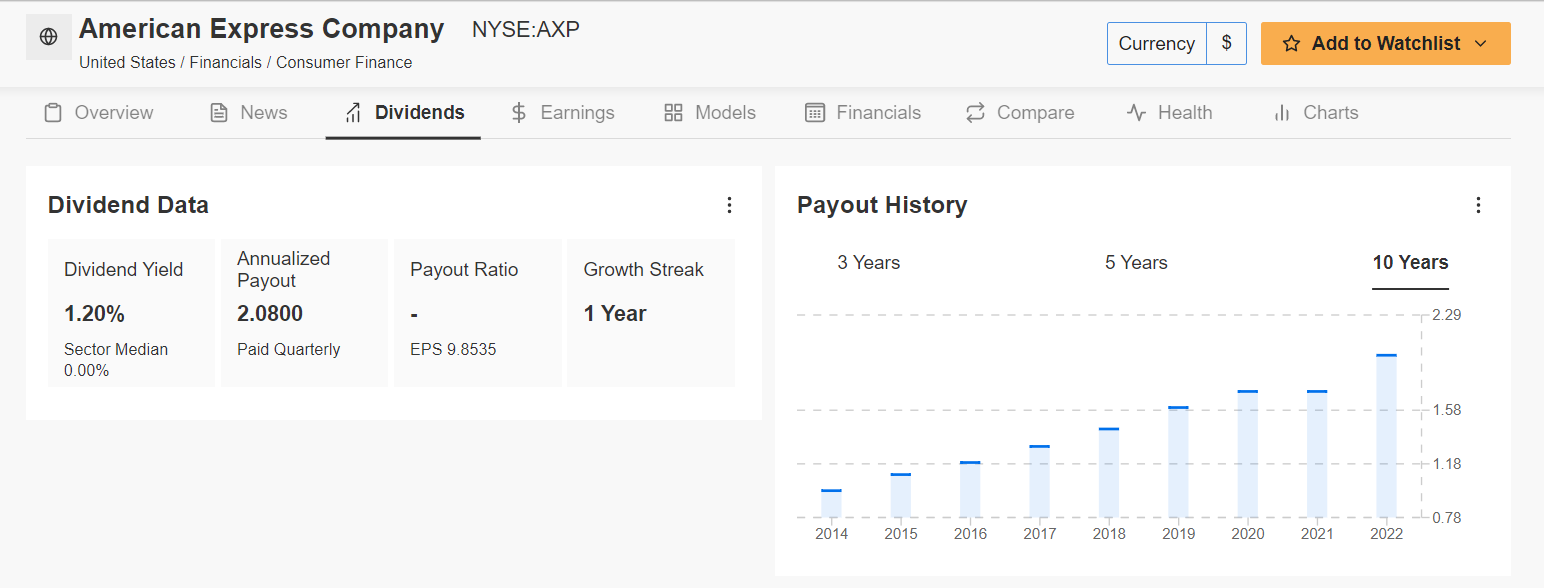

De hecho, el consejo de administración de American Express aprobó el mes pasado un aumento del 15% de su dividendo trimestral en efectivo, de 0,52 a 0,60 dólares por acción, a partir de este trimestre. El nuevo dividendo supone un pago anualizado en efectivo de 2,60 dólares por acción, frente a los 2,08 dólares actuales, con una rentabilidad del 1,20%.

Esta medida refleja el compromiso constante del gigante de las tarjetas de crédito de aumentar el valor para los accionistas devolviendo más capital a los inversores gracias a su sólido balance y al crecimiento previsto del flujo de caja libre.

Descripción: AXP Dividend Data

Descripción: AXP Dividend Data

Fuente: InvestingPro

Las acciones de American Express, una de las principales participaciones de Berkshire Hathaway (NYSE:), de Warren Buffett, han experimentado un comienzo impresionante de 2023, con un repunte de más del 17% hasta ahora, superando holgadamente el rendimiento comparable de sus principales homólogos del sector Visa (NYSE:) (+10,5%) y Mastercard (NYSE:) (+7,8%) en el mismo período de tiempo.

American Express cerró anoche en 173,13 dólares, cerca de sus recientes máximos de nueve meses de 177,86 dólares registrados el 30 de enero. Con las valoraciones actuales, la capitalización de mercado de Amex asciende a aproximadamente 129.300 millones de dólares.

Descripción: AXP Daily Chart

Descripción: AXP Daily Chart

De cara al futuro, creo que American Express seguirá siendo una de las empresas de procesamiento de pagos con mejores resultados del mercado, ya que sigue estando bien posicionada para ofrecer un crecimiento constante de los beneficios y las ventas gracias a su formidable negocio de tarjetas de crédito y a su amplia gama de servicios financieros.

La empresa se beneficiará directamente de los elevados tipos de interés, independientemente de si la economía entra o no en recesión. Dado que la mayoría de las tarjetas de crédito tienen un tipo variable, existe una correlación directa con los tipos de interés de referencia de la Reserva Federal. A medida que suben los tipos de interés de los fondos federales, también lo hacen los tipos de interés de referencia, lo que se traduce en una subida de los tipos y las comisiones de las tarjetas de crédito.

A diferencia de Visa y Mastercard, American Express es a la vez emisor y procesador de tarjetas, lo que le permite quedarse con una mayor parte de las comisiones de las transacciones que procesa.

J.B. Hunt Transport Services

– Rentabilidad anual: +13,2%

– Capitalización de mercado: 20.400 millones de dólares

J.B. Hunt Transport Services es una de las mayores empresas de transporte y logística de Estados Unidos, con más de 12.000 camiones en funcionamiento. La flota de la empresa con sede en Lowell, Arkansas, consta también de más de 145.000 remolques y contenedores.

En los últimos meses, las acciones de J.B. Hunt se han revalorizado casi un 27% desde que registraran mínimos de 156,28 dólares a finales de septiembre. Las acciones, que han subido un 13,2% en lo que va de 2023, cerraron la jornada del jueves en 197,35 dólares, su cota más alta desde el 1 de abril de 2022.

Descripción: JBHT Daily Chart

Descripción: JBHT Daily Chart

Independientemente de las condiciones económicas, creo que las acciones de J.B. Hunt continuarán su sólido rendimiento durante este año, ya que el líder de carga pagador de dividendos ha demostrado a lo largo del tiempo que puede sostener una economía debilitada y aun así proporcionar a los inversores mayores pagos de dividendos.

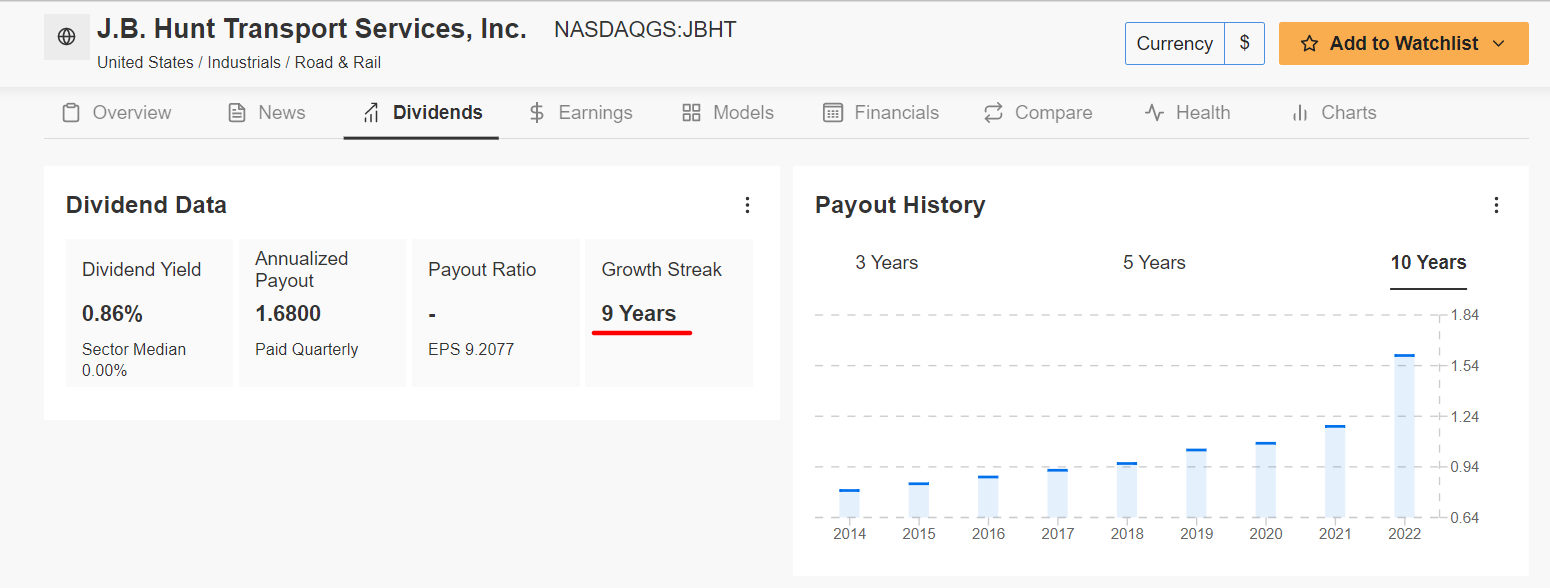

La última decisión favorable a los accionistas fue cuando el consejo de administración de J.B. Hunt aprobó el mes pasado un aumento del dividendo del 5%, elevando su pago trimestral en efectivo por noveno año consecutivo. El nuevo dividendo de 0,42 dólares por acción será pagadero el 24 de febrero de 2023, a los accionistas registrados el 10 de febrero de 2023, con fecha ex-dividendo del 9 de febrero de 2023.

A los precios actuales de las acciones, la tasa de dividendo anual implica una rentabilidad por dividendo del 0,86%, frente a la rentabilidad implícita del S&P 500 del 1,52%.

Descripción: JBHT Dividend Data

Descripción: JBHT Dividend Data

Fuente: InvestingPro

Respaldada por su sólida posición de liquidez, la empresa ha devuelto casi 300 millones de dólares a los accionistas mediante una combinación de dividendos en efectivo (238,7 millones de dólares) y recompra de acciones (55.300 millones de dólares) en los dos últimos años, lo que pone de manifiesto su interés por el rendimiento para el inversor.

Los resultados financieros del gigante del transporte por carretera y la logística del cuarto trimestre no cumplieron las expectativas de los analistas el 18 de enero, sin embargo, la directiva ha dicho que cree que la demanda de transporte de mercancías mejore en los próximos meses a medida que las limitaciones de la cadena de suministro de la era de la pandemia sigan desapareciendo.

Aunque los ejecutivos de J.B. Hunt Transport Services no han proporcionado orientación de cara al resto de 2023, sí dijeron que esperaban que los minoristas y los fabricantes comenzaran pronto a hacer pedidos de mercancías para verano y otoño, a medida que las empresas vuelven a ciclos de pedidos más convencionales.

***

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en corto en el S&P 500 y el a través del ETF ProShares Short S&P 500 (SH) y el ETF ProShares Short QQQ (PSQ). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo tanto del entorno macroeconómico en el de las finanzas de las empresas.

Los puntos de vista expuestos en este análisis son exclusivamente la opinión del autor y no deben considerarse asesoramiento de inversión.