4 gráficos macroeconómicos clave para entender la actual economía mundial

18.09.2023 13:21

El BCE subió los tipos de interés al 4% y creo que cometió un error de política monetaria.

Lagarde sigue echando leña al fuego, ya que la economía europea ya está notando el ajuste mucho más gravemente y más rápido que la estadounidense: pero ¿por qué?

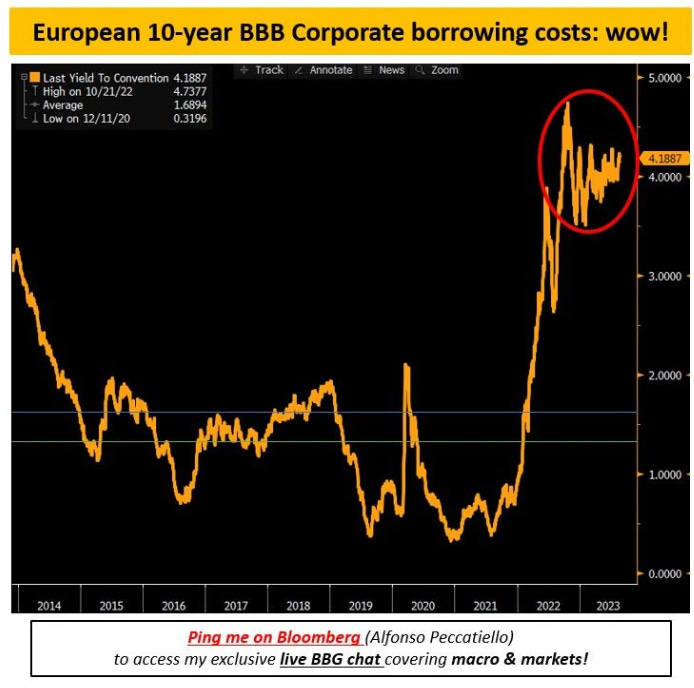

Descripción: European 10-Year BBB Corporate Borrowing Costs

Descripción: European 10-Year BBB Corporate Borrowing Costs

Esto se debe al ajuste del BCE, pero también al hecho de que el sector privado europeo ha disfrutado durante demasiado tiempo de unos tipos de interés asombrosamente bajos, por lo que el cambio se hace notar mucho más.

Eche un vistazo al siguiente gráfico que muestra los costes de endeudamiento de las empresas europeas BBB a 10 años desde 2013 hasta hoy:

– Media 2013-2023: 1,69% (línea azul)

– Media 2016-2019: 1,35% (línea verde)

– Hoy: 4,20% (!!!)

Las empresas europeas con calificación BBB podían endeudarse a 10 años al 1,69% (¡!) del coste total de media entre 2013 y hoy: ésa es la línea azul del gráfico. Si nos centramos en el periodo prepandemia, entre 2016-2019 esa media era del 1,35% solamente (línea verde).

Hoy en día, la vida es mucho más dura: los costes de endeudamiento casi se han triplicado (!!!) hasta el 4,20% y, lo que es más importante, llevan así casi 12 meses.

Se trata de un ajuste de las condiciones de financiación que está afectando gravemente a la economía europea.

Sin embargo, el BCE sigue subiendo y también ignora otra bestia macroeconómica que amenaza a Europa mucho más seriamente que a Estados Unidos: ¡los precipicios de refinanciación!

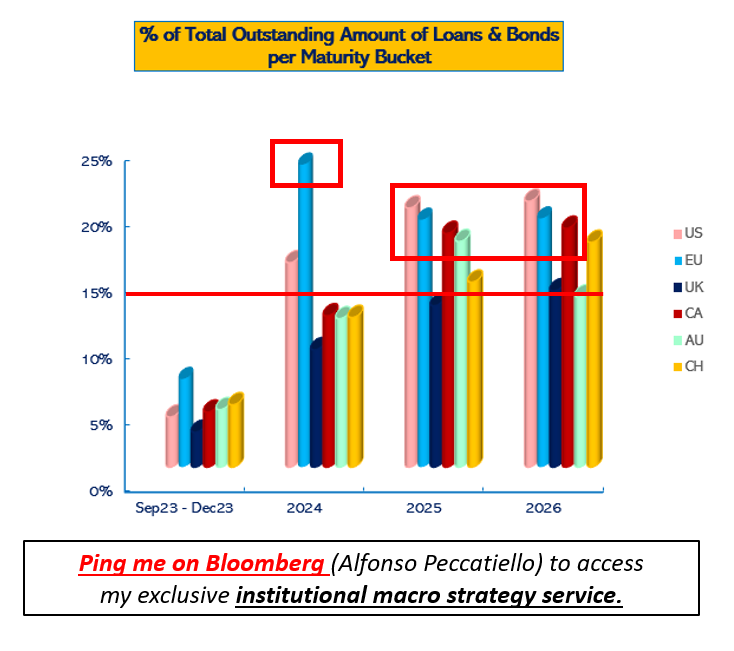

Descripción: Outstanding Amount of Loans and Bonds

Descripción: Outstanding Amount of Loans and Bonds

El gráfico anterior muestra el porcentaje de préstamos y bonos corporativos que vencen cada año natural en las distintas jurisdicciones.

Dado que las empresas distribuyen su endeudamiento a lo largo del tiempo, las necesidades de refinanciación no están todas agrupadas: por término medio, las empresas tienen que refinanciar cada año en torno al 10-15% de la totalidad de sus necesidades de endeudamiento (línea roja).

Como puede verse, Europa (azul) se enfrenta a una dura tarea el próximo año: Las empresas europeas tendrán que refinanciar el 25% (¡!) de sus necesidades de financiación en 2024 y tendrán que hacerlo a tipos de interés mucho más elevados de lo que están acostumbradas.

A medida que se acerca rápidamente el precipicio de la refinanciación en Europa, las empresas tienen que tomar decisiones difíciles: alejarse del apalancamiento y reducir sus negocios por completo o recortar costes estructurales (por ejemplo, puestos de trabajo) para mantener un negocio viable a pesar de los tipos de interés más altos.

El BCE acaba de subir los tipos ante una economía ya débil que se enfrenta a grandes dificultades de refinanciación: Creo que Lagarde acaba de cometer un error de política monetaria.

Japón es importante para los mercados de valores mundiales

En una entrevista reciente, el gobernador del Banco de Japón, Ueda, señalaba que la era de los tipos de interés negativos en Japón podría llegar pronto a su fin.

Como resultado, las divisas y los mercados de bonos se pusieron en marcha.

Pero, ¿por qué Japón es tan importante para los mercados de valores mundiales?

Los inversores japoneses se encuentran entre los mayores exportadores de capital del mundo, y se han convertido en gigantescos compradores de bonos del Tesoro estadounidense, bonos europeos y otros mercados de acciones extranjeros.

Como el rendimiento de los bonos nacionales lleva tanto tiempo deprimido y Japón ha seguido acumulando ahorros y reservas de divisas, se buscaron formas de invertirlos en el extranjero para generar mayores rendimientos.

Como referencia, sólo los inversores japoneses poseen más de 1 billón de dólares en bonos del Tesoro estadounidense y unos 400.000 millones de euros en diversos bonos europeos (sobre todo franceses y alemanes).

Ahora que el rendimiento de los bonos nacionales de Japón podría estar aumentando, ¿dejarán de invertir en bonos extranjeros?

Descripción: US 101-Year Treasury Yield Chart

Descripción: US 101-Year Treasury Yield Chart

La cuestión es que ya lo han hecho.

El apoyo de los japoneses a los mercados de valores mundiales de lleva ya varios trimestres desapareciendo.

Pero si el rendimiento de los bonos japoneses acaba de empezar a aumentar, ¿por qué ha ocurrido esto hace ya varios trimestres?

Verán: cuando los inversores japoneses compran bonos extranjeros deben cambiar los por o .

Según mi experiencia personal hablando con inversores japoneses en mi anterior trabajo, cubren el riesgo de cambio entre 3 y 12 meses, lo que se considera un periodo de tiempo lo suficientemente amplio como para evaluar el riesgo/rendimiento de su inversión en bonos tras cubrir el riesgo de tipo de cambio.

El gráfico anterior muestra lo que ven los inversores japoneses cuando consideran invertir en Bonos del Tesoro de EE.UU. después de los costes de la cobertura USD/JPY para los próximos 12 meses.

Para los inversores japoneses, hoy en día resulta extremadamente caro poseer bonos del Tesoro estadounidense porque los costes de cobertura del riesgo de tipo de cambio son muy elevados (ciclos de subidas de tipos de la Reserva Federal frente a ausencia de subidas en el Banco de Japón), mientras que las curvas están invertidas y, por lo tanto, la rentabilidad de invertir en bonos extranjeros a 10 años se reduce drásticamente.

Los bonos del Tesoro estadounidense son los más caros de las últimas décadas para los inversores japoneses. Llevan siéndolo varios trimestres.

Y la próxima acción del Banco de Japón será crucial para determinar si continúa esta tendencia.

¿Ha terminado Powell de subir los tipos?

La inflación de Estados Unidos se aceleró sorprendentemente en agosto: ¿qué significa esto para la Fed?

La Fed divide el IPC subyacente en:

1. Inflación de bienes

2. Inflación de la vivienda

3. Inflación de los servicios, excluida la vivienda

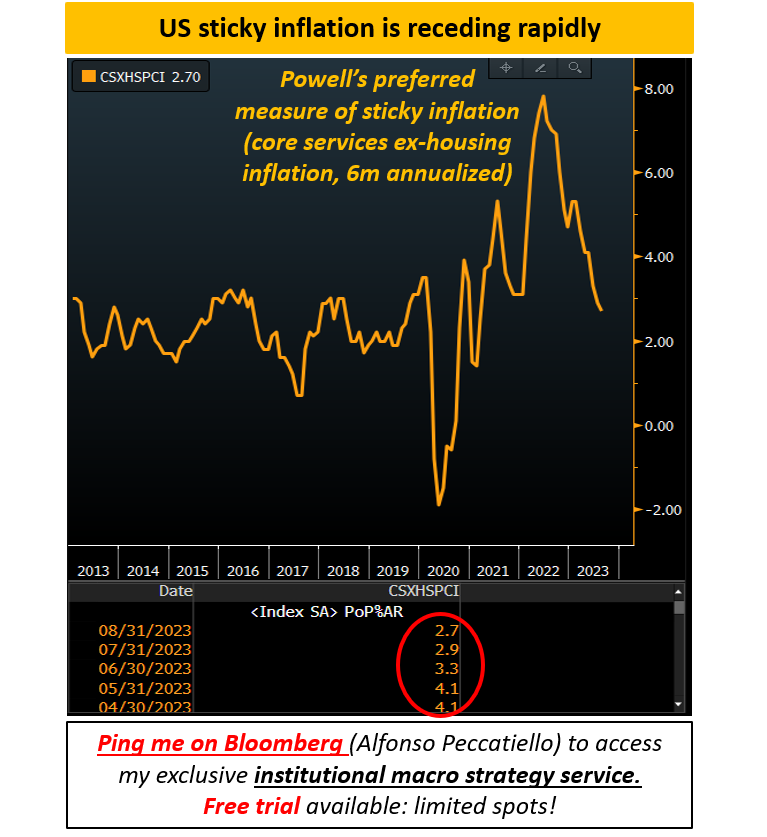

Descripción: US Sticky Inflation Data

Descripción: US Sticky Inflation Data

Las fuerzas desinflacionistas están tristemente presentes en el caso de los bienes: el exceso de inventario (por ejemplo, en la industria automovilística) y el saneamiento total de las cadenas de suministro apuntan a una continua moderación de los precios de los bienes esenciales.

Esto también se refleja en elementos como el índice de precios Adobe, que mide los precios de los bienes digitales online y acaba de alcanzar mínimos de 40 meses.

La inflación de la vivienda representa una gran parte de la cesta del IPC subyacente y la Reserva Federal recibió muy buenas noticias con este informe.

El alquiler de vivienda sigue desacelerándose secuencialmente, ya que va a la zaga de lo que está ocurriendo con la inflación de los alquileres sobre el terreno: la serie de crecimiento de los alquileres Zillow ha caído y la inflación de la vivienda recogida en las estadísticas del IPC sigue el mismo camino.

El ritmo de la desaceleración es una gran noticia para la Reserva Federal: la tasa de inflación anualizada de la vivienda a tres meses ha bajado hasta el 4,6% desde los máximos de casi el 10% de principios de año.

Debería seguir desacelerándose en el futuro: ¡buenas noticias para Powell!

¿Y qué hay de la medida favorita de Powell para la inflación pegajosa –quitados los servicios—: la vivienda?

Se supone que esta es la parte más pegajosa de la cesta del IPC, relacionada con la brecha de producción y la atonía del mercado laboral, que Powell sigue muy de cerca.

Obtuvimos un 0,4% intermensual, muy por encima de lo esperado, pero el gráfico anterior nos permite dar un paso atrás y observar la tendencia de la inflación pegajosa: la tasa de variación anualizada a seis meses alcanzó nuevos mínimos en este ciclo, el 2,7%, frente a más del 5% a principios de año.

La inflación pegajosa también parece estar bajo control.

En general, parece que la Reserva Federal ya no va a subir más los tipos, pero los mercados empiezan a cuestionar esta hipótesis: la subida de los precios del petróleo, la creciente presión en los mercados de valores y la solidez de los datos mensuales de los servicios esenciales, excluida la vivienda, plantean interrogantes.

¿Calma antes de la tormenta macroeconómica?

***

Este artículo se publicó originalmente en The Macro Compass. Únase a esta vibrante comunidad de inversores macroeconómicos, asignadores de activos y fondos de cobertura: compruebe qué nivel de suscripción le conviene más utilizando este enlace.