5 gráficos semanales que señalan un alza en bonos

17.04.2023 21:05

En este artículo vamos a repasar algunos de los datos más importantes de la semana pasada.

Entremos de lleno.

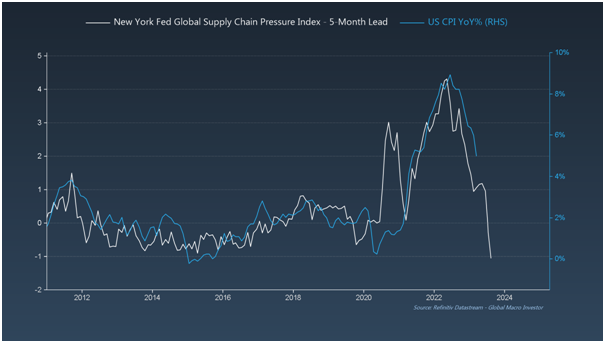

1. Índice de presiones de la Fed de Nueva York sobre la oferta mundial vs. porcentaje de IPC de EE.UU. interanual

Otro mes, otra caída significativa del , como veníamos esperando.

Las presiones de la cadena de suministro también siguen desplomándose y aventajan al IPC en cinco meses, lo que sugiere que el IPC volverá a situarse por debajo del 2% antes de lo que la mayoría espera.

NY Fed Global Supply Chain Pressure Index

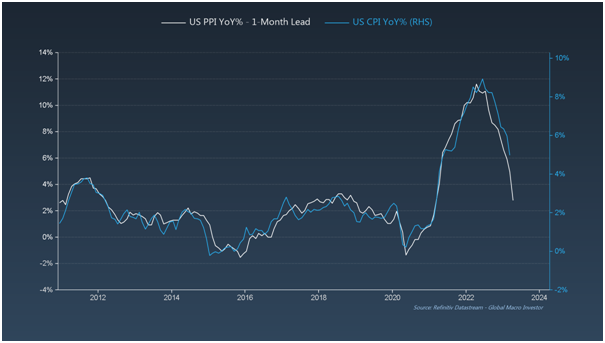

2. Índice de precios al productor de (IPP) EE.UU. interanual vs. porcentaje de IPC de EE.UU. interanual

El también se situó por debajo de las expectativas del consenso en marzo (2.7% interanual frente a las expectativas del 3.0%) e indicó que el IPC ya debería acercarse al 3% en los próximos uno o dos meses.

US PPI YoY% vs. US CPI YoY%

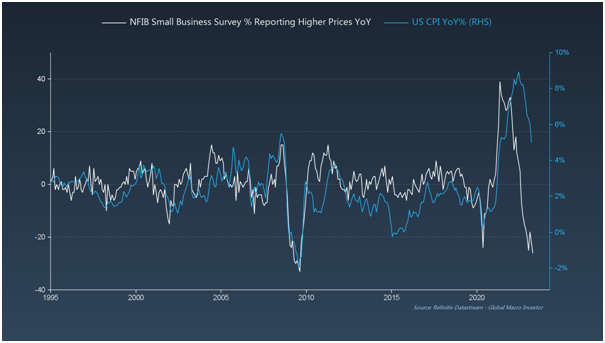

3. Encuesta NFIB Small Business Survey % reportando aumento de precios interanual vs. porcentaje de IPC de EE.UU. interanual.

Además, según los últimos datos publicados del esta semana correspondientes al mes de marzo, las pequeñas empresas estadounidenses siguen informando de un rápido descenso de los precios: la lectura interanual actual es la más baja desde julio de 2009.

NFIB Small Business Survey vs. US CPI YoY%

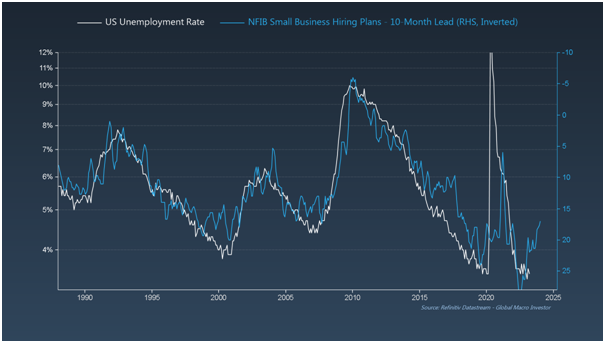

Los Planes de Contratación de la NFIB también siguen bajando (aquí invertidos) y sugieren que el desempleo empezará a subir muy pronto, algo sobre lo que hemos estado advirtiendo basándonos en lo retrasados que están los datos de desempleo – aquí, los Planes de Contratación de las Pequeñas Empresas de la NFIB se adelantan diez meses.

US Unemployment Rate

.

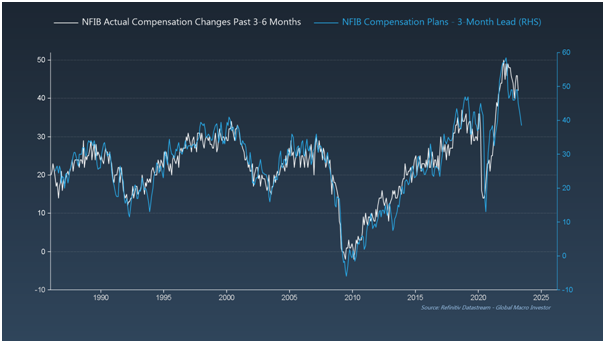

Por último, los Planes de Compensación de la NFIB siguen cayendo e indican que la inflación salarial es noticia de ayer.

NFIB Compensation Plans

4. ISM vs. Porcentaje de ventas al por menor en EE.UU. interanual

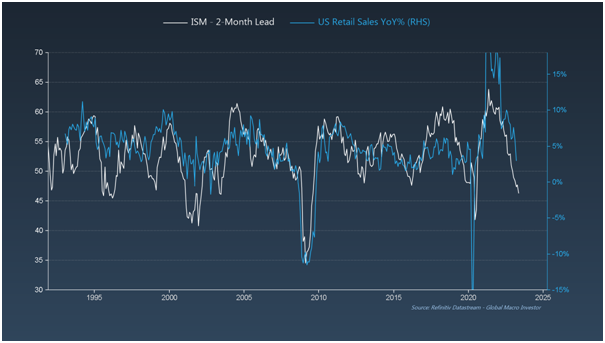

Los datos de de marzo (también publicados la semana pasada) dieron una gran sorpresa negativa y, basándose en el desfase normal de dos meses frente al , deberían volverse negativos en los próximos dos meses.

ISM vs. US Retail Sales YoY%

5. Actualización de los bonos

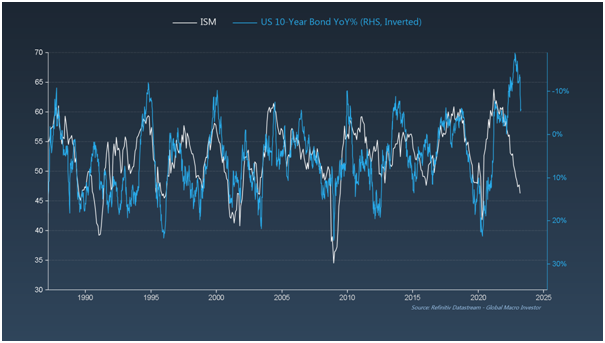

Por último, los bonos siguen cerrando la brecha frente al ISM tras alcanzar una de las divergencias más extremas del ciclo económico de la historia. Creemos que la relación riesgo/rentabilidad de los bonos sigue siendo extremadamente atractiva y seguimos creyendo que estas fauces de caimán se cerrarán con la subida de los precios de los bonos.

ISM vs US 10-Yr Bond

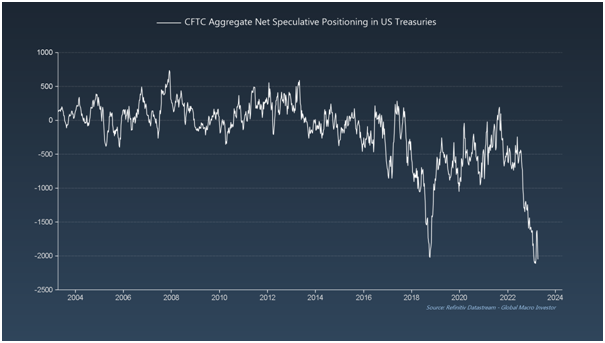

Y todo el mundo sigue extremadamente corto, lo que echa leña al fuego.

CFTC Aggregate Net Speculative Positioning

Conclusión

Tal y como esperábamos, los datos de inflación siguen desplomándose, y los datos coincidentes como las ventas minoristas y las siguen ralentizándose – el entorno perfecto para los bonos – y la gran posición corta no hace más que aumentar nuestra convicción en torno a la operación.

¡Obtén 30 días gratis de InvestingPro en este enlace!

¡Obtén 30 días gratis de InvestingPro en este enlace!