Acciones frente a bonos: ¿Cuál debe ser su opción los próximos 10 años?

03.08.2023 10:30

Uno de nuestros últimos artículos advierte de que el tremendo viento de cola que hace 30 años que impulsa los beneficios empresariales está desapareciendo. Los constantes recortes de los tipos de interés y de los tipos impositivos de las empresas han estado impulsando considerablemente las cotizaciones bursátiles y las valoraciones.

Sin embargo, con los tipos de interés efectivos de las empresas cerca de mínimos históricos y los tipos impositivos en mínimos históricos, es improbable que se produzcan nuevos recortes. Salvo que los tipos de interés sean negativos o se reduzcan los tipos del impuesto de sociedades, las tasas de crecimiento de los beneficios en su conjunto podrían reducirse entre un 30% y un 50% durante la próxima década.

El consejo del artículo no se refiere necesariamente a la gestión de carteras a corto plazo, sino que es algo que todos los inversores deberían valorar.

En cuanto al pensamiento estratégico a largo plazo, merece la pena considerar otro factor crítico para los inversores en acciones. Existe una alternativa. Los inversores pueden asegurarse ahora una rentabilidad a largo plazo sin riesgo del 4% o ligeramente superior.

La cuestión de cuánto asignar a las acciones frente a los bonos u otros activos debería basarse en un análisis fundamental y técnico a más corto plazo. Sin embargo, para quienes se inclinan por establecer sus estrategias de inversión en función de factores a largo plazo, los próximos 10 años pueden diferir de lo que estamos acostumbrados.

Para los partidarios de la estrategia del «todo listo», explicamos por qué la combinación de bonos con rendimientos más elevados y nuestras advertencias sobre el crecimiento de los beneficios a largo plazo pueden constituir un momento excelente para reconfigurar sus asignaciones de acciones y bonos.

Las valoraciones importan

Las valoraciones son los precios que pagamos por las inversiones. Es quizá el juicio más crítico sobre los rendimientos futuros.

Como dijo una vez Warren Buffet:

El precio es lo que se paga. El valor es lo que se obtiene.

Las perspectivas económicas y fundamentales pueden ser horribles. Sin embargo, una inversión puede seguir teniendo mucho sentido con una valoración lo suficientemente barata. Por el contrario, unas acciones con una valoración extremadamente elevada pueden basarse en una trayectoria de beneficios imposible. Incluso en el mejor de los entornos, estas inversiones tienden a tener malos resultados.

Valoraciones actuales y rendimientos futuros

¿Qué predice nuestra bola de cristal basándose en las valoraciones actuales?

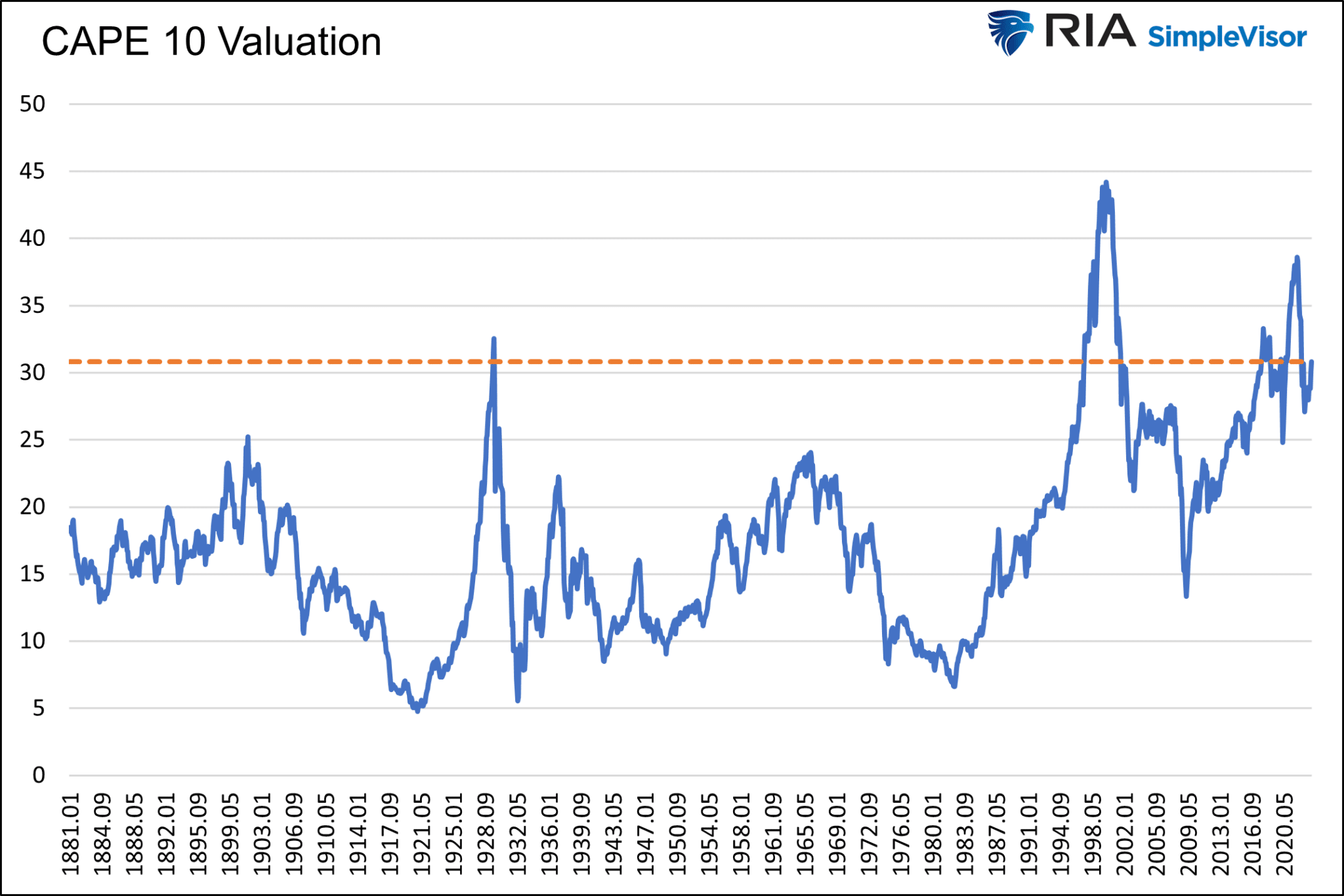

Actualmente, el CAPE 10, una medida a largo plazo del ratio precio/beneficios, del es de 30,82. Si nos remontamos a 1871, la valoración actual sólo ha sido superada por un breve periodo que condujo a la Gran Depresión, otro antes del desplome de la burbuja de las puntocom, y en diversas ocasiones entre 2017 y ahora mismo.

Descripción: CAPE 10 Valuation

Descripción: CAPE 10 Valuation

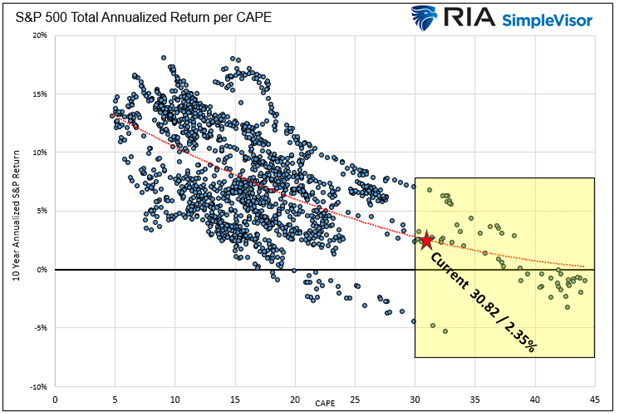

El siguiente gráfico de dispersión compara las valoraciones CAPE mensuales con los rendimientos totales reales a 10 años vista (dividendos incluidos).

La estrella roja marca la intersección de la línea de tendencia y el CAPE actual. Sobre la base de un CAPE de 30,82, la rentabilidad total esperada a 10 años es del 2,35%. El recuadro amarillo muestra la rentabilidad total a 10 años para cada mes en que el CAPE se situó por encima de 30.

Consideremos ahora que el rendimiento de los bonos del se sitúa en torno al 4%. Este rendimiento ofrece a los inversores una alternativa que no existía los últimos 15 años.

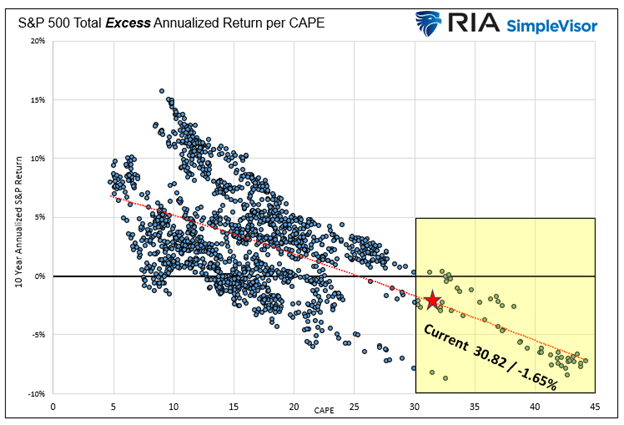

El siguiente gráfico ayuda a apreciar la compensación entre la gama potencial de rendimientos representada en el gráfico anterior y los rendimientos a 10 años que uno podría haber obtenido cada vez que la valoración del CAPE fue superior a 30. El gráfico es similar al anterior, salvo que los rendimientos se presentan por encima del rendimiento de los bonos del Tesoro estadounidense a 10 años.

Descripción: CAPE Expected Excess Returns

Durante los últimos 150 años, a los inversores que se enfrentaban a valoraciones CAPE superiores a 30, como es el caso, casi siempre les iba mejor comprando bonos del Tesoro estadounidense a 10 años.

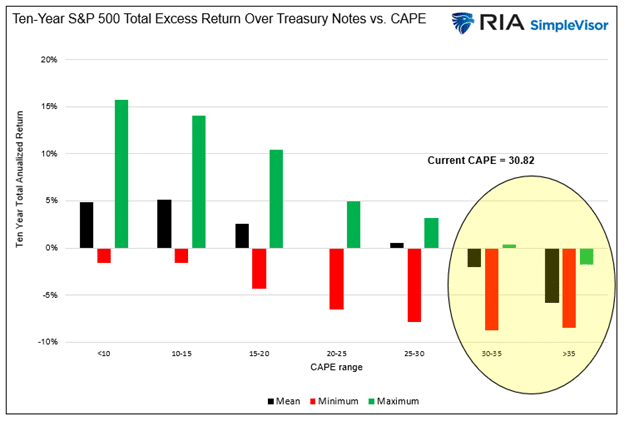

El siguiente gráfico de barras resume el diagrama de dispersión anterior para ayudar a resaltar este punto.

Descripción: CAPE Expected Excess Returns

La historia nos dice que agarremos los bonos y salgamos pitando.

John Hussman pone su granito de arena

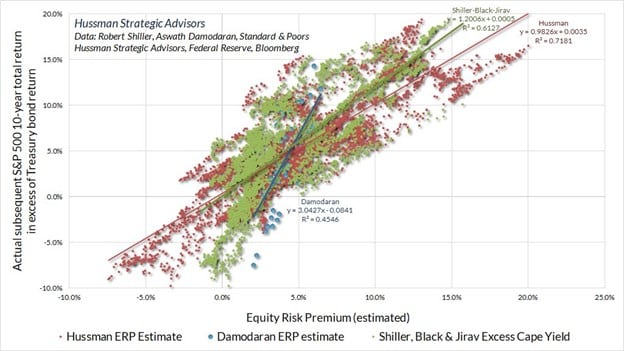

El siguiente gráfico de John Hussman compara tres cálculos de la de las acciones en lugar del CAPE con el consiguiente exceso de rentabilidad. Su análisis es más bajista que nuestras expectativas basadas en el CAPE.

Descripción: Hussman Expected Returns

La actual prima de riesgo de las acciones se encuentra por debajo del 1%, de manera que es mejor que los inversores a largo plazo tomen nota.

Pero hay una pega

Después de este debate bajista, ¿por qué no comprar bonos y vender acciones? ¿Por qué no dejarlo así y olvidarnos?

Aunque este análisis es muy convincente, también es erróneo. Por ejemplo, si el mercado corrige su rumbo durante el próximo año en un 40%, su rentabilidad anual durante los nueve años restantes podría ser superior al 6%, y aun así obtener una rentabilidad a 10 años cercana a cero.

A la inversa, los inversores en acciones pueden obtener rendimientos muy superiores a la media en los próximos años, sólo para verse afectados por una caída sustancial en el futuro.

La conclusión es que el momento oportuno es importante. En consecuencia, un análisis técnico y fundamental a corto plazo debería determinar en gran medida su asignación actual de acciones/bonos, a menos que esté dispuesto a ignorar los mercados durante 10 años.

Resumen

La historia, el rigor analítico y la lógica sostienen que los inversores de compra y retención a largo plazo deberían cambiar sus asignaciones de acciones por bonos.

Para todos los demás inversores, presten mucha atención a las previsiones técnicas, fundamentales y macroeconómicas, ya que las perspectivas para las acciones frente a los bonos de cara a los próximos 10 años son preocupantes.