¿Busca acciones de valor? Considere las de recompra

08.11.2022 00:31

- Las recompras de acciones podrían aumentar a medida que las empresas se desprenden de un nuevo impuesto en 2023

- Los equipos directivos parecen estar acelerando las recompras de acciones

- El ETF PKW ofrece exposición a acciones de valor y cíclicas mientras juega con un tema en evolución

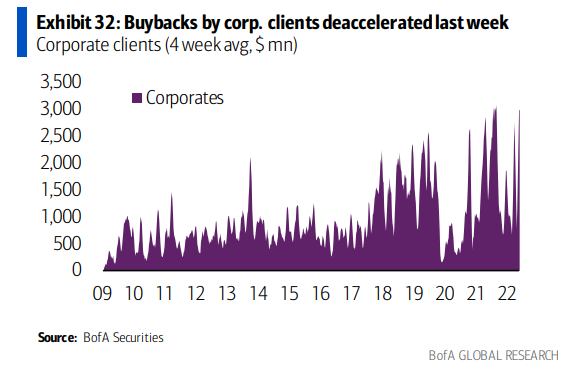

Cada vez hay más indicios de que las empresas podrían estar adelantando las recompras de acciones a 2022 para aprovechar la ventaja de no tener que pagar un impuesto del 1% sobre los importes de las recompras que entraría en vigor en enero. Mientras que los datos anteriores sugerían que las recompras estaban en línea o incluso menos de lo que se veía un año antes, ha habido un repunte reciente. Según el informe Global Research de Bank of America (NYSE:), en la última semana se han producido recompras de acciones. Global Research, en la última semana se ha producido un salto en este tipo de uso de efectivo por parte de las empresas.

Aumento de las recompras

Weekly Corporate Buybacks

Fuente: Bank of America Global Research

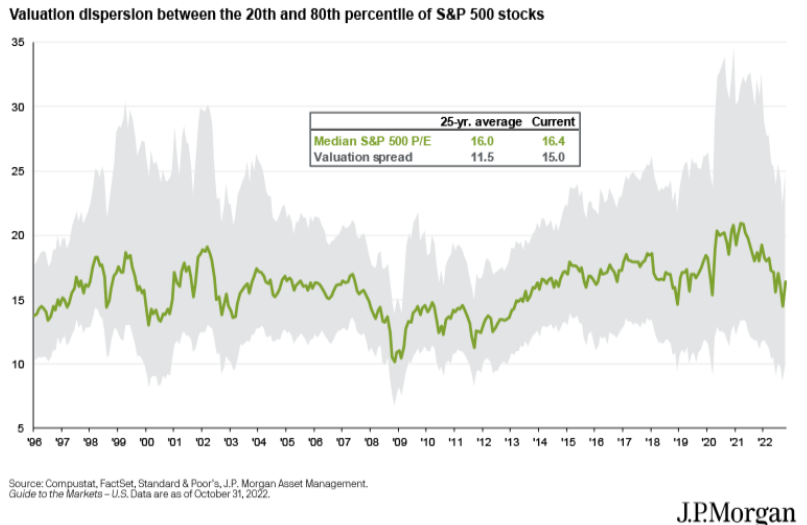

¿Es el nuevo impuesto del 1% como parte de la Ley de Reducción de la Inflación de 2022? ¿O es simplemente que las empresas se aprovechan de las bajas valoraciones actuales? Considere que el promedio del ratio precio-beneficio entre todas las acciones del es ahora de 16.4, y eso tras el fuerte repunte de octubre. Aun así, es difícil decir que el mercado en general está barato a esos niveles, teniendo en cuenta que el múltiplo de beneficios medio en 25 años es de 16.0, según J.P. Morgan Asset Management.

El ratio precio-beneficio de la «acción media» ha retrocedido

Fuente: J.P. Morgan Asset Management

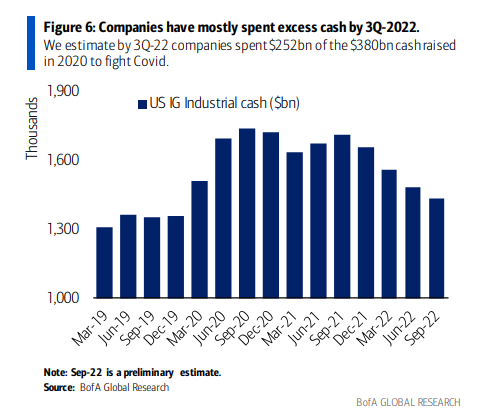

Sin embargo, las empresas deberían ser prudentes con el uso de su efectivo. Tras años en los que han podido emitir deuda a tasas de interés históricamente bajas y recomprar acciones relativamente caras para reducir el costo medio ponderado del capital de una empresa, las cifras recientes muestran que los niveles de efectivo entre los emisores con grado de inversión han vuelto a caer a niveles cercanos a los de antes de la crisis. En esta época de incertidumbre en los mercados mundiales, lo más sensato sería aplazar las recompras para garantizar la solidez de los balances.

El exceso de efectivo de las empresas está disminuyendo

Corporates Excess Cash Levels

Fuente: Bank of America Global Research

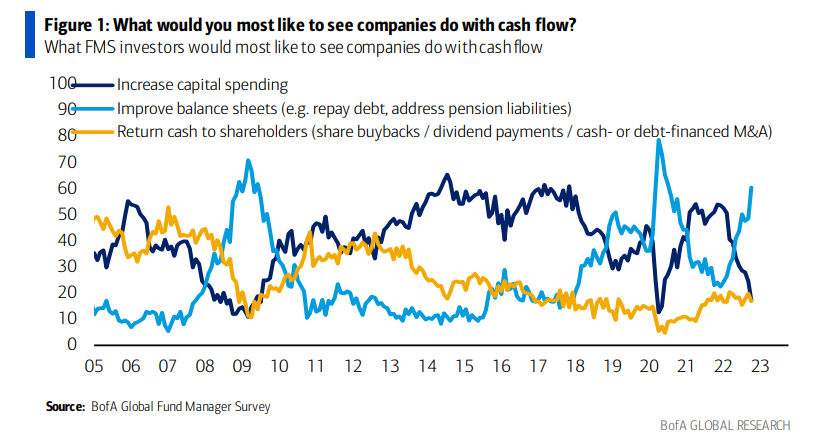

Los gestores de carteras opinan lo mismo. La Encuesta Global de Gestores de Fondos de BofA de octubre reveló un fuerte aumento del número de gestores de dinero que prefieren que las empresas mejoren sus balances en lugar de aumentar el gasto de capital o incluso devolver el efectivo a los accionistas. Esta es la batalla constante que se libra en las oficinas ejecutivas de todo el mundo: justo cuando las valoraciones se vuelven favorables, los interesados exigen que las empresas tiren de las riendas de los programas de compra de acciones. Es una constante subida y bajada de la marea en Wall Street.

Los gestores de carteras prefieren apuntalar los balances

FMS Investor Views On Free Cash Flow Spend

FMS Investor Views On Free Cash Flow Spend

Fuente: Bank of America Global Research

Ahora mismo, sin embargo, tenemos un mercado bifurcado en evolución. Las empresas de la vieja economía parecen estar decentemente posicionadas tanto en términos de sus balances como de sus operaciones para capear una tormenta económica. Las empresas de alto crecimiento que dependen de la financiación de la deuda y de la innovación podrían estar en apuros. La buena noticia para los inversionistas es que se puede aprovechar la tendencia al aumento de las recompras en medio de la volatilidad e incertidumbre macroeconómicas a través de un interesante ETF.

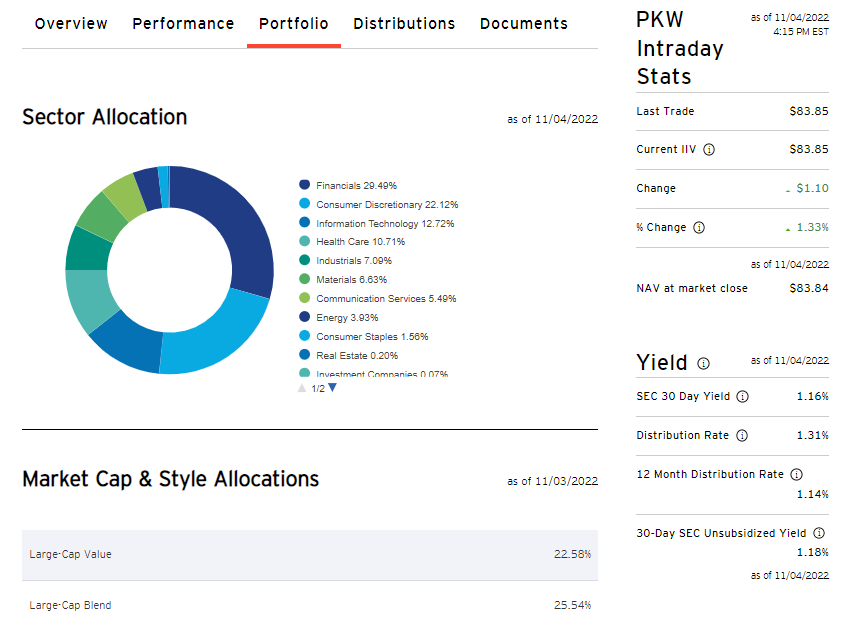

El ETF Invesco BuyBack Achievers (NASDAQ:) ofrece exposición al índice Nasdaq US BuyBack Achievers. No deje que el nombre le engañe: este fondo «» no tiene muchas acciones de crecimiento de alta tecnología. En su lugar, tendrá participaciones en sectores orientados al valor y cíclicos.

El sector financiero constituye el 29% de PKW, aunque el de representa el 24% del ETF. El sector de y juntos son sólo el 18%, una gran infraponderación respecto al peso del S&P 500 en esas dos áreas de fuerte crecimiento. Sólo el 2.8% del fondo está asignado al crecimiento de gran capitalización, según Invesco. Por último, el ratio precio-beneficio de PKW, de sólo 9.3, es muy inferior al del S&P 500.

PKW: Un ETF orientado al valor

Fuente: Invesco

Conclusión

Estoy notando un repunte en las recompras de acciones antes de fin de año. Los inversionistas pueden aprovechar esta tendencia y exponerse a un nicho de mercado poco costoso a través del ETF PKW. Es una manera de inclinar una cartera lejos del crecimiento de gran capitalización de una manera que podría no haber considerado.

Descargo de responsabilidad: Mike Zaccardi no posee ninguno de los valores mencionados en este artículo.