Buscando una inflexión en la temporada de resultados

10.10.2022 10:51

Al principio de la semana pasada vivimos el primer intento de rebote de los mercados de renta variable. La caída generalizada en las TIRes de los bonos dió la oportunidad a las bolsas a tomarse un respiró y repuntar, después de un final de trimestre de caídas continuadas. Porque debemos ver como los bonos tienen que relajar sus Tires para que las bolsas tengan una oportunidad. Por lo menos hasta ahora. Al final de semana las tirés de los bonos se recuperaron y las bolsas retrocedieron, cerrando a pesar de todo el balance semanal en positivo. El se apuntó un avance semanal del 1,51% y el un 1,73%. La TIR del bono de EE.UU a 10 años ascendió hasta el 3,888%, cuando durante la semana marcó un mínimo del 3,566%

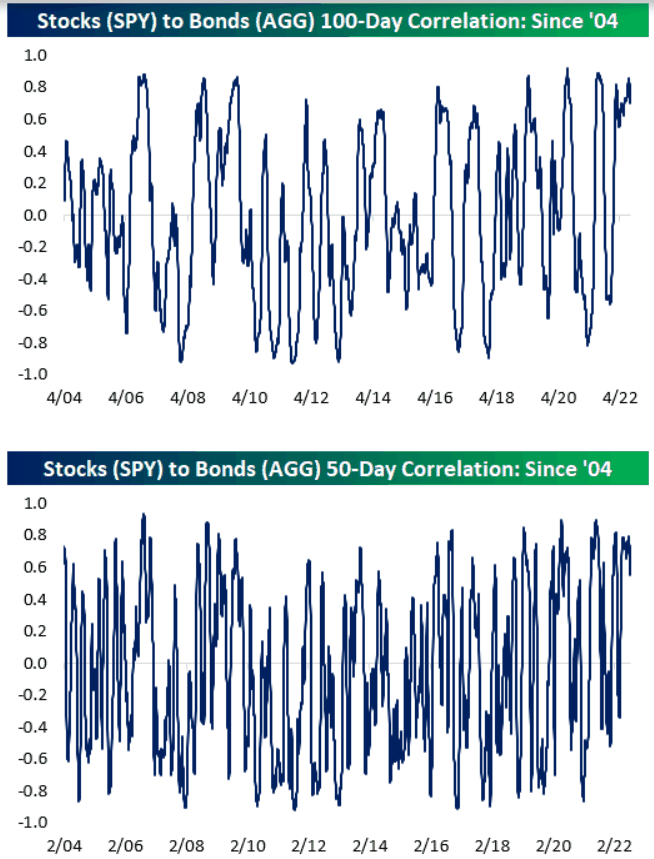

La alta correlación que mantienen actualmente los bonos y las bolsas es una situación propia de la alta volatilidad de los tipos y de la poca visibilidad sobre dónde están sus techos de subida. La incertidumbre que esto genera sobre la economía reduce el apetito de los inversores por el riesgo, no dando opción a las bolsas.

Los precios de los bonos y las acciones reflejan el valor descontado de sus flujos de caja, donde el tipo de descuento viene marcado por el tipo de interés real, la inflación y una por la incertidumbre sobre la obtención de beneficios futuros. En el caso de los bonos, que pagan cupones fijos, la prima de riesgo sobre la obtención de beneficios futuros viene marcada por el riesgo de impago de los mismos, exigiendo más rentabilidad a los bonos de peor calidad. En el caso de las acciones una mayor incertidumbre sobre los beneficios futuros aumentan la prima de riesgo exigida.

Un aumento en los tipos reales afecta tanto a la renta fija como a la renta variable. A mayor tipo menor precio actual de los flujos futuros. Pero, en el caso de las acciones puede suceder que, aunque suban los tipos, si la incertidumbre sobre la economía disminuye, aumenta el apetito por el riesgo de los inversores y se reduce la prima de riesgo exigida, teniendo un efecto positivo en su valoración.

Este es el escenario que debería tener en cuenta el inversor de renta variable. Porque los tipos altos parece que nos van a acompañar un largo periodo de tiempo y la esperanza de recuperación de las bolsas viene por que la prima de riesgo sobre la incertidumbre económica o sobre los beneficios de las compañías se reduzca.

La determinación de los bancos centrales en su lucha contra la inflación, está dejando pocas alternativas a alguna sorpresa, por su parte, en cuanto a la moderación en la subida de tipos. Además, el acicate del mercado este año de que cuanto peor, mejor, está dejando de tener relevancia tras la clara apuesta de los bancos centrales por la lucha contra la inflación en perjuicio del crecimiento económico. No se espera cambio de actitud por su parte, a pesar de que los datos macro empeoren en el corto plazo.

En los últimos meses los factores detonantes de la inflación se encuentran a la baja. El , las materias primas, los fletes e incluso los índices de precios de los alimentos están en descenso. Pero, ahora la inflación ya no viene por parte de la oferta, como en su origen, ahora la inflación ha evolucionado a la parte más especulativa en la fijación de precios y que es una amenaza clara hacia la recurrencia de la misma. Esta es la inflación que preocupa a los banqueros centrales y que viene reflejada en por la inflación subyacente. Ahora la determinación en las subidas de tipos tiene más sentido y esto afianza el posicionamiento agresivo de los bancos centrales. Por otro lado, las medidas de estímulo de las administraciones públicas para hacer más llevadera la caída de actividad prevista y la crisis energética que se avecina, no facilitan la labor de control de la inflación con las herramientas monetarias de los bancos centrales. El resultado es una expectativa de tipos altos durante más tiempo.

Por lo tanto, no cabe esperar una recuperación de las bolsas a corto plazo por un cambio de discurso de los bancos centrales. Como he indicado, deberíamos buscarla en la mejora en la prima de riesgo sobre la incertidumbre de los beneficios futuros, que está ahora haciendo aumentar la tasa de descuento y empujando a la baja las valoraciones.

Hay aspectos técnicos que nos hacen pensar que podría estar cerca una reducción de la correlación actual de los bonos y las bolsas. Aspecto fundamental para que veamos una recuperación de las bolsas en el entorno actual. Uno de ellos es que nos encontramos en un máximo histórico de correlación entre ambos activos y la historia nos dice que tocaría una reversión en esta correlación (Ver gráfico). Por otro lado, además de existir una importante sobreventa, las valoraciones actuales de las compañías descuentan ya una recesión moderada. Cualquier mejora en expectativas económicas o de beneficios haría recuperar valoraciones. Por todo lo indicado en este artículo, este debería ser el foco del mercado los próximos meses. Se debería pasar del cuanto peor, mejor, al cuanto mejor, mejor.

Esta semana se inicia la temporada de publicación de resultados trimestrales de las compañías, comenzando por el sector financiero en EE.UU. Tanto la evolución de los beneficios por acción de las compañías, como sus previsiones para los próximos trimestres deberían ser los catalizadores de las bolsas las próximas semanas. Quizás podamos esperar algunas sorpresas positivas en estos resultados trimestrales, dada la caída de costes de las materias primas, fletes y petróleo de las que se han beneficiado determinadas compañías, especialmente aquellas menos endeudadas, a las que el aumento de tipos no les penaliza tanto en su cuenta de resultados, como las compañías del sector industrial. Cualquier dato de este tipo, que reduzca la prima de riesgo a la que están valoradas actualmente las compañías, supondrá un repunte en su cotización. Incluso aunque presenten perspectivas peores para los próximos trimestres.

CORRELACION BOLSAS Y BONOS

CORRELACION BOLSAS Y BONOS