Cambios…

14.11.2022 11:57

El dato de inflación del mes de octubre en EE.UU. ha removido los cimientos en los que llevaban meses instalados los inversores. No cabe duda de que fue un dato mejor de lo esperado por el consenso de los analistas.

La clave estuvo en la variación intermensual de la inflación subyacente — excluye energía y alimentos —, que se situó en el 0,3%, frente al 0,5% esperado y al 0,6% anterior. Dejaba así una variación interanual en el 6,3%.

Las reacciones más llamativas fueron las de las bolsas, con subidas récord en índices como el , el o el . Sin embargo, los cambios más relevantes, en nuestra opinión, se produjeron en el mercado de divisas y de bonos.

El trade más concurrido por los inversores —largos de dólares— llegó a su fin el jueves pasado. En particular, según nuestros modelos cuantitativos se produjo el 10 de noviembre al superar el nivel 1,012 en el par , despertando así de un largo letargo a los metales industriales y los metales preciosos, que han terminado la semana con subidas del 8,2% y del 6,7%, respectivamente.

La base que ha sustentado este cambio de rumbo, como suele ser habitual, tiene su origen en el mercado de bonos. Y es que unos días antes, el 4 de noviembre, según nuestros modelos los Inversores Institucionales construyeron posiciones largas en el T-Note a 10 años en 110,6, sobre la tesis de que la tasa terminal será inferior al 5%, y que cada vez estamos más cerca del “pivot” en la política restrictiva de la Fed. Sin duda es un escenario positivo, pero debemos recordar que esta misma historia la hemos vivido hace tan solo unos meses. En particular, a finales del mes de julio, los Institucionales también se habían posicionado largos en el T-Note en 118,53, hasta que Jerome Powell les cambió el paso en Jackson Hole y no tuvieron más remedio que plegar velas, ya que lo que estaba por venir era una caída en el T-Note cercana al 8%.

Los mensajes para tratar de frenar la euforia del mercado no han tardado en llegar, y es que, como hemos comentado en artículos anteriores, a la Fed no le conviene esta reacción del mercado.

El último ha sido Christopher Waller, gobernador de la Fed, que decía hace tan sólo unas horas que “un rally corre el riesgo de relajar las condiciones financieras y actuar en contra de la lucha contra la inflación del banco central”. Antes de él Mary Daly, presidente de la Fed de San Francisco, también decía que “aunque el dato es bueno, un mes de datos no es una victoria (…). Probablemente necesitaremos ajustar más de lo que sugirieron los pronósticos de la Fed de septiembre”.

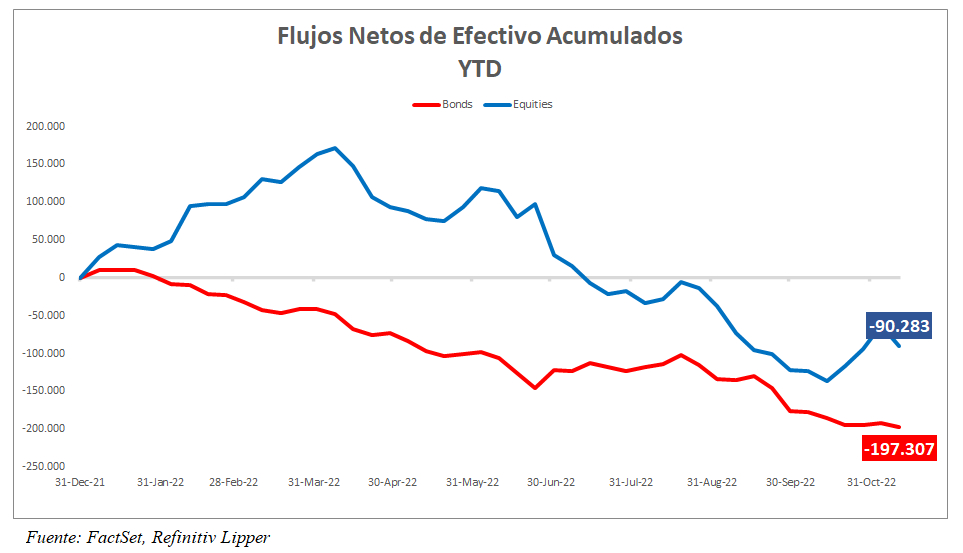

Flujos Netos de Efectivo Acumulados

Flujos Netos de Efectivo Acumulados

A pesar de ser una semana de euforia para las bolsas, salieron más de 27.000 millones de dólares de la renta variable. No es un dato definitivo sobre el que basar una tesis de inversión, pero tampoco es positivo, ya que los flujos netos de efectivo no parecen estar apoyando las fuertes subidas de la bolsa. Este tipo de divergencias terminan por ajustarse, por lo que es conveniente hacer seguimiento a esta variable en las próximas semanas antes de dar por bueno cualquier dato. Algo parecido ocurre con los flujos netos de efectivo de la renta fija, que continúan haciendo nuevos mínimos anuales.

Tras un mes de octubre muy positivo, cada vez es mayor el nivel de sobrecompra en los índices de renta variable. Según nuestros modelos, este rally puede continuar unos días más, si bien desde una perspectiva macro encontramos más motivos que pueden empujar a las bolsas hacia los mínimos anuales que a los máximos del mes de enero.

¡Buenas semana y buenas inversiones!