Cuatro ideas para un mercado en pausa

03.06.2024 09:30

[ad_1]

El comportamiento de las bolsas internacionales de las dos últimas semanas nos presenta unos mercados en pausa. En Wall Street, desde el 17 de mayo, tanto el como el acumulan un ligero descenso y en Europa el retrocede un 1,24%. Sin embargo, los resultados empresariales del primer trimestre que se han ido conociendo en el S&P 500 han superado expectativas en un 75% de los casos y sus beneficios crecieron un 8,7% respecto al primer trimestre del pasado año. Esto nos indica que el mercado ya ha descontado una situación fuerte de la economía y las empresas en EE.UU para este año y que desde el punto de vista bursátil el año podría estar hecho. Las cercanas elecciones presidenciales en la primera economía del mundo y las dudas sobre el ritmo de bajadas de tipos para este año han hecho que se pulse el botón de pausa.

En el mercado de bonos la situación actual no es muy distinta, desde el 17 de mayo las TIRes de los bonos han subido, a pesar de adentrarnos esta semana ya en el ciclo de bandas de tipos de los bancos centrales, con el BCE como pionero. Aunque en el caso de los bonos no se puede dar el año por hecho, al contrario, las valoraciones están atenazadas, no han corrido este principio de año y se espera que tengamos una escalada de las mismas antes de cerrar 2024, dibujando un patrón similar a 2023.

Esta pausa está sostenida por unos sólidos datos, por lo que no se vislumbran riesgos a la baja. Pero ¿Deberíamos conformarnos con solo mantenernos en pausa? ¿Se pueden encontrar nichos de mercado con recorrido en un mercado frenado?

Podemos encontrar hasta cuatro ideas de inversión que pueden acumular interesantes rentabilidades en este entorno, en algunos casos porque no han hecho el recorrido este año y en otros porque los fundamentales y las tendencias económicas juegan a su favor.

Comenzamos con una idea de renta fija. Como ya he indicado el recorrido en bonos está por hacer y esperamos que se repita el patrón de 2023. Dentro de este tipo de activo esperamos un bonito rally en la Deuda Corporativa Europea, especialmente la calificada como Investment Grade o grado de inversión. Se trata de un activo que por valoración presenta un atractivo especial y además de un alto yield. El entorno es favorable ahora que los últimos datos publicados sobre Europa apuntan a una reactivación y a una inminente bajada de tipos, lo que apunta a una reducción en la de este activo.

Continuamos con la segunda idea, en esta ocasión la divisa y dejamos para el final las ideas de bolsa. El inicio de las bajadas de tipos en Europa y el más que posible retraso en las bajadas de tipos en EE.UU, juegan claramente a favor de una revalorización del dólar respecto al euro. Desde marzo este factor no se ha reflejado en este par. De hecho el dólar ha perdido terreno, por lo que es una oportunidad. También es cierto que no es el único factor que afecta a la divisa y que incluso el resultado de las elecciones presidenciales de EE.UU. puede marcar el rumbo del dólar. Históricamente los períodos demócratas en la presidencia son favorables para el dólar y los periodos republicanos son devaluadores del dólar. Si le damos la vuelta a la ecuación, la caída del dólar desde marzo puede estar apuntando a una victoria de Trump, que ya ha abogado por tomar medidas devaluadoras de su divisa, pero por fundamentales el dólar debe fortalecerse los próximos meses.

La tercera idea es un nicho de mercado en bolsa. Se trata de las Small Caps o compañías de baja capitalización, tanto en EE.UU como en Europa. En esta idea, se que me repito de anteriores artículos, pero no podemos olvidarla. Los motivos ya los desgranaban en febrero pero los repito nuevamente. Las valoraciones de estas compañías han estado estancadas desde principios de año y teniendo en cuenta el histórico, en términos relativos tienen una baja valoración con respecto a las grandes compañías. La más baja desde el año 2020. A estas compañías les beneficia dos acontecimientos que tendremos este año, por un lado la ya comentada bajada de tipos y por otro las elecciones presidenciales en Estados Unidos. Las small caps han obtenido resultados superiores a los de las grandes compañías (large caps) de forma bastante constante durante los años de elecciones, con un exceso de rentabilidad media anual del 9%, cuando la media de diferencia contando todos los años desde 1992 ha sido de -1%.

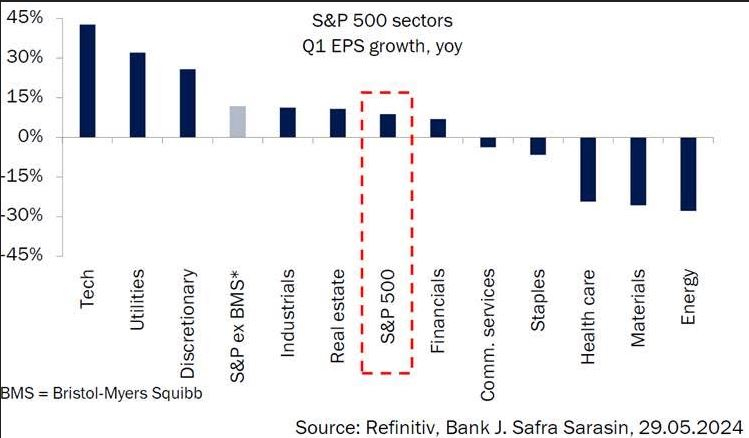

La cuarta idea es algo más novedosa y está centrada en un sector, principalmente en EE.UU. pero también puede ser importado a Europa. Se trata del sector de las Utilities, empresas que explotan servicios públicos, especialmente relacionados con la distribución de electricidad. Esta idea es una derivada del desarrollo de la Inteligencia Artificial (IA). La mayor demanda de electricidad por los centros de datos ha supuesto un incremento de beneficios importantes en estas compañías. Esto ya se ha reflejado en el crecimiento de resultados del primer trimestre de las compañías en EE.UU., donde, tras la tecnología, es el sector que más incremento de beneficios ha presentado respecto al mismo periodo del pasado año (Ver gráfico). Algunos nombres:Duke Energy Crop(DUK), Southern Company (NYSE:) NextEra Energy, First Energy Corp.(FE), American Electric Power (AEP) o Entergy Corp (NYSE:). En Europa, Iberdrola (BME:), Engie (EPA:), Enel (BIT:), E.ON (ETR:) (EON SE) o RWE (ETR:)(RWEG).

La IA vuelve a hacer ganadores a los suministradores y productores de hardware, como el caso de Nvidia (NASDAQ:). Esta es otra de las consideraciones a tener en cuenta en la carrera de la IA. Entre los desarrolladores de software hay una batalla en la que previsiblemente se impondrá uno (Meta (NASDAQ:), Alphabet (NASDAQ:), Microsoft…), pero el resto será perdedor. Entre los suministradores y productores de equipos los ganadores serán muchos.

[ad_2]

Source link