Decisión de la Fed: ¿Subida de 75 puntos básicos? ¿Pronta moderación?

02.11.2022 12:47

Tras el cierre de mes positivo que nos deja octubre sobre el rendimiento de la renta variable americana y gran parte del mundo, los mercados inician un nuevo periodo esperando conocer las directrices que adoptará la de Estados Unidos en torno a su política monetaria y las consecuencias que ello podría acarrear a la 1era economía del mundo.

En promedio las acciones avanzaron +7.8% al término de octubre, dejando atrás meses de pérdidas que señalaban un retroceso anual cercano al 25%; los mercados parecen haber estado conducidos por la estacionalidad que contemplaba las elecciones de mid-term, la expectación por el término de año y la intención de inversionistas de lograr algo de rendimiento antes del término de los 12 meses y la posibilidad de conocer un cambio en el ritmo en el proceso restrictivo que lleva a cabo la FED desde marzo del presente año.

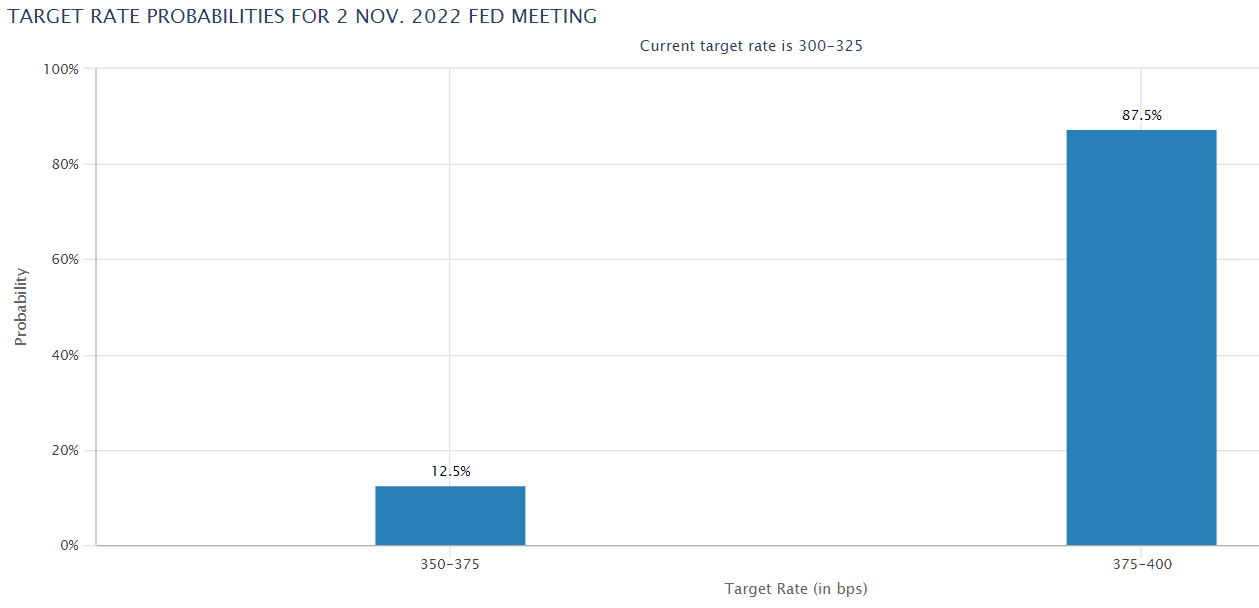

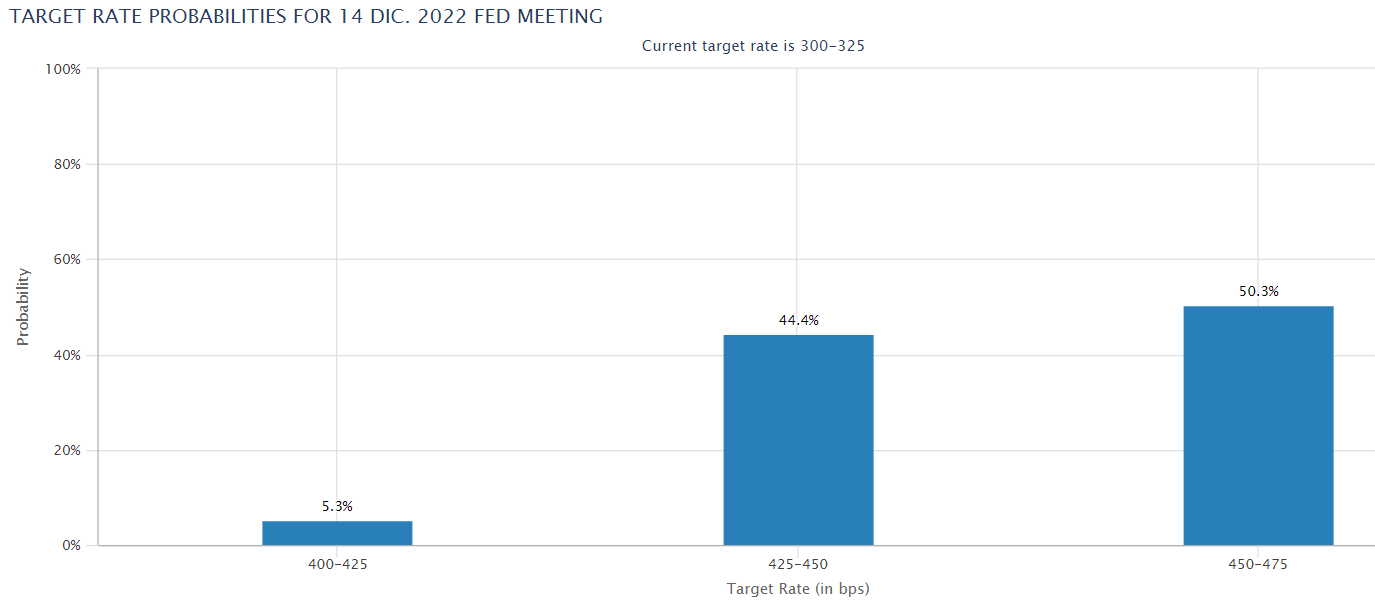

Hoy la FED tiene la misión de proveer señales en torno al futuro de la política monetaria en Estados Unidos, la que de acuerdo con las probabilidades, que registran con un 50.3%, podría señalar un término de año en torno a 4.75%. Los recientes registros de inflación y crecimiento para la 1era economía del mundo, «obligan» al ente rector a llevar a cabo una política agresiva obviando las consecuencias negativas de largo plazo que esto pueda significar, teniendo en cuenta la recesión técnica que señalaron las cifras macroeconómicas durante la 1era mitad de año y los daños a la cadena de producción, los que parecen agravarse luego de conocer contracciones en los reportes de PMI indicados las últimas semanas.

A partir del alto grado especulativo y expectante en el cual se encuentra el mercado, los operadores esperan conocer algunas señales que el ente rector pueda llegar a entregar durante esta jornada, permitiendo concebir relaciones estratégicas en post de comprender y llevar a cabo un mayor dinamismo de la economía mundial, lo que podría traducirse en eventuales moderaciones en el rimo de subidas que implementa la FED durante el último periodo así como una pausa por completo, esperando que la economía americana reaccione a las acciones tomadas por el ente rector y se logre evidenciar de manera empírica las labores hechas hasta el día de hoy. En tanto, el dólar a nivel internacional parece esperar pacientemente la decisión FED cercano a máximos de los últimos 20 años, el que podría eventualmente, perder terreno en caso de tomar acciones menos agresivas a partir de las próximas instancias que tenga la FED, permitiendo que así el mercado especule con un sesgo menos agresivo e incluso se abra eventualmente la disposición a estimula a la economía a partir de cierto periodo recordando las señales de contracciones, que evidencia Estados Unidos. Sin embargo, un porcentaje importante del mercado, tras conocer el reporte preliminar de crecimiento correspondiente al 3er trimestre del año, el que registró un 2.6% por sobre el 2.4% de PIB, se permitió despejar sus dudas en torno a la economía y con ello indicará una mayor holgura para futuras restricciones y que estas no afectaran el crecimiento.

Las materias primas se mantienen en positivo esta semana teniendo en cuenta la debilidad transitoria que señala el ente el dólar a nivel internacional, pero por sobre todo, bajo un manto de esperanzas de conocer una mayor reactivación de la economía asiática, la que desde ya señala cambios en los niveles de importación debido a la escasez de ciertos productos favoreciendo y anticipando los niveles de producción y cifras que podrían estar presentándose. El , aún condicionado por los recortes señalados por los miembros OPEP+ a comienzos del trimestre, por un total de 2 millones de barriles diarios, se permite avanzar en un estructura posible de cambio de tendencia que lo podría conducir hasta los $110 dólares de acuerdo con la proyección técnica y expectativas de bancos de inversión tales como, Goldman Sachs (NYSE:).

El , que cotiza por sobre $3.45 dólares, permanece condicionado por las señales de reactivación en China mientras las proyecciones de producción se mantienen menos favorables, permitiendo así que el equilibrio oferta/demanda señale mejores precios a los indicados a finales del 1er semestre del año.

Las señales macroeconómicas indicadas por el viejo continente no hacen más que continuar confirmando un escenario deplorable de bajo crecimiento y alta inflación, acercándonos cada vez más al diagnostico de estanflación. La desaceleración del PMI, que ocurre desde agosto/2021, son un grave anticipo de las consecuencias que acarrean los problemas de producción en el viejo continente a diferencia de la alta demanda que continúa presionando a la economía americana.

En línea con la recuperación que señala el billete verde frente a sus principales rivales, expectante a conocer una nueva alza en la política monetaria FED, que en esta oportunidad podría llegar a ser de 75ptos básicos, el tipo de cambio local () señala avances en su apertura luego de un mes que señala caídas por casi $20 pesos respondiendo a los avances y recuperación del metal rojo, una mejora en las perspectivas de corto plazo sobre las economías LATAM y señales de enfriamiento en la persistencia de la inflación, teniendo en cuenta el agresivo proceso restrictivo llevado a cabo por el ente rector local, señalando al día de hoy una tasa de referencia de 11.25%.

El mercado se mantiene expectante a conocer una nueva decisión FED, de la que se podrían indiciar cambios y posiblemente una moderación en el ritmo, sin embargo, no debemos olvidar el compromiso que ha señalado el ente rector durante los últimos 2 trimestres para con la contención en los precios en Estados Unidos, que anualmente alcanzan 8.2% y una acumulada de 6.5%.

Podríamos esperar una jornada volátil, no obstante, la señal bajista con la que parece interpretar el mercado las expectativas de menor inflación en la economía local, podrían mostrar un sesgo más favorable para el peso chileno, el que busca recuperar terreno apoyado por el avance y recuperación también del metal rojo.

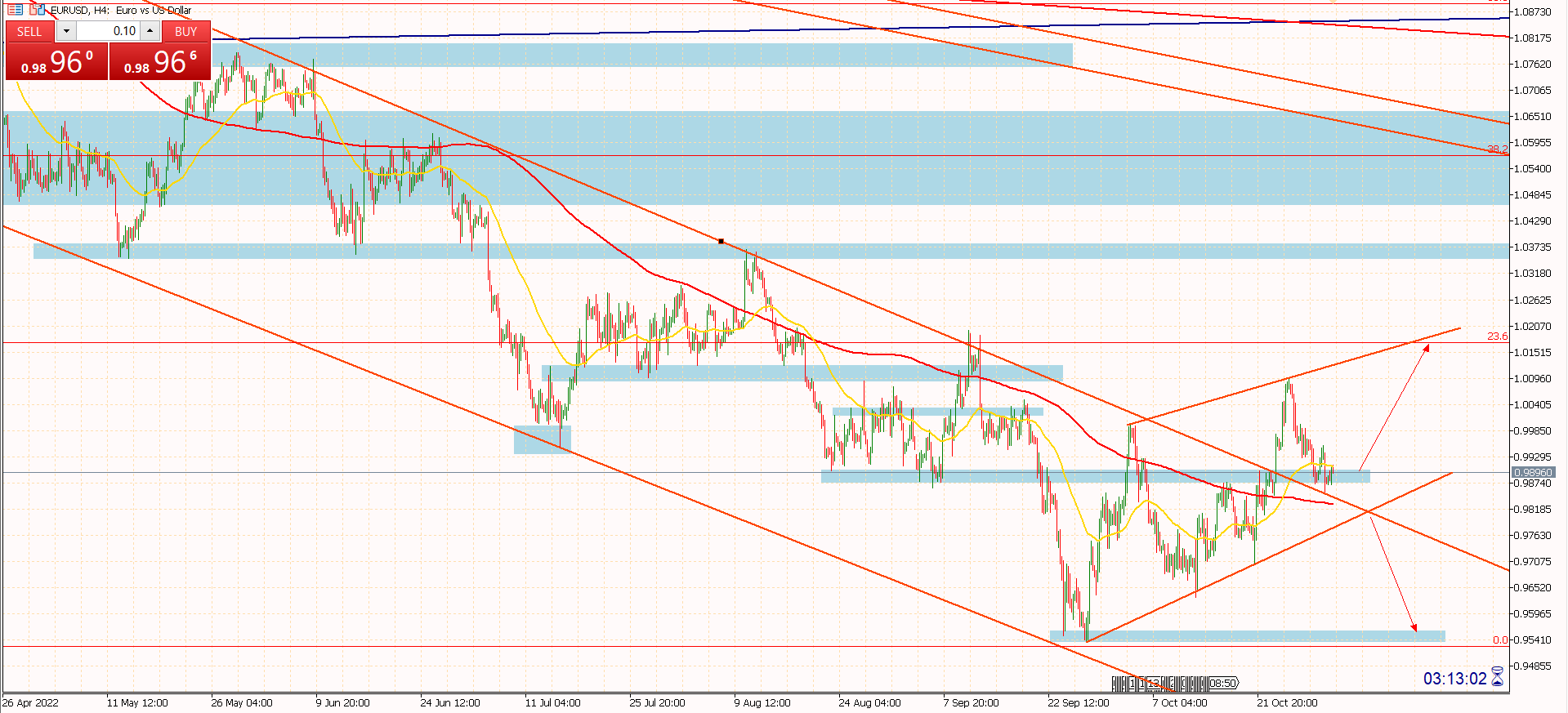

Gráfico 4H –

Por debajo de la paridad pero en un punto de inflexión que resulta ser atractivo tras la vulneración de la tendencia bajista que señalaba el par desde inicios de año, se encuentra el cruce expectante a conocer la decisión FED, la que podría indicar cambios o no en el ritmo de subidas durante los meses venideros. Al mismo tiempo, las señales macroeconómicas en Europa no son del todo favorable, aumentando la probabilidad por conocer una recesión o un periodo de estanflación.