El enfoque de largo es bajista para las Bolsas

25.09.2023 09:19

Después de los bancos centrales, y su retórica ciertamente confusa, los mercados no reaccionaron bien. A pesar de que las actuaciones y comentarios de los banqueros centrales apuntan a un final de ciclo de subidas inmediato, sus mensajes y proyecciones de tipos altos durante más tiempo no convencen al mercado. Especialmente el posible retraso en las bajadas de tipos respecto a las previsiones que descontaba el mercado.

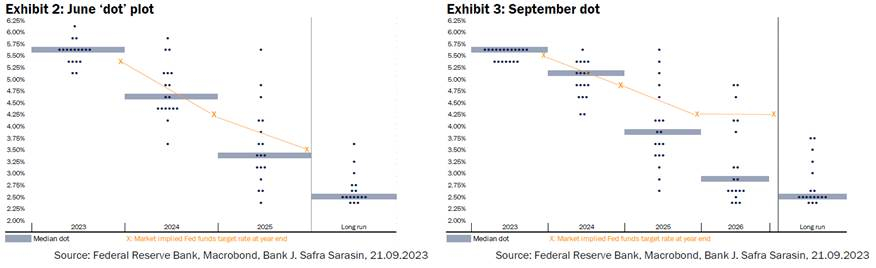

El se dejó un 2,93% en la semana y el tecnológico retrocedió un 3,3%. Europa se contagió del comportamiento de los índices estadounidenses y el retrocedió un 2,04% en la semana. Por otro lado también repuntaron las rentabilidades exigidas a los bonos, cayendo sus valoraciones, por la nueva proyección de los miembros del FOMC sobre los tipos, en la cual retrasaba el inicio de la bajada de tipos respecto a su anterior proyección. (Ver Fig 2 y 3 abajo)

Después de un año positivo, y relativamente tranquilo en las bolsas, podemos estar asistiendo al despertar del mercado al impacto que pueden suponer en los resultados empresariales el ciclo de subidas de tipos más agresivo de los últimos 40 años.

El aterrizaje suave está siendo el escenario central en las bolsas y en el que se ha basado la baja volatilidad de los índices. Este escenario viene apoyado en la resiliencia en los datos económicos de la economía estadounidense a las subidas de tipos. Pero se tendría que considerar que esta resiliencia actual no garantiza unos buenos resultados futuros de las compañías, ni tiene porque soportar las valoraciones actuales de los índices.

En la historia de los últimos ciclos de subidas de tipos en EE.UU. el resultado de las bolsas tras el final de ciclo de subidas de tipos ha sido dispar y dependiente del impacto en la economía, pero claramente condicionado por el múltiplo al que cotiza el índice en el momento en el que se puso final al ciclo de subidas.

En el ciclo de 1994-1995 en EE.UU. se logró un aterrizaje suave de la economía tras el final del mismo, la FED mantuvo tipos altos bastante tiempo y el mercado de renta variable alcanzó máximos históricos. Cuando la FED finalizó el ciclo de subidas de tipos en 1995 el S&P 500 cotizaba a un múltiplo de 12 sobre los beneficios futuros. Un múltiplo muy aceptable y muy por debajo de su media histórica.

En el ciclo de subidas que finalizó en el 2000, la FED se vió obligada a bajar rápidamente tipos debido a la burbuja tecnológica. La FED bajó tipos a lo largo de dos años y a pesar de ello el S&P 500 perdió un 25% en ese periodo. En el momento del final de ese ciclo de subidas el S&P 500 cotizaba a un múltiplo de 24 sobre beneficios futuros.

Otro caso destacable es el ciclo de subidas 2004-2006 en el que tras el final de la subidas se vivió un año de resiliencia económica en la que se mantuvieron los tipos inalterados y la bolsa tuvo un buen comportamiento. Pero cuando la FED se vió obligada a bajar los tipos el S&P 500 perdió todo lo ganado en es este periodo e incluso más.

En el ciclo actual la economía estadounidense parece resiliente a las subidas de tipos, pero el múltiplo al que cotiza el S&P 500 sobre beneficios futuros es de 20 veces. Parece un múltiplo excesivamente alto para encarar con expectativas alcistas para la renta variable el periodo tras el final de este ciclo

El inversor está empezando a asumir un entorno más incierto y menos favorable para la renta variable. Está despertando del sueño de volver a un mercado alcista, los múltiplos y la historia acercan a los mercados a una realidad más cruda que la que se ha descontado a lo largo de este año.

En el lado opuesto se encuentran los bonos. Tras los ciclos de subidas de tipos siempre los bonos han tenido un buen desempeño. Hay uniformidad en un comportamiento positivo cuyo grado suele depender del nivel a donde llegan los tipos y de la rapidez con que se acometen las bajadas. Por ahora el ritmo de las bajadas está por ver, pero el nivel al que han llegado las rentabilidades de los bonos los hacen muy atractivos para este momento.

En conclusión, lo más adecuado actualmente es una sobre ponderación de la renta fija respecto a la renta variable en las carteras. La semana en la que entramos se conocerán datos de inflación. Aunque siempre tranquilizará al mercado que los mismos reflejen que continúa la moderación, no son tan determinantes como en los meses anteriores para que se produzca una reacción importante en el mercado. El mercado empieza a enfocarse más a largo plazo.

PROYECCIONES DE TIPOS DE LOS MIEMBROS DEL FOMC

PROYECCIONES DE TIPOS DE LOS MIEMBROS DEL FOMC