El engaño de los $3 billones: Por qué los fondos con fecha objetivo quedan mal

01.11.2023 21:29

[ad_1]

Morningstar estima que en 2022 habrá casi 3 billones de dólares invertidos en fondos de inversión con fecha objetivo. Según Morningstar:

Las estrategias de fecha objetivo siguen siendo el vehículo de inversión preferido por los ahorradores para la jubilación.

Lo sepan o no, y suponemos que la mayoría no lo sabe, los ahorradores de jubilación que invierten en fondos de fecha objetivo invierten su patrimonio sin pensar. Las asignaciones entre acciones y bonos en estos fondos no se basan en el riesgo o la rentabilidad, sino únicamente en el calendario.

La gestión de los fondos de fecha objetivo no requiere ninguna experiencia en inversiones, pero los gestores de fondos de inversión y ETFs se embolsan cientos de millones de dólares al año en comisiones de gestión.

La volatilidad de los mercados nos ayuda a comprender por qué los fondos de inversión a plazo fijo son una locura.

¿Qué son los fondos a plazo fijo?

-

Barrons estima que aproximadamente el 42% de todo el dinero de los planes de jubilación se encuentra en fondos de fecha objetivo

-

Según Investopedia, más del 75% de los inversionistas tienen algún dinero en fondos de fecha objetivo

-

El Departamento de Trabajo de EE.UU. afirma que el 70% de las empresas utilizan fondos de fecha objetivo como inversión por defecto

Los fondos objetivo son fondos de inversión pasivos gestionados por algoritmos sencillos. Para ser francos, la palabra algoritmo hace que su proceso de inversión parezca más complicado de lo que es.

Los fondos con las fechas objetivo más lejanas en el futuro se asignan casi en su totalidad a acciones, con una asignación mínima a bonos.

A medida que pasan los años, los fondos se alejan lentamente de las acciones y se acercan a los bonos. Los objetivos de acciones y bonos de los fondos se basan únicamente en la fecha objetivo.

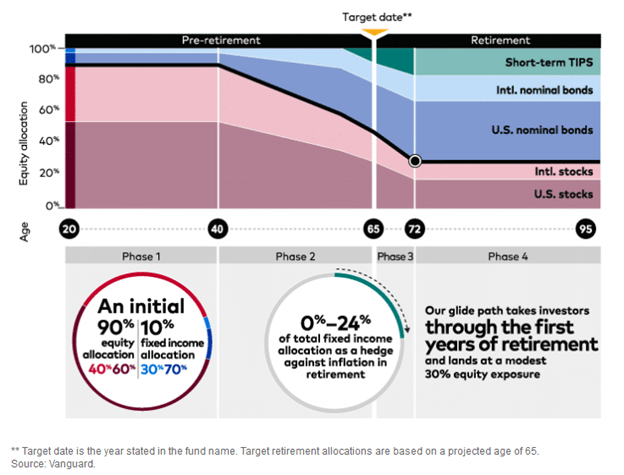

El siguiente gráfico, cortesía de Vanguard, el mayor gestor mundial de fondos con fecha objetivo, muestra la «senda de deslizamiento» de las asignaciones de inversión en función de la edad.

El tiempo dicta la asignación de los fondos entre acciones y bonos, no las métricas tradicionales que utilizan los inversionistas, como los riesgos potenciales, las recompensas y las valoraciones.

¿Le importa la rentabilidad prevista?

Los inversionistas en fondos de fecha objetivo, por defecto, deben creer que las acciones superarán a los bonos a largo plazo. Aunque esto suele ser cierto, dista mucho de serlo a corto o medio plazo.

Además, este enfoque a largo plazo deja pasar oportunidades increíbles a corto y medio plazo en acciones y bonos. En consecuencia, los inversionistas en fondos objetivo a veces realizan malas inversiones, que pueden no coincidir con sus objetivos de inversión.

Para ayudar a apreciar estas estrategias de inversión inherentemente defectuosas, le planteamos dos preguntas. En ambas preguntas, le pedimos que asigne sus ahorros para la jubilación en valores A y B.

El valor A tiene una rentabilidad total anualizada esperada a diez años del 6.00% con un rango probable de rentabilidad del 0% al 12%. El valor B tiene una rentabilidad anualizada garantizada del 0.75%.

El valor A tiene una rentabilidad anualizada esperada a diez años del 2.50% con un rango probable de rentabilidades del 7.00% al -4.50%. El valor B tiene una rentabilidad anualizada garantizada del 5.00%.

Si ha elegido A en la primera pregunta y B en la segunda, la rentabilidad esperada y las probabilidades de riesgo son importantes para usted.

La pregunta 1 se basa en datos de marzo de 2020, cuando las valoraciones de las acciones se abarataron considerablemente y los rendimientos de los bonos se encontraban entre los más bajos de la historia de Estados Unidos.

La pregunta 2 corresponde al entorno de inversión actual para acciones y bonos.

Las preguntas 1 y 2 representan extremos recientes de las expectativas de rentabilidad de las acciones y los bonos. Y lo que es más importante, corresponden a periodos en los que los porcentajes de asignación de acciones y bonos a los fondos de inversión de fecha objetivo eran probablemente inadecuados para una proporción decente de inversionistas en fondos de inversión de fecha objetivo.

¿Y hoy?

Profundicemos en la pregunta 2 para apreciar mejor el marco actual de riesgo-recompensa para acciones y bonos. Repitamos la pregunta 2:

El valor A (acciones) tiene una rentabilidad anualizada esperada a diez años del 2.50%, con un rango probable de rentabilidad del 7.00% al -4.50%. El valor B (bonos) tiene una rentabilidad anualizada garantizada del 5.00%.

¿Debería un fondo a plazo fijo de 2025 estar fuertemente invertido en bonos, mientras que un fondo de 2055 debería estar invertido casi exclusivamente en acciones en el entorno actual?

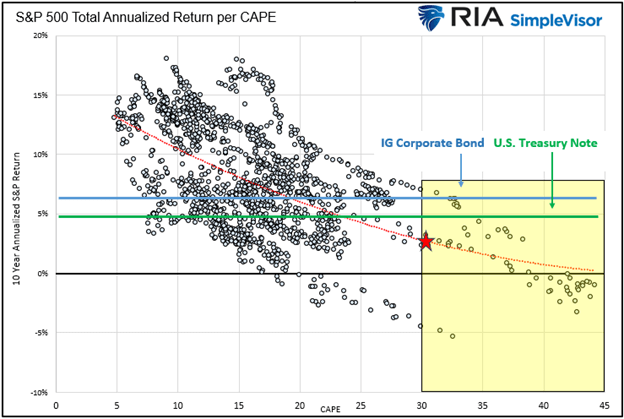

La forma más fácil de responder es estudiando el siguiente gráfico. Muestra cada instancia mensual de las valoraciones de las acciones del CAPE 10 y la siguiente rentabilidad a diez años, incluidos los dividendos.

La línea verde muestra el rendimiento actual de los (4.90%), y la línea azul indica el rendimiento de los bonos corporativos con grado de inversión (6.45%).

El CAPE actual, como se indica, es ligeramente superior a 30. El recuadro amarillo resalta los casos en los que el CAPE fue igual o superior a 30.

La rentabilidad total anualizada esperada de las acciones para los próximos diez años es del 2.35%, muy inferior a la de los bonos. De todos los casos en los que el CAPE fue superior a 30, sólo unos pocos fueron seguidos de un periodo de diez años en el que la rentabilidad de las acciones superó a la de los bonos del Tesoro. El número se reduce a uno cuando se comparan las acciones con los bonos corporativos con grado de inversión.

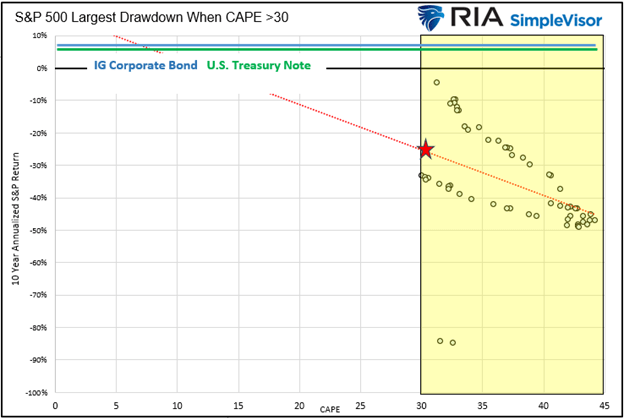

Llevemos el análisis más lejos y centrémonos en las caídas máximas cuando el CAPE fue superior a 30. El siguiente gráfico muestra el porcentaje máximo de detracciones a partir del mes en que cada valoración del CAPE superó 30. Como muestra, inclinar las asignaciones hacia los bonos en entornos como el actual permite preservar el efectivo y aprovechar los precios más bajos de las acciones.

Las previsiones a diez años no significan inversiones a diez años

Es mucho más probable que los bonos ofrezcan un mejor rendimiento durante la próxima década que las acciones. Sin embargo, y esto es importante, los mercados cambian rápidamente. Dentro de un año, podríamos estar en medio de una recesión con los rendimientos de los bonos al 2% y las valoraciones de las acciones cerca de lo normal. En ese caso, habría que recoger beneficios de los bonos y reasignarlos de nuevo a las acciones.

Los fondos a plazo fijo no se ajustarán a las probabilidades de rentabilidad asimétrica. Los fondos de inversión a plazo fijo no tienen en cuenta el riesgo ni la rentabilidad. Por lo tanto, son indiferentes a lo que más conviene a sus inversionistas.

Resumen

En el entorno actual, las personas de 25 y 75 años deberían tener mayores asignaciones a bonos que a acciones. En terminología de fondos de fecha objetivo, los fondos 2025 y 2050 deberían parecerse mucho más de lo que se parecen. El {{998661|Vanguard Target (NYSE:) Retirement 2050 Fund}} tiene menos de un 10% de bonos y un 90% de acciones. El fondo Vanguard Target (NYSE:) Retirement 2025 (NASDAQ:) tiene aproximadamente un 45% de bonos y un 55% de acciones.

Una fórmula ciega dicta estos porcentajes, no reglas básicas de gestión de inversiones financieras.

Invertir a largo plazo es reflexivo. Invertir sin tener en cuenta los riesgos y las recompensas es de tontos.

[ad_2]

Source link