El gas natural entra en un punto de inflexión y repunta tras 9 semanas en rojo

27.10.2022 13:46

[ad_1]

- El Henry Hub de próximo vencimiento vuelve a superar los 6 dólares tras 4 semanas por debajo de ese nivel clave

- El mercado está atrapado entre el nivel de resistencia de 6,28 dólares y el nivel de soporte de 5,80 dólares, según los gráficos

- Las reservas de Estados Unidos probablemente aumentaron en 59.000 millones de pies cúbicos menos de lo habitual la semana pasada por el clima más frío

Tras nueve semanas en números rojos, el estadounidense se encuentra en un punto de inflexión, ya que las compras técnicas por sobreventa y el regreso de cierta demanda de calefacción en una antesala de invierno inusualmente cálida se combinan para llevar al mercado de nuevo a un nivel de precio clave de 6 dólares.

Descripción: Natural Gas Daily

Descripción: Natural Gas Daily

Desde los máximos de 14 años de más de 10 dólares por cada millón de unidades térmicas británicas (mmBtu) en agosto, el contrato de gas natural de próximo vencimiento del Henry Hub de la Bolsa Mercantil de Nueva York se redujo a más de la mitad, hasta 4,75 dólares, a principios de esta semana.

Eso fue antes del impulso alcista que comenzó el martes y se prolongó hasta el jueves, añadiendo un 18% neto a los precios en un tramo de tres días ante el breve repunte de la demanda de calefacción.

Otros catalizadores alcistas en juego son la retórica sobre la huelga de ferrocarriles y los niveles récord de caudal en los ríos Mississippi y Ohio, que podrían causar algunos quebraderos de cabeza logísticos en la entrega de .

Técnicamente, el punto de inflexión del gas natural significa que tanto un repunte por encima de los 6,80 dólares como una caída por debajo de los 5 dólares son viables, según dice Sunil Kumar Dixit, estratega técnico jefe de SKCharting.com.

«Por ahora, el mercado está atrapado dentro de un nivel de resistencia de 6,28 dólares y un nivel de soporte de 5,80 dólares», dice Dixit.

Argumenta que un continuo repunte por encima de la media móvil exponencial de 5 días de 6,07 dólares, si viene seguida por la banda media de Bollinger de 6,39 dólares, debería proporcionar cierto impulso a la media móvil simple de 200 días de 6,80 dólares, que hasta ahora parecía una posibilidad remota. Y añade:

«Por otro lado, un repunte sostenido por debajo de los 5,80 dólares podría lastrar los precios para reconquistar los mínimos de oscilación de 5,35 dólares, por debajo de los cuales podría ampliar la caída hacia la MMS de 100 semanas de 4,90 dólares».

Alan Lammey, analista de la consultora de mercados de gas Gelber & Associates, con sede en Houston, dice que los cazadores de gangas han estado esperando al margen hasta recibir señales para reincorporarse al mercado.

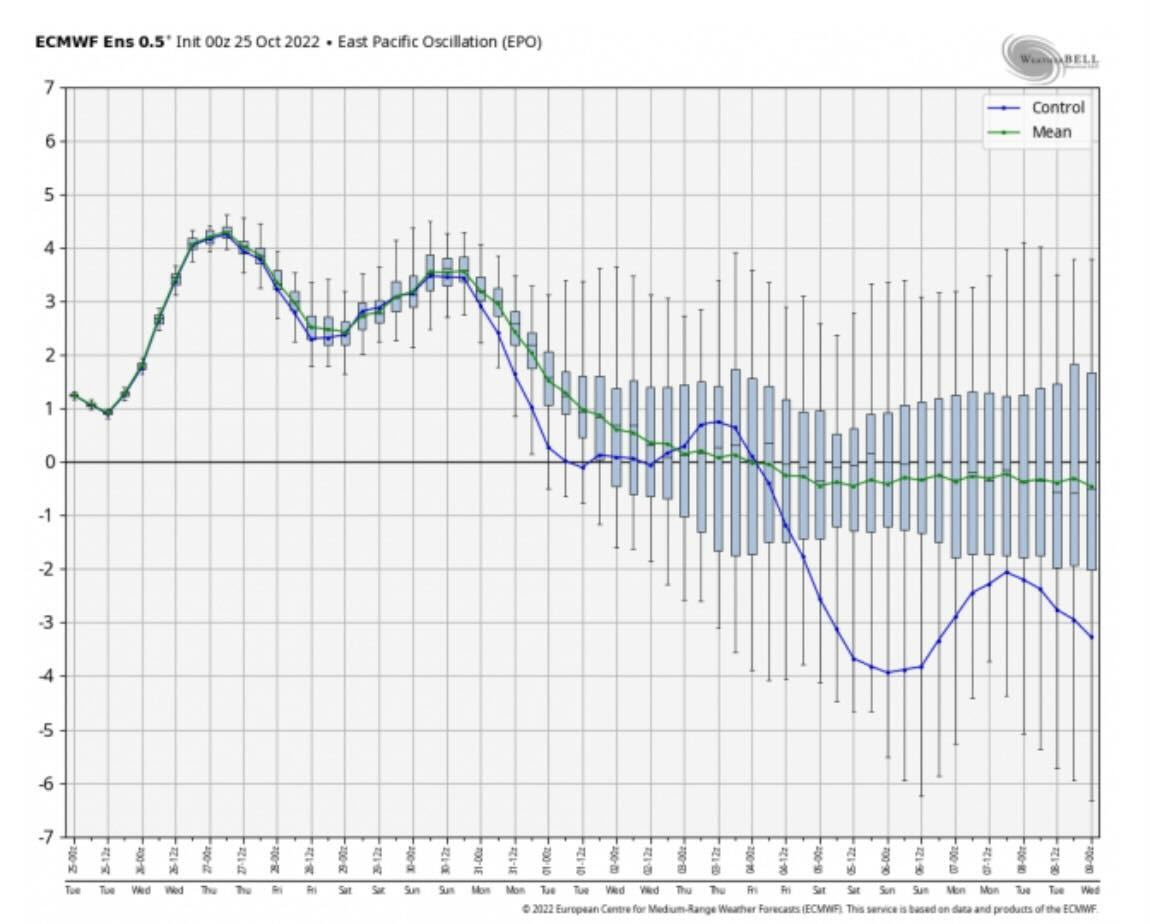

«Desde el punto de vista de la demanda meteorológica, aunque las perspectivas de temperatura a corto plazo indican indudablemente un descenso, los modelos de previsión meteorológica del Sistema Global de Predicción (GFS) y de Europa (ECMWF) insinúan un posible giro hacia condiciones más frías a finales de la primera semana de noviembre».

«También estamos siguiendo de cerca otros indicadores meteorológicos significativos, como la Oscilación del Pacífico Oriental (EPO), que sugiere que el clima en las regiones central y oriental de Estados Unidos podría empeorar en poco más de dos semanas, hacia mediados de noviembre”.

Lammey añade que cuando la EPO se vuelve negativa, suele producir una cresta de presión en los niveles superiores de la atmósfera sobre la costa oeste de Estados Unidos.

«Eso abre la puerta a una ráfaga de frío hacia las regiones central y oriental del país. En otras palabras, la cresta de aire de alta presión bloquea básicamente el flujo de aire frío para que no llegue al oeste, pero en cambio redirige el flujo de aire frío del Ártico hacia la parte superior del Medio Oeste y el tercio oriental de Estados Unidos».

«Actualmente, parece que la tendencia de la temperatura de Estados Unidos apunta a una segunda mitad de noviembre más fría de lo normal en las regiones centrales y orientales de la nación, así como un mes de diciembre potencialmente más frío que la media».

Descripción: US Temperature Outlook

Descripción: US Temperature Outlook

Fuente: Gelber & Associates

Leticia Gonzales, que escribe un blog en naturalgasintel.com, añade:

«En cuanto a la meteorología, los datos a largo plazo siguen presentando pocos cambios. Tanto los modelos americanos como los europeos proyectan una demanda nacional de cara a al menos las próximas dos o tres semanas. Esto sugiere que no será hasta finales de noviembre o principios de diciembre cuando el frío invada de forma permanente el norte o el este de Estados Unidos».

Gonzales dice que eso no significaba que algunas breves ráfagas de aire frío no se abran paso hacia los 48 estados del sur.

«Las previsiones indican que los sistemas meteorológicos afectarán a la mitad occidental del país en los próximos días, mientras que la temperatura de Texas también descenderá aún más al paso de un sistema meteorológico con fuertes chubascos a finales de la semana», añade.

No obstante, el panorama climatológico mayoritariamente benigno debería dar lugar a otros dos o tres aumentos de las reservas mayores de lo normal después de la lectura de la semana pasada que debería ser «cercana a la normalidad», afirma NatGasWeather.

Las empresas de servicios públicos de Estados Unidos probablemente contribuyeran la semana pasada con un volumen de gas natural inferior al habitual, 59.000 millones de pies cúbicos, debido a que un clima más frío de lo normal impulsó la demanda de combustible para calefacción, según un sondeo de Reuters antes del informe semanal del jueves sobre las reservas de gas natural de la Administración de Información Energética.

La inyección prevista para la semana que concluía el 21 de octubre contrastaba con un aumento de 88.000 millones de pies cúbicos durante la misma semana hace un año y un aumento promedio a cinco años (2017-2021) de 66.000 millones de pies cúbicos

En la semana que concluía el pasado 14 de octubre, las empresas de servicios públicos incorporaron 111.000 millones de pies cúbicos de gas a las reservas.

Si es correcta, la previsión para la semana que concluía el 21 de octubre elevaría las reservas a 3,401 billones de pies cúbicos, aproximadamente un 3,8% por debajo de la misma semana del año anterior y un 5,3% por debajo de la media a cinco años.

El tiempo fue más frío de lo normal la semana pasada.

La semana pasada se registraron unos 76 grados-día de calefacción (HDD), por encima de la media habitual a 30 años de 58 HDD para ese periodo, según el proveedor de datos Refinitiv.

Los HDD, que se utilizan para estimar la demanda de calefacción de hogares y empresas, miden el número de grados que la temperatura media de un día se sitúa por debajo de los 65ºF (18ºC).

NatGasWeather afirma que las próximas inyecciones deberían mejorar aún más los déficits. En particular, tras permanecer más de 300.000 millones de pies cúbicos por debajo de la media a cinco años este verano, los déficits tienen el potencial de mejorar hasta acercarse a la media a cinco años si los patrones de clima más frío no aparecen en el norte y el este de Estados Unidos a finales de noviembre.

Mientras tanto, el mercado sigue esperando la reanudación de la actividad en las instalaciones de GNL de Cove Point y Freeport. Se espera que Cove Point reanude sus operaciones más pronto que tarde, ya que se estima que el mantenimiento planificado terminará a finales de mes.

Freeport, sin embargo, es otra historia.

Cualquier retraso en la reanudación de la actividad de Freeport sería un acontecimiento bajista para los mercados estadounidenses, ya que la actual interrupción ha reducido la demanda en 2.000 millones de pies cúbicos al día y ha hecho que ese gas esté disponible para su almacenamiento.

Además, cuanto más tiempo permanezca Freeport fuera de servicio, más precaria podría volverse la situación en Europa, que depende en parte del GNL de Estados Unidos para sobrevivir a este invierno ante las continuas consecuencias de la guerra de Rusia contra Ucrania.

Dicho esto, los precios europeos del gas están ahora en sus niveles más bajos desde junio de 2022, alcanzando el de la Facilidad de Transferencia de Títulos (TTF) los 28 dólares/MMBtu el lunes tras caer un 28% en una semana.

Rystad Energy atribuye el descenso a que las instalaciones de almacenamiento de Europa están ahora a tope de capacidad. Además, cita también la previsión de temperaturas por encima de lo normal para este invierno en Europa, la elevada producción de la generación eólica y el acuerdo político en la Unión Europea sobre medidas de cooperación para reducir los precios y el consumo de gas.

En Asia, los precios del Japan Korea Marker (JKM) han descendido hasta 31 dólares, tentando a algunos compradores asiáticos a volver al mercado.

Rystad asegura que han estado en tránsito lento una media de 24 cargamentos de GNL estas últimas semanas. Esto se debe a una combinación de factores, como que las plantas de regasificación de Europa no pueden seguir recibiendo nuevos cargamentos, que las reservas casi completas reducen la capacidad de almacenar más volúmenes de gas y que todo apunta a que los precios subirán a medida que se acerque el invierno boreal.

Por ahora, sin embargo, las suaves temperaturas que se esperan en toda Europa continental las dos próximas semanas están ejerciendo una presión a la baja sobre los precios, según Rystad.

«El clima será un fuerte impulsor del ritmo de retirada de los depósitos este invierno», explica la analista de Rystad Nikoline Bromander.

«En general, los meteorólogos pronostican que Europa experimentará temperaturas más suaves de lo normal este invierno, lo que es una noticia positiva para el balance de gas en Europa».

Según Bromander, la diferencia entre un invierno frío y uno suave es de unos 25.000 millones de metros cúbicos, es decir, entre el 7% y el 8% de la demanda total de gas de la UE.

«Europa tiene suficiente gas almacenado para sobrevivir este invierno, a menos que haga mucho, mucho frío. Pero el continente aún no está fuera de peligro: si el flujo de gas ruso sigue disminuyendo, el invierno de 2023 será aún más duro».

Descargo de responsabilidad: Barani Krishnan utiliza una serie de puntos de vista aparte del suyo para aportar diversidad a su análisis de cualquier mercado. En pos de la neutralidad, presenta opiniones contrarias y variables de mercado. No tiene participaciones ni mantiene una posición en las materias primas o valores sobre los que escribe.

[ad_2]

Source link