El mercado de valores está en el limbo, como la trama de una película aburrida

10.04.2023 10:47

Movimiento lateral, sinónimo de aburrimiento, de horizontalidad. Bostezos y mucha desgana. Pero todo es una gran estupidez. Estoy buscando información chartista o de análisis técnico por todas partes. En los más de 40 años que llevo en Bolsa he comprobado que este tipo de especialistas asumen, con frecuencia, el protagonismo en los mercados en estas circunstancias. Principalmente, cuando no hay inversores finales, como ahora. Es más, he observado que grandes gestores, bancos e instituciones contratan de manera esporádica a estos profesionales, porque cuando los fundamentos no se tienen en cuenta, ante la parálisis del mercado la partida de cartas se juega en la mesa de los especialistas en el análisis técnico y no queda otra opción que la de reconocer este fenómeno. El chartismo es una herramienta de trabajo muy poderosa en momentos como los actuales, cuando todo se mueve por impulsos inducidos por Wall Street, cuando la mayor parte de las operaciones se hace en el periodo de coincidencia operativa con la Bolsa de Nueva York, cuando la compra-venta se impone en intervalos no superiores a las veinticuatro horas y, al final, con resultado cero.

«El mercado de valores está en el limbo, como la trama de una película aburrida. Las acciones no han ido a ninguna parte desde junio de 2022», dice Jurrien Timmer@TimmerFidelity

1

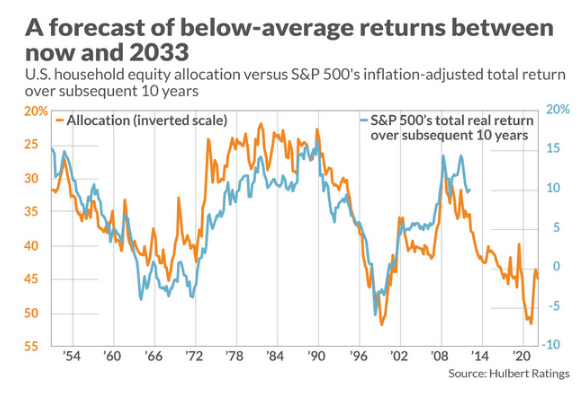

Ha escrito Carlos Montero, que de acuerdo con un indicador conocido como el “Predictor más grande de rendimientos futuros del mercado de valores”, las acciones durante la próxima década simplemente seguirán el ritmo de la inflación. Este indicador se basa en la asignación promedio de los inversores a las acciones. Fue presentado en 2013, y recibió este auspicioso nombre por el autor anónimo del blog Philosophical Economics. El creador del indicador informó que tenía un mejor historial en la predicción del rendimiento del mercado de valores a 10 años que cualquiera de los otros indicadores de valoración que conocía. Tampoco he podido encontrar un indicador con un mejor registro.

Hay dos razones para escribir sobre este indicador ahora. La primera es que se actualiza solo trimestralmente en función de los datos del informe «Cuentas financieras de los Estados Unidos» de la Reserva Federal, y a principios de este mes la Fed publicó el último informe de este tipo. La segunda es que nos acercamos al décimo aniversario de la introducción del indicador por parte de Philosophical Economics, por lo que ahora tenemos la primera prueba en tiempo real de su predicción.

Según los datos de la Fed recién publicados, la asignación promedio de los inversores a las acciones actualmente es del 44,9%. Dado que el indicador se interpreta de manera contraria, es una buena noticia que este último indicador esté significativamente por debajo del 51,7% que prevaleció a finales de 2021. La mala noticia es que la lectura actual sigue estando muy por encima del promedio de siete décadas del 35,7% De hecho, el nivel actual del indicador se sitúa en el percentil 92 de su distribución histórica. Por lo tanto, su mejora durante el último año solo compensa parcialmente la sobrevaloración extrema del mercado en el techo del mercado alcista de finales de 2021.

De acuerdo con un modelo econométrico simple basado en la correlación histórica del indicador y el rendimiento total real de 10 años posterior del , la asignación promedio actual de los inversores se traduce en un rendimiento previsto entre ahora y 2033 de 0,2 puntos porcentuales por debajo de la inflación. En otras palabras, las acciones se revalorizarán más o menos igual que la inflación.

– La primera prueba en tiempo real

¿Qué pasa con los últimos 10 años, la primera prueba en tiempo real del historial del indicador? Lo hizo dignamente. La asignación de capital promedio de los inversores fue del 35,4% hace una década, lo que, a través de mi modelo econométrico simple, se tradujo en un rendimiento real total de 5,9% anualizado en los siguientes 10 años. El extremo superior del intervalo de confianza del 95% para esa proyección fue del 9,9% anualizado.

Por azares del destino, la rentabilidad total real del mercado de valores durante la última década ha sido del 9,9 % anualizado, justo en el límite superior del intervalo de confianza del 95 %. Nada mal. El gráfico adjunto traza la historia completa de la correlación del indicador con el mercado de valores desde 1951, que es cuando los datos estuvieron disponibles por primera vez.

Observe en el gráfico que el rendimiento proyectado a 10 años del mercado de valores ha estado cayendo constantemente desde 2013, y ahora se ubica en menos 0.2% anualizado durante la próxima década. El intervalo de confianza del 95% en torno a esta proyección va desde un mínimo de menos 4,8% anualizado hasta un máximo de más 4,3% anualizado.

2

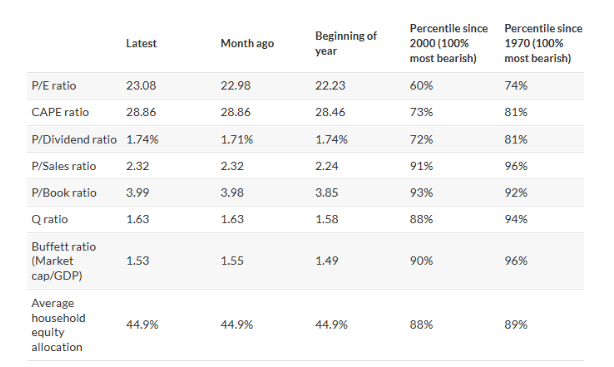

– Cómo se comparan actualmente otros modelos de valoración

Agregando credibilidad a esta proyección aleccionadora es que otros indicadores de valoración con excelentes registros a largo plazo están contando una historia similar. Los indicadores que, según mi investigación, tienen los mejores registros para predecir el rendimiento real total de 10 años del mercado de valores se enumeran en la siguiente tabla, junto con la posición de cada uno en relación con sus distribuciones históricas.

3

(fuentes, Mark Hulbert)