¿El mercado siempre tiene la razón?

17.07.2023 15:09

[ad_1]

“El mercado siempre tiene la razón, pero a veces lleva tiempo darse cuenta”. Es una cita de Jesse Livermore, el famoso especulador que vivió a caballo entre los siglos XIX y XX. ¿Es cierta esa cita? ¿De verdad tiene siempre la razón?

Cualquiera que se haya acercado al mercado el tiempo suficiente —no se necesite más de un mes— habrá vivido en sus propias carnes los cambios de opinión del mercado. ¿Cuántos de ustedes han visto reacciones opuestas del mercado ante un mismo dato de la agenda económica con unos minutos de diferencia? ¿Quién tenía la razón: los que reaccionaron primero o los segundos? Alguno podrá pensar que eso sólo ocurre en los movimientos intradía, pero la realidad es que errores de bulto se producen en todas las escalas temporales que podamos pensar.

Recordemos que, en 2008, durante la que se denomina Gran Crisis Financiera (GFC), el mercado descontaba subidas de tipos de interés para contener la inflación entre los meses de marzo y junio, porque entendía que ese era el verdadero problema de la economía americana. La razón era simple: el meracdo aún no reconocía que la economía estuviera en recesión. Fue tal su convencimiento, que la rentabilidad del T-Note a 2 años subió del 1,345% (18 a marzo) al 3,05% (13 de junio). Sin embargo, ya saben cómo continuó la historia. La economía estaba sumida en una profunda recesión, como reconoció y declaró oficialmente el NBER, el problema de la inflación se convirtió en deflación con caídas de los precios superiores al 2% en los siguientes meses, y no se subieron los tipos de interés hasta diciembre de 2015, es decir, 7 años y medio después de lo que se descontaba el mercado. Por supuesto, su visión se volvió cada vez más negativa, provocando caídas en el rendimiento del T-Note 2 años hasta el 0,657% en diciembre de 2008. ¿Cuántos de ustedes lo recordaban así?

Los errores de bulto se suceden continuamente

Los errores de bulto se suceden continuamente

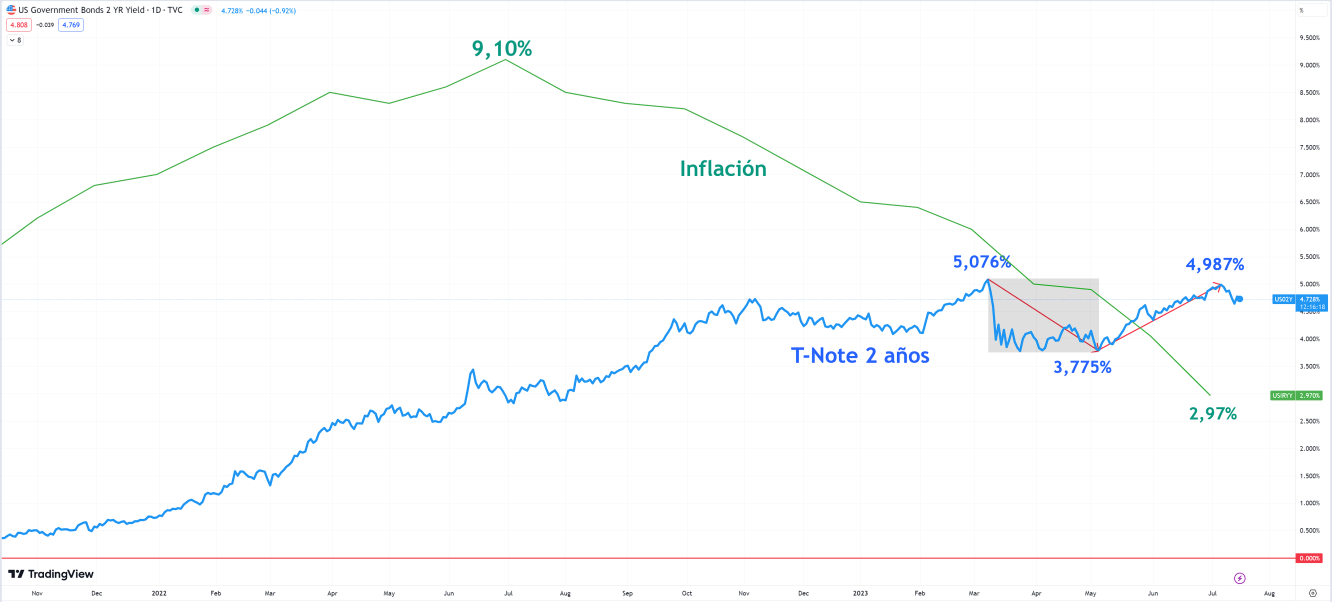

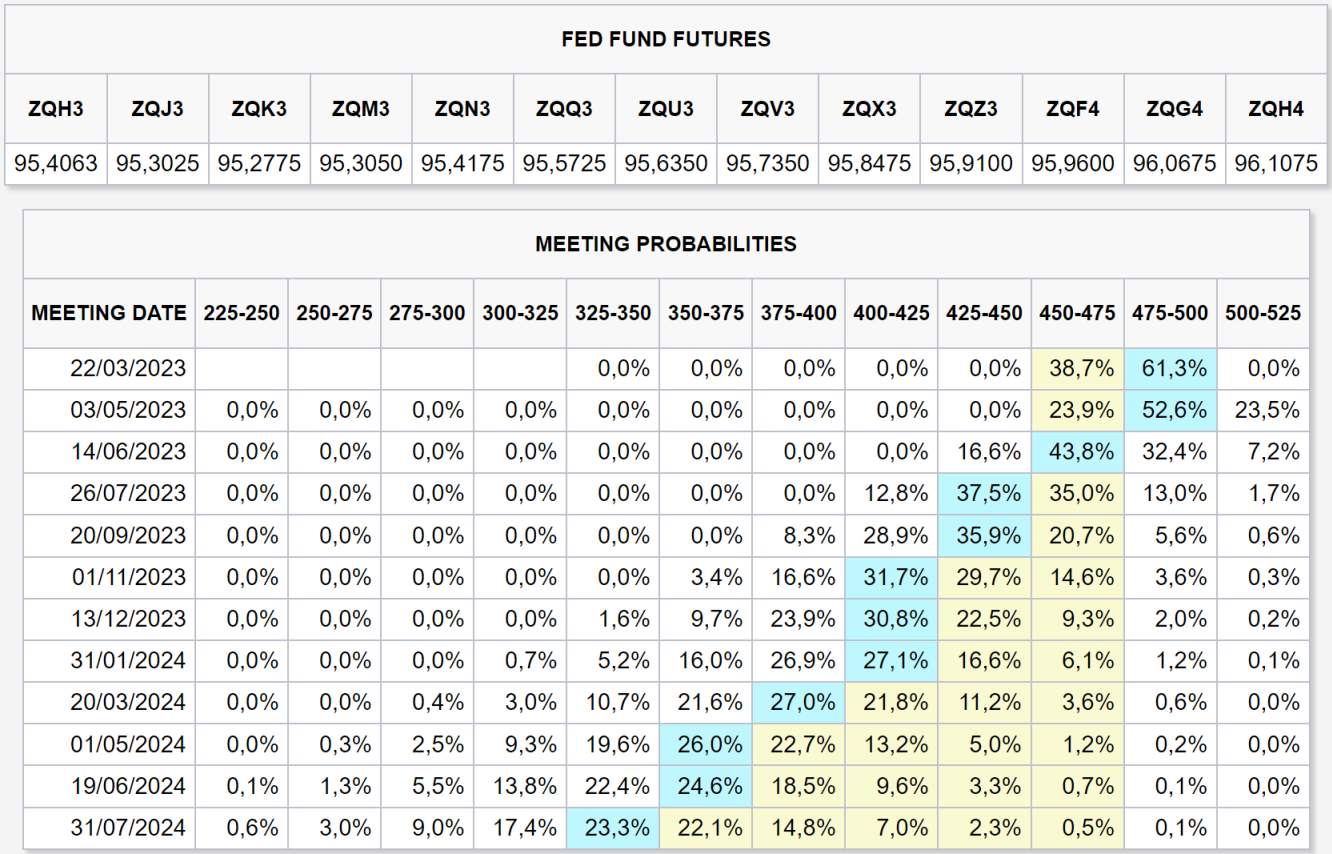

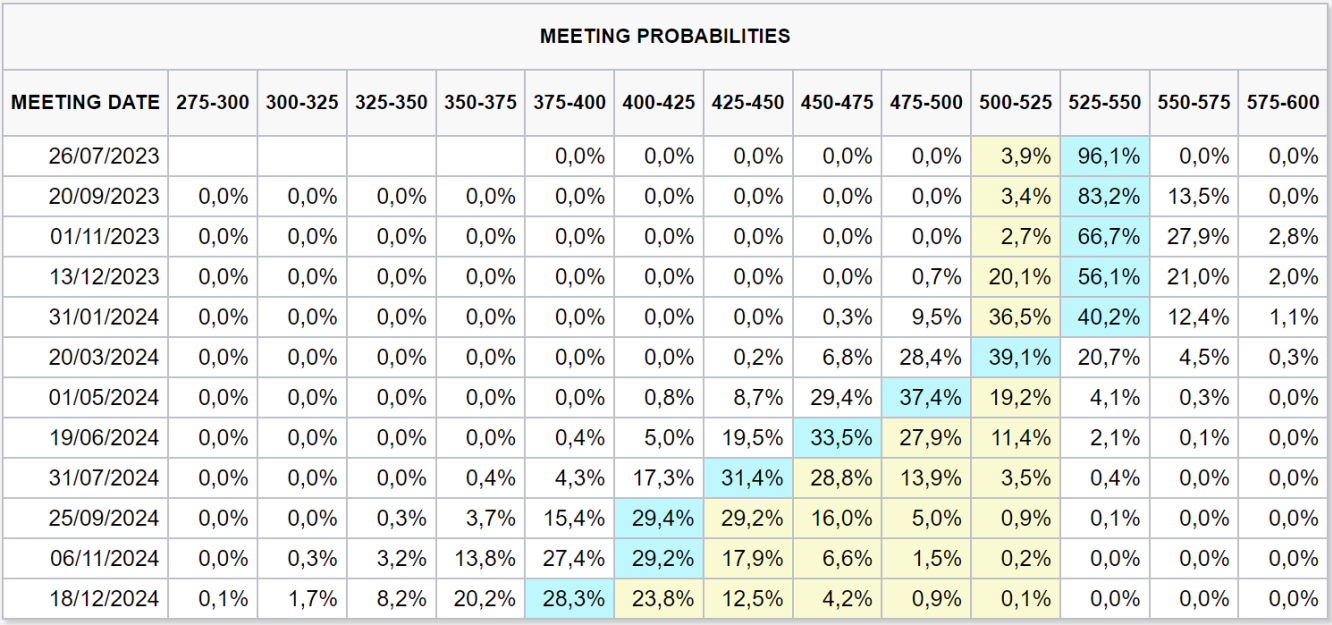

Quizá haya quien piense que ahora es diferente, que en 2023 estamos mejor informados que en 2008, pero simplemente se equivoca. ¡Ha vuelto a suceder! A mediados del mes de marzo, el mercado de Futuros de los Fondos Federales descontaba una probabilidad de subidas de tipos de interés en diciembre de 2023 del 0,2% en el mes de diciembre, y una probabilidad de bajadas de tipos del 97,8%, comenzando la primera tan pronto como en la reunión del FOMC del 13 y 14 de junio. Hoy, nos encontramos con la situación radicalmente opuesta: una probabilidad de subidas de tipos de interés en diciembre de 2023 del 97,3% de aquí a final de año, y una probabilidad de bajada de tipos respecto de los actuales del 0,52%. ¿Y qué ha sucedido con el T-Note a 2 años? Cayó del 5,076% hasta el 3,775% para, según ha ido interiorizando el mensaje de Jerome Powell y del resto de consejeros de la Fed que serían necesarias más subidas de tipos de interés, volver a subir hasta el 4,987%. ¿Cuántos de ustedes lo recordaban así?

Adjuntamos las probabilidades del Fed Watch extraídas de CME Group (NASDAQ:) del 13 de marzo de 2023 y la última actualización disponible de hoy mismo. Probabilidades del 13 de marzo de 2023 (FedWatch Tool de CME Group)

Probabilidades del 13 de marzo de 2023 (FedWatch Tool de CME Group) Probabilidades del 17de julio de 2023 (FedWatch Tool de CME Group)

Probabilidades del 17de julio de 2023 (FedWatch Tool de CME Group)

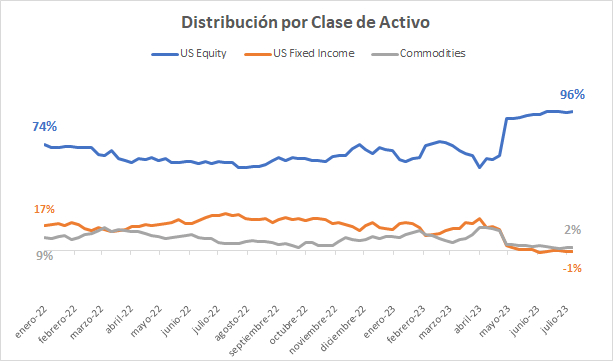

Por eso, porque el mercado cambia de opinión, pensamos humildemente que la cuestión no es tanto si siempre tiene la razón, sino que lo verdaderamente importante pasa por fijarse en cuál es la opinión mayoritaria en cada momento. En ese sentido, el posicionamiento institucional cambió, de manera radical, entre abril y mayo de este año. La primera semana de abril, el peso de la renta variable en la cartera de derivados de los inversores institucionales era del 58%, y la primera semana de mayo, este porcentaje se elevó hasta el 91%.

Distribución por clase de activo de la cartera de derivados de inversores institucionales

Desde entonces, ha seguido incrementándose hasta el 96%. Por otro lado, el peso de la renta fija en su cartera ha pasado del 23% hasta el -1%, es decir que, a día de hoy, tienen una posición neta corta. Estos cambios en el posicionamiento institucional explican por qué las cotizaciones de los bonos han seguido perdiendo valor, mientras los índices de renta variable han seguido experimentando subidas. Tengan motivos suficientes o no para apostar por una subida continuada de los índices, hoy por hoy, el posicionamiento institucional apoya la idea de que, aunque se han resistido, en el mes de abril han claudicado a la tesis alcista de las bolsas. Cosa diferentes será si mantendrán esta misma tesis en el futuro o si, como ha ocurrido en otros momentos, volverán a cambiar de opinión. Haremos un seguimiento continuo de esta cuestión.

En el vídeo que acompaña a este artículo, comentamos esta cuestión, analizamos el cuadro macro de la economía americana y actualizamos el posicionamiento institucional en 14 de los principales activos.

Mientras tanto, y como siempre…

¡Buena semana y buenas inversiones!

[ad_2]

Source link