El rally parece seguir teniendo combustible; esto es lo que no debemos perder de vista

17.11.2023 12:48

Los mercados han acogido con satisfacción la ralentización de la inflación, el generó un rendimiento semanal superior al 2%, mientras que el se quedó a las puertas, entre otras cosas por la posible decisión (definitiva) de la Fed de poner fin a la subida de los tipos de interés.

De hecho, la actual desaceleración de la inflación ha reforzado las apuestas de que el ciclo de subidas de tipos de la Fed ha llegado a su fin y los swaps de la Fed indican que las probabilidades de una nueva subida son nulas, y el mercado espera ahora un recorte de tipos de 50 puntos básicos para julio de 2024.

La semana pasada ponía fin a la serie de jornadas diarias positivas «consecutivas» para el S&P 500 (8 jornadas, la racha más larga desde 2023), pero esto no impidió que se produjeran nuevas subidas a partir de entonces. Mientras, el Nasdaq está volviendo a probar los máximos anuales registrados en julio y Microsoft (NASDAQ:) registra máximos históricos cada vez más altos.

La gente suele subestimar la media móvil de 200 y su potencial. En el pasado, la ahora débil tendencia rompía la media móvil y el mercado registraba nuevos mínimos, pero lo que no «vimos» es que representa un punto de acumulación en el que los inversores inician sus estrategias de recompra con la posterior recuperación de esos niveles. Estamos en un «punto de inflexión» histórico porque se ha recuperado bien la media móvil de 200 y el momento en el que nos encontramos es favorable si se ve desde un punto de vista «estacional», las estadísticas nos dicen que el mercado tiene un resquicio de esperanza a partir de aquí.

Descripción: stagionalità e performance del mercato

Descripción: stagionalità e performance del mercato

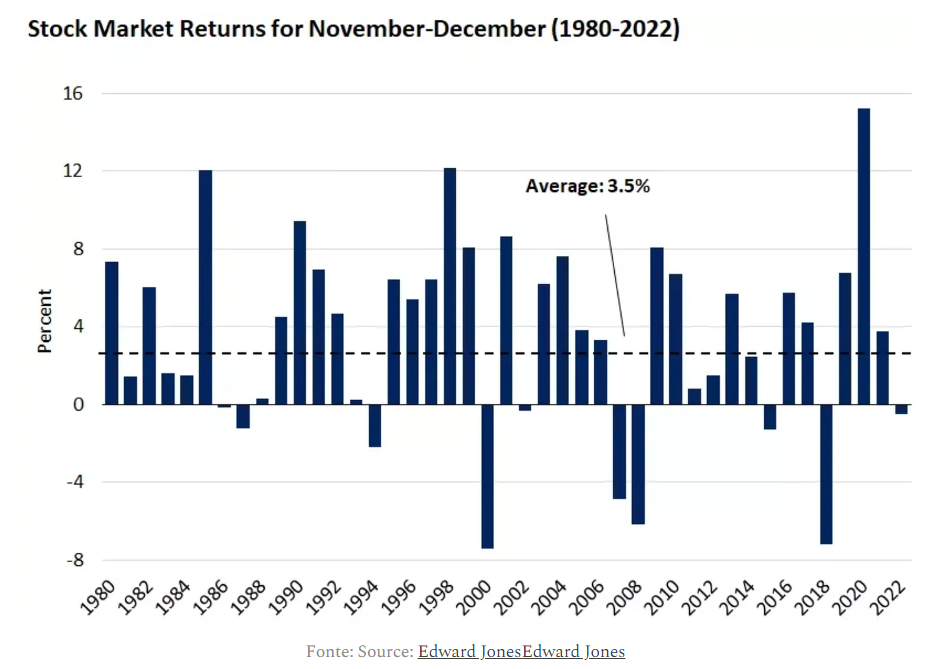

Si nos fijamos en el gráfico, desde 1980 las rentabilidades de noviembre y diciembre han sido positivas el 80% de las veces, con una rentabilidad media del +3,5%. Sólo encontramos 8 de los últimos 42 años con rentabilidades negativas. Estadísticamente «hay» muchas probabilidades de que el mercado siga subiendo y el S&P 500 recupere sus máximos anuales de aquí a finales de año.

Igual de positivo es que la confianza de los inversores se revierta por completo. Según la encuesta AAII, que proporciona información sobre la opinión de los inversores particulares y sus expectativas de subida de las acciones en bolsa en los próximos seis meses, la encuesta pasó en una semana del nivel bajista más alto del año a un nivel muy inferior a la media. Además, el optimismo se sitúa un 43,8% por encima de la media histórica del 37,5% por cuarta vez en 14 semanas.

Descripción: sondaggo JP Morgan

Descripción: sondaggo JP Morgan

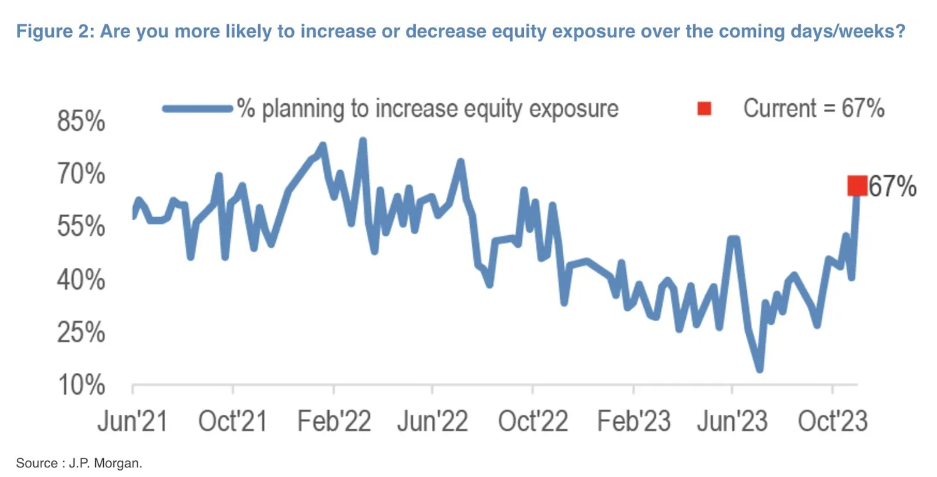

Así lo confirma también la encuesta realizada por JP Morgan (NYSE:) en la que se preguntaba a los clientes si era más probable que aumentaran o disminuyeran su exposición a las acciones en las próximas semanas. El resultado concluía que el 67% esperaba aumentar su exposición (la cifra más alta en más de un año).

Descripción: posizioni short sui magnifici 7

Descripción: posizioni short sui magnifici 7

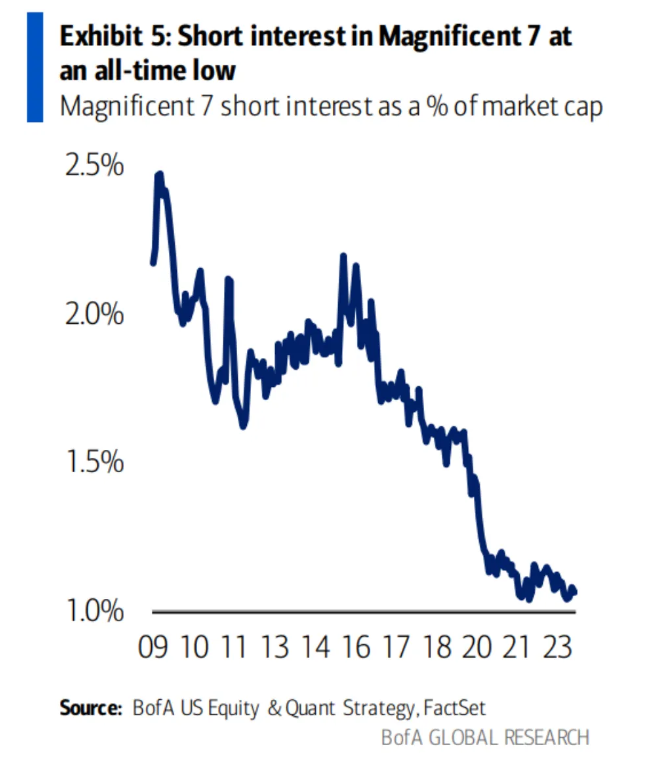

Además, como podemos ver en el gráfico anterior, según BofA parece que los inversores han renunciado a vender en corto cualquiera de los valores conocidos como «los 7 magníficos», impulsando el mercado.

Sin duda, se trata de encuestas y confianza volubles. Así que todo lo que tenemos que hacer es mirar los beneficios, que son lo que impulsa a las acciones. De nuevo, se situaron un 5,7% por encima de las expectativas, por encima de las expectativas medias prepandemia del 3,7%.

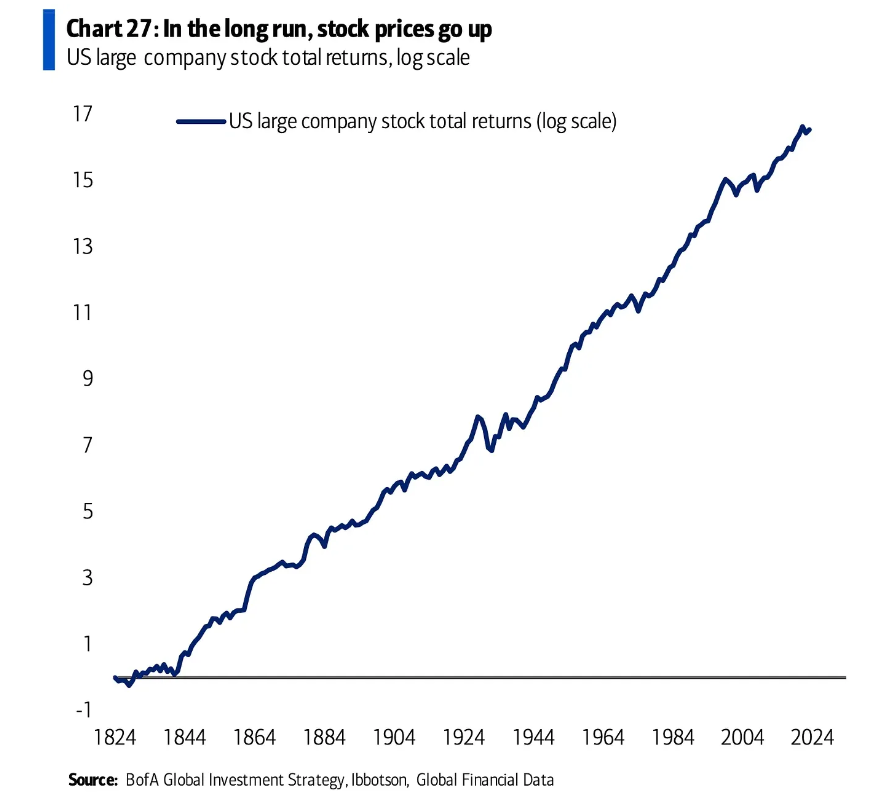

Lo que no debemos olvidar es que las inversiones tienen días buenos y días malos. Años con tendencia bajista y años con tendencia fuertemente alcista. A corto plazo, los precios de las acciones suben y bajan, podemos compararlo con una montaña rusa. A largo plazo, las acciones suben.

Un gráfico interesante que te puede dar una idea es el de BofA, que muestra que desde 1824, si hubiéramos invertido 1 dólar en acciones de grandes empresas estadounidenses, ese dólar valdría ahora 16 millones de dólares en 2023 con los dividendos reinvertidos

Descripción: trend mercato dal 1824

Descripción: trend mercato dal 1824

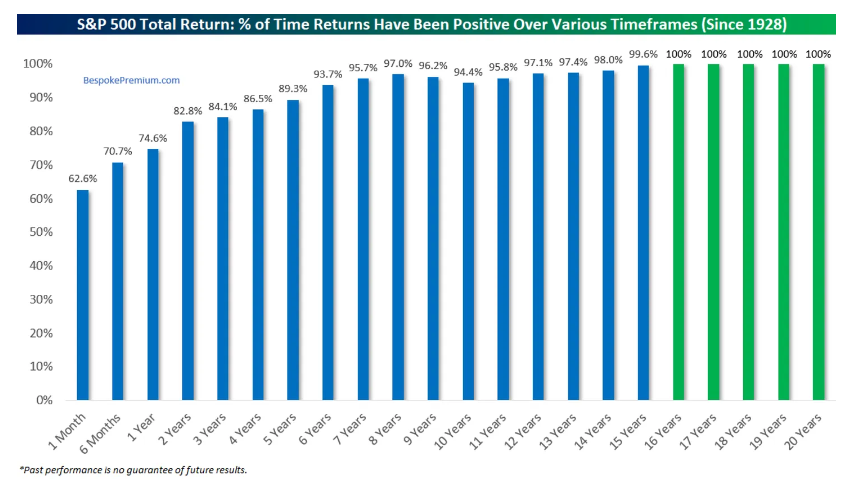

¿Pero cómo puede ser esto? Cuanto más corto es el periodo de inversión, menor es la probabilidad de obtener un rendimiento positivo. En consecuencia, el corto plazo mantiene las dos variables llamadas volatilidad y riesgo. En consecuencia, cuando «alargamos» ese plazo, como podemos ver en el siguiente gráfico, aumenta la probabilidad de obtener una rentabilidad positiva.

Descripción:

Descripción:

Desde 1928, el S&P 500 ha generado una rentabilidad positiva el 100% de las veces cuando se ha invertido durante 16 años o más. Así que «preocupémonos» de por qué la gente suele liquidar posiciones, siempre hay un motivo para tener miedo pero a pesar de todo, la bolsa sigue subiendo

Descripción:

Descripción:

Hasta la fecha, la tendencia parece haber tomado una dirección definida.

¡Hasta la próxima!

Rebajas del Black Friday – ¡Reclame su descuento ahora!

«Este artículo ha sido escrito únicamente con fines informativos; no constituye una solicitud, oferta, consejo o recomendación para invertir, como tal, no pretende incentivar la compra de activos de ninguna manera. Me gustaría recordarle que cualquier tipo de activo se valora desde múltiples puntos de vista y es altamente arriesgado y por lo tanto, cualquier decisión de inversión y el riesgo asociado sigue siendo responsabilidad del inversor”.