El repunte de la bolsa alemana y china

27.01.2023 11:37

Desde principios de año, la renta variable alemana y la china han destacado por su fortaleza relativa y, especialmente, desde los mínimos que alcanzaron en septiembre y octubre de 2022, respectivamente. En el caso del , esto significa una rentabilidad de algo más del 30% en los últimos 3,5 meses (20% el mercado chino general).

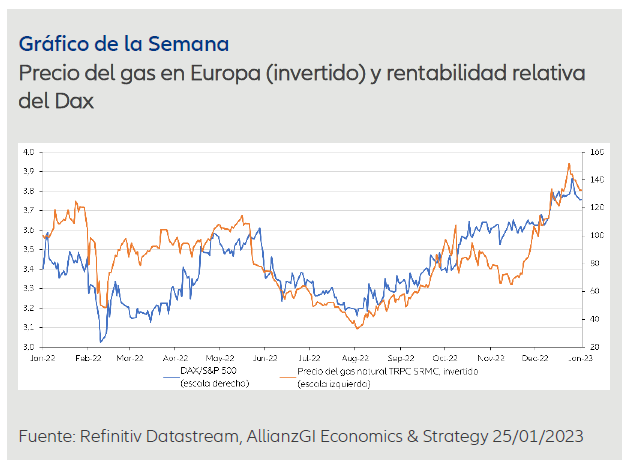

Las condiciones económicas generales invitan a la reflexión. Efectivamente, los principales indicadores económicos adelantados cayeron de nuevo durante este período y casi todas las previsiones de crecimiento de 2023 eran y siguen siendo muy escépticas. Las previsiones de consenso de los principales institutos económicos publicadas a finales de año eran que habría una recesión en los países industriales más importantes. Parece casi como si este fuerte escepticismo de los analistas fuera un prerrequisito para el repunte del mercado. Y no es de extrañar: Alemania, con su fuerte dependencia del gas, era considerada la principal víctima de las repercusiones negativas de la guerra en Ucrania. China, por otro lado, con su inflexible política de «Cero Covid» y la consiguiente parálisis en muchas áreas de la economía, había entrado en un terreno impredecible. En este entorno, los analistas no veían ninguna perspectiva, especialmente porque la escalada de la tasa de inflación, alentada por los problemas de las cadenas de suministro y los precios de la energía, se consideraba la cuestión principal. Por lo tanto, la buena rentabilidad se ha debido en primer lugar a unas grandes sorpresas positivas (como siempre). La primera, en la zona euro, fue la fuerte caída de los precios de la energía, especialmente del gas (véase el gráfico). Los inversores internacionales habían identificado en seguida a las empresas alemanas como las que resultarían más afectadas por la guerra de Ucrania y habían negociado a la baja las acciones alemanas hasta unos niveles de valoración muy atractivos en otoño de 2022. Algo similar sucedía en China, con su preocupante paralización en todas las áreas de la vida cotidiana y la industria en las principales regiones.

Además, hubo dos sorpresas importantes al comenzar el año: Alemania, bajo la batuta del Ministerio de Economía, ha capeado muy bien la crisis del gas, gracias también a las buenas condiciones meteorológicas. China, por su parte, sorprendió con una rápida y amplia apertura y la relajación de su política de «Cero Covid» de cara a las celebraciones del Año Nuevo.

En este sentido, ahora se aplica la prueba de realidad: ¿puede mantenerse esta tendencia? ¿O frenarán los principales bancos centrales la economía debido a la gran preocupación por la inflación, de forma que el alivio dará pronto paso a la desilusión en forma de subidas de tipos? Cada discurso o declaración en una entrevista de los miembros del consejo del banco central se analiza cuidadosamente, cada palabra se sopesa en la balanza y cada publicación sobre la inflación a ambos lados del Atlántico se revisa en busca de componentes negativos.

En este entorno, es por tanto un rayo de esperanza que la última encuesta de Bank of America (NYSE:) a inversores institucionales sobre la probabilidad de recesión este año muestre una tendencia de mejora. El escepticismo previsto, que había alcanzado un máximo histórico en otoño, se ha atenuado un poco, y parece haberse roto la tendencia hacia unas apreciaciones cada vez más negativas.

Claves para la próxima semana

En línea con la evolución mundial, para la próxima semana esperamos la primera ronda de decisiones de los bancos centrales de este año en Estados Unidos, la zona euro y Reino Unido.

Tras unas decisiones bastante restrictivas y las conferencias de prensa de diciembre, prevemos una confirmación de la dirección tomada, ya que un fin prematuro de la política de endurecimiento monetario conllevaría muchos riesgos.

Se dispone de nuevos datos sobre la evolución de la inflación en la zona euro y los principales países centrales, de los que se desprende más bien que continúa la tendencia a la baja. La moderación de los precios de la energía ha llevado a una considerable reducción interanual de los precios de consumo. Sin embargo, esto aún no basta para que el BCE cambie de rumbo.

Por eso, la semana que viene también será importante el dato de la tasa de desempleo en la zona euro y Alemania; se prevén unas cifras aún robustas, al igual que en EE. UU., donde la fortaleza del mercado laboral respalda el consumo, pero también alienta un rumbo más duro de la Fed con su doble objetivo.

Los indicadores de confianza de la zona euro y los índices de gestores de compras de EE. UU. y China de enero completan el panorama. Asimismo, se publican nuevas previsiones del producto interior bruto (PIB) de la zona euro para el cuarto trimestre de 2022. Por lo tanto, nos espera una semana interesante. Si los indicadores de confianza mejoran, la fortaleza de los mercados podría mantenerse.

Deseándoles una sólida semana, se despide atentamente,

Thomas Tilse

Gráfico de la semana