El riesgo de recesión no es nulo como parece creer el mercado

27.05.2024 14:45

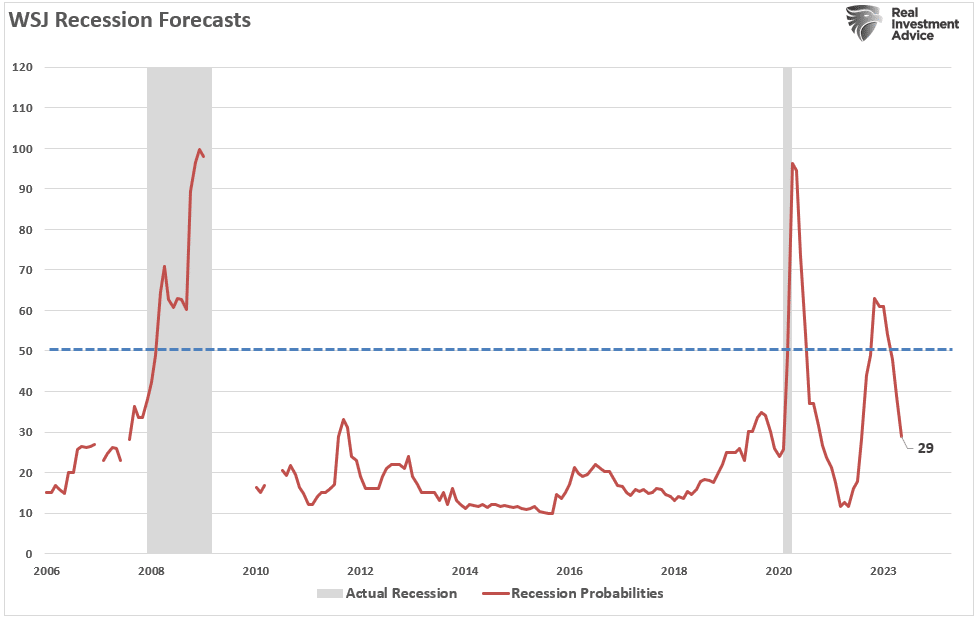

Como discutimos recientemente, los economistas de Wall Street cada vez están más convencidos de que el riesgo de recesión se ha reducido drásticamente. A saber:

«Los economistas no creen que la economía se acerque siquiera a una recesión. En enero, preveían, por término medio, un crecimiento inferior al 1% en cada uno de los tres primeros trimestres de este año. Ahora, esperan que el crecimiento toque fondo este año en un 1,4% ajustado a la inflación en el tercer trimestre». – Wall Street Journal

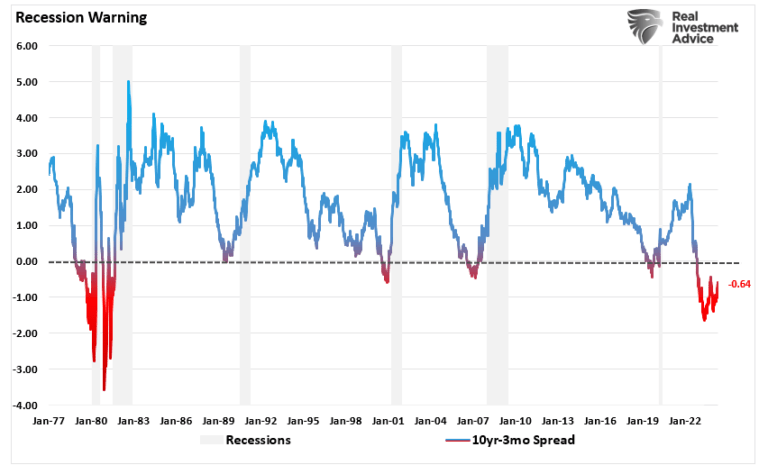

Por supuesto, esta perspectiva parece contradictoria con numerosos indicadores con un largo historial de preceder a los inicios de la recesión, como las inversiones de la curva de rendimiento. Como se muestra, actualmente vivimos el periodo más largo y consistente de la historia en el que el diferencial de {{23705|rendimiento de los bonos y se haya invertido. Sin embargo, esta vez no se ha manifestado ninguna recesión.

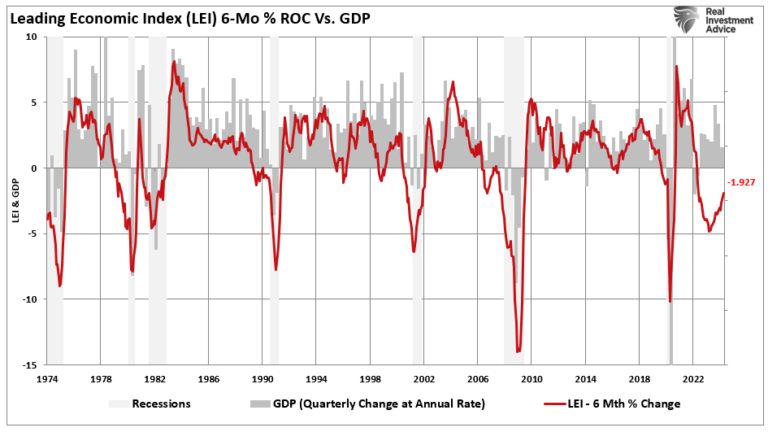

Otro indicador de recesión históricamente fiable es la tasa de variación a 6 meses del índice económico adelantado (LEI, por sus siglas en inglés). Al igual que con la inversión de la curva de rendimiento, la profundidad y duración actuales de las lecturas negativas del LEI siempre han coincidido con una recesión. Pero, una vez más, Estados Unidos ha evitado tal desenlace.

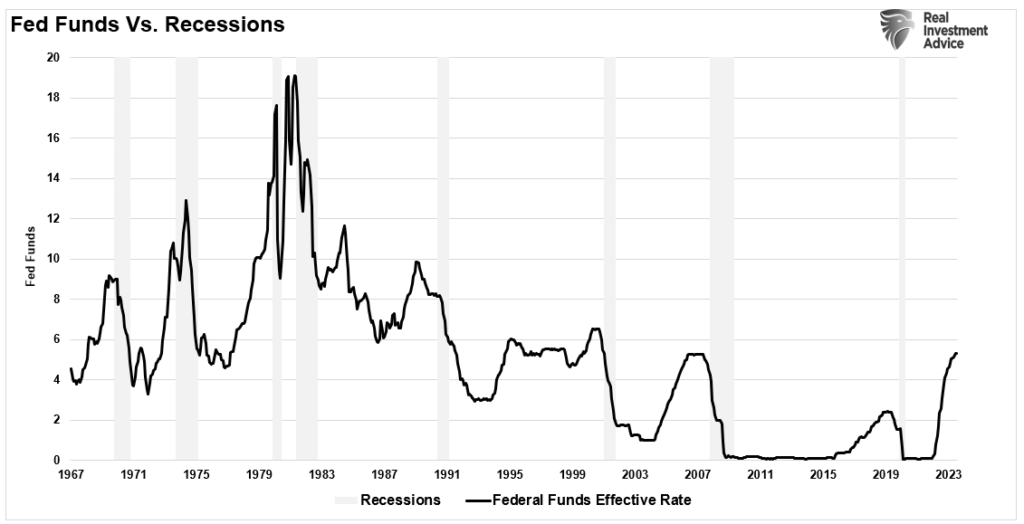

Por supuesto, el ajuste de la política monetaria por parte de la Reserva Federal a través de una de sus campañas de subidas de tipos más agresivas tampoco ha llevado a la economía a una recesión.

Dado que la economía ha seguido desafiando las expectativas de recesión, es comprensible que los economistas hayan «renunciado» a anticipar una.

Pero, ¿ha desaparecido el riesgo de recesión?

El riesgo de recesión no es cero

En las redes sociales circula un meme muy gracioso. Sí, los animales bonitos y mimosos parecen seguros, pero «el riesgo de que te asesinen es bajo, pero nunca cero«.

(“Las posibilidades de que te mate un gato son pocas, pero nunca cero”)

Parece un meme apropiado, dado que el riesgo de recesión de la economía puede ser bajo actualmente, pero no es cero.

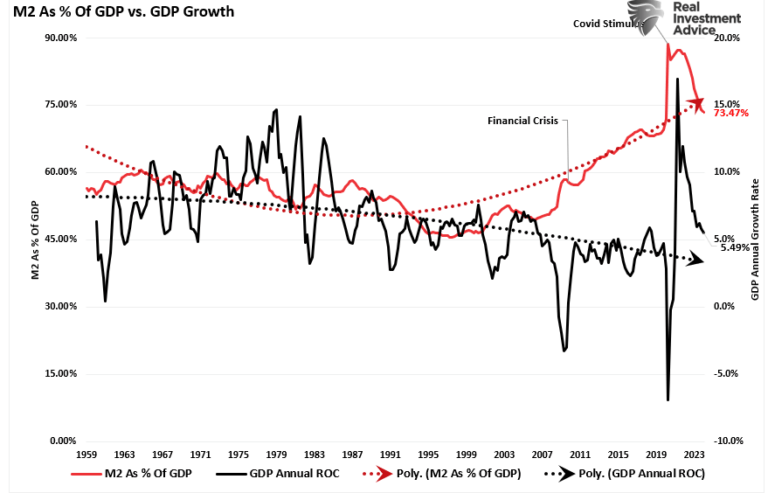

Como también hemos discutido anteriormente, una de las principales razones por las que la economía ha desafiado el arrastre recesivo de los aumentos de los costes de endeudamiento ha sido la amplia oferta de apoyo fiscal a través de proyectos de ley de gasto aprobados anteriormente, como la Ley de Reducción de la Inflación y la Ley CHIPs. Junto con los cheques de estímulo, los créditos fiscales y las moratorias sobre diversos pagos de deuda —como el alquiler y los préstamos estudiantiles—, la cantidad de apoyo monetario al consumo respaldó el crecimiento económico a medida que la Reserva Federal ajustaba la política monetaria.

Lo que es crucial entender es que el aumento del apoyo monetario ha actuado como una inyección de «adrenalina« para la economía. Sí, muchas series de datos económicos sugieren que el riesgo de recesión es elevado. Sin embargo, la oleada de inyecciones monetarias puso la economía a toda máquina, como demuestra el crecimiento económico en 2021.

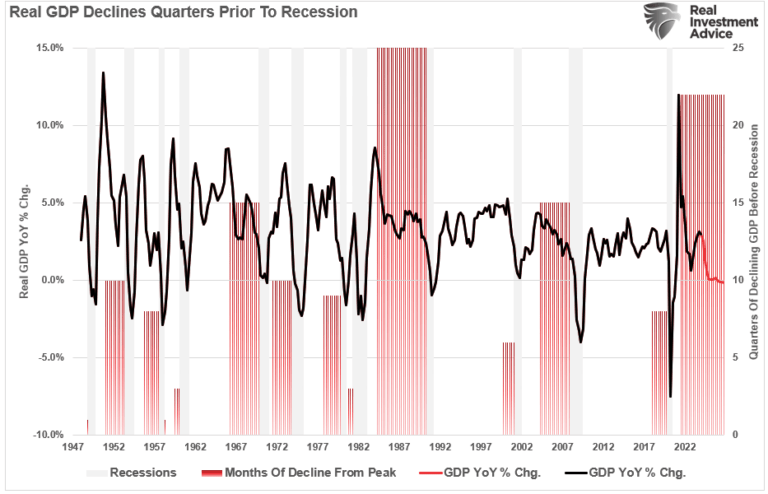

El punto crucial que hay que entender, y que la mayoría de los economistas eluden, es que la economía se ralentiza a medida que ese impulso de «adrenalina » se desvanece. Si la economía hubiera estado creciendo al 5% nominal, como en 2019, la caída desde el pico postpandemia ya registraría una recesión.

Sin embargo, dado que el crecimiento nominal se acercó al 18%, el crecimiento tardará mucho más de lo normal en volver a situarse por debajo de cero. Para demostrarlo, analizamos el número de trimestres transcurridos entre el pico de actividad económica y la entrada en recesión. Utilizando ese análisis histórico, podemos estimar que la reversión del crecimiento económico hacia una recesión podría tardar aproximadamente 22 trimestres. Esto situaría la próxima recesión entre finales de 2025 y mediados de 2026.

Sin duda, podrían ocurrir muchas cosas que alargaran o acortaran ese plazo estimado. Sin embargo, lo importante es que una inversión del crecimiento a partir de tasas de crecimiento económico elevadas podría llevar mucho más tiempo de lo normal. Otro periodo similar fueron los 25 trimestres de ralentización del crecimiento económico anteriores a la recesión de 1991.

Para los inversores, aunque las estimaciones de consenso de los economistas sitúan el riesgo de recesión en niveles muy bajos, no es nulo.

Datos económicos a vigilar

Dado el largo desfase entre los indicadores recesivos y la recesión económica, no es de extrañar que los economistas hayan renunciado a prever una recesión. Sin embargo, aunque la recesión no se haya producido todavía, no significa que no pueda producirse. Debemos prestar especial atención a los datos históricamente correlacionados con el crecimiento económico.

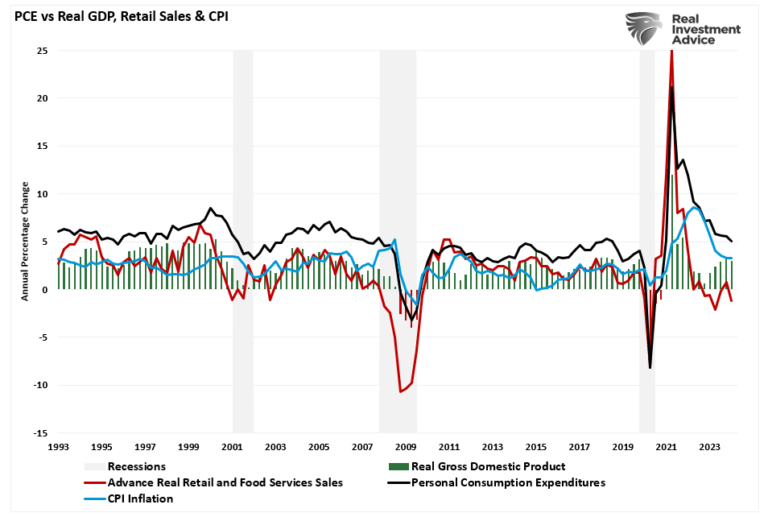

Por ejemplo, las reales se han debilitado materialmente desde el pico de actividad económica de 2021. Como se muestra a continuación, las ventas minoristas representan aproximadamente el 40% de los gastos de consumo personal (PCE). Por lo tanto, no es sorprendente que las ventas minoristas precedan a los cambios en el PCE.

La importancia de este adelanto radica en que el PCE representa casi el 70% del cálculo del PIB. Por lo tanto, a medida que se ralentiza la demanda de los consumidores, se ralentiza la economía y cae la inflación. Las ventas minoristas reales son ahora negativas, ya que los consumidores se quedan sin exceso de ahorro, lo que probablemente ralentizará aún más el crecimiento económico de cara a los próximos trimestres.

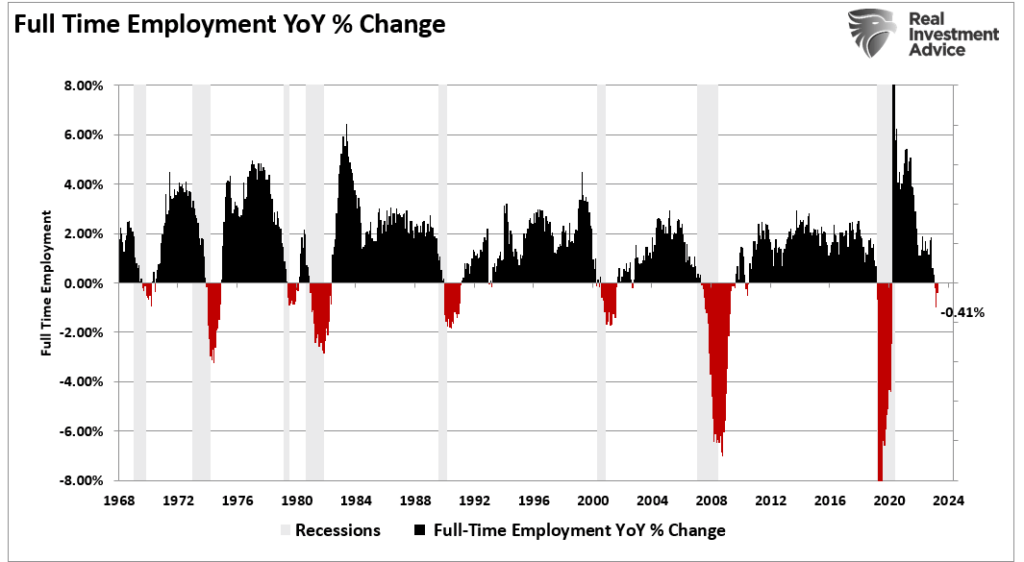

Por supuesto, sin empleo es difícil que siga aumentando el consumo económico. En particular, aunque contamos el empleo a tiempo parcial, dichos empleos no proporcionan los salarios y prestaciones de un empleo a tiempo completo para mantener a una familia. Como era de esperar, un indicador clave de todas las recesiones anteriores ha sido la caída del empleo a tiempo completo.

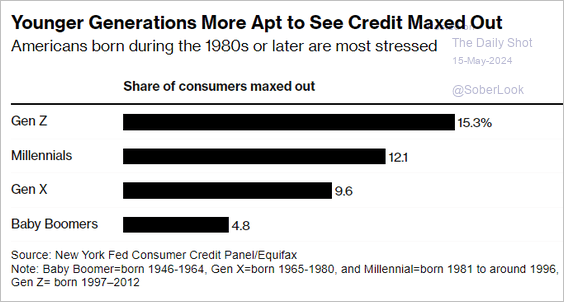

Aunque es ciertamente posible que la economía pueda evitar una recesión con un apoyo monetario o fiscal adicional, la inversión pública y empresarial supone una contribución mucho menor al PIB que el gasto de los consumidores. Como ya se ha señalado, con los consumidores estrangulados entre el descenso del crecimiento salarial y el aumento del coste de la vida, la capacidad de alimentar la diferencia con deuda es cada vez más difícil.

«La consecuencia de esa falta de crecimiento de los ingresos es que son los primeros en toparse con los límites de un mayor endeudamiento».

Preste atención a los datos económicos de cara al futuro. Aunque podría tardar mucho más de lo que muchos esperan, sospechamos que el riesgo de recesión es probablemente mayor que cero.