¿Es grave, doctor?

03.10.2022 10:20

[ad_1]

Esta es la segunda parte del artículo publicado la semana pasada (puedes leerlo ) en el que concluíamos que las series de los beneficios empresariales ajustados por la inflación y del mantenían una de las relaciones más estables y fiables que conocíamos —índice de correlación del 95% en los últimos 20 años—. También decíamos que, de confirmarse las revisiones a la baja de las que se hacía eco FactSet (NYSE:) sobre las estimaciones de beneficio para el tercer trimestre del año, sería razonable pensar que pudiera arrastrar con ellas a los índices de renta variable.

Esta semana queremos aportar más datos sobre esta cuestión que, en nuestra opinión, no recibe toda la atención que se merece por parte de los inversores.

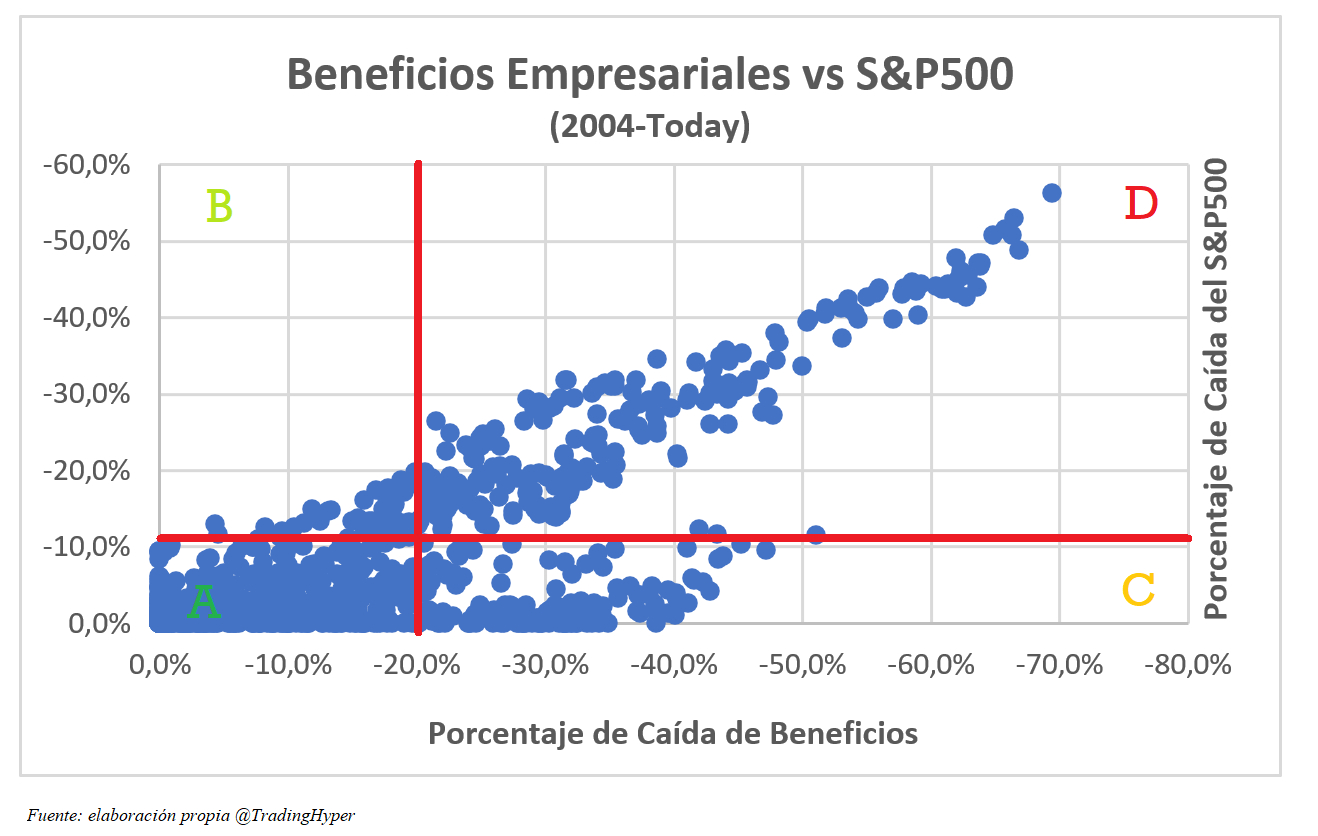

Hemos tomado como base el período de 18 años que va desde el final de la crisis de las punto com hasta nuestros días.

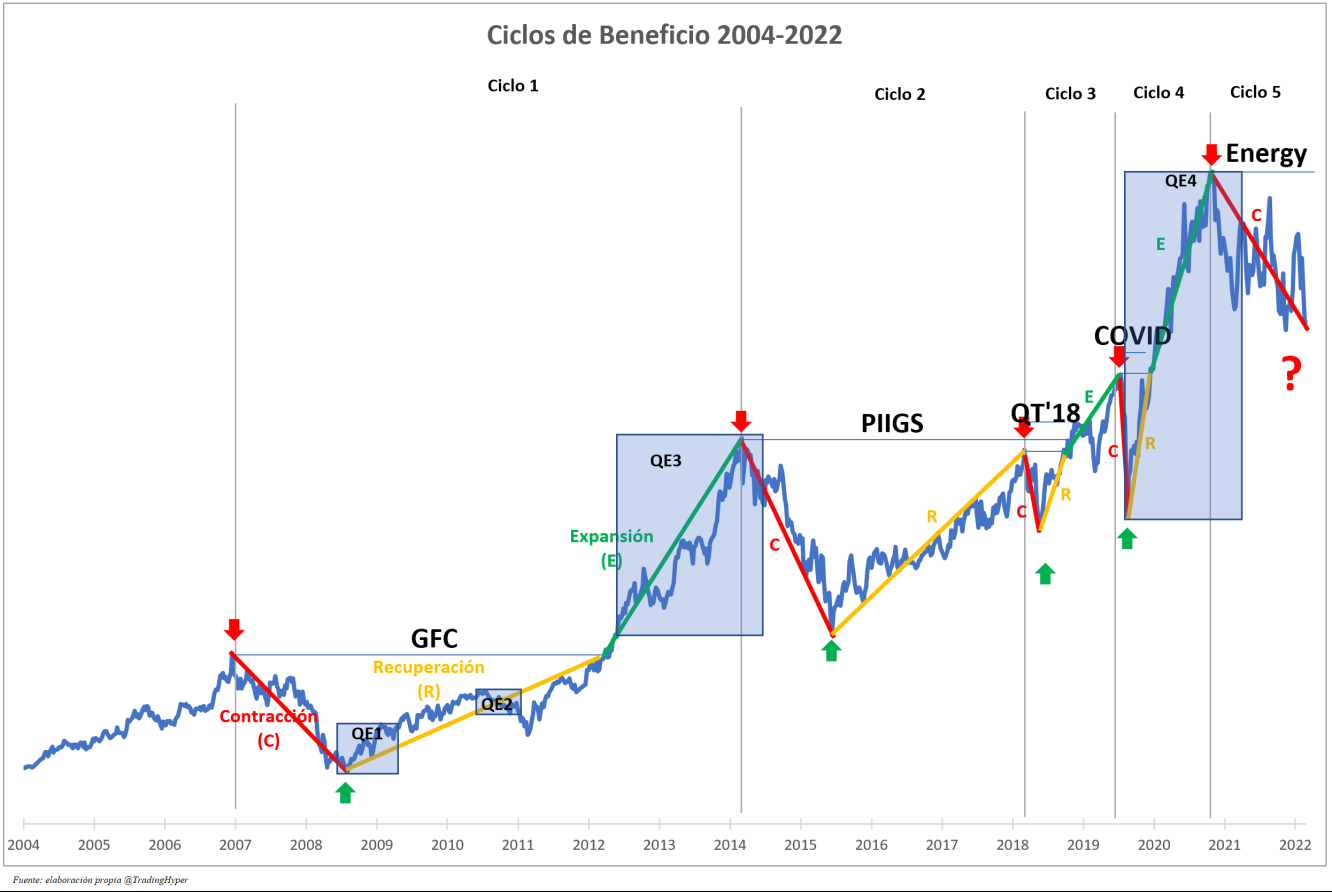

Definimos por ciclo de beneficios al tiempo que media entre dos techos de esta variable económica. Consta de tres fases: contracción (C), recuperación (R) y expansión (E). La primera de ellas comienza en el momento en que los beneficios empresariales hacen techo y finaliza cuando hacen suelo. Esta fase confirma su inicio cuando se produce una caída de los beneficios empresariales superior al 20% —este porcentaje es la media de las contracciones históricas—. Le sigue la fase de recuperación, que finaliza cuando los beneficios alcanzan el techo con el que se inició el ciclo. Finalmente, la fase de expansión, que termina cuando se confirma un nuevo techo.

El gráfico siguiente muestra los ciclos identificados durante el período 2004-2022 y la descomposición por fases de cada uno de ellos.

Ciclos de Beneficios (2004-2022)

Ciclos de Beneficios (2004-2022)

Los beneficios empresariales ajustados por la inflación permiten identificar los ciclos de forma más precisa que con otras medidas más lentas como son el PIB o la tasa de desempleo.

Durante el período analizado, se identifican 5 ciclos de beneficios que se corresponden con la Gran Crisis Financiera (GFC), la crisis periférica en Europa (PIIGS), el período de Quantitative Tightening (QT) de 2018 (QT 2018), la crisis por el COVID y finalmente, la que hemos denominado de la Energía. Como verán en el gráfico, estamos inmersos en plena fase contractiva, al haberse confirmado ya una caída de los beneficios superior al 20% desde su máximo en junio de 2021.

Indicamos también los períodos en los que la Fed puso en marcha los cuatro programas de Quantitative Easing (QE), dos de ellos cubriendo en buena medida la fase de expansión del ciclo de beneficio. Cabe preguntarse en qué medida el QE3 fue el responsable de dicha expansión, o incluso si era una medida innecesaria en ese momento del ciclo. También cabe preguntarse si el QE4 debió extenderse más allá del momento en que concluyó la fase de recuperación, en abril de 2021.

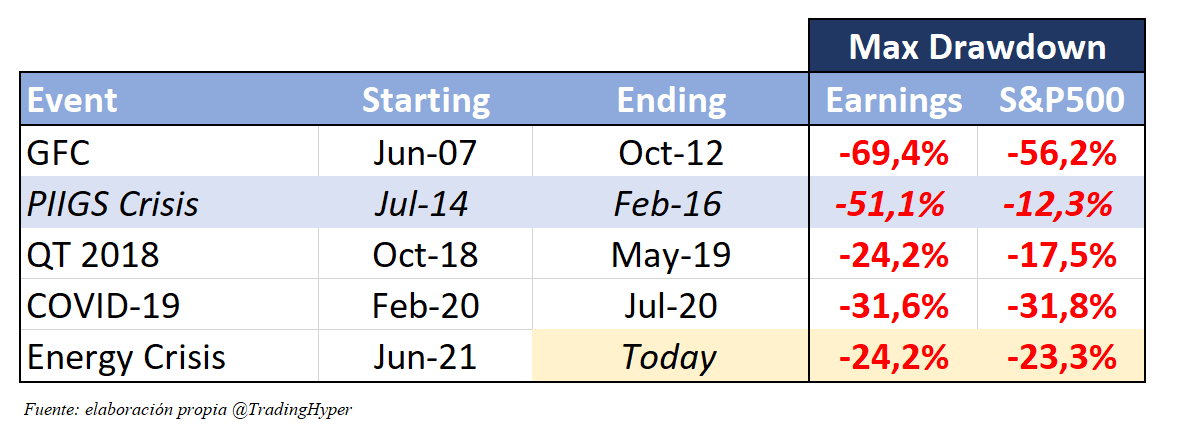

Para aportar algo de contexto en términos numéricos, la tabla siguiente muestra las caídas máximas experimentadas en los beneficios empresariales ajustados por la inflación y el S&P500 en cada uno de estos ciclos.

Máximo Drawdown por Ciclo

Máximo Drawdown por Ciclo

Verán que, con la excepción de la crisis periférica —su origen era europeo, y no americano—, la caída experimentada por el índice S&P500 en cada uno de estos períodos es similar al experimentado por los beneficios empresariales.

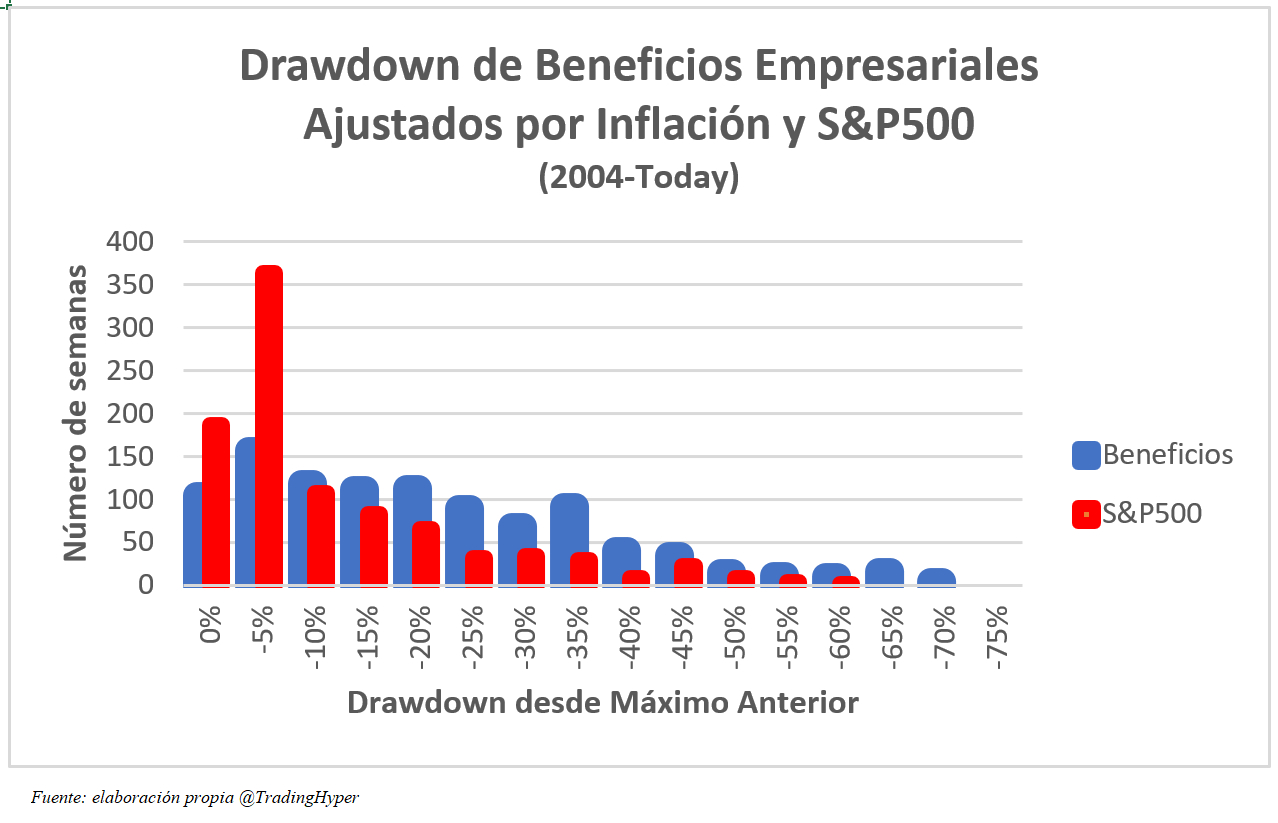

La tabla anterior muestra contracciones de hasta un 69% de los beneficios empresariales ajustados por la inflación durante la GFC, pero, ¿cómo de habituales son?

El histograma muestra la frecuencia en número de semanas en las que los beneficios o el S&P500 han caído un determinado porcentaje respecto de sus máximos anteriores. Lecturas del 0%, por tanto, se corresponden con nuevos máximos en las series. Durante el período considerado, en 1 de cada 10 semanas las compañías americanas marcaban nuevos máximos en sus beneficios empresariales, mientras que en el caso del S&P500 se corresponde con 2 de cada 10 semanas. Vemos también lo habituales que son las correcciones semanales de hasta el 5% en el S&P500. Observamos también que la caída media ponderada de los beneficios empresariales es del 20%, y del 11% en el S&P500. Caídas del 69% como en la GFC son extremas, y representan el 0,51% del total de la muestra.

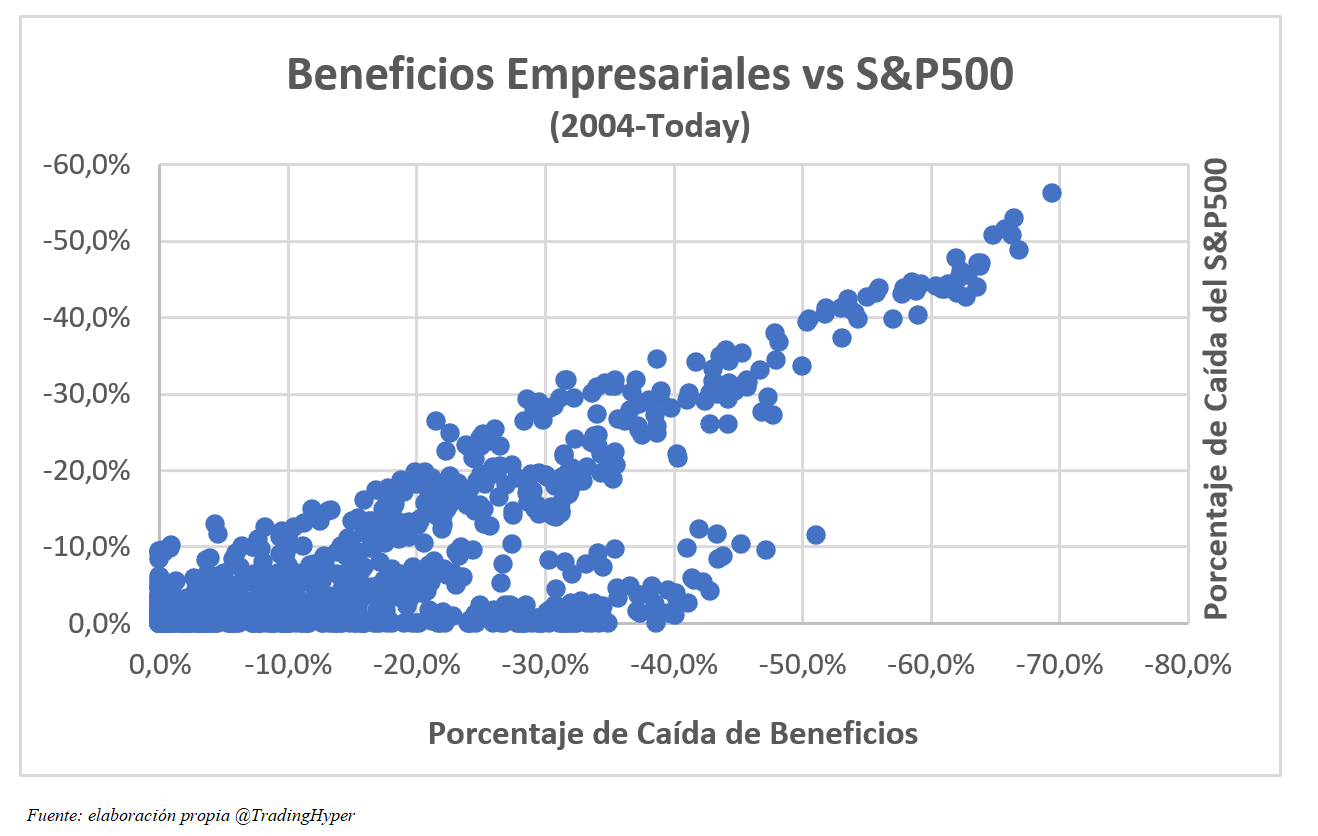

Sin embargo, lo más relevante en nuestra opinión pasa por comparar los drawdowns de ambas series. De esta manera, descubrimos al enfrentarlas que existe una fuerte relación lineal entre ellas. En el gráfico siguiente podrán comprobarlo.

Scatter Plot de Drawdowns

Scatter Plot de Drawdowns

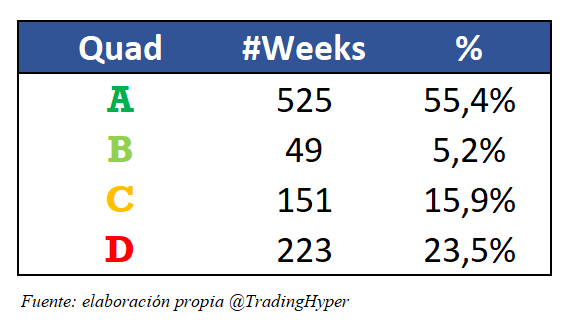

En el siguiente gráfico verán que hemos marcado cuatro cuadrantes a partir de las medias ponderadas de ambas series, esto es, del -20% en el caso de los beneficios empresariales ajustados por inflación, y del -11% en el caso del S&P500. De esa manera, el cuadrante A se corresponde con el escenario habitual en mercados alcistas en los que las caídas de los beneficios empresariales y de las bolsas son inferiores a su media histórica. En segundo lugar, nos encontramos con el cuadrante B, en el que los beneficios caen menos que la media, pero la bolsa experimenta retrocesos superiores al 11%. Seguimos con el cuadrante C, que se corresponde con caídas de los beneficios por encima de su media, y correcciones del S&P500 inferiores al 11% P500. Finalmente, el cuadrante D, en el que la contracción de los beneficios y las correcciones de la bolsa son superiores a sus respectivas medias históricas.

Más del 55% de las semanas desde 2004 se han correspondido con el cuadrante A, mientras que casi una cuarta parte del tiempo hemos estado en el cuadrante D, de consecuencias más negativas para los inversores.

Distribución por Cuadrantes

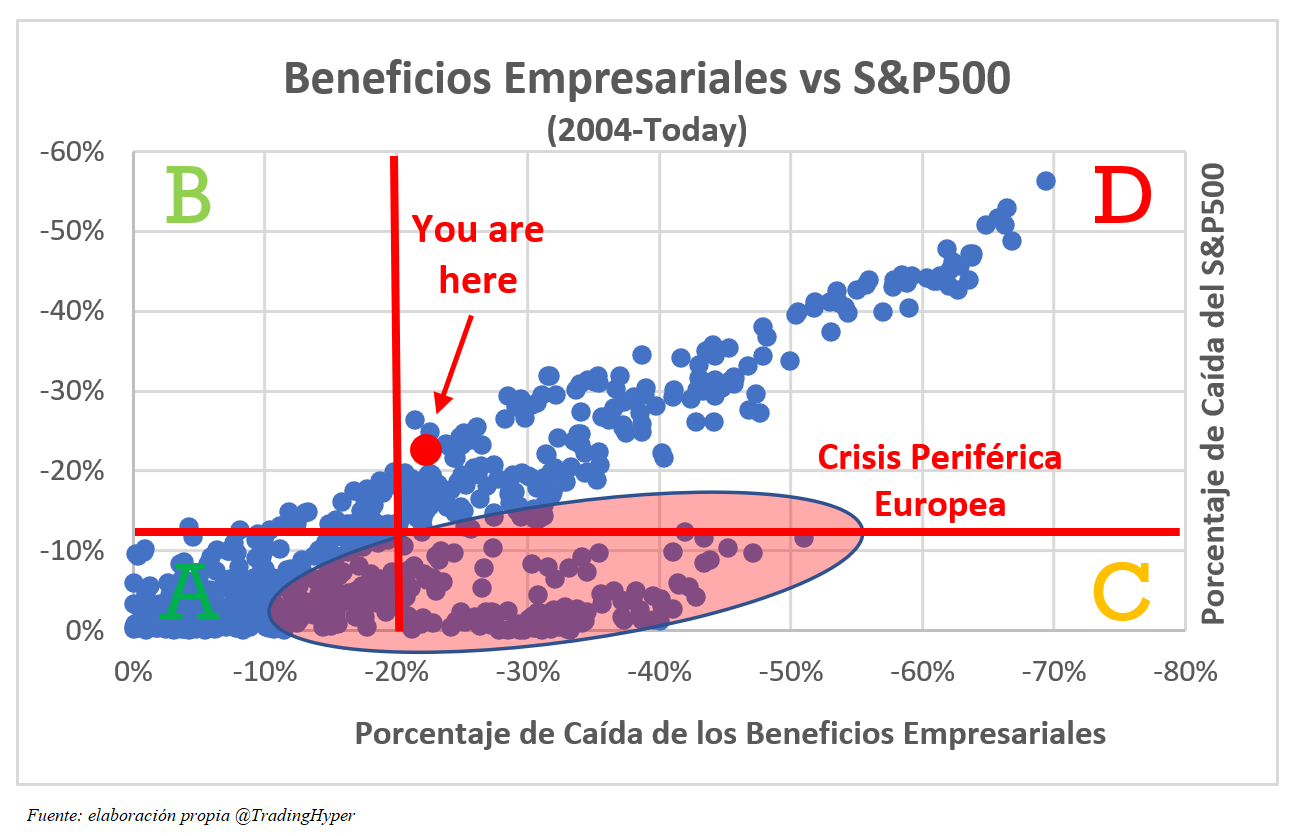

Identificarán dos “ramas” o conjuntos de datos con pendientes distintas. Cuando analizamos ambas ramas, vemos que la que muestra una pendiente menor se corresponde con la crisis periférica sufrida en 2015 y 2016 que puso en jaque la continuidad del euro. Vemos por tanto que esta crisis, de origen europeo, tuvo un efecto más limitado en los índices americanos como el S&P500.

Por el contrario, la que muestra una pendiente más pronunciada se corresponde con el conjunto de las crisis de base global o americana, lo que explica la estrecha relación entre el performance de la bolsa y el comportamiento de los beneficios empresariales en EE. UU.

La pregunta siguiente es: ¿dónde estamos ahora?

Quizá el gráfico nos ayude a contestar esta pregunta. Con una caída del 23% de los beneficios empresariales ajustados por la inflación y una corrección en los índices americanos superior al 20%, nos encontramos actualmente en el cuadrante D, en el punto marcado en rojo. Acabamos de entrar, por tanto, en el cuadrante más negativo, pero la historia nos dice que no es condición suficiente para que veamos unas caídas como las sufridas durante la Gran Crisis Financiera (GFC) del 2008.

Scatter Plot de Drawdowns

Scatter Plot de Drawdowns

En el tercer y último artículo de esta serie que publicaremos el próximo lunes, analizaremos brevemente cómo fueron cada uno de los ciclos identificados, y compartiremos las conclusiones respecto de las correcciones y potenciales revalorizaciones que podría experimentar el S&P500 en los próximos meses.

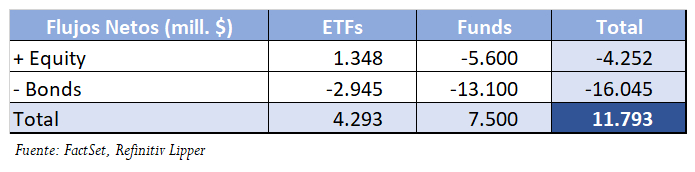

Flujos netos de efectivo

Los ETFs y los fondos de inversión son productos muy utilizados por una parte importante de la comunidad inversora, debido a su tratamiento fiscal especial y a la posibilidad que ofrecen de construir una cartera diversificada de manera muy sencilla. Por ese motivo, hacer un seguimiento de las entradas y salidas de dinero en este tipo de instrumentos suele ser un buen termómetro del interés o del miedo percibido por los inversores en cada momento.

Flujos Netos de Efectivo de la Semana

Flujos Netos de Efectivo de la Semana

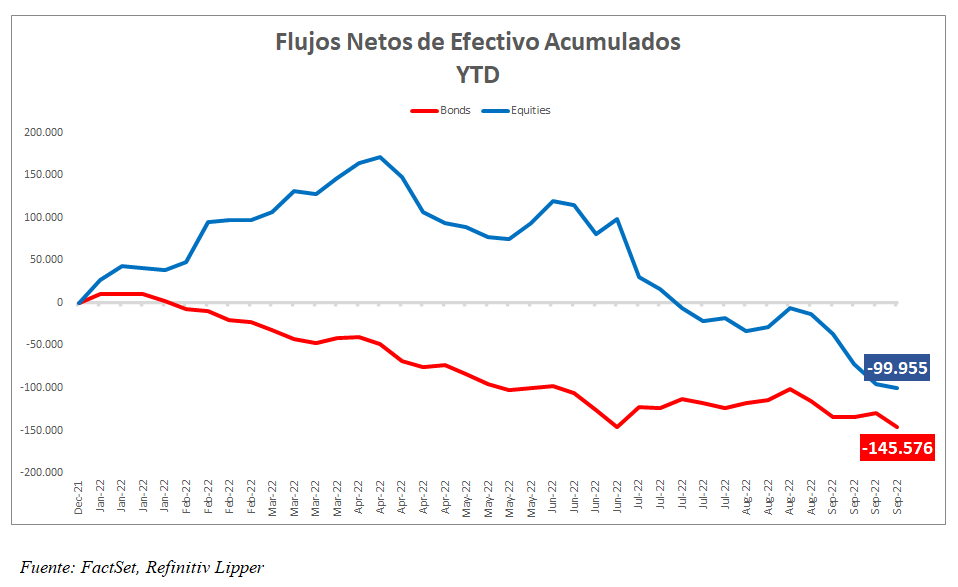

Continuarion las salidas de efectivo de la renta variable por un valor superior a los 4.200 millones. El acumulado del año alcanza los -99.955 millones de dólares. Para frenar el proceso de distribución, se necesitaría una entrada de efectivo de 24.000 millones, según nuestras estimaciones. Flujos Netos de Efectivo Acumulados

Flujos Netos de Efectivo Acumulados

La renta fija también ha experimentado duras salidas por valor de 16.000 millones de dólares, perforando los mínimos del mes de junio.

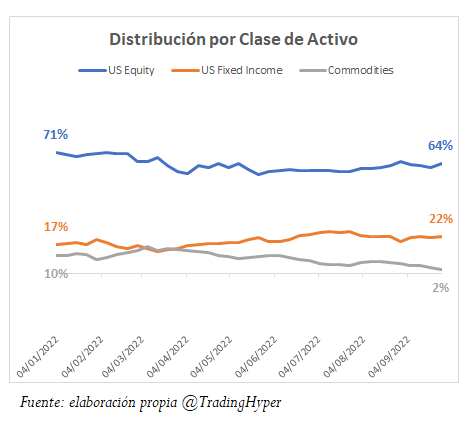

Distribución del Peso de la Cartera de Institucionales

Por lo que respecta a la cartera de derivados de inversores institucionales, se ha incrementado ligeramente la exposición a renta variable, aunque los niveles de cash siguen por encima del 10%, lo que denota cautela.

El índice de exposición a la bolsa de la Asociación Nacional de Gestores Activos (NAAIM) ha caído a su nivel más bajo desde marzo de 2020. Su lectura en 12,61% muestra un pesimismo generalizado entre los gestores profesionales de fondos. No debe utilizarse como indicador de sentimiento contrario. Durante la GFC de 2008, este índice tuvo lecturas incluso inferiores al nivel actual durante 15 semanas.

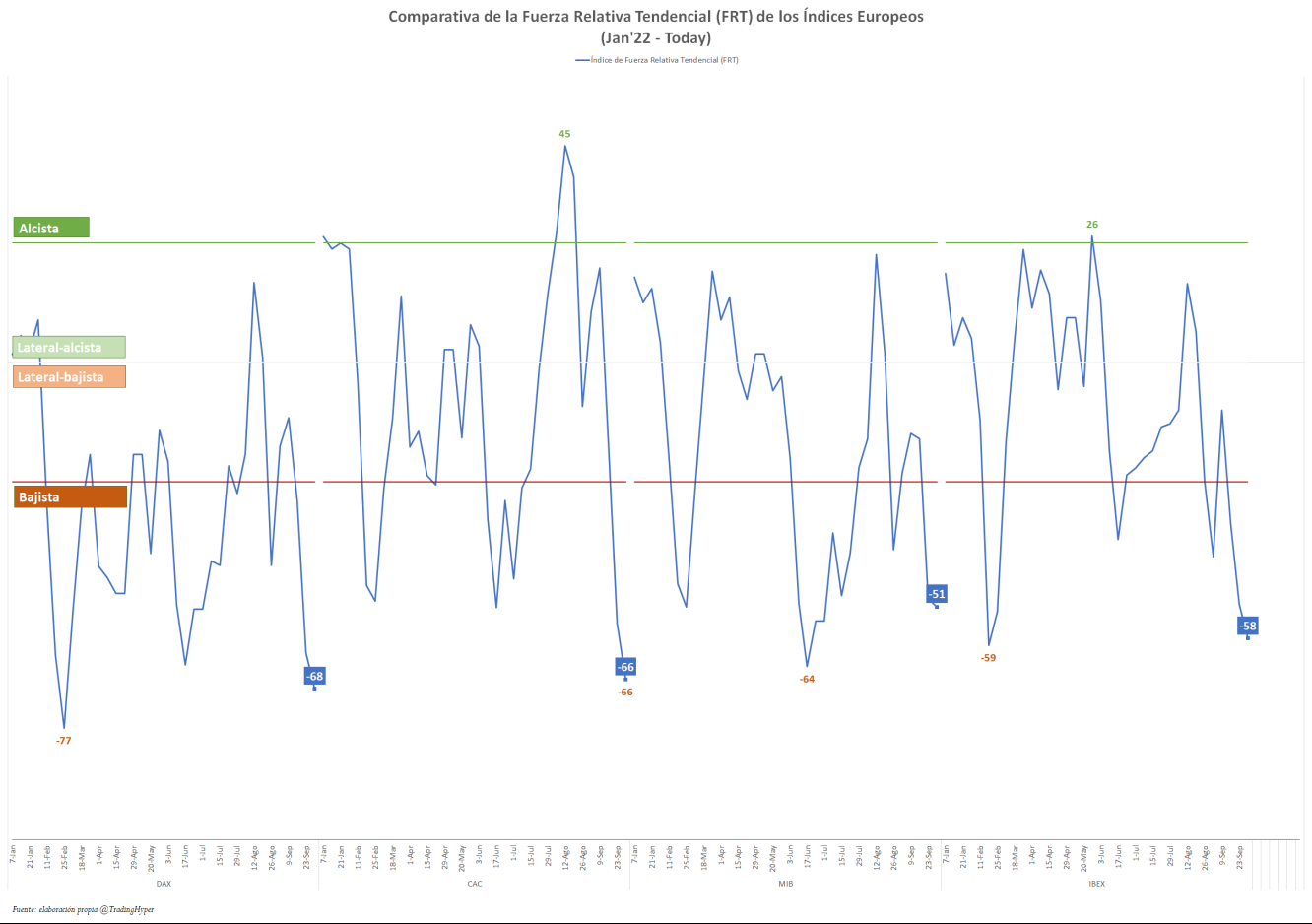

Seguimiento de la Fuerza Relativa Tendencial

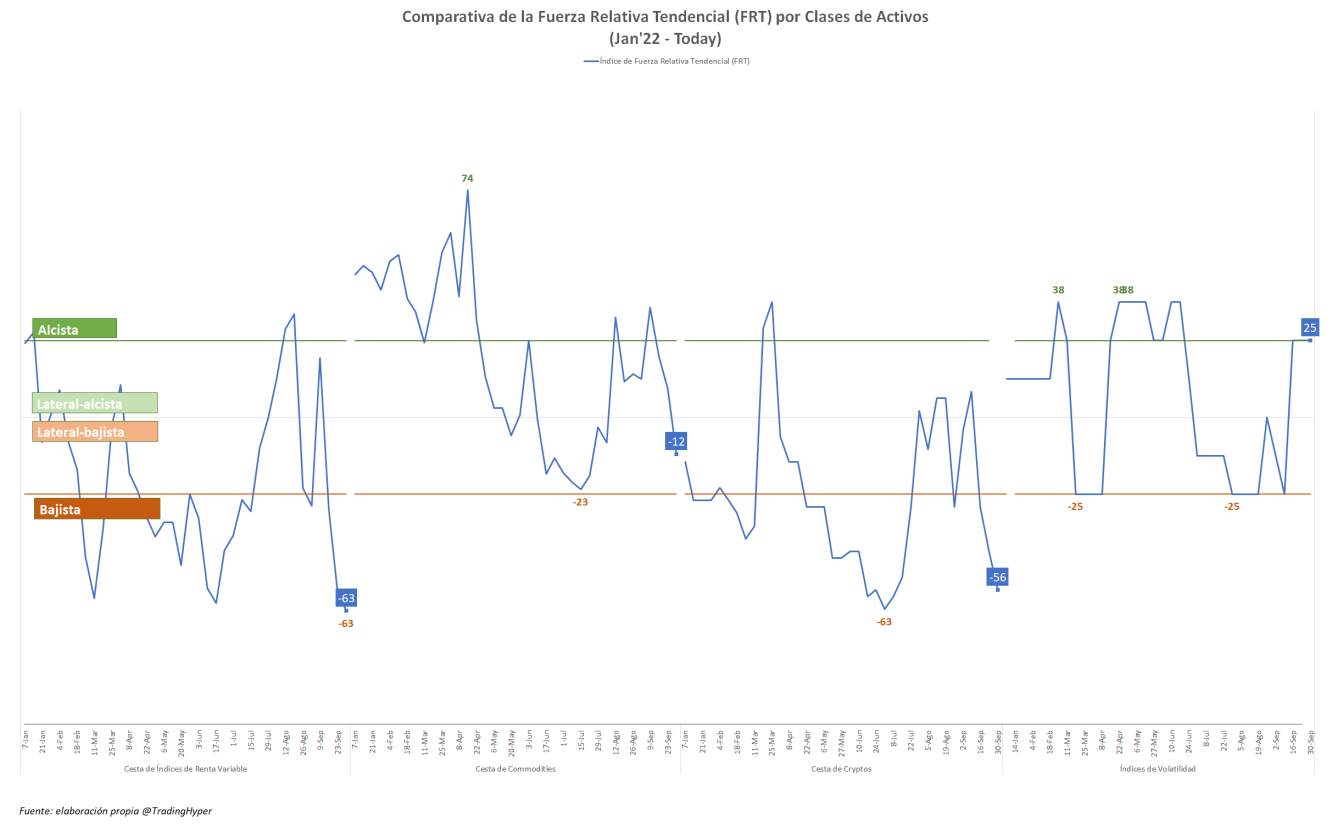

Este indicador es útil a la hora de determinar el peso relativo que debe asignarse a cada clase de activo en una cartera diversificada, así como medida efectiva de sentimiento. Se diferencian cuatro tipos de tendencias (alcista, lateral-alcista, lateral-bajista y bajista). Identificamos a continuación en qué punto se encuentra la FRT con datos de cierre del viernes y cómo ha evolucionado en el tiempo.

Continúan las caídas en la renta variable y con ellas, ha seguido empeorando su composición interna. La FRT de los índices de renta variable (-63) presenta la lectura más baja de todo el año. Las materias primas (-12) siguen siendo la clase de activo menos perjudicada por el contexto actual, mientras que la FRT de las cryptos (-56) profundiza su caída. Los índices de volatilidad (+25) se mantienen una semana más en zona de peligro.

Entre las familias de materias primas, el indicador de fortaleza interna de los commodities de Alimentación (+5) es el único que se mantiene en zona lateral-alcista, seguido de Energía (-21), Metales Industriales (-22) y Metales Preciosos (-25). Estos últimos han sido los únicos que han experimentado una subida en términos de FRT.

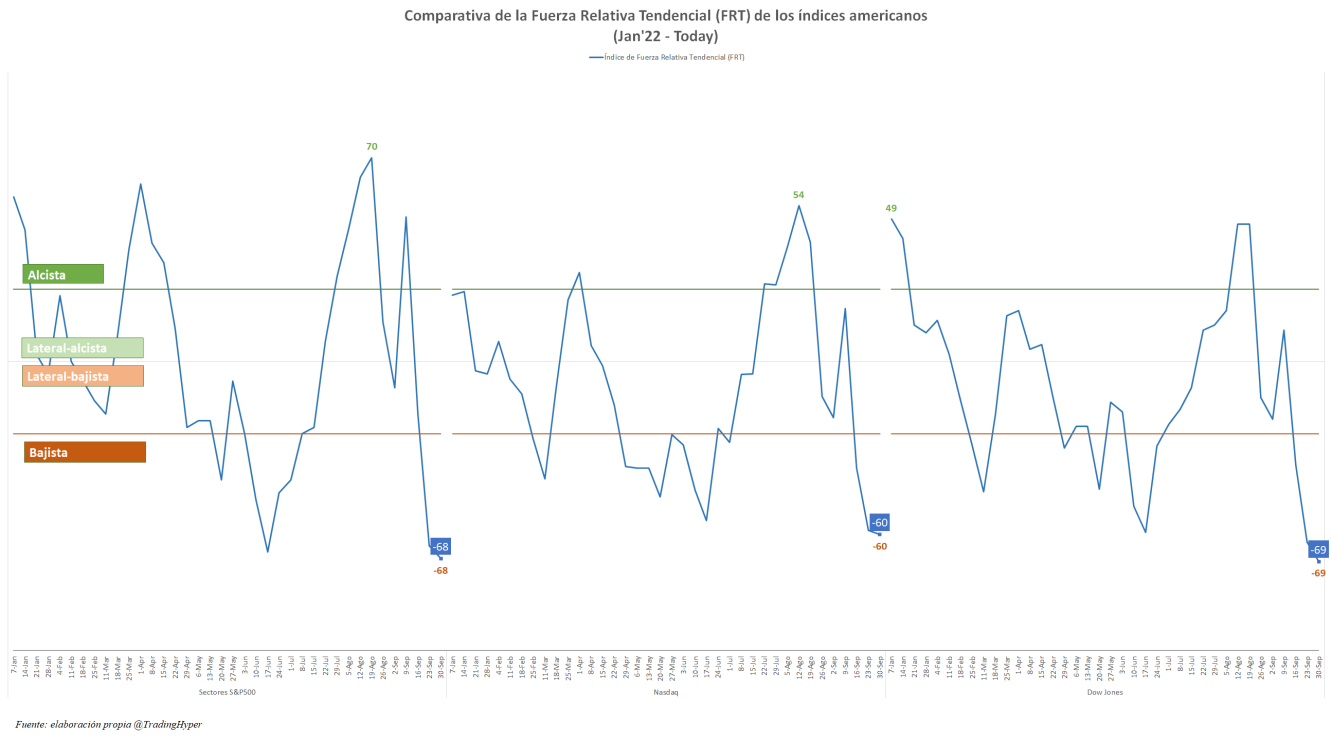

FRT de Índices Americanos

FRT de Índices Americanos

La composición interna ha seguido empeorando. Llama la atención que los tres índices americanos (-75) presentan la lectura más baja del año, seguidos de los europeos (-64) y, finalmente, los asiáticos (-43) ya todos en zona claramente bajista.

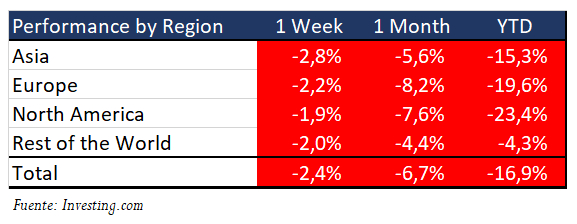

Performance por Región

Estamos ante uno de los años más complicados para la renta variable. En conjunto, los índices se dejan de media un 16,9%. Norteamérica y Europa caen más que la media mundial, e índices como el acumulan pérdidas del 32,4%. Los índices asiáticos superan a sus homólogos norteamericanos en un 8,1%.

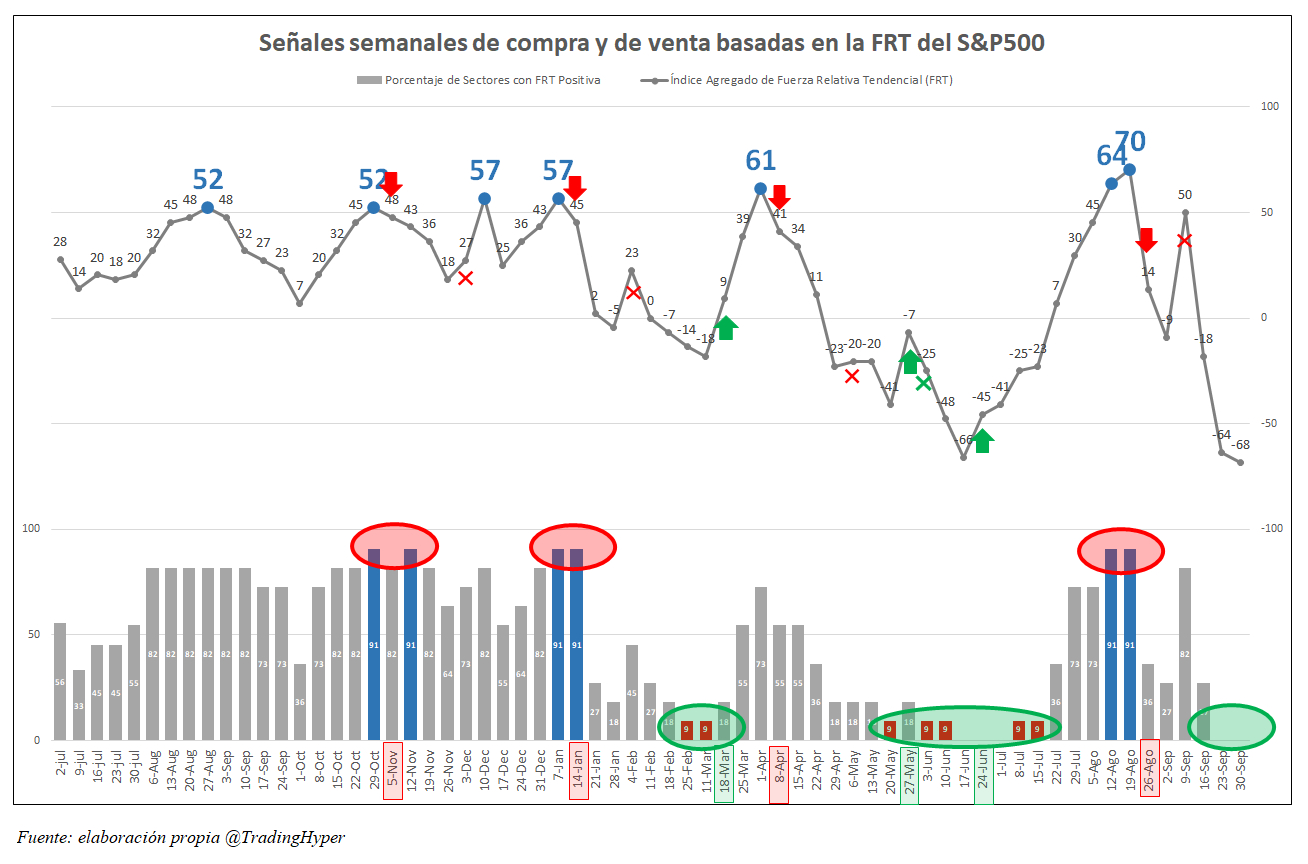

Seguimiento de las señales semanales de la FRT sobre el S&P500

Incorporamos esta sección para mostrar uno de los múltiples usos de la FRT. En este caso, tratamos las señales de compra y de venta que se producen cuando utilizamos la FRT como indicador de sentimiento.

Las señales de venta se producen cuando la FRT se encuentra en zona de máximos y/o cuando la práctica totalidad de las compañías y sectores se han sumado a las subidas —esto es, cuando más del 90% de los sectores del S&P500 son alcistas— y a continuación se produce un deterioro en la FRT. Consiguientemente, las señales de compra exigen que la práctica totalidad de las compañías y sectores se encuentran en tendencia bajista —cuando menos del 10% de los sectores son alcistas— y la composición interna mejora respecto de la semana anterior. Las operaciones se cierran cuando se produce un cambio en la tendencia de la FRT que ha dado lugar a la operación.

El gráfico siguiente muestra las señales que se han producido en los últimos 14 meses.

Señales Basadas en la FRT del S&P500

Señales Basadas en la FRT del S&P500

Una semana más en la que no se ha producido ninguna nueva señal. El porcentaje de sectores del S&P500 con sesgo alcista se ha mantenido en el 0%, pero la FRT ha profundizado sus caídas hasta -68. La señal de compra se producirá cuando la FRT mejore su lectura, algo que probablemente ocurra pronto.

Las cuatro señales de venta fueron seguidas por caídas medias del 8% con un drawdown del 0,4%, mientras que las tres señales de compra tuvieron una variación media del 4,8% y un drawdown máximo del 1,6%.

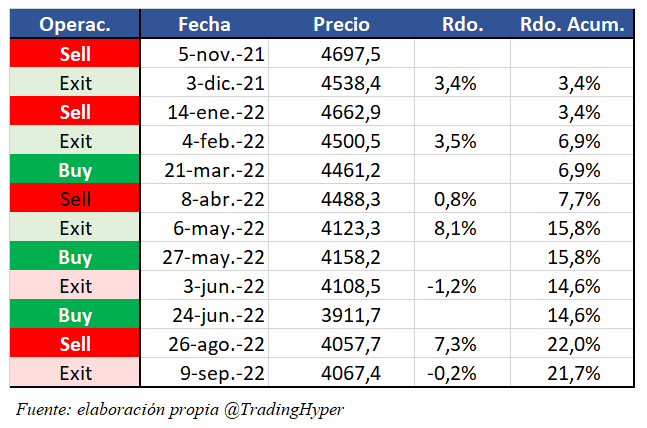

Órdenes y Resultados

La tabla anterior muestra el resultado de las señales que se han producido hasta ahora, tomando referencia el cierre semanal del S&P500. Acumula una rentabilidad bruta del 21,7% en 10 meses. Actualmente, se encuentra fuera del mercado desde la semana del 9 de septiembre, al haberse cerrado el 9 de septiembre la operación corta iniciada el 26 de agosto.

Actualización de los niveles de control de los inversores institucionales

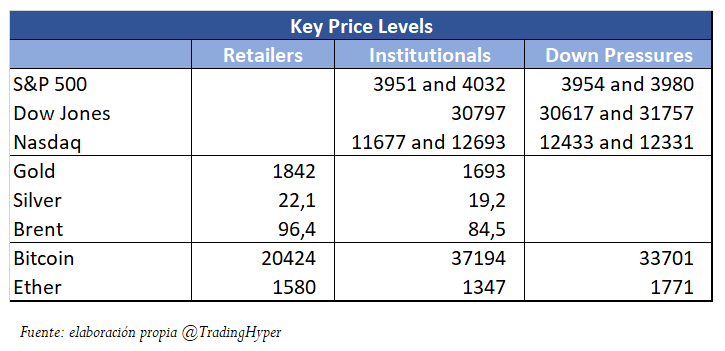

Como saben de artículos anteriores, nuestra predisposición es alcista mientras el precio de los distintos activos se sitúe por encima de los niveles en los que se encuentran posicionados los inversores institucionales y que se muestran en la tabla siguiente. Los niveles de presión bajista son relevantes a los efectos de anticipar en qué zonas de precios puede incrementarse temporalmente la volatilidad.

Desde la pérdida de los 4.058 puntos en el S&P500, hemos mantenido una predisposición bajista. Pasaría a lateral, en caso de superar el nivel de control situado en 3.951 puntos.

y Nasdaq continúan con la predisposición bajista iniciada tras la pérdida de 32.397 y 12.727 de semanas anteriores. Sólo recuperarían la senda alcista en caso de superar los 30.797 puntos y 11.677 puntos, respectivamente.

El mantiene su predisposición bajista de semanas anteriores, situándose el nivel de control en 1.693 dólares. Sólo en caso de superar esta cota podríamos hablar del inicio de la predisposición alcista. Lo mismo sucede con la , que sólo la recuperaría en caso de superar los 19,2 dólares. El , por su parte, se mantiene por encima de los 84,5 dólares, por lo que de momento nada cambia.

En el mundo crypto, la debilidad seguirá siendo la tónica mientras no supere los 37.194 dólares. Ether volvió a perder la predisposición alcista al situarse por debajo de 1.706 hace un par de semanas. En caso de superar los 1.347 puntos, volvería a recuperar el sesgo positivo.

¡Buenas semana y buenas inversiones!

[ad_2]

Source link