EUR/USD: ¿Señal de venta?

13.04.2023 15:09

[ad_1]

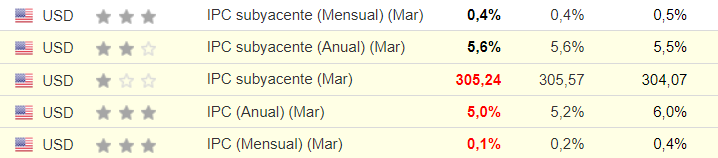

La inflación anual cayó hasta 5.0% teniendo en cuenta la alta tasa de comparación que se indicaba en marzo/2022 luego del inicio del conflicto entre Rusia y Ucrania, lo que señalaba un importante incremento en el precio de bienes y servicios añadiendo una presión extra al ya complejo panorama mundial post pandemia. Los mercados reaccionaban al alza al considerar una mayor probabilidad de mantener la tasa de interés frente a la importante moderación que señalan los precios durante el mes de marzo, sin embargo, los precios subyacentes que excluyen alimentos y combustibles indicaron un aumento en línea con las expectativas del mercado, registrando anualmente un 5.6% y junto a ello permitiendo al mercado especular con un alza de tasas durante la próxima reunión FED (3/mayo) ante la necesidad de controlar los precios.

Los futuros en Wall Street cerraban en rojo este miércoles apartándose de zonas de resistencia claves para los operadores, aumentando la probabilidad de indicar contracciones mayores durante las próximas sesiones. El aumento por sobre un 70% en una próxima alza de tasas ha vuelto a presionar a las acciones que miran con cautela los reportes correspondientes al 1er trimestre del año, del que se descuenta una contracción de un 7% en su rendimiento en el promedio de las acciones de la 1era economía del mundo.

Las recientes actas del FOMC han presentado mayor claridad en torno a expectativas y decisiones a adoptar en el futuro a corto plazo; el ente rector en sus últimas minutas señalan una leve recesión a partir del término del presente año con una lenta recuperación durante 2024 y 2025. El ente rector reconoce las mejoras en las condiciones macroeconómicas mientras que el mercado laboral es tenso y resiliente.

El rendimiento del dólar continúa siendo negativo de cara a la 2da mitad de semana; a pesar del aumento en la probabilidad de alza de tasas de cara a la reunión de mayo, el billete verde parece mirar con desconfianza el desempeño de la 1era economía del mundo al tener en cuenta la persistencia que presenta la inflación subyacente y los riesgos de recesión con los que mira el ente rector hacia el término del presente año. Su comportamiento bajista, que vulnera mínimos previos, parece señalar descensos hacia la franja de los 100puntos, máximos y mínimos alcanzados por última vez en abril/2022.

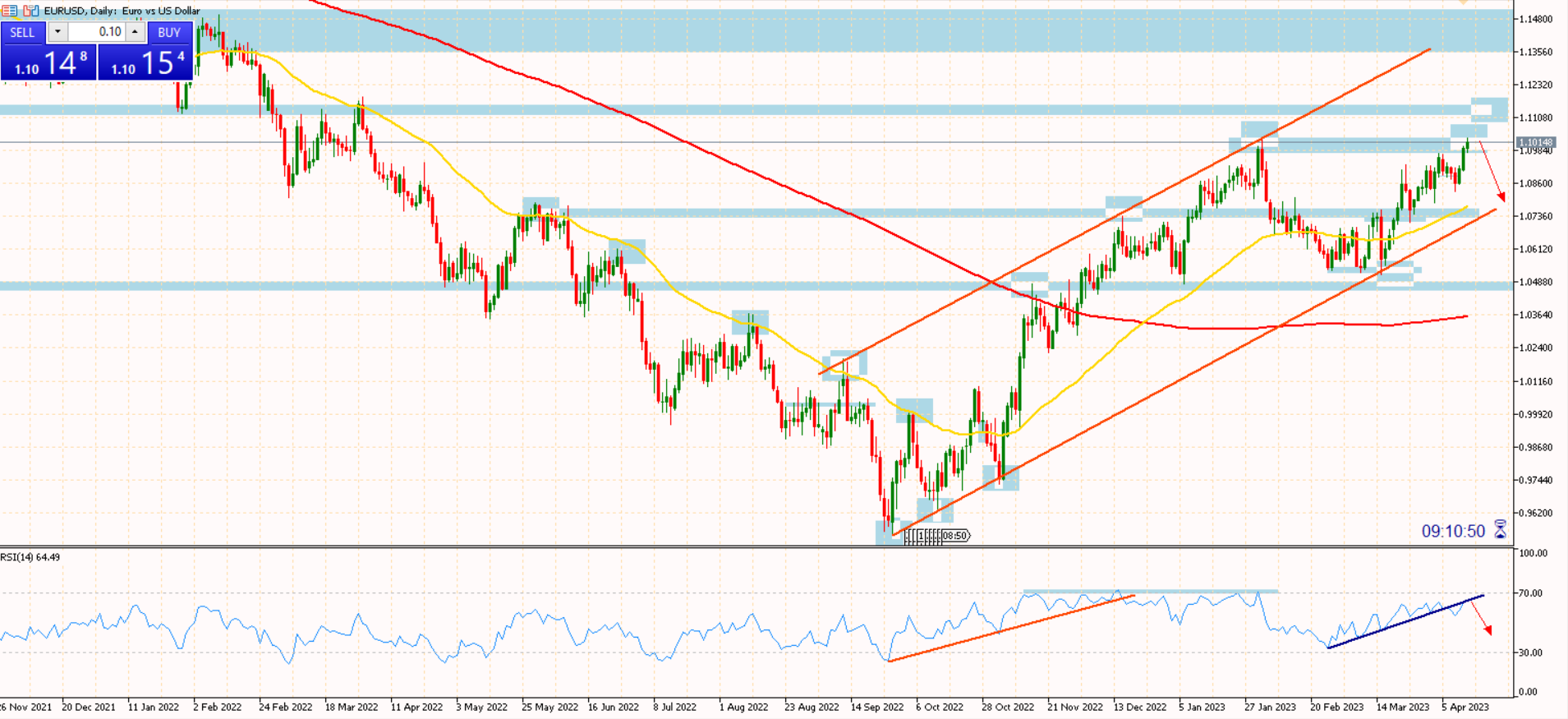

alcanza máximos en torno a 1.1030 mientras señala rupturas en la tendencia que indica el RSI aumentando la probabilidad de contracción en su cotización y un potencial doble techo. La activación de la figura técnica de doble techo podría indicar retrocesos hacia 1.0130.

Este material no contiene ni debe interpretarse como que contiene consejos de inversión, recomendaciones de inversión, una oferta o solicitud de transacciones en instrumentos financieros. Ten en cuenta que dicho análisis de trading no es un indicador fiable de ningún rendimiento actual o futuro, ya que las circunstancias pueden cambiar con el tiempo. Antes de tomar cualquier decisión de inversión, debes buscar el asesoramiento de asesores financieros independientes para asegurarte de que comprendes los riesgos.

[ad_2]

Source link