Evitando las caídas y aprovechando las subidas

09.01.2023 12:43

Una estadística curiosa que se suele compartir es qué habría sucedido si hubieras evitado el día de la mayor caída diaria de la bolsa en los últimos x años, o qué habría sucedido en conjunto si hubieras dejado de aprovechar la mayor subida del año en el índice en ese período. Son curiosas porque te dan una idea de cómo unos pocos días muy puntuales terminan afectando más de lo que parece en el resultado final acumulado de cualquier inversión, pero desde una perspectiva meramente práctica, parece difícil por no decir imposible aislar esos días en particular.

Lo que sí parece mucho más razonable es pensar en cómo discriminar cuándo un activo está en tendencia alcista o bajista, tratando de aprovechar las subidas y de evitar las caídas. Los cruces de medias móviles son algunos de los métodos más habituales, pero no dejan de tener limitaciones prácticas. ¿Qué combinación de número de períodos es el que mejor funciona? ¿Debo optimizarlo periódicamente? ¿Cada cuánto? Y como este, hay otras muchas aproximaciones que buscan responder a la misma necesidad… cuándo es más probable que la cotización de un activo vaya a subir o a bajar.

Eficiencia de los Niveles Institucionales

Eficiencia de los Niveles Institucionales

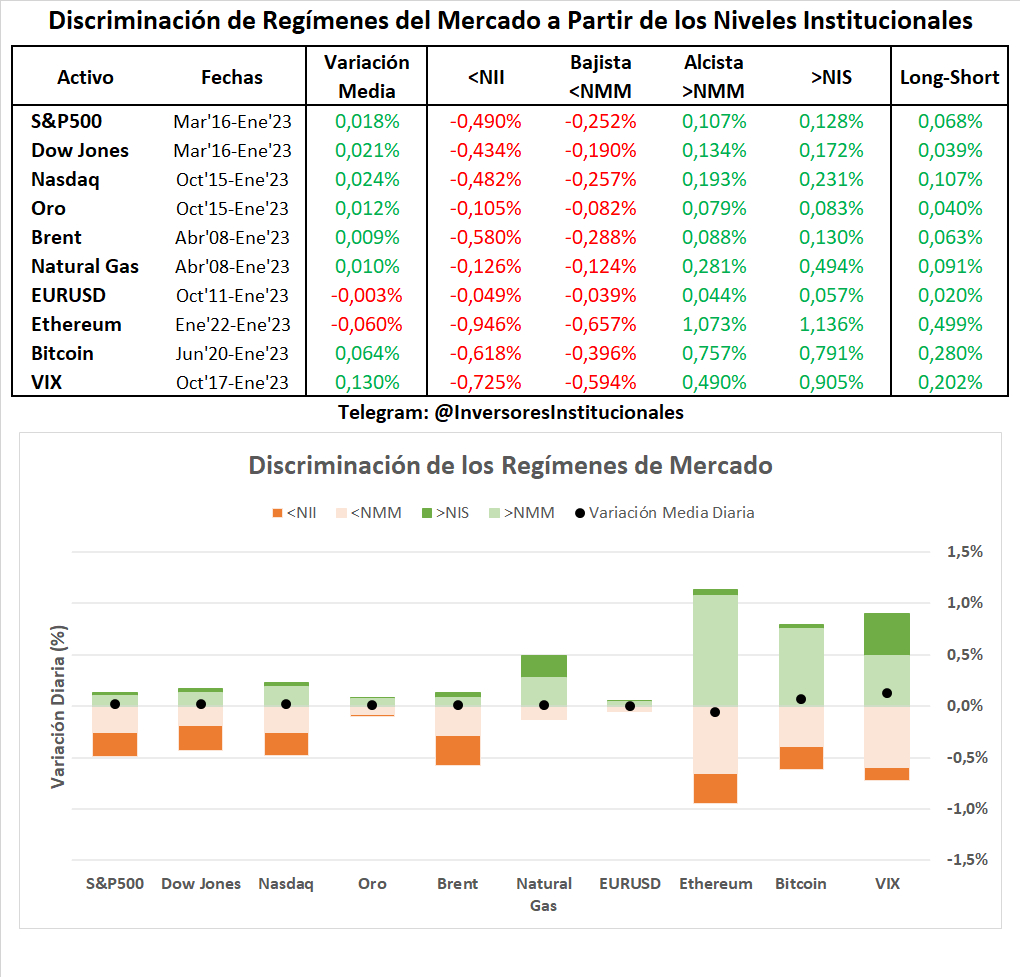

Para responder a esta cuestión, nosotros hemos construido modelos cuantitativos que se basan en el posicionamiento real que reportan los Inversores Institucionales y los Market Makers a las distintas instituciones reguladoras del mercado. Compartimos en la tabla siguiente las estadísticas obtenidas para mostrar la eficiencia de esta metodología.

El Nivel de los Market Makers (NMM) permite discriminar correctamente cuándo un activo tiene propensión alcista o bajista ya que se cumple para todos los activos que la variación media diaria es mucho mayor cuando la cotización del activo está por del NMM que la obtenida en el conjunto del período analizado. También ocurre que cuando la cotización se encuentra por debajo del NMM, la variación media diaria es muy inferior. Si nos centramos en el primer activo de la tabla, el , veremos que entre marzo de 2016 y enero de 2023 su cotización ha subido un 0,018% al día. Sin embargo, cuando el índice se encuentra por encima del NMM, la subida media diaria pasa a ser del 0,107%, y cuando está por debajo del NMM, la caída media diaria es del -0,252%. Es decir, el NMM nos habría ayudado a evitar una buena parte de las caídas del S&P500, mientras que nos habría ayudado a aprovechar también una buena parte de la revalorización experimentada en los últimos años. Veremos además que esta misma conclusión se cumple no sólo para el S&P500, sino también para el resto de los activos.

Además del NMM, calculamos el Nivel Institucional Inferior (NII) y el Nivel Institucional Superior (NIS) que, de forma resumida, podríamos decir que son aquellos niveles de precio en los que el apoyo comprador de los inversores institucionales es del 0% o y del 100%. Por ese motivo, cuando la cotización de un activo caer por debajo del NII, la presión compradora es del 0% y las caídas tienen a acelerarse —la variación de la columna “

¿Pero qué ocurre cuando el precio de un activo ha caído por debajo del NII y lo rompe al alza? Generalmente, suele producirse una subida acelerada en su cotización, ya que la presión compradora que estaba en el 0% comienza progresivamente a subir. Lo mismo ocurre al perder el NIS, que suelen producirse caídas aceleradas en la cotización, porque la presión compradora pasará del 100% a porcentajes inferiores.

En el vídeo que adjuntamos, implementamos de forma práctica esta metodología para una lista de 12 activos que incluyen índices de renta variable, materias primas, , las dos principales cryptos y renta fija.

A continuación, indicamos los puntos temporales en los que puede verse el análisis de cada uno de los activos.

00:00 Intro

00:27 Eficiencia de los Niveles Institucionales

04:27

06:32 S&P500

07:30

09:20 Índice de Volatilidad

11:08

12:40 Gas Natural (BME:)

14:21

16:15 EURUSD

17:34

18:50

20:52 T-Note 10y

22:16 T-Note 2y

23:17 Outro

¡Buena semana y buenas inversiones!