¿Hemos aprendido de los años 70 y 80?

14.04.2023 11:25

[ad_1]

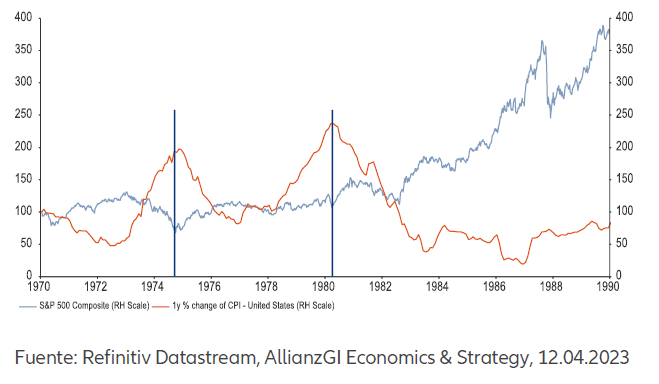

¿Es útil la experiencia de los años 70 y 80 a la hora de evaluar el impacto del actual entorno de alta inflación en los mercados? Tanto entonces como ahora, el repunte de la inflación fue provocado por una crisis de los precios de la energía, y en ambas ocasiones la Reserva Federal de EE.UU. (Fed) intervino para tratar de volver a controlar la inflación. Los mercados de renta variable sufrieron severas correcciones inmediatamente después de que se anunciara el endurecimiento de la política monetaria. Ahora, la pregunta clave es: ¿Cuándo exactamente empezaron (o empezarán) a recuperarse? Observando la inflación y los tipos de interés se ve que los precios de las acciones empezaron a subir de nuevo justo cuando se percibía que los tipos a corto plazo y las tasas de inflación habían tocado techo. Esto es notable porque, en esos momentos, ni las cifras macroeconómicas ni los beneficios empresariales notaron el cambio de sentimiento. Más bien al contrario: las rápidas subidas de tipos sugerían una desaceleración significativa de la actividad económica, y era probable que aumentara la presión sobre los beneficios empresariales. En la recesión de 1974, los indicadores de sentimiento económico, como los índices de gestores de compras (PMI), no alcanzaron sus mínimos hasta unos 6 meses después de los primeros signos de recuperación en los mercados de renta variable. Los beneficios de las empresas también siguieron disminuyendo significativamente. Esta es la primera lección de los años 70 y 80: los mercados de renta variable intentan anticiparse a la evolución real. Obviamente, las fuertes subidas de la inflación pesan en el ánimo de los inversores hasta tal punto que los mercados se animan cuando consideran que la inflación puede haber tocado techo. Y esto marca el inicio de la recuperación.

En este sentido, existen algunas similitudes con la situación actual. De hecho, el empezó a recuperarse en septiembre de 2022, cuando la inflación alemana superó el 11%. Desde entonces ha subido un 30%. Las subidas pasadas y futuras de tipos por parte del Banco Central Europeo y las perspectivas comparativamente débiles de los beneficios empresariales no parecen haber desempeñado un papel importante en esta evolución. Tampoco el hecho de que las previsiones macroeconómicas sean bastante moderadas. Y esta es la segunda lección: en caso de grandes perturbaciones, los mercados de renta variable se centran en los factores que han desencadenado la crisis. Si el impacto de estos desencadenantes disminuye (en el caso actual, los precios europeos del gas bajaron durante el año pasado), el alivio correspondiente es más importante que cualquier otra cosa. Sin embargo, la situación es más compleja. Dado que el descenso de los precios de la energía tarda algún tiempo en trasladarse a los precios en general y que la subida de la inflación tiene varias secuelas, como tipos de interés altos, subidas salariales y menor consumo, la actividad probablemente seguirá siendo moderada durante algún tiempo. Además, el sector financiero tiene dificultades para adaptarse a la subida tan rápida de tipos. El sector de la construcción y el inmobiliario también empiezan a sentir el impacto.

¿Por qué siguen yendo bien los mercados? En primer lugar, algunos indicadores de confianza, como el índice ifo, se han recuperado claramente de los mínimos del año pasado. Los participantes en las encuestas se han vuelto más optimistas. Los datos mundiales también han mejorado. En segundo lugar, las expectativas de beneficios empresariales son cada vez mejores de lo que sugieren las perspectivas. Esta es otra similitud con las décadas de 1970 y 1980: las empresas se benefician inicialmente de un repunte de la inflación porque pueden hacer subir los precios. Esto es especialmente evidente en el sector energético, pero también se aplica a los bienes de lujo, los alimentos o los automóviles. En tercer lugar, los inversores del mercado de bonos también intentan anticiparse al futuro. Los mercados de futuros esperan que los principales tipos de interés bajen significativamente y creen que los vencimientos tenderán a ser cortos ante la inminencia de una posible recesión.

En consecuencia, el entorno es delicado: las expectativas del mercado son elevadas, las perspectivas macroeconómicas son moderadas, el sector financiero tiene dificultades para hacer frente a unos tipos de interés elevados y, sobre todo, los bancos centrales intentan mantener la situación bajo control y se aferran a sus políticas restrictivas.

Esto nos lleva a nuestra principal idea de los años 70 y 80: cuanto mayor sea el impacto de la inflación y mayor el número de riesgos potenciales, mayores serán las ganancias potenciales de la renta variable una vez que los mercados se calmen. Sin embargo, los responsables políticos y los banqueros centrales tendrán que tomar medidas inteligentes para garantizar esta evolución. A principios de los años 80, el entonces presidente de la Fed, Paul Volcker, preparó el terreno para un auge del mercado de cuatro décadas. Veremos si Jerome Powell y Christine Lagarde pueden seguir sus pasos. Los responsables de la política fiscal también están intentando apoyar a los mercados; han adoptado enormes paquetes fiscales tanto en Estados Unidos como en Europa. Esta es otra similitud con Ronald Reagan y su Iniciativa de Defensa Estratégica de principios de los años 80.

Claves de la próxima semana

A principios de la semana que viene conoceremos más datos sobre el mercado inmobiliario estadounidense, ya que se publicarán las cifras de nueva construcción y el índice de la Asociación Nacional de Constructores de Viviendas (NAHB). A mediados de semana, conoceremos el índice ZEW de Alemania y las cifras de desempleo y precios al consumo de Reino Unido. En Estados Unidos se publicarán los datos semanales del mercado laboral. Y el viernes será un día especialmente interesante, ya que se publicarán los PMI de la zona euro, Alemania, Francia, Reino Unido, Japón y Estados Unidos. El consenso espera otro ligero repunte de la confianza.

Bolsa e inflación en EE.UU. en los años 70 y 80: Los picos de la tasa de inflación coinciden con los mínimos del mercado bursátil.

[ad_2]

Source link