Ibex 35: Diciembre, del rojo al negro

05.12.2022 08:26

Llegamos al último mes de este movido 2022 con un saldo negativo del 4.19% con respecto al cierre del ejercicio anterior. Si se cumple la mayor probabilidad estadística que indica que debería de ser un mes alcista y se cumple la media del resultado de los meses alcistas, se debería de cerrar el año en positivo.

Vamos a intentar sacar conclusiones del comportamiento de los precios, en el caso del , para el mes de diciembre.

Muestra estadística: Movimientos porcentuales diarios correspondientes a las sesiones de entre los años 1992/2021.

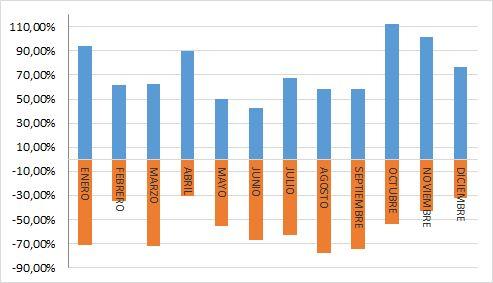

De los 30 años de la muestra estadística tenemos que en 20 de ellos (66,67%) el resultado del mes es positivo y en los otros 10 (33,33%) el resultado es negativo. Por este lado tenemos una probabilidad mayor de resultado mensual positivo.

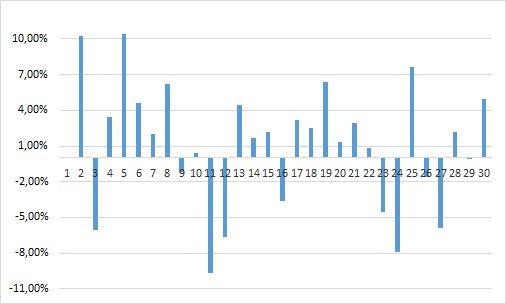

Vemos dos años muy negativos del -9,70% (2002) y del -7,93% (2015) y 3 años muy positivos del +10,22% (1993), del +10,43% (1996) y +7,64% (2016), la media de todo el estudio es que diciembre es positivo del 1,02%.

Los años positivos con un promedio del +3,99% y los negativos del -4,52%.

Gráficamente podemos ver como el promedio en caso de un resultado mensual positivo baja mucho respecto a noviembre, claramente por debajo de la media (4,37%) y que, en caso de ser negativo sigue descendiendo respecto al máximo de octubre, situándose muy cerca de la media (-4,60%).

De las 22 posibles sesiones del mes de diciembre, en 15 de ellas el resultado promedio es positivo, sumando un 76,32% de resultado positivo y en 7 de ellas el resultado promedio es negativo, sumando un -32,12% de resultado negativo.

Las sesiones positivas con un promedio del +0,93% y las negativas del -0,93%.

En la siguiente tabla vemos como los resultados positivos de diciembre, siguen descendiendo desde los máximos del año de octubre, ligeramente por encima de la media (72,87%) y vemos como los resultados negativos siguen descendiendo desde los niveles máximos marcados en agosto, muy por debajo de la media (-56,30%).

De las sesiones positivas, 3 de ellas suman el 45,90% de los resultados positivos:

-

La 3ª sesión acumula un saldo positivo del 14,40%, a un promedio por sesión positiva del 1,21% (0,48% teniendo también en cuenta las sesiones negativas).

-

La 14ª sesión acumula un saldo positivo del 11,37%, a un promedio por sesión positiva del 1,04% (0,38% teniendo también en cuenta las sesiones negativas).

-

La 15ª sesión acumula un saldo positivo del 9,26%, a un promedio por sesión positiva del 0,83% (0,31% teniendo también en cuenta las sesiones negativas).

Para el presente año, serían las sesiones de los días 5, 20 y 21 de diciembre.

De las sesiones negativas, 2 de ellas suman el 63,17% de los resultados negativos:

-

La 8ª sesión acumula un saldo negativo del -13,18%, a un promedio por sesión negativa del -1,11% (-0,44% teniendo también en cuenta las sesiones positivas).

-

La 9ª sesión acumula un saldo negativo del -7,11%, a un promedio por sesión negativa del -1,01% (-0,24% teniendo también en cuenta las sesiones positivas).

Para el presente año, serían las sesiones de los días 12 y 13 de diciembre.

Gráfico de datos (resultados diarios en porcentaje):

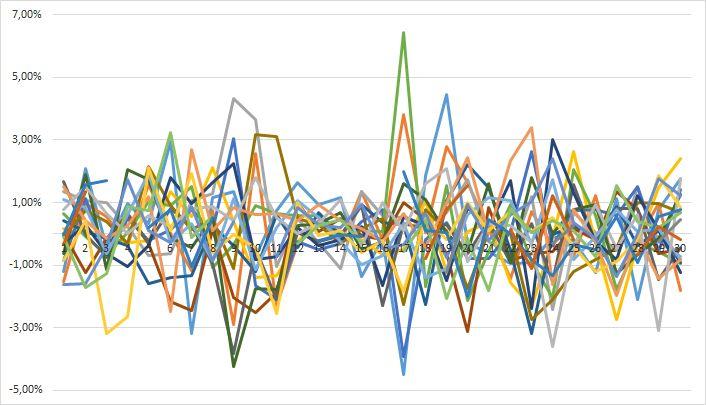

Vemos como sólo tenemos una sesión de las 582 analizadas con cierta volatilidad en el año 2008, con extremos en positivo por encima del +5%/+6% y en negativo por encima del -5%/-6%.

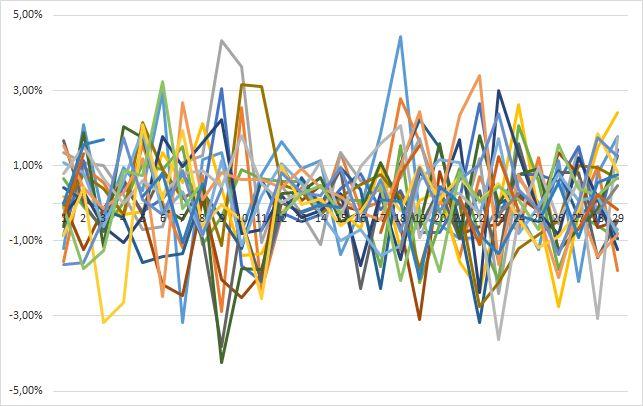

En este segundo gráfico, hemos quitado los datos de los años más volátiles, para ver la volatilidad más normalizada, para ver que lo más normal es que los resultados diarios mayormente se muevan entre un +2% y un -2%:

-

El 66,09% de los resultados diarios están entre el +1% y -1%.

-

El 88,81% de los resultados diarios están entre el +2% y el -2%.

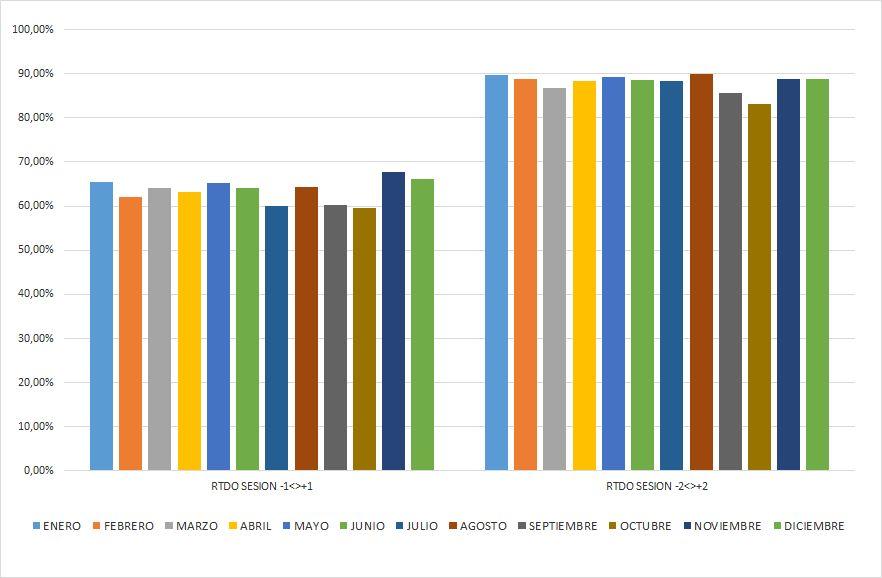

En este gráfico podemos ver cómo diciembre sigue en niveles cercanos a los máximos, estando por encima de la media (63,49%) en cuanto a los resultados entre el +1% y el -1% y por encima de la media (88,01%) en cuanto a los resultados entre el +2% y -2%.

… Y RESPECTO A NOVIEMBRE…

Si buscamos una relación en función del cierre de noviembre, tenemos que:

De las 20 ocasiones en que noviembre cierra en positivo, en 13 de ellas diciembre vuelve a ser positivo (65,00%) y en las otras 7 ocasiones cierra en negativo (35,00%).

En 16 de los casos diciembre repite el signo de noviembre (53,33% en positivo) y en los otros 14 cambia el signo (46,67% en negativo).

Con lo cual tenemos una mayor probabilidad estadística en positivo teniendo en cuenta el resultado final del mes de noviembre.

… Y EL CIERRE ANUAL 2023…

Ahora vamos a ver si a través de los resultados que arroja el mes de diciembre podemos tener una mayor probabilidad estadística de cómo puede terminar el próximo año.

Como hemos visto al inicio, de los 30 años de histórico, tenemos que en 20 de ellos el mes de diciembre cierra en positivo y en los otros 10 el cierre es negativo.

Vamos a analizarlos estadísticamente por separado:

1.- Cierre en positivo.

De los 20 cierres positivos, tenemos que el año termina en positivo en 14 ocasiones, es decir con una probabilidad positiva del 70,00% y termina en negativo en los otros 6 años, es decir con una probabilidad negativa del 30,00%.

2.- Cierre en negativo.

De los 10 cierres negativos, tenemos que el año termina en positivo en 3 ocasiones, es decir con una probabilidad positiva del 30,00% y termina en negativo en los otros 7 años, es decir con una probabilidad negativa del 70,00%.

Vamos a ver en puntos de mercado, de Ibex en este caso, en que podemos traducir este estudio estadístico:

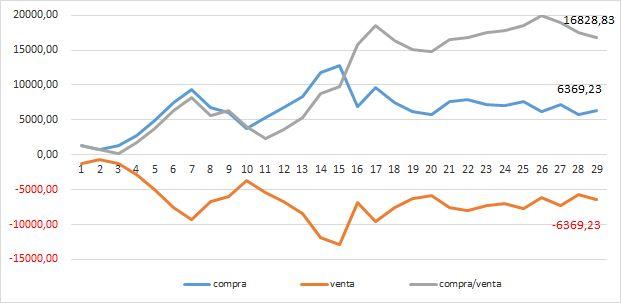

1.- Si siempre tomamos una posición larga de mercado al cierre de la última sesión del mes y la cerramos en el nivel de cierre de la última sesión del año siguiente, tendremos un resultado acumulado positivo de 6.369,23 puntos.

2.- Si siempre tomamos una posición corta de mercado al cierre de la última sesión del mes y la cerramos en el nivel de cierre de la última sesión del año siguiente, tendremos un resultado acumulado negativo de -6.369,23 puntos.

3.- Si diferenciamos la dirección de la posición en función del cierre, es decir, cuando el cierre del mes es positivo tomamos una posición larga y cuando el cierre es negativo tomamos una posición corta, tendríamos acumulado un resultado positivo total de 16.828,83 puntos.

De los cuales 11.599,03 puntos proceden las posiciones largas y 5.229,80 puntos de las posiciones cortas.

Queda claro que al cierre de diciembre la opción más positiva es la de abrir la posición larga o corta, dependiendo del resultado, positivo o negativo, del mes.

Adjuntamos un gráfico con los 3 supuestos:

… SEGUIMIENTO POR SESIONES

Vamos a coger los datos estadísticos para ver el posible camino del precio durante las 21 sesiones del presente mes de diciembre.

Atendiendo a todos los datos diarios de los 30 años de histórico y elaborando un promedio de los datos estadísticamente más probables de cada una de las sesiones, elaboramos una PREVISIÓN ESTADÍSTICA:

-

Amplitud de movimiento de 733,31 puntos entre máximos y mínimos.

-

Promedio de resultados diarios de 8.831,57 puntos.

-

Resultado final mensual positivo del 9,71%.

-

Máximos en 9.226,14, mínimo en 8.492,82 y cierre en 9.175,39.

Adjuntamos el gráfico con dicha PREVISIÓN ESTADÍSTICA.

… PREVISION ANUAL

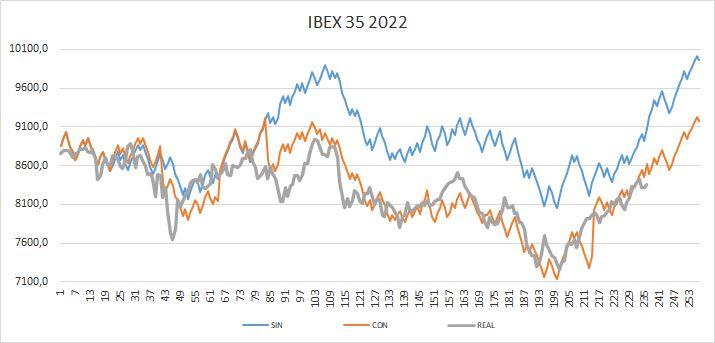

Ponemos aquí todo el gráfico continuo de la previsión anual para ir haciendo la comparativa con la cotización real del índice.

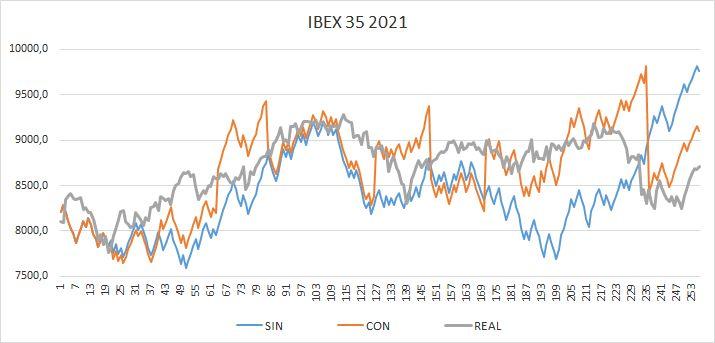

Podemos ir siguiendo junto a la previsión inicial del año (SIN), la previsión que se ajusta al cierre de cada mes (CON) y la cotización REAL.

La previsión a inicio de año para el 30.11 era de 9.082,42 puntos, estamos en 8.363,20 puntos, es decir un 7,92% por DEBAJO del nivel previsto al inicio del ejercicio.

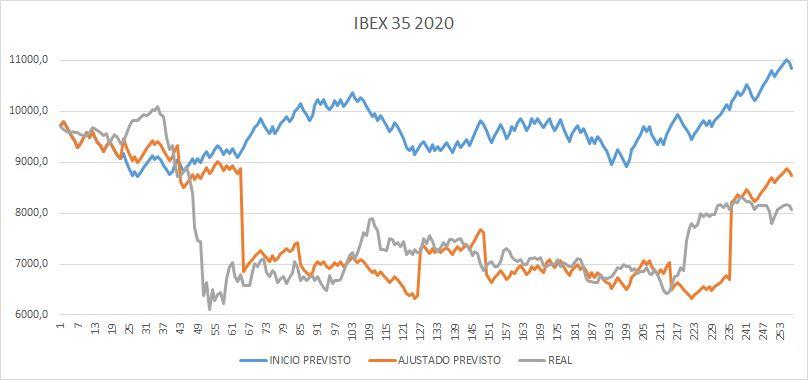

Ponemos lo que fue este mismo cálculo estadístico en el pasado año 2020 y 2021.

Con las tres líneas, la de la previsión inicial sin ajuste mensual, la que incorpora el ajuste mensual y el mercado real.

Podemos ver cómo el cierre real 2020 fue un -25,52% por debajo de la previsión inicial, teniendo en cuenta que el resultado del mes de marzo (covid) fue de un -22,21% y hasta entonces el resultado estadístico del mes de marzo en caso de ser negativo era de un -2,96%.

Podemos ver como el cierre real 2021 fue un -10,75% por debajo de la previsión inicial, se estuvo moviendo el mercado real en la mayor parte del año por encima del nivel previsto hasta el viernes 26 de noviembre, día en que saltó la noticia de la aparición de la nueva variante OMICRON.