JPY tropieza tras noticias de nuevo líder del BoJ. ¿A dónde se dirige el USD/JPY?

14.02.2023 13:59

Arranca una semana de suma importancia para los mercados, principalmente dado que esta traerá consigo nuevos resultados en el frente inflacionario y además conoceremos quien será el nuevo presidente del Banco Central de Japón.

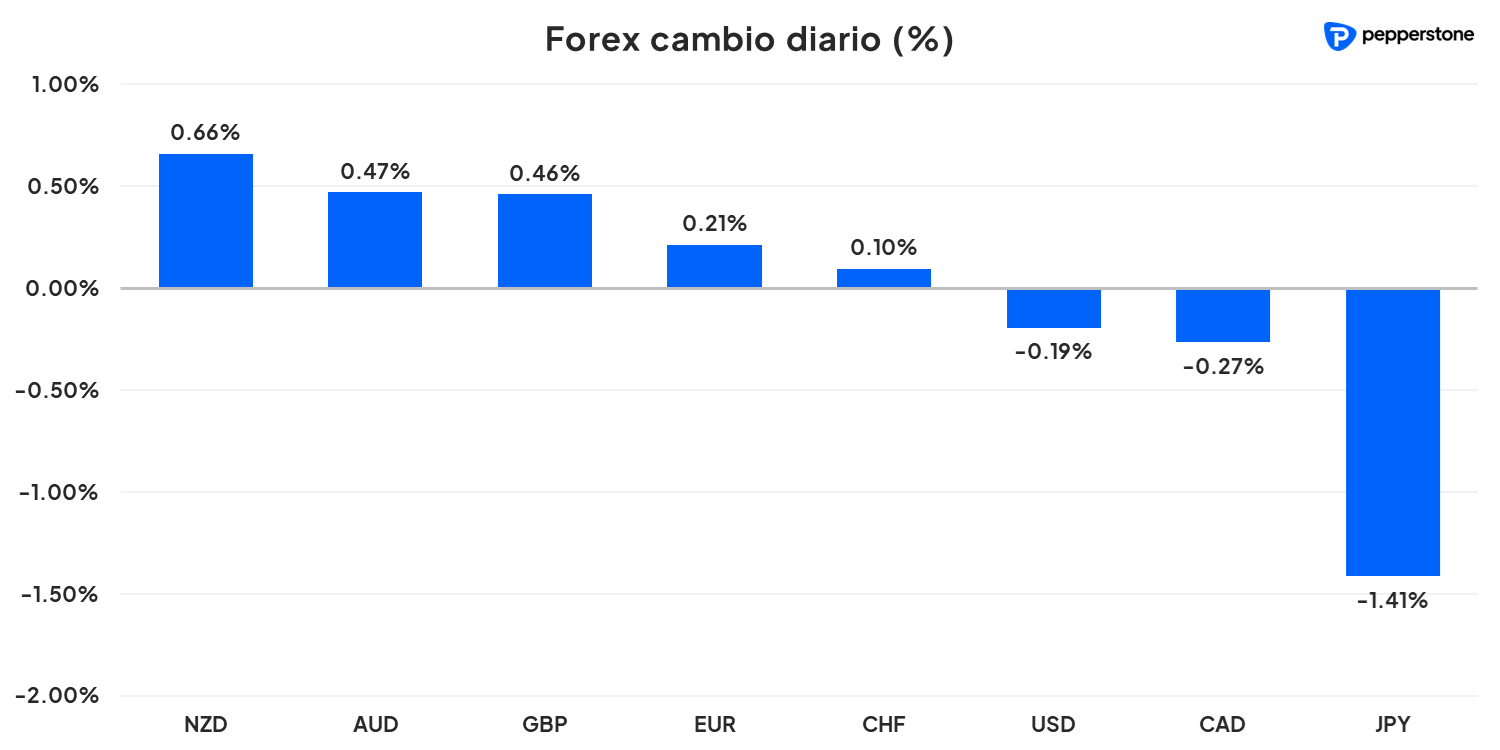

Operacionalmente durante el arranque de la septenaria el yen japonés se ubica como la divisa con el peor comportamiento a lo largo del tablero.

Forex cambio diario

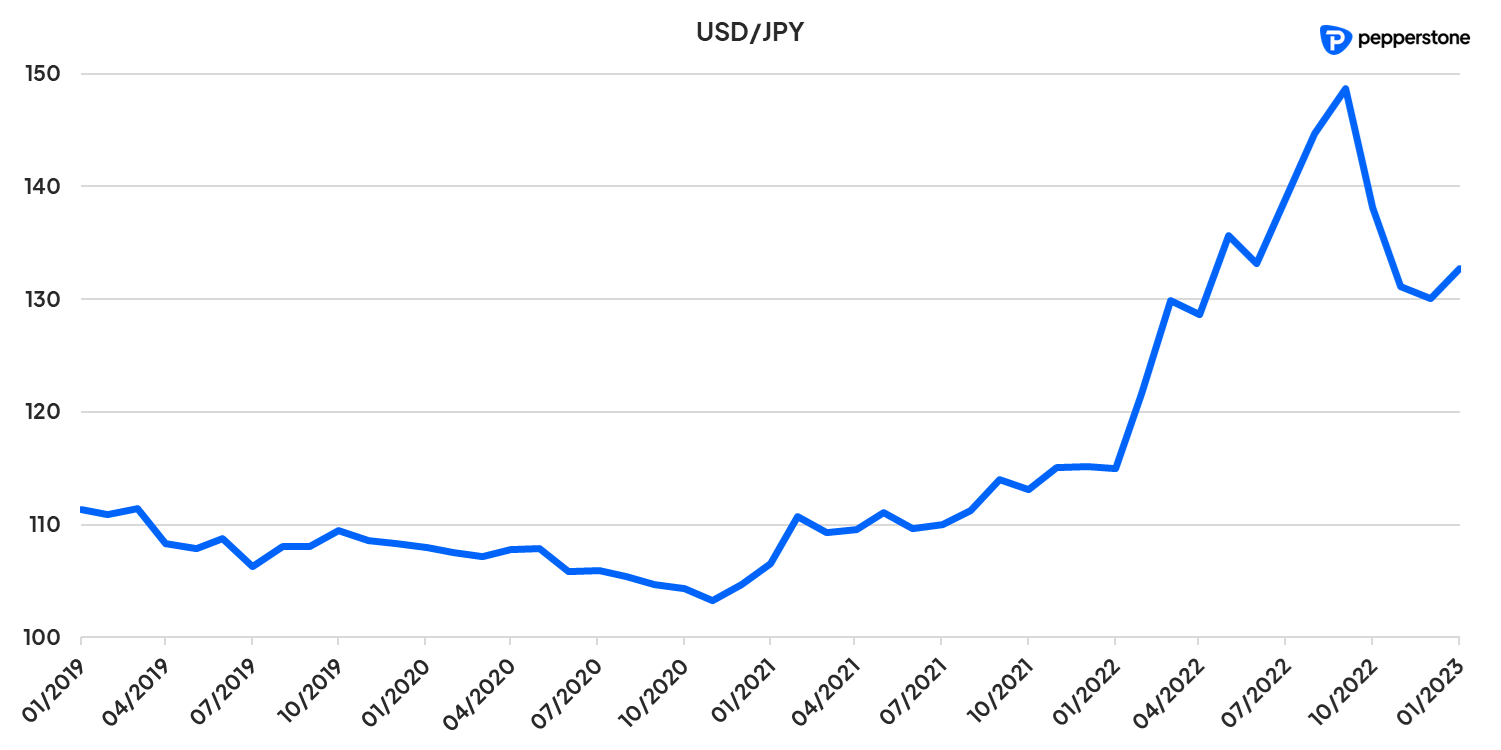

Frente al dólar estadounidense, dicha dinámica se ha plasmado con un avanzando en +0.90% y ubicándose en torno 132.80. En lo que va del 2023, estos recientes movimientos alcistas se encuentran cambiando el tono operacional dejando al par en terreno positivo.

Vale la pena recordar que, desde los máximos registrados durante el 4T de 2022, el yen japonés había sido quien dominaba la operativa en el par, principalmente apoyado por apuestas de que el BOJ abandonaría su postura de política monetaria ultra laxa, mientras que el USD apoyaba la dinámica bajista en el par debido a que los mercados pronosticaban que la FED finalmente iba a presentar un pivote a su ciclo de ajustes de política monetaria. Varias cosas han cambiado en esta dinámica, y la operativa reciente en el USD/JPY es el reflejo de esto…

USD/JPY

Exploremos más a fondo que es lo que ha estado pasando y que es lo que está moviendo ahora al par nipón.

Para que podamos comprender de mejor manera la postura del BOJ, y por ende la operativa del JPY, es importante que entendamos un gran problema con el cual la nación del sol naciente ha tenido que batallar durante ya bastante tiempo. La falta de inflación.

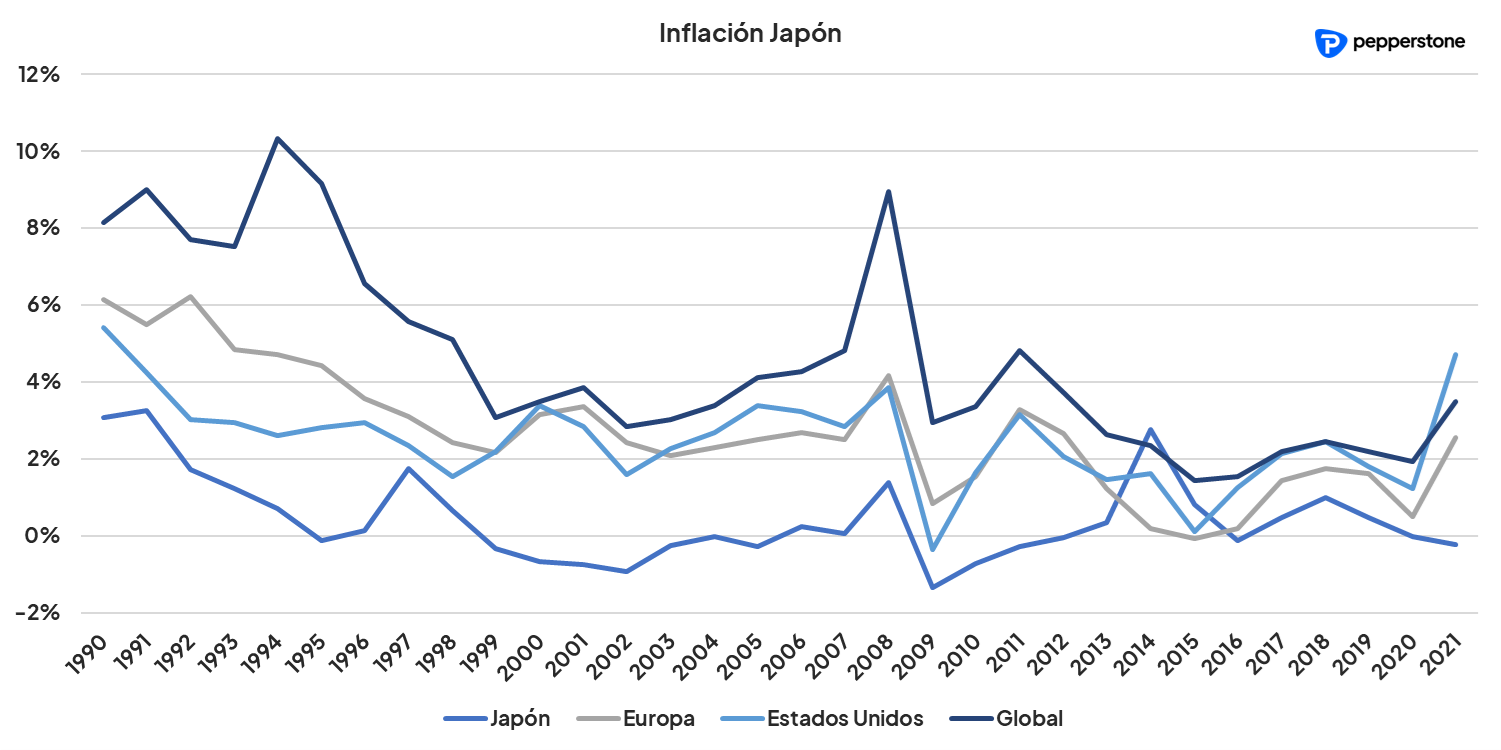

Inflación Japón

Como podemos observar en la gráfica anterior, a modo totalmente contrario de lo que hemo vivido recientemente a lo largo del globo, donde las altas presiones inflacionarias afectaban desde las decisiones de los más altos mandos de gobierno hasta el ciudadano común y corriente, en Japón el problema, por varias décadas, pues fue lo contrario. Las presiones inflacionarias raramente llegaban a ese estándar global de 2%, ubicándose principalmente por debajo de ese nivel clave objetivo.

Aquí hay que recordar que, desde el punto de vista económico, así como presiones inflacionarias extremas son dañinas para la economía, dado que traen incertidumbre y vuelven la tarea de pronosticar y planear a futuro planes de inversión más dificil, la falta de inflación también puede ser un problema, ya que es conocido que módicas presiones inflacionarias son ideales para impulsar el consumo.

Ahora, si bien las presiones inflacionarias en Japón han incrementado recientemente, estas definitivamente no han incrementado en los niveles que se han visto en otras de las principales economías globales, dándole así cierto margen al BOJ para mantenerse renuente en cuanto a su postura de política monetaria laxa, tratándose de aprovechar al máximo estos recientes incrementos inflacionarios, buscando prever que posteriormente se regrese a ese estatuto que prevaleció durante las previas décadas de peligros deflacionarios.

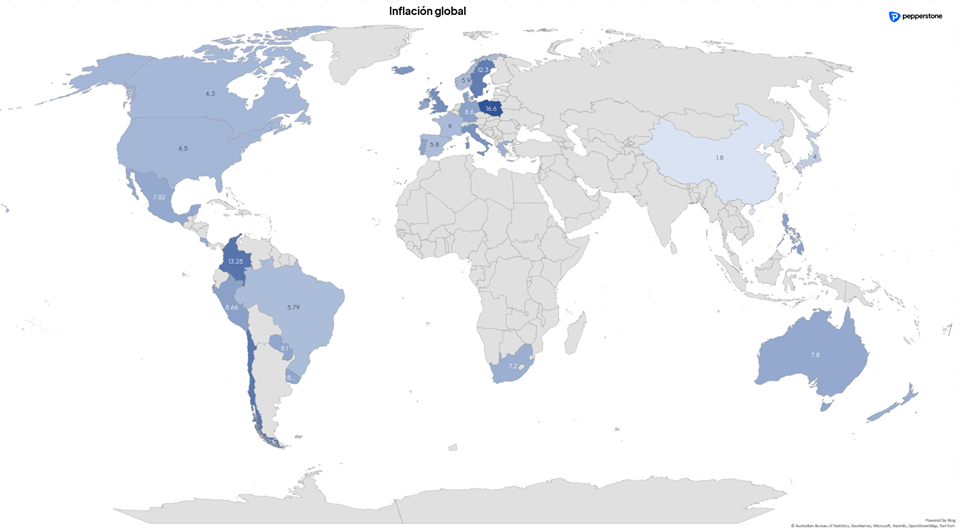

Inflación Global

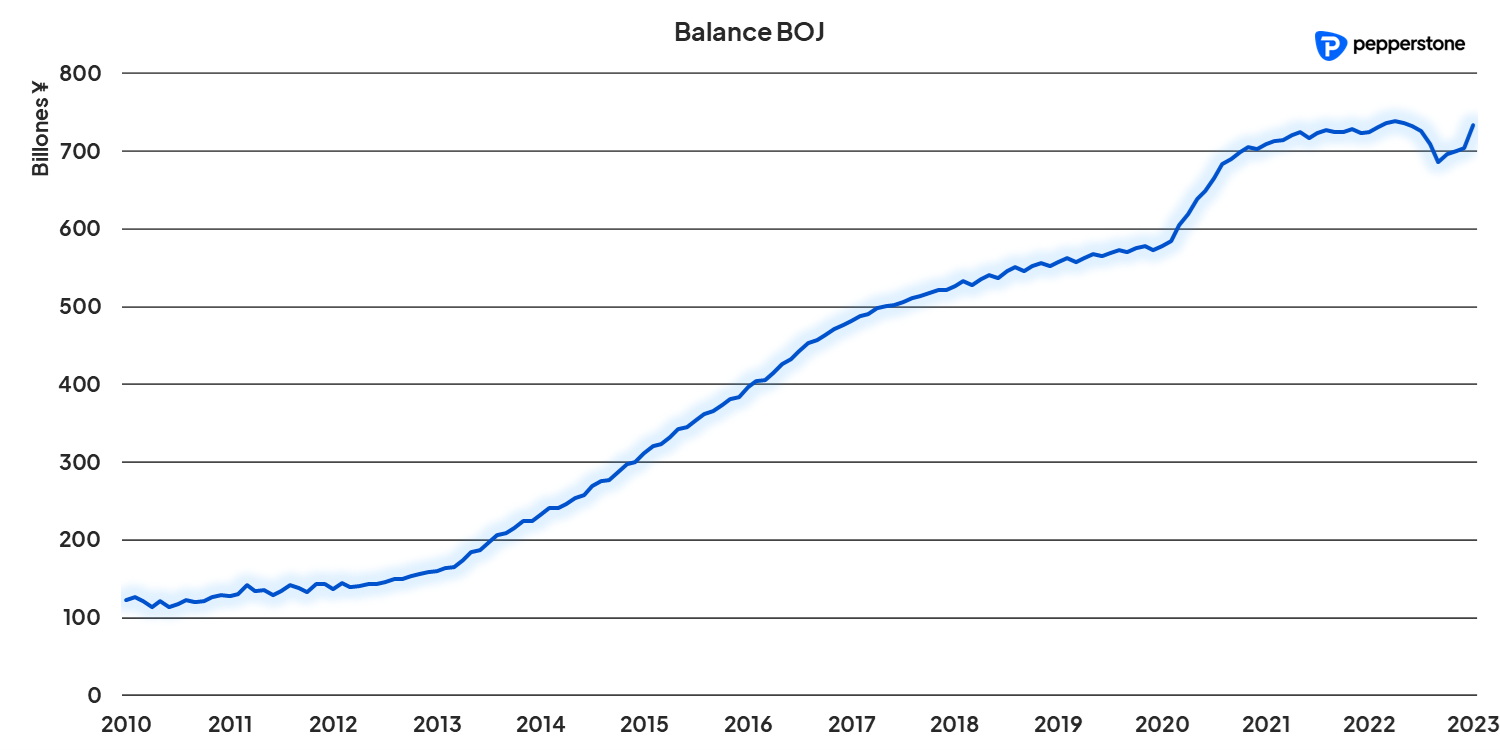

Adentrándonos a la política monetaria del BOJ, desde que el presidente actual del banco central, Haruhiko Kuroda, tomó las riendas de la institución en 2013, el BOJ ha implementado una total postura de política monetaria expansionista, donde aquí la institución ha llevado y mantenido las tasas a terreno negativo, ha comprado billones en activos financieros y ha implementado estrategias de política monetaria alternativas como el control de curva.

Balance BOJ

Habiendo mencionado esto, y como comentamos previamente, durante el cierre del año pasado las apuestas empezaron a tomar forma de que el BOJ finalmente iba a comenzar a normalizar su postura de política monetaria. Estas perspectivas tomaron aún mayor fortaleza cuando en diciembre el BOJ sorprendió a los mercados con una expansión de la banda para el rendimiento del bono de 10 años de 25pb a 50pb del nivel de 0% que el BOJ iba a tolerar en sus fluctuaciones. A esto la entidad mencionó que no debía de considerarse como un cambio de postura de política monetaria, sino como un ajuste para asegurar la propia operativa del mercado de bonos.

No obstante, las apuestas se mantenían en que la institución nipona se encontraba en camino a cambiar su postura y que esta iba a tomar lugar, una vez que el actual presidente, Kuroda culminara con su mandato durante el próximo mes de abril.

Durante la semana pasada, sin embargo, han surgido nuevas noticias en el frente de quien será el nuevo líder del BOJ (Todavía hay que esperar a la ratificación el día de mañana), y apartemente el perfil del nuevo mandatario para el BOJ ha enviado señales de que este no procederá agresivamente a llevar a cabo cambios radicales en la postura expansionista del BOJ.

De confirmarse, Kazuo Ueda será quien tomará en el 2T del 2023 las riendas del BOJ.

Tales noticias, vale la pena mencionar, le han echado un valde de agua fría a unas expectativas crecientes de que el ultimo banco central con política monetaria laxa pudiese estar abandonando el barco de posturas expansionistas.

En el JPY, obviamente, esto ha sido recibido de manera desfavorable y ha generado, como lo comentamos en el arranque de la nota, que se ubique como la divisa con el peor comportamiento de la jornada.

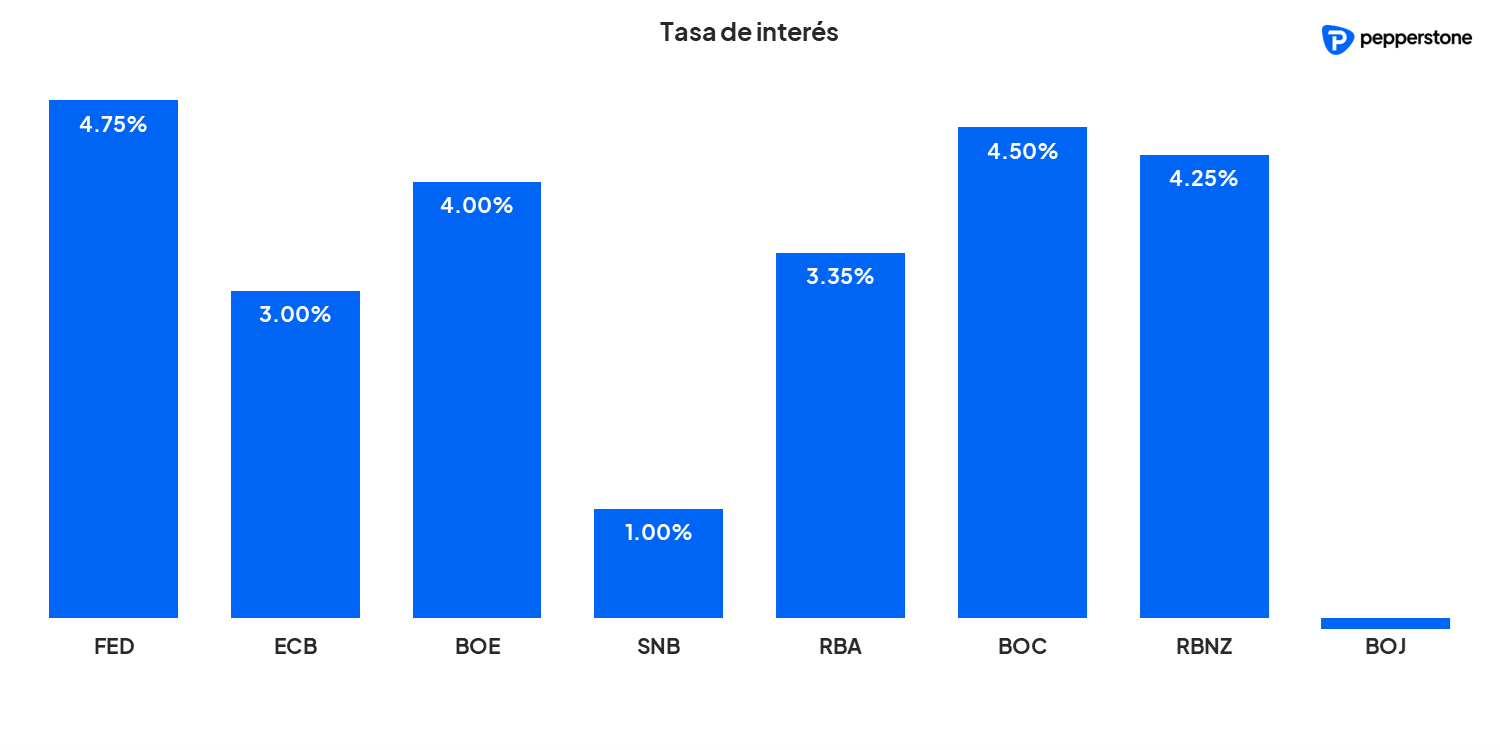

Por el lado del USD, y principalmente apoyado por los datos laborales del mes de enero, este recientemente ha recibido una nueva tracción positiva. Ahora los mercados se encuentran apostándole a que la FED incrementará por encima del nivel de 5%, como lo presentaron en el mapa de puntos de la reunión del FOMC de diciembre. Previamente, y envalentonados por las reducciones en las presiones inflacionarias, los mercados se encontraban discrepando con la institución sobre su capacidad de llevar las tasas a dicho nivel.

Ambos factores, por ende, han reactivado una dinámica operacional que tomó lugar a partir del 2021, donde por un lado se espera una FED más agresiva, mientras que el BOJ ha vuelto a mostrar señales de que no procederá próximamente a tomar cambios significativos para tornar su política restrictiva.

Análisis técnico de mercados USD/JPY

Gráfico mensual USD/JPY:

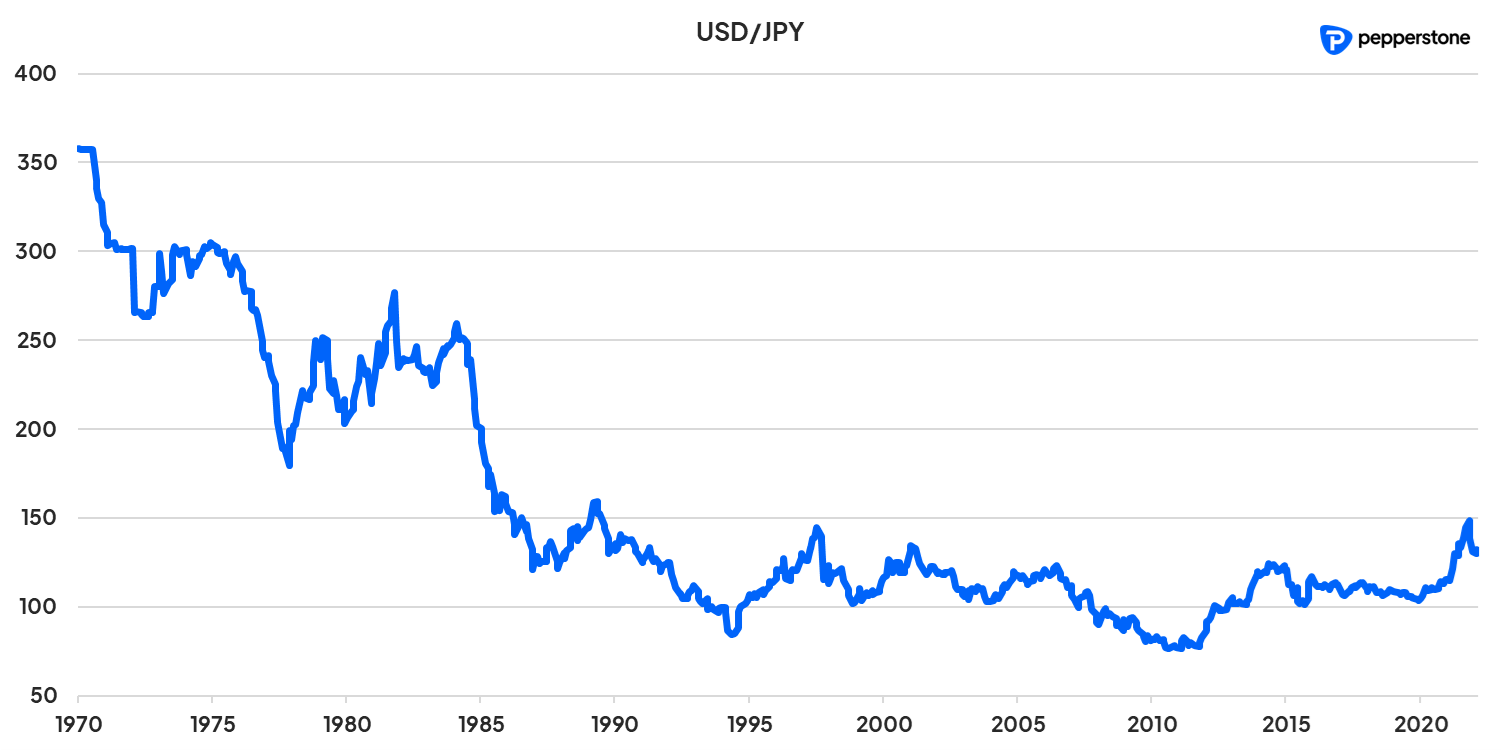

Desde el punto de vista técnico, y arrancando con una perspectiva de gran amplitud, el USD/JPY ha encontrado soporte en el nivel de expansión de Fibonacci de 61.80% de la operativa alcista que tomó lugar a partir de los mínimos del 2011, máximos del 2015 y corrección del 2016 (óvalo amarillo).

Si bien esto apoya el perfil ascendente, en lo personal me gustaría ver una confirmación adicional alcista para saber más sobre la capacidad de empuje de los toros en el USD/JPY.

Gráfico semanal USD/JPY:

Aquí mi atención se centrará principalmente en el retroceso de Fibonacci de 23.60% ubicado en el nivel de 133.91 (línea horizontal amarilla). Ya que, de superarse al alza, esto sería un claro indicio de que la corrección que tomó lugar a partir de los máximos del 2022 ha culminado y ha regresado el perfil constructivo alcista que comenzó el 2011.

Gráfico USD/JPY

Si bien consideraciones alcistas pueden resultar descabelladas debido al gran avance que ha tenido el par en los últimos dos años, cuando vemos la operativa histórica, estos empujes alcistas se ven bastante módicos cuando comparamos el fuerte descalabro que recibió el JPY desde los máximos de la década de los 70s.

No obstante, como buen operador hay que esperar a que los mercados efectivamente nos confirmen la dirección y buscar unirnos a la oportunidad cuando esta se presente.

Artículo original