¿Justifican realmente los datos de empleo de la semana pasada un recorte de tipos?

06.05.2024 13:02

La semana pasada fue una semana de volatilidad muy influenciada por los flujos de cobertura, como demuestran las fuertes subidas y bajadas de las medidas de volatilidad implícita, como el . Esto dificulta la comprensión del mensaje subyacente en el mercado.

El viernes fue duro en algunos aspectos porque me dejó con cierta sensación de derrota. No porque el mercado de valores subiera un 1% —que era prácticamente de esperar dados los niveles de volatilidad implícita a corto plazo—, sino más bien porque los tipos no subieron y el se debilitó.

Esto no era lo que esperaba. Pero al repasar algunos gráficos durante el fin de semana, me fijé en algunos patrones interesantes que se desarrollaron. En primer lugar, observé que la bandera alcista del se rompió a la baja y que el DXY alcanzó la media móvil de 50 días y rebotó en ella.

También fue la misma configuración para el par , que cayó a la media móvil de 50 días y rebotó para cerrar la jornada al alza.

Lo mismo ocurrió con el , lo cual es extraño porque se ha visto muy influenciado por la intervención del Ministerio de Finanzas y el Banco de Japón.

También vimos lo mismo en el rendimiento de los . Las dos últimas veces que han mostrado una tendencia alcista, el de 50 días le ha servido de soporte, y normalmente ha registrado nuevos máximos. Ahora bien, eso no significa que tenga que volver a suceder esta vez, pero eso ha sido lo que ha ocurrido en el pasado.

Este es un anuncio de terceros. No es una oferta o recomendación de Investing.com. Lea la normativa aqui o

elimine la publicidad

.

El viernes, el alcanzó un nivel de resistencia en la media móvil de 50 días.

El también alcanzó la media móvil de 50 días el viernes.

Lo mismo ocurrió con el índice .

Los miembros de la Fed comparecerán esta semana

Esto sugiere que el posicionamiento podría haber tenido mucho que decir en lo que sucedió los dos últimos días de la semana pasada, especialmente si los inversores estaban posicionados para una Fed más agresiva de lo previsto y un informe de empleo al rojo vivo.

Normalmente, según mi experiencia, los algoritmos y programas utilizan mucho estas medias móviles. La Fed dijo mucho de lo que se esperaba, pero Powell podría haber sido más agresivo y no lo fue. Pero una cosa que deberíamos considerar o que he notado es que a Powell le gusta mucho jugar al intermediario estos días, y como los portavoces de la Fed comparecen en público tan a menudo estos días, Powell ya no tiene que ser tan elocuente.

No necesita ser el que «haga caer» el mercado. Deja que sus portavoces hablen por sí mismos y deja que los datos hagan el trabajo duro. Sin embargo, lo que sale de estas reuniones es fundamental para el mercado, y el punto de inflexión de esta reunión es que la Fed ha reconocido oficialmente que el proceso de inflación se ha estancado y que los recortes de tipos tardarán más en llegar.

Dicho esto, tengo curiosidad por ver cómo se expresan esta semana los portavoces de la Fed a favor o en contra de los recortes de tipos. Supongo que habrá más miembros que hablen de menos recortes y algunos miembros que hablen de ningún recorte. Esto implica que los puntos para la reunión de junio se desplazarán al alza.

Este es un anuncio de terceros. No es una oferta o recomendación de Investing.com. Lea la normativa aqui o

elimine la publicidad

.

Los datos de la semana pasada no abogaban por recortes de tipos, y puede que los datos de empleo hayan sido algo sesgados en abril. Supongo que habrá más miembros que hablen de menos recortes y algunos miembros que hablen de ningún recorte. Esto implica que los puntos para la reunión de junio se desplazarán al alza.

El informe de empleo podría haber estado sesgado

Algunos han observado que, con la llegada de la Semana Santa este año en marzo, la contratación estacional que normalmente se produciría en abril ocurrió en marzo, impulsando la contratación en marzo y lastrándola en abril. Si se observa la tasa de variación bimestral en el , se observa un descenso con respecto al valor anterior, pero se ha mantenido dentro del mismo rango desde diciembre.

Mientras tanto, la tasa de variación anualizada de los salarios a seis meses fue prácticamente la misma que desde diciembre. Por tanto, quizá la idea de que las vacaciones de Semana Santa se adelantaron más de lo normal tenga algo que ver.

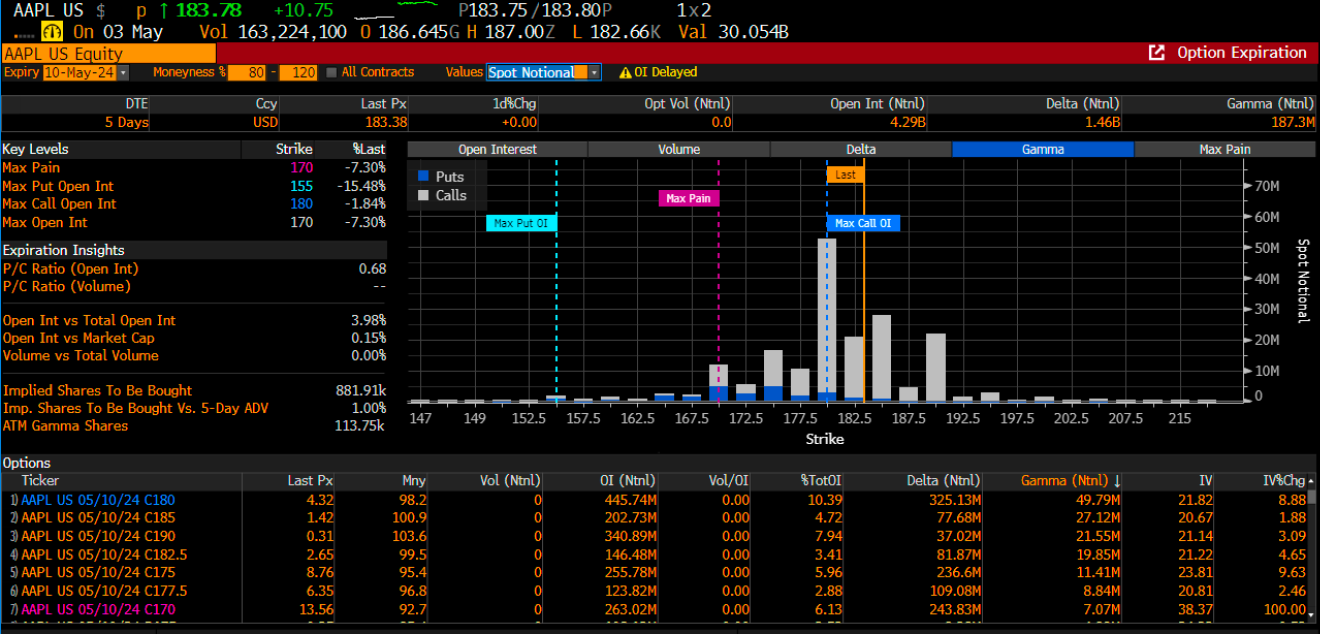

Apple (NASDAQ:) conserva sus ganancias

En cuanto a Apple, me sorprende que mantuviera las ganancias el viernes. Aunque cerró lejos de sus máximos, tendría curiosidad por ver si vuelve a situarse por debajo de los 180 dólares, ya que era el nivel con más gamma de cara al viernes. Este parece ser el caso de nuevo esta semana, siendo el nivel de 185 dólares el «call wall» o nivel de resistencia.

Este es un anuncio de terceros. No es una oferta o recomendación de Investing.com. Lea la normativa aqui o

elimine la publicidad

.

Nvidia (NASDAQ:) afronta una semana complicada

Mientras tanto, los 900 dólares de Nvidia parecen ser un gran nivel de resistencia, con una ruptura de 900 dólares abriendo un camino hacia los 950 dólares basado en el posicionamiento gamma. Pero hay mucha gamma acumulada entre 900 y 950 dólares, y creo que eso hará que la subida de Nvidia sea muy difícil esta semana. Esto probablemente significa que es más probable que los 900 dólares se encuentren con vendedores que con compradores.

Pero ya veremos.

——

¿Quiere invertir con éxito? Aproveche AQUÍ Y AHORA la oportunidad de conseguir el plan de InvestingPro que más se ajuste a sus necesidades. Use el código INVESTINGPRO1 y consiga casi el 40% de descuento en su suscripción a 1 año. ¡Menos de lo que te cuesta una suscripción a Netflix! (Y además le saca más provecho a sus inversiones). Con ello conseguirá:

-

-

-

-

- ProPicks: carteras de valores gestionadas por IA con un rendimiento demostrado.

- ProTips: información asimilable para simplificar en pocas palabras una gran cantidad de datos financieros complejos.

- Buscador de acciones avanzado: Busque las mejores acciones según sus expectativas, teniendo en cuenta cientos de métricas financieras.

- Datos financieros históricos de miles de acciones: Para que los profesionales del análisis fundamental puedan profundizar por sí mismos en todos los detalles.

- Y muchos otros servicios, por no mencionar los que tenemos previsto incorporar en un futuro próximo.

-

-

-

¡Actúe rápido y súmese a la revolución de la inversión! ¡Consiga su OFERTA AQUÍ!

Este es un anuncio de terceros. No es una oferta o recomendación de Investing.com. Lea la normativa aqui o

elimine la publicidad

.

Source link