La industria financiera es casi tan mala como la industria de las aerolíneas

03.10.2022 12:13

La Bolsa no está en los libros: «Siempre es un placer leer cómo un genio mantiene las cosas simples y continúa superando al mercado, mientras que los expertos en macro difícilmente logran un rendimiento que pueda igualar un vínculo a largo plazo mediante predicciones innecesarias, complejidades ridículas, teorías sin sentido y correlaciones sofisticadas. Esta es exactamente la razón por la que venden boletines, cursos, suscripciones a entrevistas, producen contenido, cobran tarifas ridículas sin participar y ni siquiera pueden superar su costo de oportunidad (fondo índice S&P). La industria financiera es casi tan mala como la industria de las aerolíneas», señala Tiho Brkan.

«Independientemente de la calidad de los activos y/o el potencial de crecimiento, ningún activo vale un precio infinito. Apostar por la expansión múltiple no es prudente. «Nunca cuentes con hacer una buena venta. Haz que el precio de compra sea tan atractivo que incluso una venta mediocre dé buenos resultados». – Warren Buffett.

Señala Straightforward Financial Advice@gostr84ward, que «los inversores de fondos de cobertura pierden cuando estos fondos ganan. Entre 1995 y 2016, ≈ 6000 fondos de cobertura generan ganancia brutas de $316,800 millones. Los gestores de fondos se quedan con 202.000 millones de dólares. 88.700 millones de dólares en honorarios de gestión. $113.3 mil millones en incentivos de desempeño. $ 113,3 mil millones, el 35,8% de las ganancias brutas, se destinaron a los inversores»…

Y no solo son los hedge fund. Las empresas de servicios de inversión y las gestoras de fondos viven momentos de convulsión extrema. Demasiados comensales para una tarta escasa, para un negocio en declive.

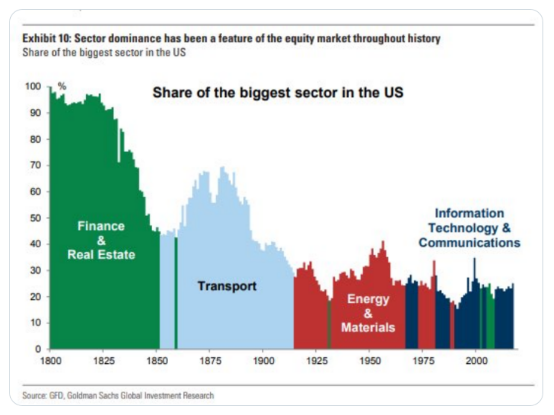

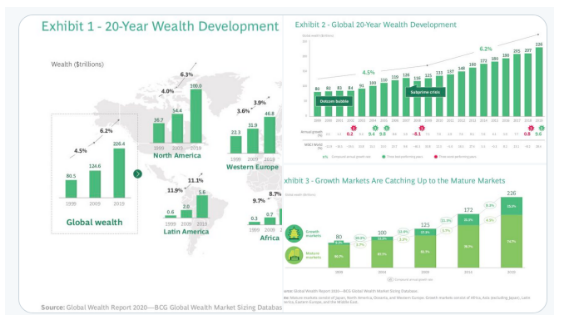

«Nada es eterno ni en la vida ni en la Bolsa. Sectores con excelentes rendimientos antaño pasaron a mejor vida, y al revés. Conviene releer la Historia dela Bolsa y otras Grandes Historias. Una mirada interesante a largo plazo sobre el dominio del sector del mercado de renta variable a lo largo del tiempo. El gráfico adjunto, vía @GoldmanSachs, es suficiente. Basta en sí mismo. Cambios fuertes, al mismo tiempo, en las economías. Los últimos 20 años de crecimiento mundial en tres imágenes, a continuación. Asia y otras regiones de crecimiento han pasado de representar el 9,3 % de la riqueza mundial en 1999 al 25,3 % en 2019. Muchos sectores cotizados en el mercado van parejos a este movimiento. La pregunta ahora es ¿qué comprar ante la ola de cambios globales, que se avecina? La tecnología manda. Sí o sí», me dice el analista jefe de un importante banco.

Liz Ann Sonders

Gráfico

Tomeu Ramón

Gráfico