Las acciones caen y los tipos de interés suben antes de la reunión clave de la Fed

20.09.2023 12:38

El mercado de valores bajó ayer, coincidiendo con una subida de los tipos de los bonos del Tesoro y hasta sus niveles más altos desde 2007. A la espera de la reunión de la , el mercado de valores ha señalado que los tipos probablemente seguirán siendo elevados durante un periodo prolongado.

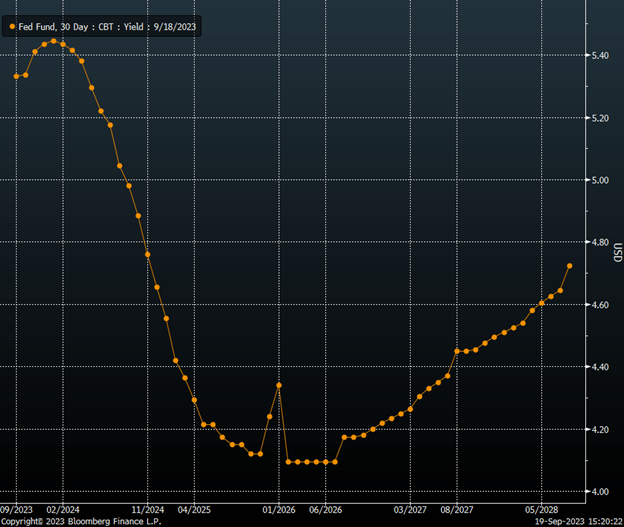

Así lo demuestran los futuros de los fondos de la Fed, que sugieren que los tipos se mantendrán por encima del 4% hasta 2028. Anticipo que los gráficos de puntos se harán eco de una confianza similar.

Fed Fund Graph

Los futuros del Fondo de la Reserva Federal para diciembre de 2024 y 2025 muestran tipos del 4,7% y del 4,24%, respectivamente, que han subido mucho en los últimos dos meses. Yo esperaría que el Resumen de Proyecciones Económicas de mañana reflejara unos tipos de los Fondos Federales para 2024 y 2025 similares a esos valores, si no incluso ligeramente superiores.

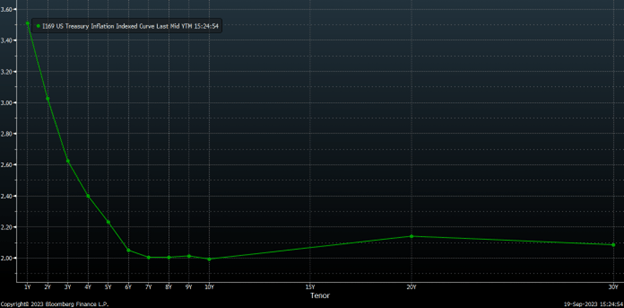

Mientras tanto, casi toda la curva de rendimiento real se sitúa por encima del 2% a 30 años, y si asumimos una tasa de inflación objetivo del 2%, esto implicaría que los tipos nominales se mantendrían en torno al 4% durante mucho tiempo.

US Treasury Inflation

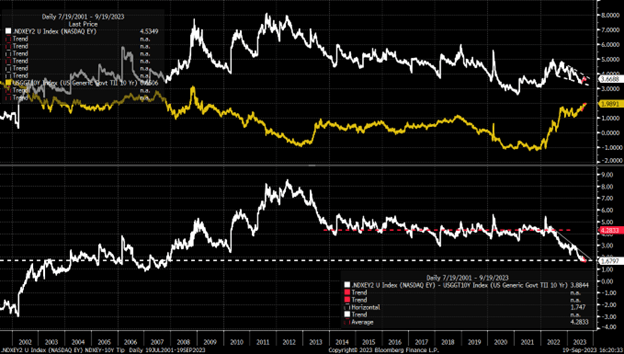

Sin embargo, el estrecho diferencial entre el rendimiento de los beneficios del y el rendimiento real a 10 años indica que el mercado de valores no espera que la Reserva Federal mantenga los tipos de interés altos mucho tiempo. Más bien sugiere que el mercado prevé que la Fed procederá a recortar los tipos de forma agresiva en un futuro próximo.

NDX-Daily Chart

Esto implica que el diferencial entre el rendimiento de los beneficios del y los valores del tesoro protegidos contra la inflación debe ampliarse. Para que esto ocurra, el rendimiento de los beneficios del Nasdaq 100 debe empezar a subir paralelamente a los rendimientos nominales y reales.

Además, hemos observado que, desde finales de julio, el rendimiento de los beneficios del Nasdaq 100 ha aumentado junto con el TIP a 10 años. Además, parece que el rendimiento de los beneficios del puede estar saliendo de un banderín alcista, lo que sugiere que el rendimiento de los beneficios del Nasdaq 100 puede seguir aumentando, junto con el rendimiento real a 10 años.

NDX-Earning Yield Chart

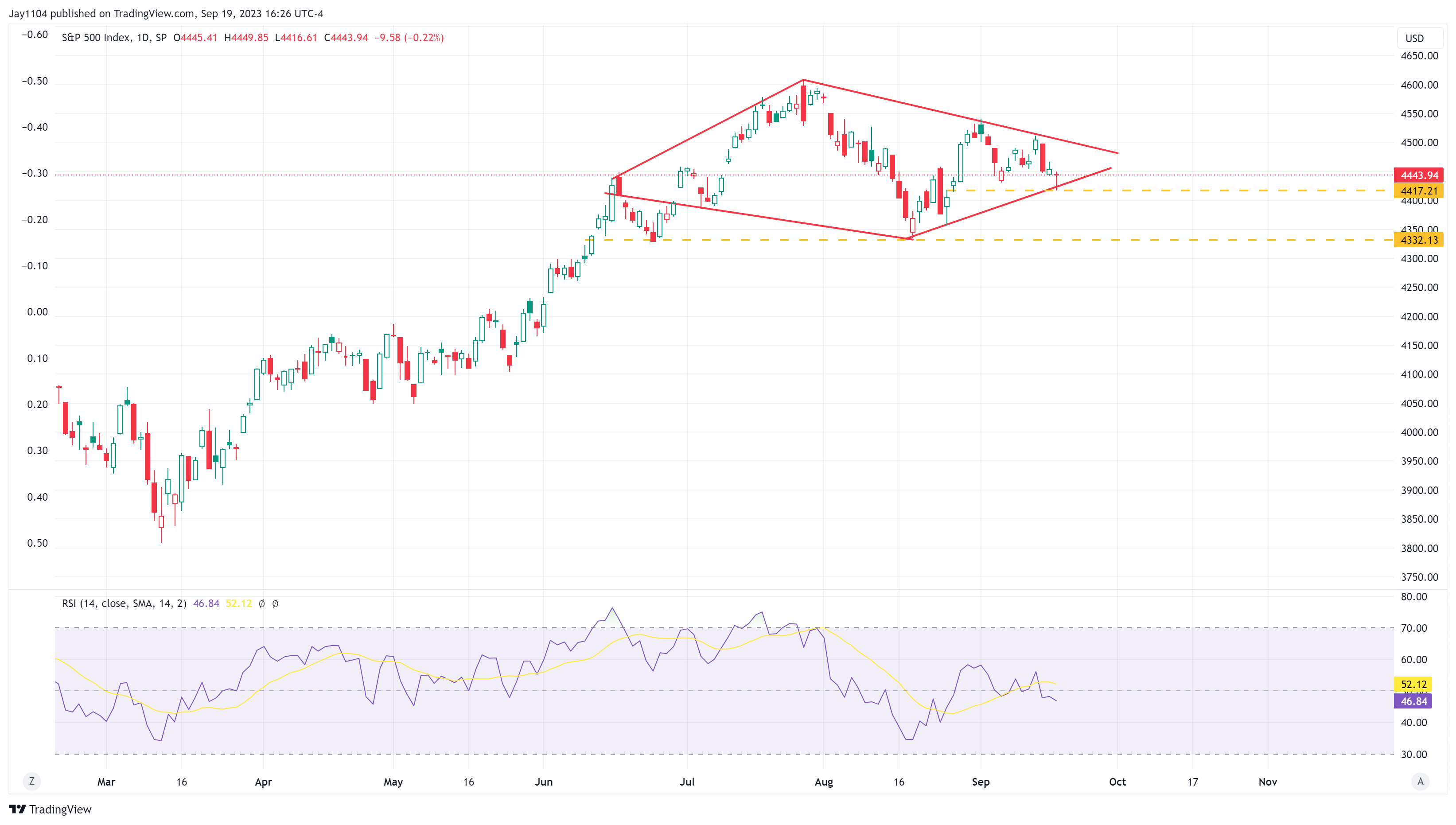

¿Volverá el S&P 500 por debajo de 4.200 puntos?

Hoy, el desciende hasta un nivel de soporte en torno a los 4.420 puntos, lo que provocó un repunte del índice. El «muro de venta» del S&P 500 también se sitúa en 4.400, lo que supone un nivel de soporte adicional. Para que el S&P 500 rompa a la baja, como preveo, el muro de venta tendría que comenzar a descender. No obstante, sigo creyendo que se ha formado un patrón de inversión en diamante, que probablemente indique una vuelta a niveles inferiores a 4.200.

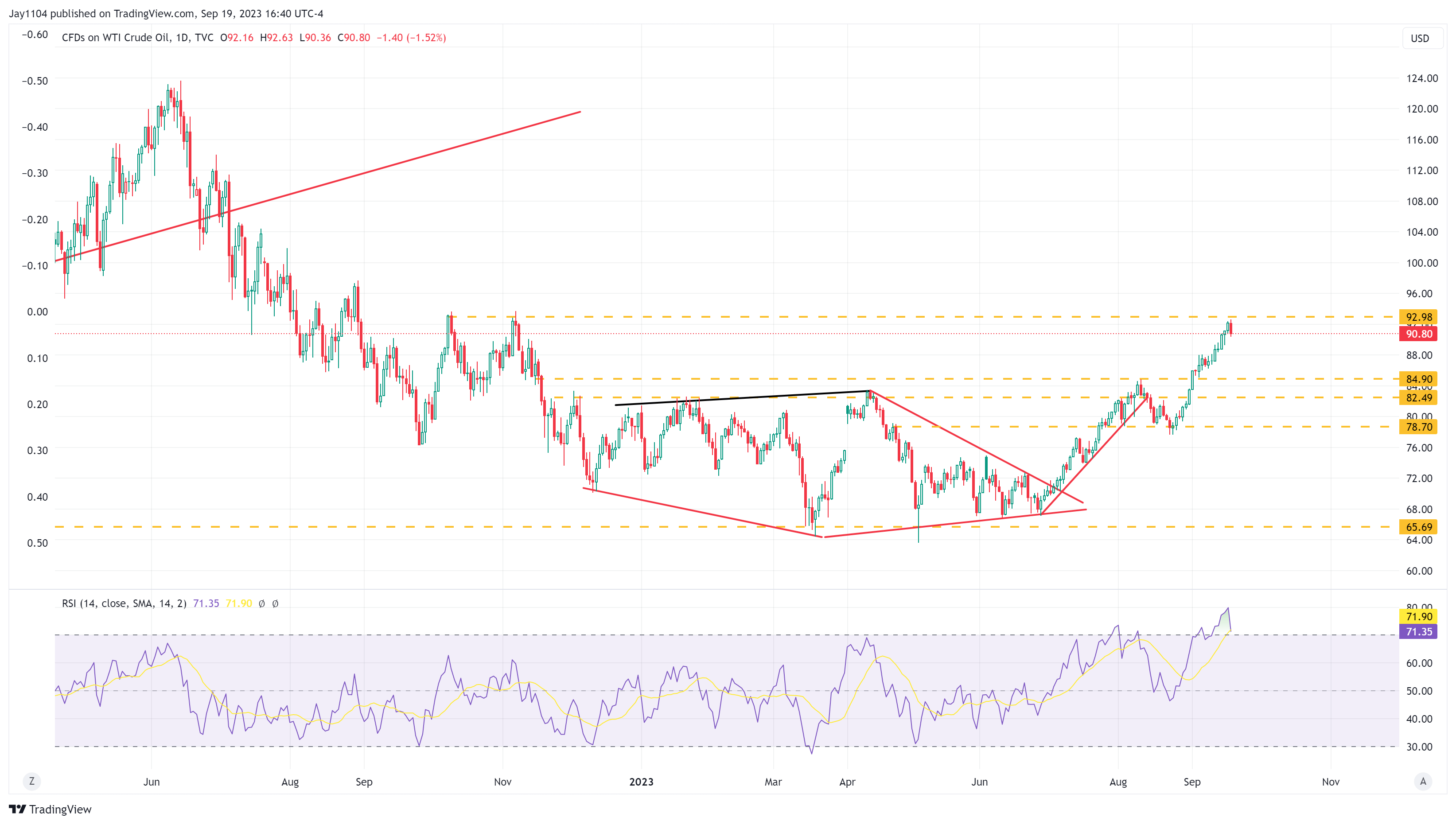

El petróleo se toma un respiro

Los precios del subieron hasta el nivel de resistencia entre 92 y 93 dólares antes de experimentar una brusca caída. Esta zona representa un nivel de resistencia significativo, y un movimiento por encima de este nivel podría conducir a una fuerte subida de los precios del petróleo de nuevo hacia 97 dólares. Sin embargo, dado el reciente gran rendimiento del petróleo, no sería sorprendente ver que se estabilice o se detenga en estos niveles.

WTI Crude Oil-Daily Chart

WTI Crude Oil-Daily Chart

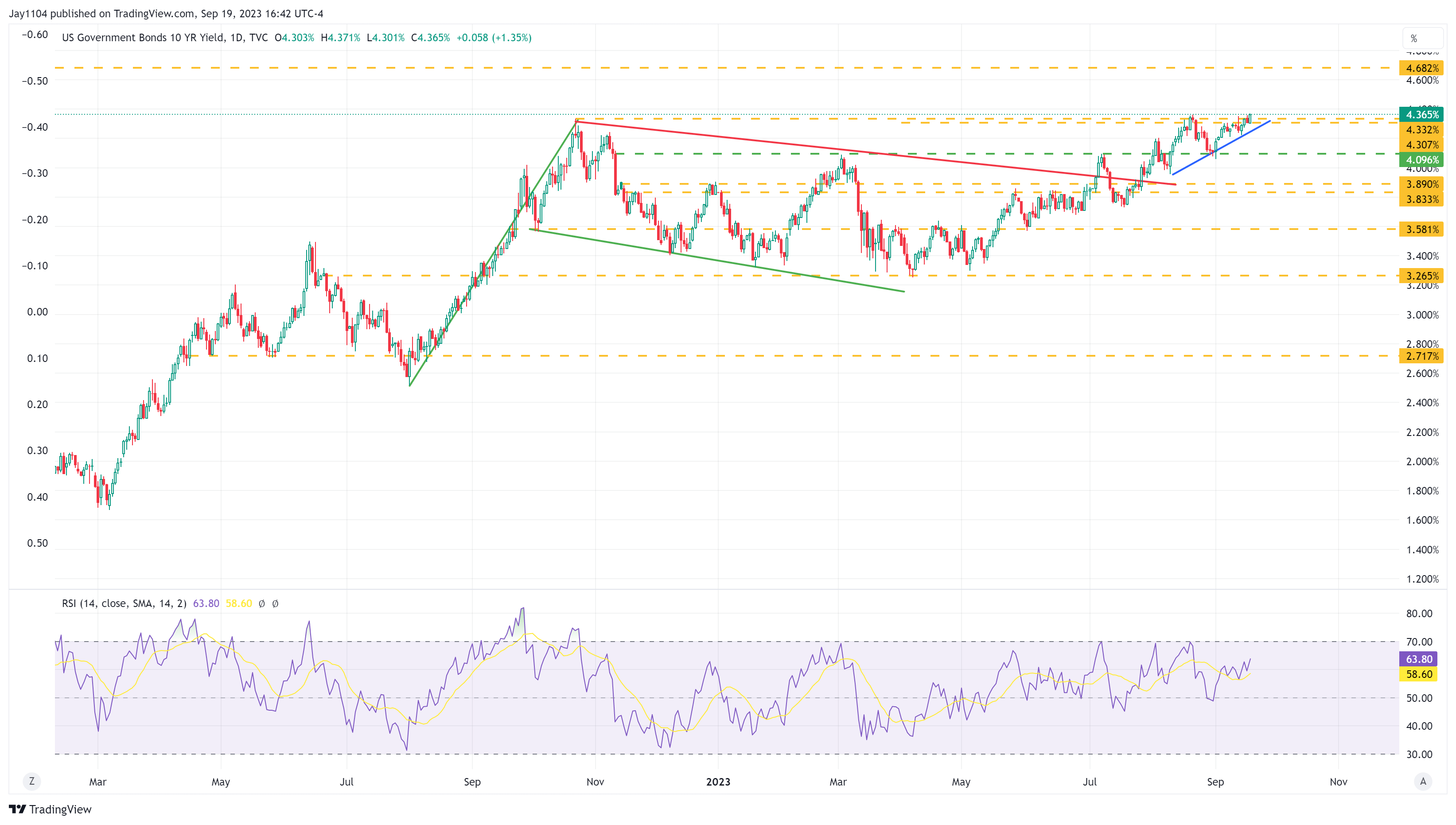

Los tipos a 10 años podrían seguir subiendo

Además, hoy los tipos a 10 años han superado un nivel de resistencia, cerrando en su cota más alta desde 2007, en el 4,37%. En esta coyuntura, parece plausible una nueva subida, tal vez incluso hasta el 4,7% con el tiempo, sobre todo si el mercado de bonos sigue considerando la idea de un tipo nominal sostenido del 4%.

US 10-Yr Yield-Daily Chart

US 10-Yr Yield-Daily Chart

Los bonos corporativos se consolidan: ¿y ahora qué?

Mientras tanto, el fondo lleva varios meses en fase de consolidación, y parece que esta fase está llegando a su fin. Recientemente, he observado cierta actividad bajista en las opciones sobre el HYG. Esto sugiere que si la consolidación se resuelve a la baja, podría darse una ampliación de los diferenciales de crédito.

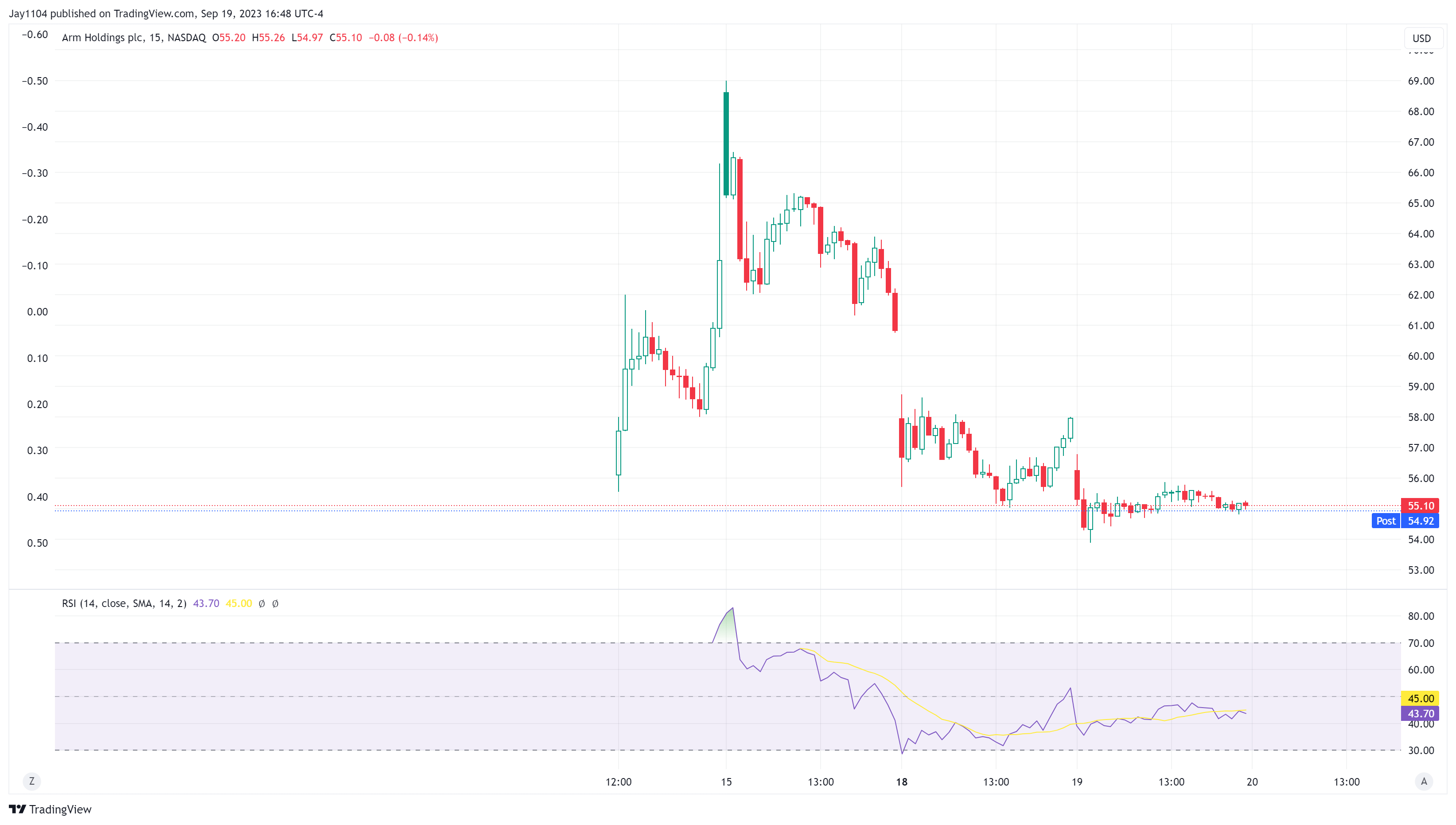

El desplome de las acciones de ARM (LON:) es un indicador clave de la confianza

Por último, Arm Holdings, que salió a bolsa la semana pasada y cotizaba a 51 dólares, ha experimentado un fuerte descenso en su cotización estos últimos días. Actualmente se encuentra en 55 dólares, lo que supone una caída considerable desde sus máximos de 69 dólares, lo que podría ser un importante indicador de confianza.

Si las acciones se sitúan por debajo de su precio de salida a bolsa de 51 dólares, sería un claro indicio de que la operación está sobrevalorada. Esto podría dar lugar a nuevas caídas si los inversores que pierden dinero con la salida a bolsa deciden abandonar sus posiciones, por lo que es muy importante vigilar el nivel de 51 dólares.

Arm Holdings-15-Minute Chart

Arm Holdings-15-Minute Chart