Las estampidas bancarias son la primera señal de que la Fed «ha roto algo”

14.03.2023 13:34

Con la quiebra del Silicon Valley Bank, los bancos regionales han empezado a preocuparse por las posibles «estampidas bancarias».

Las «estampidas bancarias» son problemáticas en el sistema financiero actual debido a la banca de reserva fraccionaria. Bajo este sistema, sólo una fracción de los depósitos de un banco debe estar disponible para su retirada. En este sistema, un banco sólo mantiene una cantidad específica de efectivo en caja y crea préstamos a partir de los depósitos que recibe.

La banca de reserva no es problemática mientras todo el mundo mantenga la calma. Como ya he señalado anteriormente:

La «paradoja estabilidad/inestabilidad« supone que todos los actores son racionales y que dicha racionalidad implica evitar la destrucción total. En otras palabras, todos los jugadores actuarán racionalmente y nadie pulsará «el gran botón rojo».

En este caso, el «gran botón rojo « es una «estampida bancaria».

Los bancos reciben una entrada continua de depósitos con los que luego crea préstamos. El banco controla de cerca sus activos, depósitos y pasivos para mantener su solvencia y cumplir los requisitos federales de capital y reservas. Los bancos tienen un riesgo mínimo de insolvencia en un entorno normal, ya que siempre hay suficientes flujos de depósitos para cubrir las solicitudes de retirada.

Sin embargo, en una «estampida bancaria», muchos clientes de un banco u otra institución financiera retiran sus depósitos simultáneamente ante la preocupación en torno a la solvencia del banco. Cuantas más personas retiran sus fondos, más aumenta la probabilidad de impago, lo que provoca más retiradas de depósitos. Finalmente, las reservas del banco son insuficientes para cubrir las retiradas, lo que conduce a la quiebra.

Sin embargo, como advertimos en enero de 2022 (dos meses antes de la primera subida de tipos de la Fed):

«Las subidas y bajadas de las cotizaciones bursátiles tienen muy poco que ver con el estadounidense medio y su participación en la economía nacional. Los tipos de interés son un asunto totalmente distinto».

Y, como se ha comentado anteriormente

«La economía y los mercados (debido al actual impulso) pueden DESAFÍAR las leyes de la gravedad financiera a medida que suben los tipos de interés. Sin embargo, a medida que suben los tipos de interés, actúan como un «freno» a la actividad económica. Esto se debe a que unos tipos más elevados afectan NEGATIVAMENTE a una economía muy apalancada”.

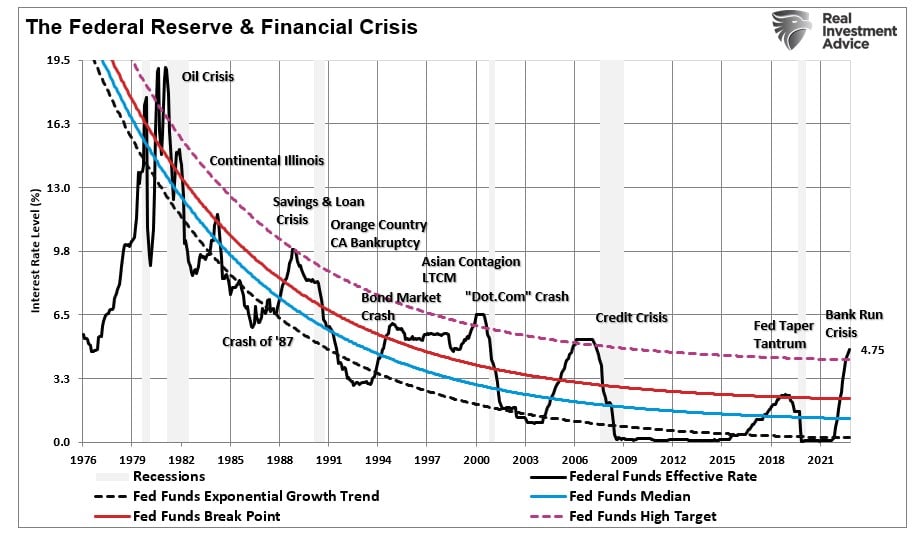

Fed Rate Hikes and Financial Crises

Fed Rate Hikes and Financial Crises

La historia es bastante clara sobre el resultado de las campañas de subida de tipos.

Un problema de 17 billones de dólares

Aunque los tipos más altos aumentan los costes de endeudamiento de los consumidores, también afectan negativamente al capital bancario. Como ya se ha señalado, los bancos están bien hasta que los clientes empiezan a retirar fondos.

Lo que la Reserva Federal no tuvo en cuenta al subir los tipos fueron dos cosas fundamentales.

- El impacto negativo sobre las garantías bancarias (a medida que suben los tipos de interés, cae el valor de las garantías).

- ¿En qué momento los clientes liquidarían los depósitos a la vista por activos de mayor rendimiento?

Estos dos puntos tienen una relación crucial.

Cuando los bancos captan depósitos de clientes, prestan esos fondos a otros o compran bonos. Dado que los préstamos son activos a más largo plazo, el banco no puede recuperar sus fondos hasta el vencimiento del préstamo. Por lo tanto, existe un desajuste de duración entre el activo y el pasivo del banco. Además, los bancos sólo mantienen una fracción de los depósitos como efectivo. Lo que no se presta se utiliza para comprar bonos con un rendimiento superior al que se paga por los depósitos de los clientes.

Así es como el banco gana dinero.

Cuando la Fed subió los tipos al 2%, 3% y 4%, el interés de las cuentas bancarias se mantuvo bajo y los depósitos permanecieron estables, lo que proporcionó una falsa sensación de seguridad a los reguladores. Sin embargo, una vez que los tipos eclipsaron el 4%, los clientes se dieron cuenta y empezaron a comprar bonos directamente para obtener un mayor rendimiento o a transferir fondos del banco a una cuenta de corretaje. Los bancos se ven obligados a vender garantías a menos valor a medida que los clientes retiran sus depósitos.

La Fed provocó este problema al subir agresivamente los tipos, lo que hizo descender los valores de las garantías. Esto ha dejado a algunos bancos, que no cubrían sus carteras de préstamos/bonos, sin garantías suficientes para cubrir los depósitos durante una «estampida bancaria».

He aquí un ejemplo simplista.

- El Banco (A) tiene 100 millones de dólares en depósitos y 100 millones de dólares en garantías que cotizan a la par (valor nominal).

- Cuando la Fed sube los tipos, el valor de la garantía cae a 90 millones de dólares.

De nuevo, esto no es ningún problema siempre que los clientes no exijan simultáneamente los 100 millones de dólares en depósitos. Si lo hacen, existe un déficit de garantía de 10 millones de dólares para cubrir las demandas. Además, el banco debe reconocer una pérdida de 10 millones de dólares y obtener el capital adecuado. A menudo, las ampliaciones de capital de los bancos asustan a los inversores.

Eso es precisamente lo que ocurrió con el Silicon Valley Bank, ya que se extrajeron 42.000 millones de dólares del banco literalmente de la noche a la mañana.

¿Cómo ocurrió?

Banca móvil.

Los particulares ya no tienen que conducir hasta el banco y hacer cola para retirar sus fondos. Es tan rápido como abrir una app en el teléfono y pulsar un botón.

Esto debería asustar a los reguladores.

Una base de depósitos de 17 billones de dólares está ahora “a punto de saltar por los aires» a causa de los consumidores que esperan liquidez instantánea.

El verdadero problema para la Fed no es sólo la solvencia de los bancos, sino la liquidez instantánea.

Es probable que esto sea sólo el principio

Los acontecimientos del Silicon Valley Bank no deberían ser ninguna sorpresa. Como se ha señalado durante el último año, nunca ha habido un aterrizaje suave en la economía. Es de destacar que ésta no es la primera crisis bancaria que ha provocado la Fed.

«La quiebra del Continental (ETR:) Illinois National Bank and Trust Company en 1984, la mayor de la historia de Estados Unidos en aquel momento, y su posterior rescate dieron lugar al término «demasiado grande para quebrar». El banco, con sede en Chicago, era el séptimo más grande de Estados Unidos y el mayor del Medio Oeste, con unos 40.000 millones de dólares en activos. Su quiebra planteó importantes cuestiones sobre si los grandes bancos debían recibir un trato especial en caso de quiebra.

El banco tomó medidas para estabilizar su balance en 1982 y 1983. Pero en 1984, el banco hizo público que sus préstamos improductivos habían aumentado repentinamente en 400 millones de dólares hasta alcanzar los 2.300 millones de dólares. El 10 de mayo de 1984, los rumores de insolvencia del banco desencadenaron una enorme estampida por parte de sus depositantes».

Muchos factores condujeron a la crisis, pero a medida que la Reserva Federal subía los tipos, el aumento del servicio de intereses provocó impagos de deuda y, finalmente, la quiebra del banco.

Vimos el mismo impacto de la Fed en 1994 con el desplome del mercado de bonos e incluso de Bear Stears en 2007. Cada una de esas veces, la Fed subió agresivamente los tipos hasta el punto de «romper algo».

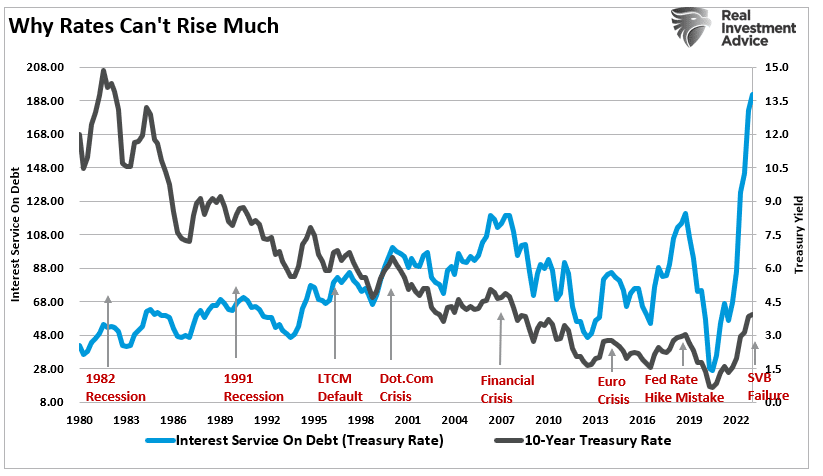

La Fed sigue teniendo muy claro que sigue considerando la inflación una amenaza económica «persistente y perniciosa» que debe erradicarse. El problema es que unos tipos más elevados en una economía dependiente de la deuda para el crecimiento económico acaban provocando un «evento» al aumentar los costes de los préstamos y los pagos.

Interest on Debt vs. 10-year Treasury yield

Interest on Debt vs. 10-year Treasury yield

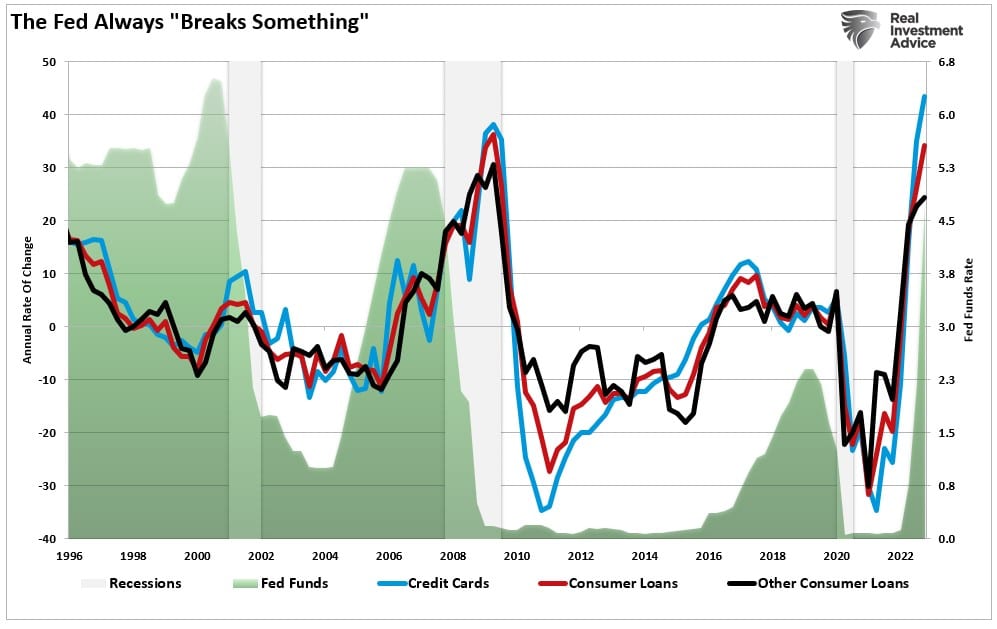

Esta es la razón por la que la morosidad de los consumidores está aumentando debido a la enorme cantidad de crédito a tipos más altos. Obsérvese que, cuando la Fed empieza a recortar los tipos, la morosidad disminuye drásticamente. Esto se debe a que la Fed ha «roto algo» económicamente, y la deuda se descarga a través de ejecuciones hipotecarias, quiebras y modificaciones de préstamos.

Fed Rates vs. Loan Delinquency

Fed Rates vs. Loan Delinquency

Aunque la economía parece estar resistiendo bien, ésta es la primera grieta en el escenario del «aterrizaje suave«.

La Reserva Federal nunca ha puesto en marcha en una campaña de subida de tipos con un resultado positivo. En cambio, cada intento anterior resultó en una recesión, un mercado bajista o algún «evento» que requirió una reversión de la política monetaria.

O, en lugar de eso, un «aterrizaje forzoso».

Estoy bastante seguro de que esta vez no será diferente.