Los fondos tratando de cubrir sus posiciones cortas podrían impulsar los mercados

09.02.2023 11:13

- Los mercados reaccionan positivamente a las declaraciones de Jerome Powell

- Parece posible un aterrizaje suave

- Los fondos de cobertura se verán obligados a cerrar posiciones cortas y a posicionarse en largo si los mercados no empiezan a caer pronto

El discurso de ayer del presidente de la Reserva Federal, Jerome Powell, había levantado una gran expectación. En particular, los mercados estaban ansiosos por ver qué diría tras los sólidos datos de empleo del viernes.

Para recapitular, la cifras del fueron tres veces más elevadas de lo esperado y la ascendió al 3,4%, un nivel no registrado desde la década de 1960.

He aquí lo más destacado del discurso de ayer:

La inflación se ralentiza, aunque se reitera la necesidad de nuevas subidas. Y dice:

«La tarea de llevar la inflación al objetivo del banco central está aún muy lejos en un mercado laboral tenso».

«No esperábamos que [el informe de empleo de enero] fuera tan fuerte como lo ha sido, pero muestra por qué creemos que este proceso [de reducción de la inflación] va a llevar un periodo de tiempo significativo, porque los mercados laborales son extraordinariamente fuertes”.

Llevar la inflación al 2%, una prioridad

Es positivo que la empiece a bajar y que no sea a costa de un mercado laboral fuerte. En este momento, las subidas que esperan los mercados son al menos 2 (de 0,25% cada una) para llegar a la zona del 5,25%, y luego ya veremos, mes a mes según los datos.

Con todo esto en mente, ¿cómo reaccionaron ayer los mercados?

Tras un repunte inicial, una caída y un cierre muy fuerte. Sin duda, la confianza de los inversores ha cambiado. En 2022, vendieron ante la incertidumbre. En 2023, están comprando.

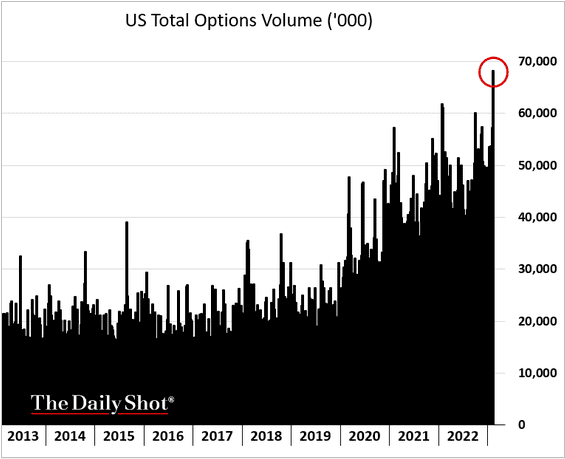

Descripción: US Total Options Volume

Los datos del volumen de opciones en Estados Unidos son interesantes y muestran un crecimiento significativo de la actividad junto con el repunte del mercado.

Ahora, muchos grandes inversores (incluidos los fondos de cobertura), que siguen infravalorados o incluso posicionados en corto en las acciones, podrían verse pronto verse obligados a protegerse y posicionarse en largo si el mercado sigue subiendo de forma constante (como veremos), lo que se sumaría al repunte.

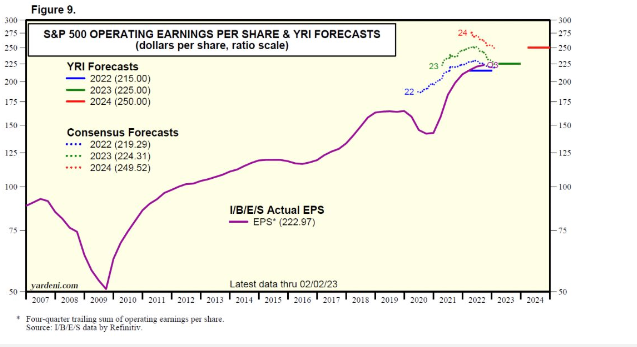

En términos de fundamentales, dado que el escenario más realista es un aterrizaje suave (o incluso una no-recesión), el beneficio por acción debería situarse en torno a 225 dólares en 2023.

Debemos multiplicar el PER en consonancia con el mercado (la media histórica se sitúa en torno a 17), posiblemente quitando (2022) o añadiendo (2023) el efecto de la especulación.

La única certeza es que los mercados son inciertos. En consecuencia, no es el inversor, trader o analista el que «adivina» el escenario correcto, sino el que es capaz de navegar bien dentro de esa incertidumbre.

Descargo de responsabilidad: Este análisis se ha redactado únicamente con fines informativos; no constituye una solicitud, oferta, consejo o recomendación para invertir como tal y no pretende en modo alguno fomentar la compra de activos. Me gustaría recordarles que cualquier tipo de activo se evalúa desde múltiples puntos de vista y es altamente arriesgado y por tanto cualquier decisión de inversión y cualquier riesgo asociado es responsabilidad del inversor.

—–