Los inversores alcistas siguen luchando contra la Fed

13.02.2023 11:59

Los inversores alcistas siguen «luchando contra la Fed», con la esperanza de que un cambio en la política monetaria reavive el mercado alcista que dura ya 12 años. Pero, durante más de una década, el mantra » No luches contra la Fed» fue la «llamada a las armas » de los inversores alcistas.

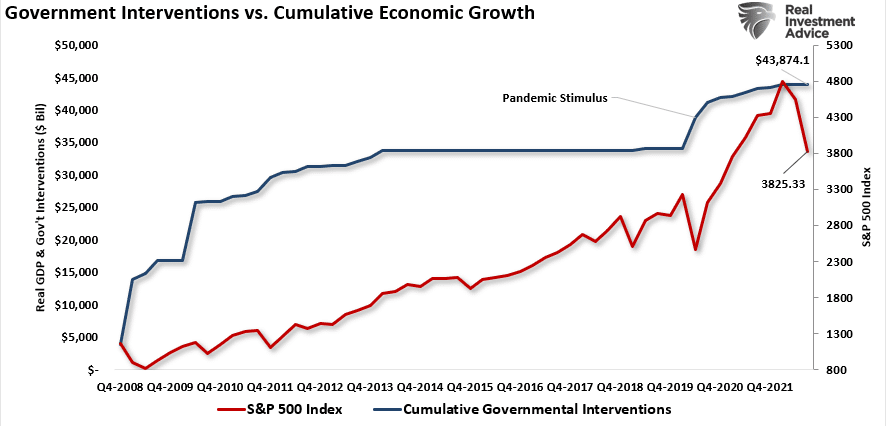

«Con políticas de tipos de interés cero y la campaña monetaria más agresiva de la historia, los inversores elevaron los mercados financieros a cotas pocas veces vistas en la historia de la humanidad. Sin embargo, a pesar de las valoraciones sin precedentes, las pandemias, las advertencias y las presiones inflacionistas, los ‘instintos animales’ se vieron despertados por una innegable ‘fe en la Reserva Federal’.

Por supuesto, el aumento de los ‘instintos animales’ no es más que el reflejo de la creciente ilusión de los inversores que se aferran frenéticamente a datos que de alguna manera apoyan la noción de que ‘esta vez es diferente’«.

No es de extrañar que, a medida que una avalancha masiva de intervenciones monetarias desvinculaba la dinámica del mercado de las realidades económicas y fundamentales, los inversores alcistas se afanaran por racionalizar unos precios de los activos cada vez más elevados. David Einhorn ya explicó en su día:

«Los alcistas explican que las métricas de valoración tradicionales ya no se aplican a ciertas acciones. Aquéllos posicionados en largo confían en que todos los demás titulares de esos valores entiendan la dinámica y tampoco vendan. Como estos titulares se resisten a vender, acciones sólo pueden subir, aparentemente hasta el infinito y más allá. Ya lo hemos visto antes».

Por supuesto, con más de 43 billones de dólares en rescates e intervenciones por parte de la Reserva Federal, no es de extrañar que los inversores alcistas se deshagan de su cautela.

Government Interventions vs Cumulative Economic Growth

Government Interventions vs Cumulative Economic Growth

Tampoco es de extrañar que las acciones se hayan visto sometidas a una gran presión a medida que la Fed comenzaba a subir agresivamente los y a frenar su proceso de apoyo monetario.

Sin embargo, en lugar de que los inversores alcistas sigan con su mantra de «No luchar contra la Fed», ahora se trata de un enfrentamiento entre los inversores alcistas y la Fed. Tras un año difícil en los mercados, la esperanza de cara a 2023 es que la Fed «pivote» en su campaña de política monetaria y comience a relajarla a mediados de año. Como señala Tom Lee, de FundStrat;

«Los datos históricos muestran que hay muchas posibilidades de que el mercado bursátil de Estados Unidos registre una rentabilidad del 20% o más este año, después de que los tres principales índices cerraran 2022 con sus peores pérdidas anuales desde 2008».

Mientras los inversores alcistas se aferran a las estadísticas históricas sobre el rendimiento del mercado, el problema es que la Fed sigue teniendo claro que no dará marcha atrás en su actual lucha contra la .

La Fed y los inversores alcistas se enfrentan

A principios de enero, el mercado conocía las actas de la reunión de diciembre del FOMC. Las actas no fueron sorprendentes, al menos para nosotros, ya que reiteraban el mismo mensaje que el FOMC transmitió en todo 2022:

«Ningún participante anticipó que fuera apropiado comenzar a reducir el objetivo de los tipos de los fondos federales en 2023. En general, los participantes observaron que sería necesario mantener el carácter restrictivo de la política monetaria hasta que los nuevos datos confirmaran que la inflación se encontraba en una trayectoria descendente sostenida hacia el 2%, lo que probablemente llevaría algún tiempo. En vista del persistente e inaceptablemente elevado nivel de la inflación, varios participantes comentaron que la experiencia histórica desaconsejaba una relajación prematura de la política monetaria”.

Hay un par de puntos importantes en esas declaraciones.

- El FOMC no espera que la inflación alcance el 2% antes de modificar su política monetaria. Quieren ver un camino claro y sostenido hacia el 2%.

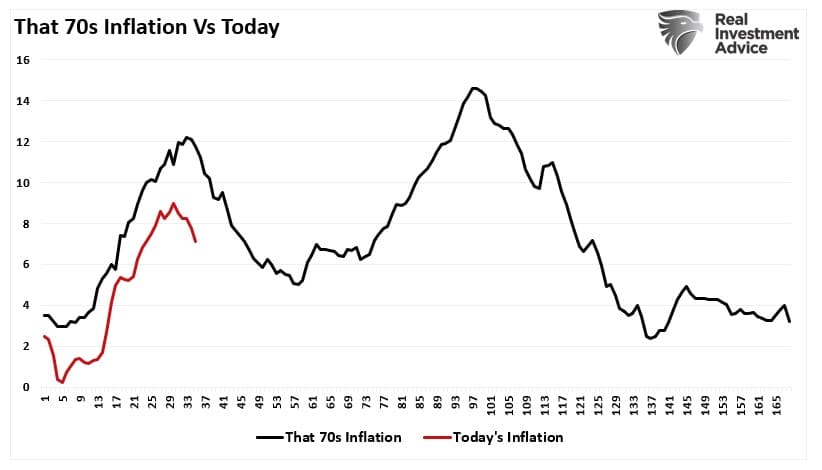

- El FOMC teme que la inflación baje y luego vuelva a acelerarse, como se vio en los años 70. (Ver gráfico)

Cabe señalar que el suelo de la inflación en los años 70 era del 4%, frente al 2% actual. Esto se debe a que los niveles de deuda eran mucho más bajos, el crecimiento económico era más robusto y no había déficit federal. Hoy en día, la economía no puede sostener tipos de interés o inflación muy elevados durante mucho tiempo sin consecuencias económicas más graves.

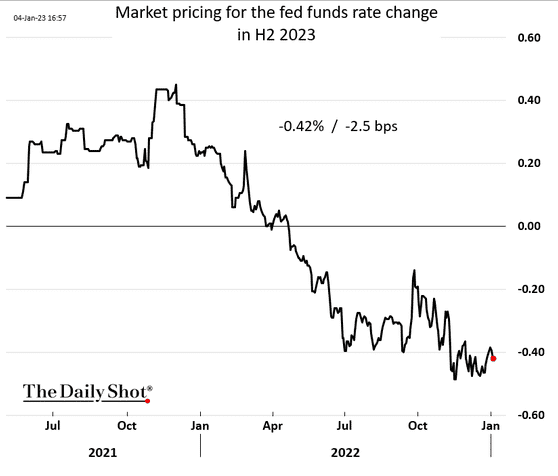

No obstante, a pesar de que el Comité Federal de Mercado Abierto ha reiterado que «no habrá un giro» en la política monetaria a corto plazo, los inversores alcistas esperan recortes de tipos ya en julio de este año.

Market Pricing for Fed Funds Rate Change

En particular, los inversores alcistas tratan de aplicar cierta lógica fundamental a favor de un mercado más fuerte en 2023.

- La economía evitará una recesión.

- El empleo seguirá fuerte y los salarios ayudarán al consumidor.

- Los márgenes de beneficio de las empresas seguirán siendo elevados, lo que contribuirá a aumentar las valoraciones del mercado.

- La Fed dará marcha atrás en su campaña de ajuste a medida que caiga la inflación.

Estos argumentos plantean un problema concreto.

Si la economía y el empleo se mantienen fuertes, y se evita una recesión, no hay razón para que la Fed empiece a recortar los tipos. Sí, la Fed puede dejar de subir los tipos, pero si la economía funciona con normalidad y la inflación cae, no hay motivo para recortarlos.

Y lo que es más importante, los inversores alcistas siguen trabajando en contra de sus propios intereses.

Los golpes continuarán hasta que mejore la moral

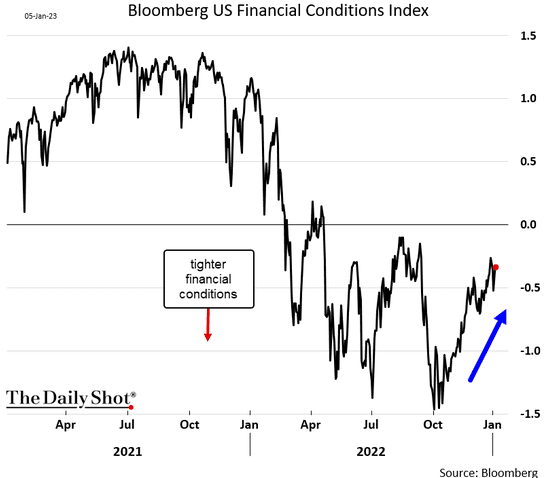

Como ya hemos comentado, la Fed quiere unas condiciones financieras «más estrictas», no «más relajadas«.

«La subida de los precios de los activos representan una política monetaria más laxa, no más restrictiva. La subida de los precios de los activos alimenta la confianza de los consumidores y alivia las condiciones financieras que la Reserva Federal está tratando de ajustar. Aunque las condiciones financieras se han endurecido recientemente entre la subida de los tipos de interés y el aumento de la inflación, siguen siendo bajas. Difícilmente es éste el entorno deseado por la Fed para sofocar la inflación».

Bloomberg US Financial Conditions Index

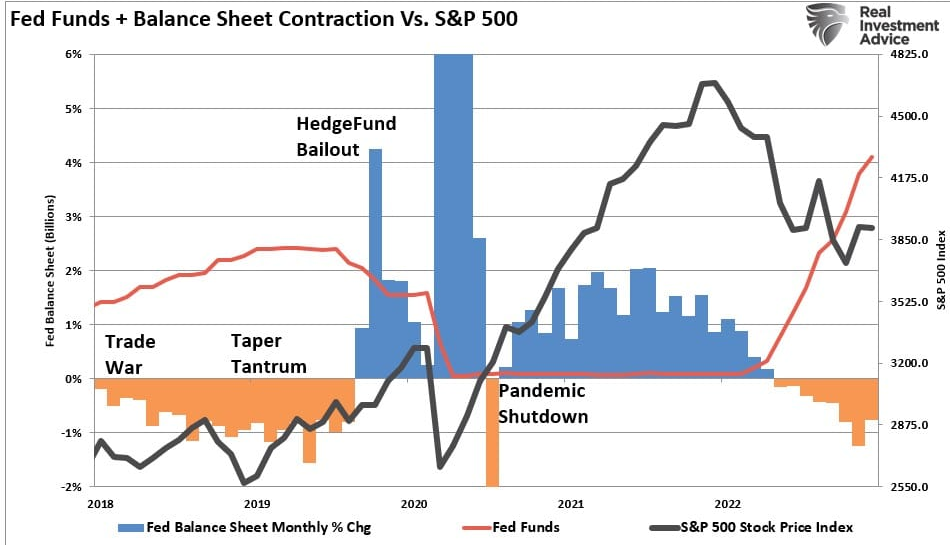

El FOMC necesita unas condiciones financieras considerablemente más restrictivas para frenar la demanda económica y aumentar el desempleo, reduciendo la inflación hacia los niveles objetivo. El ajuste de las condiciones financieras depende de varios factores:

- Un más fuerte en relación con otras divisas (Comprobar)

- Diferenciales más amplios en los mercados de bonos (Actualmente no hay tensiones crediticias)

- Reducción de la liquidez (Expansión cuantitativa o QT)

- Precios de las acciones más bajos.

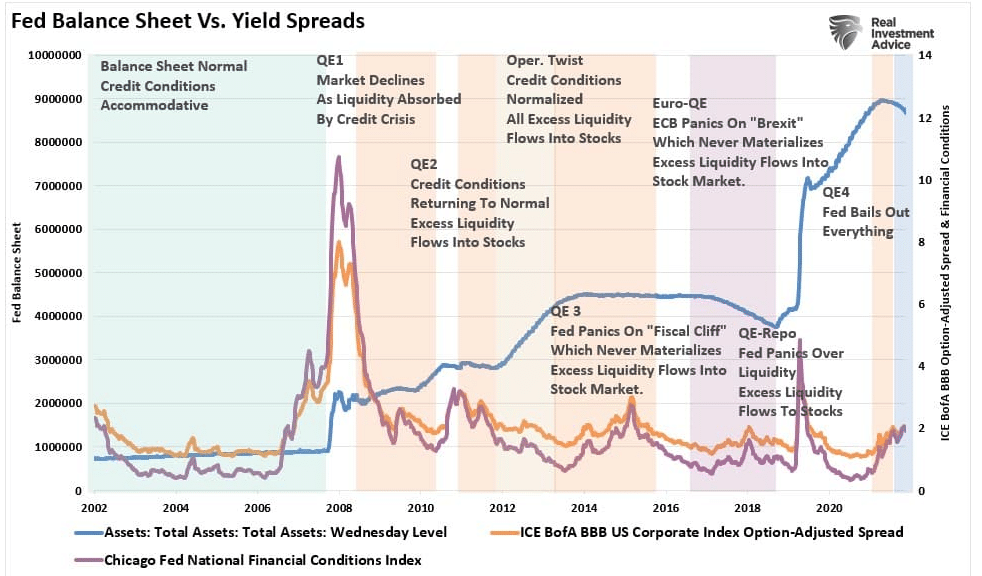

Fed Balance Sheet vs Yield Spreads

Fed Balance Sheet vs Yield Spreads

Los participantes del mercado más alcistas deberían ser conscientes de que la Fed está presionando en última instancia para que bajen los precios de las acciones. La Fed está eliminando liquidez reduciendo su balance dos veces más rápido que en 2018. Para quien no lo recuerde, la última ronda de expansión cuantitativa terminó en un desplome del mercado del 20% en tres meses. Hoy, incluso con una inflación más débil, la expansión cuantitativa no va a terminar pronto.

En noviembre señalamos que:

No será sorprendente que los portavoces de la Reserva Federal intenten frenar los precios de los activos con una retórica agresiva. En cuanto a un ‘pivote’, todavía parece bastante lejano».

Este punto se repitió en las últimas actas del FOMC.

«Los participantes señalaron que, dado que la política monetaria funcionaba en gran medida a través de los mercados financieros, una relajación injustificada de las condiciones financieras, especialmente si venía impulsada por una percepción errónea por parte de la población de la función de reacción del Comité, complicaría el esfuerzo del Comité por restaurar la estabilidad de precios. Varios participantes comentaron que las medianas de las valoraciones de los participantes sobre la trayectoria apropiada de los tipos de los fondos federales en el Resumen de Proyecciones Económicas, que se situaban notablemente por encima de las medidas de las expectativas de los tipos de interés oficiales, basadas en el mercado, subrayaban el firme compromiso del Comité con el retorno de la inflación a su objetivo del 2%».

Como se ha señalado, el FOMC quiere una «quema controlada » de los precios de los activos a la baja, no al alza. Sospecho que, en algún momento, los participantes del mercado se darán cuenta de que el FOMC se toma en serio su misión.

Sin embargo, por ahora, queda la esperanza.

Los riesgos de recesión son elevados

Como se ha señalado, de cara a 2023, los participantes en el mercado están empezando a unirse en torno a la idea de que la economía evitará una recesión:

«Creemos que la Fed detendrá la expansión cuantitativa en algún momento del otoño antes de empezar a bajar los tipos. Nos resulta difícil ver una recesión considerable en 2023». – Brett Ewing, estratega jefe de mercado, First Franklin.

Puede que eso ocurra. Cualquier cosa ciertamente es una posibilidad.

Sin embargo, eso es básicamente nadar contra la corriente de lo que el FOMC está tratando de lograr. De nuevo, si el objetivo es sofocar la inflación, entonces la demanda económica debe descender. Incluso el FOMC admite ahora que una recesión es plausible.

«Además, el lento crecimiento del gasto interno privado real previsto para el año que viene, unas perspectivas económicas mundiales poco halagüeñas y unas condiciones financieras persistentemente restrictivas se consideraron factores que inclinaban los riesgos a la baja en torno a la proyección de referencia para la actividad económica real, y el personal seguía considerando la posibilidad de una recesión en algún momento durante el año que viene, como alternativa plausible a la referencia«.

Los mercados financieros aún no se han ajustado para adaptarse a una economía sustancialmente más débil, si no en recesión.

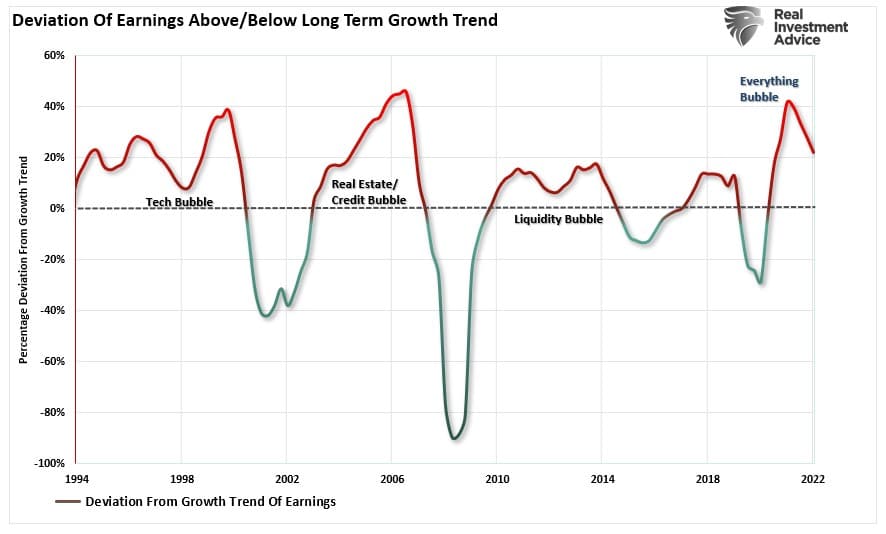

Como ya hemos comentado, las estimaciones de beneficios siguen siendo muy optimistas y se desvían de su tendencia de crecimiento a largo plazo a pesar de los recientes recortes.

Earnings Deviations Above/Below Growth Trend

Earnings Deviations Above/Below Growth Trend

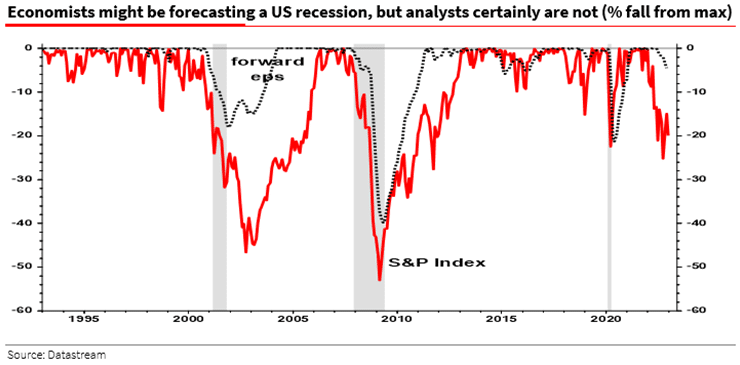

Como señalaba recientemente mi amigo y colega Albert Edwards, de Societe Generale:

«Me siguen diciendo que ésta es la recesión más ampliamente anticipada de la historia, y que ya debería haberse reflejado en los precios. Pero la caída del BPA a 12 meses de sólo un 4% (desde los máximos) no sugiere eso».

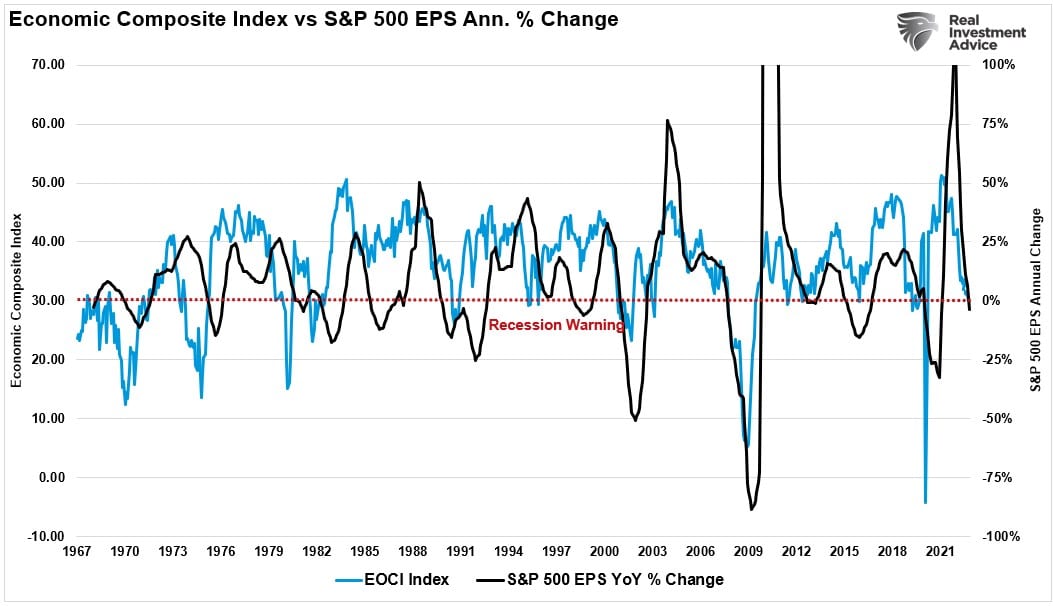

Además, la racha de datos económicos débiles también sugiere que el riesgo de recesión ha aumentado notablemente, como señala nuestro índice compuesto de actividad económica. Si esos datos se debilitan aún más, que es el objetivo de la Fed, eso sugerirá un descenso de los beneficios.

EOCI Index vs Earnings Estiamtes

EOCI Index vs Earnings Estiamtes

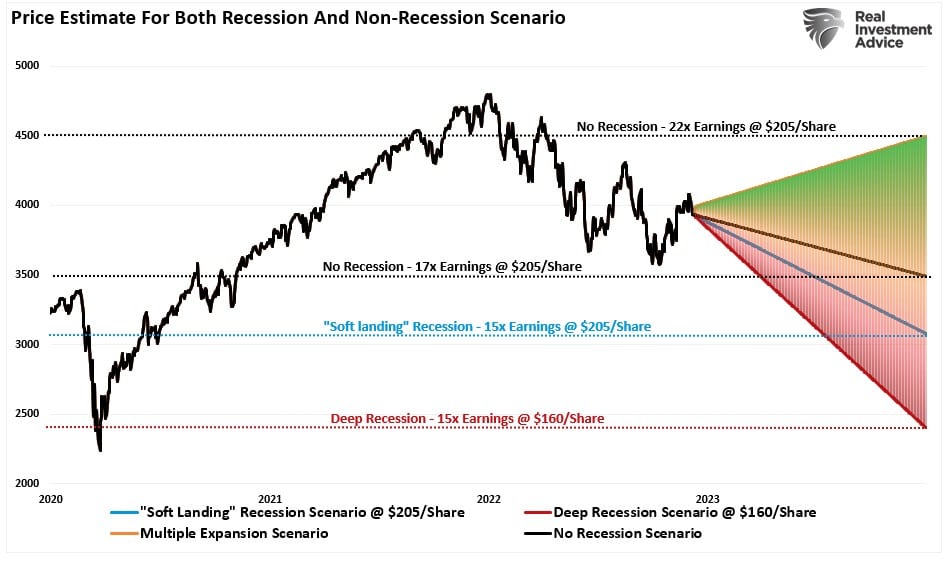

Dadas las valoraciones actuales, la previsión para los precios de los activos a finales de año no es extremadamente alcista.

«Si añadimos el escenario alcista a nuestro gráfico de proyecciones, obtendremos un abanico completo de opciones para 2023, que van desde los 4.500 hasta los 2.400, en función de los distintos resultados».

«Ésta es nuestra preocupación en torno al escenario alcista. Depende totalmente de un resultado «sin recesión», y la Fed debe revertir su ajuste de la política monetaria. El problema con esa visión es que SI la economía tiene efectivamente un aterrizaje suave, no hay razón para que la Reserva Federal dé marcha atrás en la reducción de su balance o baje los tipos de interés«.

Y lo que es más importante, el problema de la previsión alcista es que la subida de los precios de los activos relaja las condiciones financieras, lo que reduce la capacidad de la Reserva Federal para frenar la inflación. También es de suponer que esto significaría que el empleo se mantiene fuerte junto con el crecimiento de los salarios, lo que elevaría las presiones inflacionistas.

Aunque el escenario alcista es posible, ese resultado se enfrenta a muchas dificultades en 2023, dado que el mercado ya cotiza a valoraciones bastante elevadas. Incluso en un entorno de «aterrizaje suave «, los beneficios deberían debilitarse, lo que hace que las valoraciones actuales de 22 veces los beneficios sean más difíciles de mantener.

Mientras los inversores alcistas siguen tratando de «luchar contra la Fed «, esto puede resultar un reto más formidable de lo que muchos esperan.