Microsoft: ¿Está en el camino correcto a una recuperación sólida? Parece que sí

28.10.2022 20:28

-

Microsoft cae un 30% en lo que va de año a pesar de los continuos signos de resistencia frente a la recesión

-

Office Suite, Azure y la ciberseguridad registran un crecimiento orgánico mientras las empresas se muestran reacias a recortar el software de misión crítica

-

Microsoft está mostrando iniciativa a través de nuevas áreas de crecimiento y consolidando su posición ya dominante

Microsoft (NASDAQ:) ha perdido cerca del 30% de su valor este año. Con sus ganancias del primer trimestre del 23 recién publicadas, tal vez sea el momento de darle otra mirada. Las últimas cifras no han revelado ninguna sorpresa, pero dadas las difíciles circunstancias operativas y macroeconómicas, la doble victoria proporciona un cierto respiro. Está claro que la inflación va a ser mucho más que «temporal», con nuevas subidas de la Fed en camino y fuertes indicios de una próxima recesión. Sin embargo, los constantes avances de Microsoft en la computación en la nube y en los juegos, la resistencia de su negocio principal y una valoración relativa sustancialmente descontada indican que Microsoft está en el camino correcto hacia una fuerte recuperación.

MSFT Stock Performance Graph

Fuente: Investing Pro

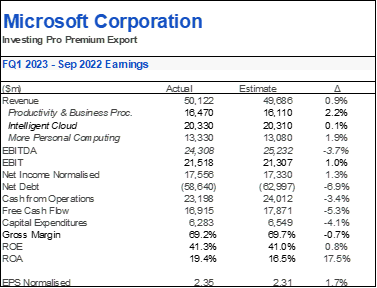

Ganancias y previsiones para el 1T 23

MSFT Q1 2023 Earnings

Fuente: InvestingPro

Las ganancias del gigante tecnológico no ofrecen ninguna sorpresa en particular, ya que Microsoft superó ligeramente las ventas y ganancias. Los ingresos se situaron en 50,120 millones de dólares, con un aumento del 11% interanual, y el beneficio por acción se situó en 2.35 dólares, un 13% menos interanual pero mejor que las estimaciones.

En los dos últimos trimestres, el crecimiento de las ventas se ha ralentizado hasta el nivel más bajo de los últimos años, rondando los dos dígitos. Los márgenes de caja y los ingresos aún no reconocidos también se han ralentizado. Se trata de una consecuencia razonable de la ralentización post-Covid y quizá un indicio de que se avecinan tiempos turbulentos.

Un detalle es que podría haber problemas que afecten a los márgenes de la nube: la dirección habló de cómo el coste de la prestación de servicios en la nube está aumentando como consecuencia del aumento de los precios de la energía: «el porcentaje de margen bruto disminuyó aproximadamente 3 puntos impulsado por […] menores márgenes en Azure y otros servicios en la nube, principalmente debido a los mayores costes de la energía». Esto podría costar a la empresa 800 millones de dólares este año fiscal.

La orientación para el segundo trimestre fue más interesante, con la mayoría de las cifras por debajo de lo esperado. Los ingresos de las Computadoras Personales fueron los que mostraron más debilidad en el actual entorno empresarial, con unas ventas previstas de entre 14,500 y 14,900 millones de dólares, frente a los 17,200 millones esperados. El segmento de Productividad y Procesos Empresariales proyecta unas ventas de entre 16,600 y 16,900 millones de dólares, frente a los 17,200 millones que preveían los analistas.

El segmento de Nube Inteligente fue el que más sorprendió a los analistas, con unas ventas previstas de 21,550 millones de dólares, por debajo de los 21,800 millones esperados. El negocio de computación en la nube Azure de Microsoft es el más valioso de la compañía, y los analistas esperaban un crecimiento del 41% interanual en lugar del 37% que suponía la previsión.

La presión a la baja sobre las acciones tras la publicación se debió probablemente más al fracaso de Google (NASDAQ:) (NASDAQ:) que a los propios resultados de Microsoft. A pesar del sombrío entorno macroeconómico, el negocio de Microsoft está demostrando ser mucho más resistente que otros y muestra signos de oportunidad.

La historia del crecimiento: Juegos y Metaverso

Tras la propuesta de adquisición de Activision Blizzard (NASDAQ:), que se llevará a cabo en 2023, Microsoft se unirá a Sony (NYSE:) como uno de los mayores proveedores de juegos del mundo, lo que hace que el segmento de los juegos sea más importante que nunca para la compañía.

Entre sus principales competidores en este ámbito se encuentra la china Tencent (OTC:), uno de los cinco mayores proveedores de juegos, con unos ingresos de 13,900 millones de dólares y un crecimiento del 27% en cinco años. Este crecimiento masivo se debe en parte al perfeccionamiento de Tencent de las recomendaciones de IA, que sugieren un juego a los usuarios basándose en los perfiles de las redes sociales y datos similares. Estos algoritmos de IA y metaverso requieren servidores muy sofisticados: Tencent Cloud utiliza chips GPU de Nvidia (NASDAQ:).

La renovada tensión entre EE.UU. y China ha llevado al Departamento de Comercio estadounidense a limitar las exportaciones de chips de Nvidia a China. Negar los chips de GPU de IA a Tencent podría afectar gravemente a su modelo de negocio, lo que permitiría a Microsoft ganar cuota de mercado. Junto con estos vientos de cola políticos, Microsoft parece estar cada vez mejor posicionada para sinergizar su IA en la nube con los ecosistemas de juego y metaverso.

Software de misión crítica

Los resultados del primer trimestre de Microsoft revelan la solidez del foso competitivo de la empresa en el segmento de software de misión crítica. Los ingresos de Productividad y Procesos de Negocio crecieron un 9% interanual y un 1% trimestral. A pesar de la ralentización del mercado laboral y la congelación de las contrataciones, las ventas de Microsoft 365 crecieron un 11% interanual. Esta inelasticidad a los cambios de precios y el crecimiento continuado (aunque en desaceleración) pueden servir de flotador en una economía en desaceleración.

Microsoft también se ha beneficiado claramente del cambio en los hábitos de trabajo y de trabajo en equipo que siguió a la pandemia, duplicando su software de productividad basado en la nube. Microsoft Teams es ahora el líder indiscutible entre las herramientas de colaboración basadas en la nube, con el 91% de las empresas de Fortune 100 suscritas al sistema. La empresa también se ha asociado con su rival Cisco (NASDAQ:) para permitir la compatibilidad de Teams en todas las plataformas de Cisco. Los nuevos esfuerzos para dominar el segmento de las comunicaciones empresariales incluyen el lanzamiento de Teams Premium, con capacidades como el resumen de reuniones con notas de recapitulación.

Quizás el mayor impulso de Microsoft en el espacio de productividad basado en la nube sea Microsoft Places. En la transición de las empresas entre un lugar de trabajo físico y uno conectado, Microsoft Places pretende crear un «lugar de trabajo conectado» que lleve la información de la utilización de la oficina a la red, abordando una brecha tecnológica potencial de más de 80,000 millones de dólares.

Se prevé que las ofertas mejoradas atraigan a las empresas que se esfuerzan por encontrar métodos para adaptarse al nuevo estándar de acuerdos de trabajo «agnósticos». Una vez más, Microsoft se adelanta a la curva y planea mantenerse a la vanguardia.

Servicios en la nube y de seguridad

A pesar de la ligera desaceleración del crecimiento de los ingresos y la mínima compresión de los márgenes debido a los precios de la energía, Azure de Microsoft sigue siendo prometedor. El servicio de computación en la nube sigue consiguiendo acuerdos por valor de más de 100 millones de dólares y superando los 1,000 millones, lo que mantiene en vilo a Amazon Web Services (AWS) (NASDAQ:).

Azure también está en una buena posición para aprovechar la creciente necesidad de soluciones de ciberseguridad. El sector comercial hace hincapié constantemente en la seguridad en la nube a medida que las oficinas pasan de las infraestructuras de TI heredadas a la nube. Además de sus fuertes perspectivas de crecimiento, el software de seguridad es muy resistente en tiempos de incertidumbre económica, ya que los ejecutivos son reacios a recortar el gasto en esta área. Aunque ya eran fuertes antes, estas tendencias no hacen más que reforzar la historia de crecimiento de Azure.

Riesgos

Desaceleración de la demanda

Las últimas cifras sobre envíos de computadoras personales confirman un rápido descenso de la demanda debido a la aceleración de la pandemia y al descenso de la confianza de los consumidores en medio de la creciente inflación. Los envíos cayeron un 20% interanual en el tercer trimestre del año 22, y los analistas esperan algo aún peor para el último trimestre del año. Los negocios de Microsoft más sensibles a la macroeconomía, como Windows y Bing, se verán seguramente afectados por el descenso.

Divisas

Un sigue siendo un viento en contra a corto plazo para la gran empresa tecnológica Microsoft, ya que más del 50% de los ingresos consolidados de la compañía se generan a partir de operaciones fuera de EE.UU. A pesar de que muchos creen que el dólar ha tocado techo, estos vientos en contra de las divisas están lejos de terminar, ya que la Fed sigue subiendo los tipos. Independientemente de su resistencia a la baja, los fundamentos de Microsoft se verán afectados.

Activision Blizzard

Aunque sigue siendo un riesgo de cola marginal, existe la posibilidad de que la adquisición de Activision Blizzard por parte de Microsoft, por valor de 69,000 millones de dólares, se venga abajo. La mayoría de los analistas consideran que el acuerdo se cerrará en el trimestre 223, aunque sigue estando a la discreción de la Autoridad de Competencia y Mercados (Reino Unido) y de la Comisión Europea. Un resultado negativo probablemente presionaría a la baja a la acción.

Valoración

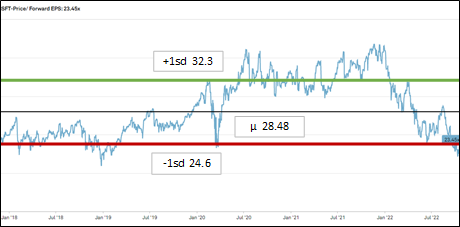

A pesar de las posibilidades de crecimiento continuo de la acción, Microsoft cotiza actualmente con un descuento considerable tanto respecto a su propia media plurianual como a la de sus pares de gran capitalización.

*Precio histórico de 5 años / BPA futuro. Fuente: CIQ*

5Y Historical Price/Forward EPS

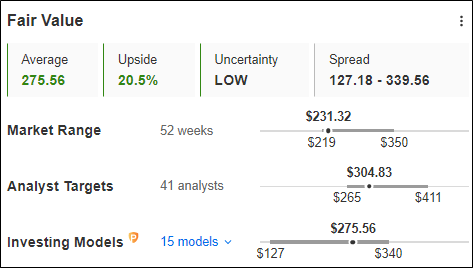

A 23.5 veces el precio/beneficio futuro, Microsoft cotiza una desviación estándar por debajo de su múltiplo medio de cinco años. Incluso en el caso de una grave recesión, sería difícil imaginar una compresión del múltiplo más allá de 21 veces. La desventaja es limitada. El potencial alcista, sin embargo, es bastante significativo, ya que Microsoft tiene mucho espacio para la expansión del múltiplo. El precio objetivo medio es de 275 dólares, lo que supone una subida del 20%. Para los inversores en crecimiento a largo plazo, no habrá muchas otras oportunidades de comprar un activo de alta calidad como Microsoft a este precio.

*Valor justo. Fuente: InvestingPro*

MSFT Fair Value on InvestingPro

Conclusión

Al igual que muchas otras, las acciones de Microsoft se han visto perjudicadas este año por los vientos en contra de las divisas y la caída del mercado. Sin embargo, la empresa sigue estando claramente entre las más grandes del mundo, con competencias básicas que apuntalan sus posibilidades de éxito sostenido a largo plazo. A pesar de las ventas tras los resultados del primer trimestre, el informe apunta a una resistencia fundamental en la diversificada cartera de productos de Microsoft. La empresa también sigue haciendo gala de su capacidad para aprovechar su actual base de usuarios para hacerse con la cuota de mercado, aumentar su mercado direccionable y explorar nuevas áreas de crecimiento. Con múltiplos cercanos a los mínimos de 5 años, ahora puede ser el momento de entrar en una de las joyas del NASDAQ.