Nada es gratis: la asunción de riesgos de los bancos centrales dispara las alarmas

07.09.2023 11:43

Hace un par de meses, argumentaba en otro análisis que una característica de los entornos de mayor es que la volatilidad de las cifras de inflación también es elevada.

Aunque de ello no se deduce automáticamente que la alta volatilidad de la inflación implique que la propia inflación seguirá siendo elevada, sí sugiere que los suspiros de alivio por el fin del episodio inflacionista podrían ser prematuros.

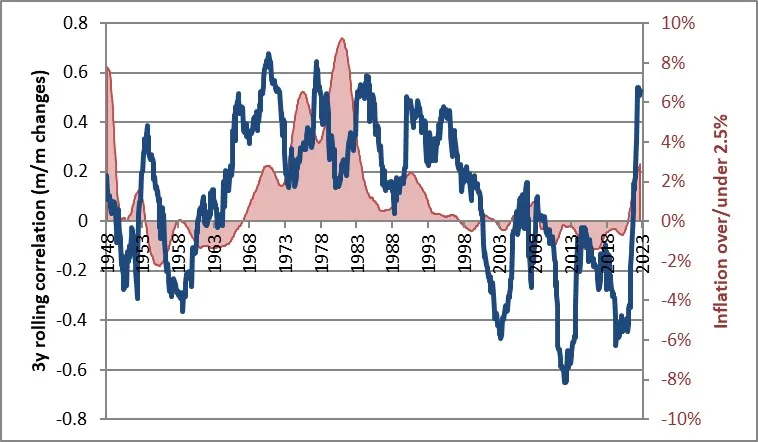

Hoy esperaba hacer una observación similar sobre las correlaciones, pero como verán, mis investigaciones han tomado un rumbo diferente. Anteriormente, he observado que cuando la inflación sube por encima de aproximadamente el 2,5%, las acciones y los bonos tienden a correlacionarse, lo que desbarata una parte clave del valor de una cartera 60-40.

He aquí una versión actualizada de mi gráfico favorito que ilustra ese fenómeno. Por supuesto, ahora que la inflación ha estado por encima del 2,5% durante tres años, las correlaciones entre acciones y bonos han vuelto a ser las que eran cuando la inflación importaba por última vez a los inversores: el periodo 1965-2000. Esto ya ha ocurrido antes, y realmente no es sorprendente.

Descripción: Inflation Rate

Descripción: Inflation Rate

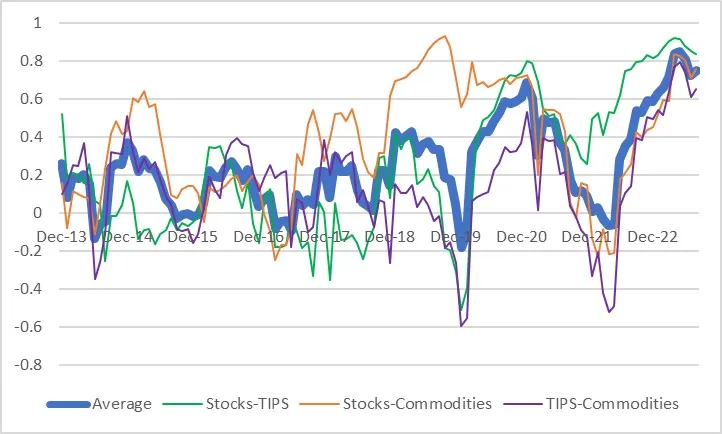

Pero no se trata sólo de acciones y bonos. Hace poco tuve la oportunidad de analizar las correlaciones triangulares entre acciones, bonos y materias primas. Es muy inusual que estas tres correlaciones sean positivas entre sí: acciones con bonos, bonos con materias primas y acciones con materias primas.

Por lo general, si se calcula la media de estas tres correlaciones, se obtiene algo positivo, pero ahora mismo, la media de las correlaciones móviles a 12 meses de estas tres clases de activos ascienden a casi 0,8.

Descripción: Correlations between Stocks, Bonds, Commodities

Descripción: Correlations between Stocks, Bonds, Commodities

De hecho, el pico reciente de esta media de las tres correlaciones (la línea azul gruesa) es el más alto desde que se emitieran los TIPS por primera vez en 1997.

Es un poco extraño cuando se piensa en ello: la subida de la inflación debería ser mala para las acciones y los bonos… ¡pero buena para las materias primas! Pero dado que estamos analizando correlaciones móviles a 12 meses, en realidad se trata más bien de la cointegración de los mercados financieros.

Las materias primas pueden subir a lo largo del tiempo mientras que los bonos bajan, y pueden seguir estando correlacionados en términos mensuales siempre que las subidas de las materias primas sean mayores y las bajadas menores que las subidas y bajadas de los bonos.

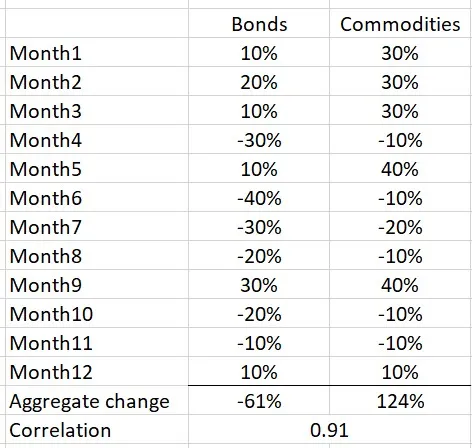

Véase el siguiente ejemplo hipotético en el que los bonos descienden un 61% y las materias primas suben un 124% en un año, pero tienen una correlación mensual de 0,91.

Descripción: Bonds vs Commodities Correlation

Así que, aunque una correlación elevada no es ajena al hecho de estar en un periodo inflacionista —después de todo, a menos que las acciones y los bonos estén correlacionados positivamente, no se podría llegar a una media de 0,8—, creo que es más probable que indique que los mercados no son más que fichas que flotan en la marea del ciclo de liquidez mundial a medida que el flujo entra y sale.

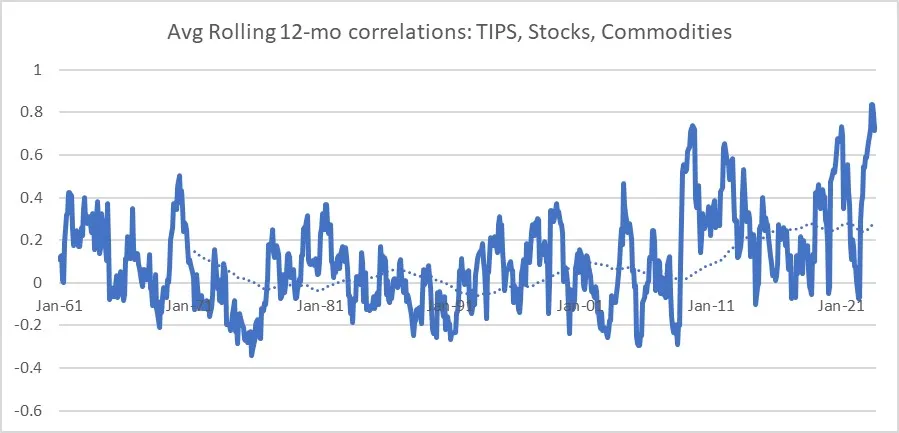

Esta hipótesis se refuerza (¡aunque sigue siendo una hipótesis!) cuando retrocedemos aún más y observamos estas correlaciones remontándonos a los años sesenta. Para ello, tenemos que utilizar las series sintéticas de rentabilidad de los TIPS de Enduring Investments. Cuando hacemos esto, descubrimos que las correlaciones de tres vías no habían sido tan elevadas desde 1960.

Descripción: Avg Rolling 12-Month Correlations

Descripción: Avg Rolling 12-Month Correlations

El nivel general de correlación ha ido aumentando desde aproximadamente septiembre de 2008. Curiosamente, ahí fue aproximadamente cuando la Reserva Federal comenzó las oleadas de expansión cuantitativa. ¿Coincidencia?

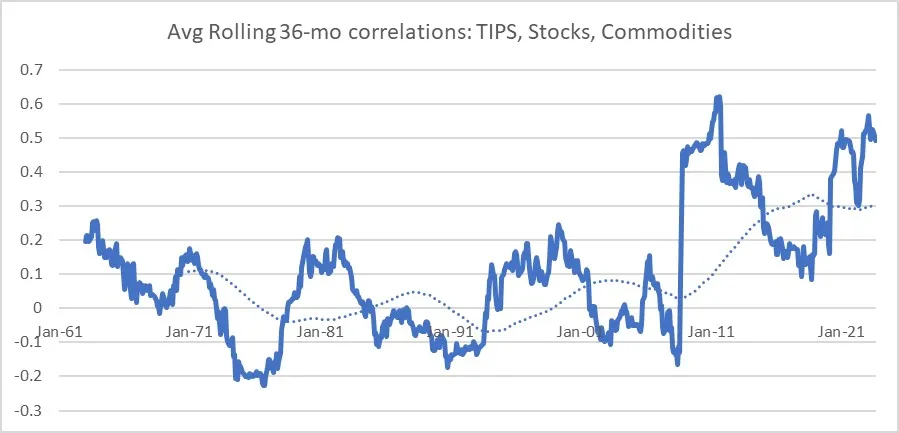

La situación es aún menos ambigua si se observan las correlaciones móviles a 36 meses. Desde la crisis financiera mundial, las correlaciones han sido casi siempre superiores a los máximos de las cinco décadas anteriores.

Descripción: Avg Rolling 36-Month Correlations

Descripción: Avg Rolling 36-Month Correlations

No es que necesitáramos más pruebas de que la mano dura de la Reserva Federal ha cambiado los mercados. Pero siempre es un buen recordatorio de que la fuente inagotable de dinero tiene un coste.

Aunque la generosidad de los bancos centrales puede apuntalar el rendimiento (al menos la mayor parte del tiempo), lo hace al tiempo que aumenta el riesgo de la cartera al incrementar las correlaciones entre las clases de activos. Nada es gratis en este mundo, de hecho, ni siquiera cuando lo parece.