Octubre: Por qué la tendencia bajista no ha terminado todavía

06.10.2022 07:40

Los mercados comenzaron la semana con fuerza. El entre el lunes y el martes subió un +5,7%. Esto supone el mejor comienzo en la historia de un cuarto trimestre para el índice. El mejor comienzo anterior fue una subida de +3,1% en el cuarto trimestre de 1990 y en aquella ocasión subió un +4,6% el resto del trimestre.

De todas maneras hay que recordar que esto es algo “normal”. Es decir, si vemos las 100 mayores subidas del S&P 500 desde el año 1928, se podrías creer que la mayoría se produjeron dentro de un mercado alcista, y no es así, el 58% fueron en un mercado bajista.

Y todo esto ha sido impulsado por 2 razones:

1) El resultado de la primera vuelta de las elecciones en Brasil anima a los mercados porque para asegurarse la victoria Lula tendría que adoptar posiciones más moderadas y renunciar a medidas que quería aplicar y que eran negativas para el mercado. De esta manera, las compañías europeas y norteamericanas que tienen fuerte exposición en Brasil se ven beneficiadas, de ahí la buena acogida que tuvo en las Bolsas el resultado de la primera vuelta de los comicios.

2) Los datos del martes de empleo en Estados Unidos dan esperanza a los inversores de que la Reserva Federal pueda relajar las subidas de tipos de interés y salir de esa racha de subidas de tipos de 75 puntos básicos. La historia se repite, esto ya lo vivimos hace unos meses y las Bolsas volaron pensando lo mismo que ahora tras un dato de inflación, pero la Fed no varió su hoja de ruta en aquella ocasión.

Pero la realidad es que en estos tres primeros trimestres del 2022 las Bolsas de Estados Unidos han sufrido el peor rally de caídas en el S&P 500 y en el desde la crisis financiera mundial del 2007-2008, mientras que en el caso del es el peor rally desde 1995.

Mientras, el S&P 500 ha bajado un -8% en el mes de septiembre. Al margen de lo sucedido en el 2008, otras veces que ha caído un -7% o más, las acciones han tenido un buen rendimiento en octubre:

-

Año 1974 (-11,9%): +16,3%

-

Año 1986 (-8,5%): +5,5%

-

Año 2001 (-8,2%): +1,8%

-

Año 2002 (-11%): +8,6%

-

Año 2008 (-9,1%): -16,9%

-

Año 2011 (-7,2%): +10,8%

-

Año 2022 (-8%): ¿¿??

Por el momento, el mercado bajista en el que se encuentra el S&P 500 es el de mayor duración desde 2.007-2.009. La duración media de un mercado bajista en los últimos 82 años es de 14 meses, si bien es cierto que en todo ese tiempo ha habido duraciones de todo tipo, por ejemplo el del 2020 únicamente duró un mes, y el del 2.000-2.002 duró 31 meses.

Me cuesta creer que los mercados hayan terminado la racha bajista. Soy escéptico porque motivos hay:

1) Los bancos centrales van a seguir subiendo los tipos de interés. Es poco probable que los datos disuadan a la Fed de realizar otro aumento considerable del en noviembre. Incluso ayer la presidenta del Banco de la Reserva Federal de San Francisco, Mary Daly, dice que ve un listón muy alto para frenar el ritmo de subidas de 75 puntos básicos.

2) El mercado espera que la tasa de crecimiento de los beneficios del S&P 500 en el tercer trimestre será de “sólo” el 3,2%. Si eso es así, sería la tasa de crecimiento más baja desde el tercer trimestre del año 2020.

3) Llega el invierno y en Europa habrá que ver cómo se lidia con el corte de gas ruso, las restricciones y demás cuestiones.

4) Además, los datos macro de ayer en Europa no son precisamente buenos:

– El sale en 48,1 lo que amplía la desaceleración a un tercer mes consecutivo y apunta al descenso más rápido de la producción desde enero de 2021. La producción, tanto en el sector manufacturero como en el de servicios, cae.

– El cae a 45, lo que apunta a un tercer mes consecutivo de contracción del sector y el más pronunciado desde mayo de 2020.

– El cayó a 48,5 desde los 50,6 del mes anterior. Esta lectura apunta a la primera contracción del sector de los servicios del país desde enero.

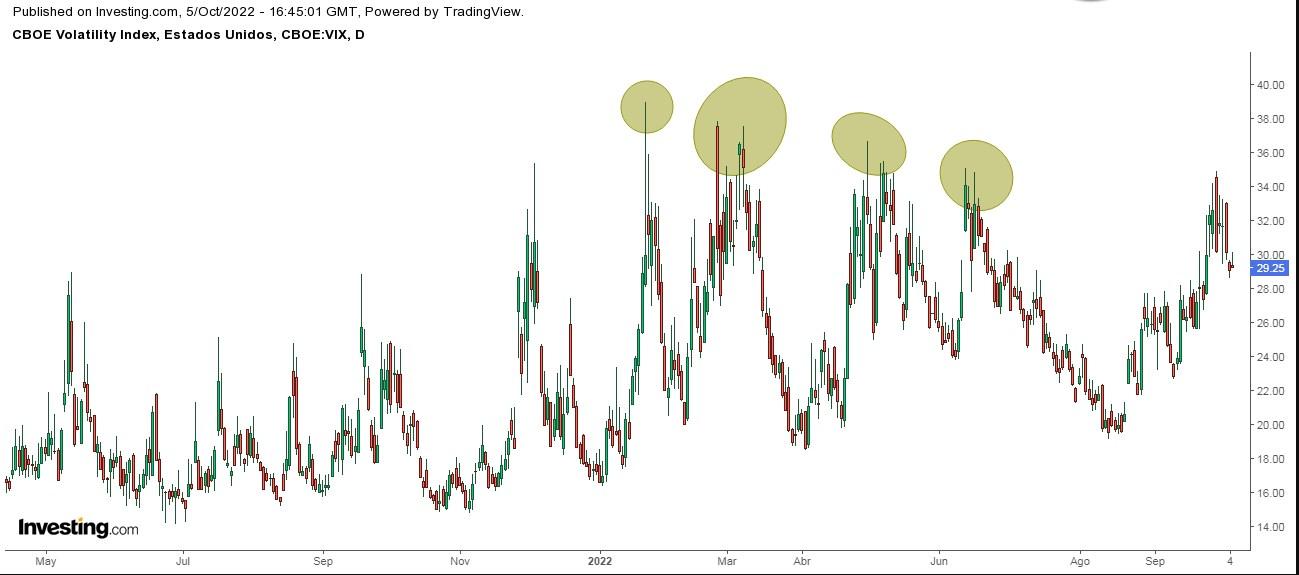

Estamos en octubre, un mes que suele ser un 36% más volátil que la media de los otros 11 meses del año. De momento, el índice de volatilidad aguanta y no se acerca a los picos anteriores del año.

El dólar sigue fuerte frente a la gran mayoría de divisas. Las compañías norteamericanas que están diversificadas geográficamente y que tienen fuerte presencia en otros países, salen perjudicadas

Las compañías europeas que son importadoras, compradoras de bienes y servicios en Estados Unidos, salen perdiendo porque les resulta más caro, mientras que las que venden en EE.UU salen ganando ya que venden más al resultar más barato comprar en EE.UU.

Así las cosas, un euro más débil hace más competitivas a las compañías españolas europeas al poder vender en el exterior a un precio más barato.