Perspectivas para 2023: Tendencias que apoyan la economía industrial

12.01.2023 22:26

-

Los rendimientos a 10 años se estabilizarán entre el 3.5% y el 4.5

-

China y Europa se estabilizarán y mostrarán signos de recuperación

-

La inflación seguirá siendo persistente, pero no galopante

¿Qué nos gusta?

-

La tecnología industrial podría impulsar la próxima ola tecnológica

-

Los semiconductores y el comercio minorista, entre los más alcistas; los datos de los camiones, positivos

-

Las materias primas se beneficiarán de la reapertura de China

-

¿Qué evitamos?

-

Automóviles: se espera un año difícil para los vehículos eléctricos

Temas de inversión para 2023

Las caídas se deben a perturbaciones en el mercado, y en el primer semestre de 2022 se produjeron dos perturbaciones importantes. La elevada inflación apretó los presupuestos de los consumidores, a lo que siguió un agresivo endurecimiento de la Reserva Federal que ralentizó la economía. La preocupación pasó de a recesión a medida que avanzaba el año.

Desde un punto de vista fundamental, las áreas que experimentaron una desaceleración en primer lugar fueron los sectores con elevados inventarios, por ejemplo, los semiconductores, las materias primas y el consumo discrecional. Estos sectores suelen ser los primeros en entrar en recesión y los primeros en salir de ella. A medida que avanzaba el año, la debilidad se extendió a todos los subsectores y provocó que las empresas pausaran el gasto y redujeran sus nóminas.

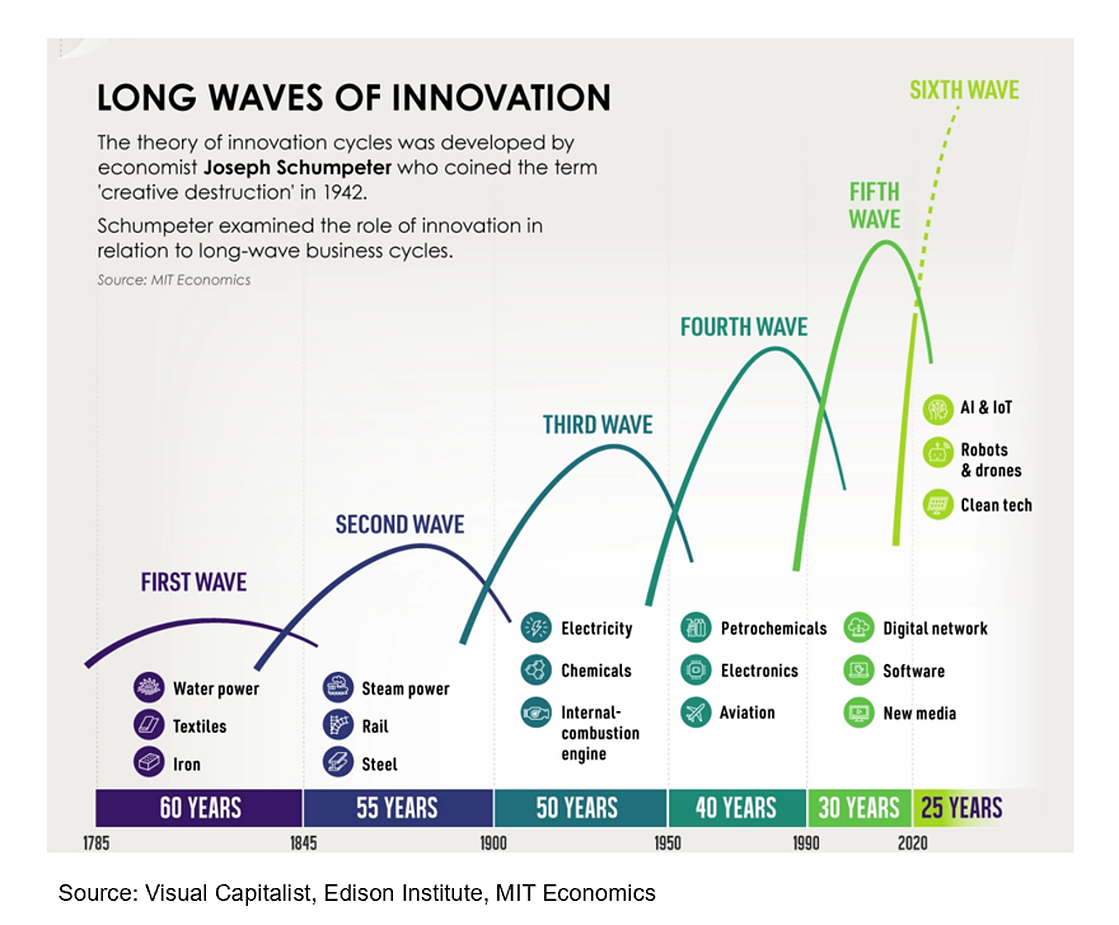

El sector tecnológico fue el más afectado, ya que 1. las tasas de interés afectaron a las valoraciones en la primera mitad del año y 2. los beneficios se reajustaron en la segunda mitad. Curiosamente, esta liquidación coincidió con lo que creemos que es una nueva ola tecnológica, es decir, la tecnología que está transformando la mayoría de las industrias tradicionales, lo que hace que sea un momento emocionante para adquirir los próximos ganadores tecnológicos a lo que creemos que son precios atractivos.

La próxima ola (LON:)

El ciclo tecnológico anterior estuvo impulsado por las tecnologías de consumo. Internet pasó de menos de 200 sitios web en los años 90 a 2,000 millones en la actualidad. Los motores de búsqueda, las redes sociales y el streaming fueron las principales áreas de innovación. Esperamos que la tecnología industrial/B2B impulse el próximo ciclo, con la tecnología transformando muchas industrias tradicionales, por ejemplo, comercio minorista, logística, automóviles, alimentación y bebidas, ciencias de la vida, sanidad, energía, materias primas, etc.

En nuestra opinión, la Inteligencia Artificial (IA) será el tema más importante de los próximos 10 años. Sin embargo, es posible que los grandes ganadores no sean las empresas obvias que crean soluciones de IA, sino las que hacen posible la IA (tanto en hardware como en software). Cuidado con las trampas de valor.

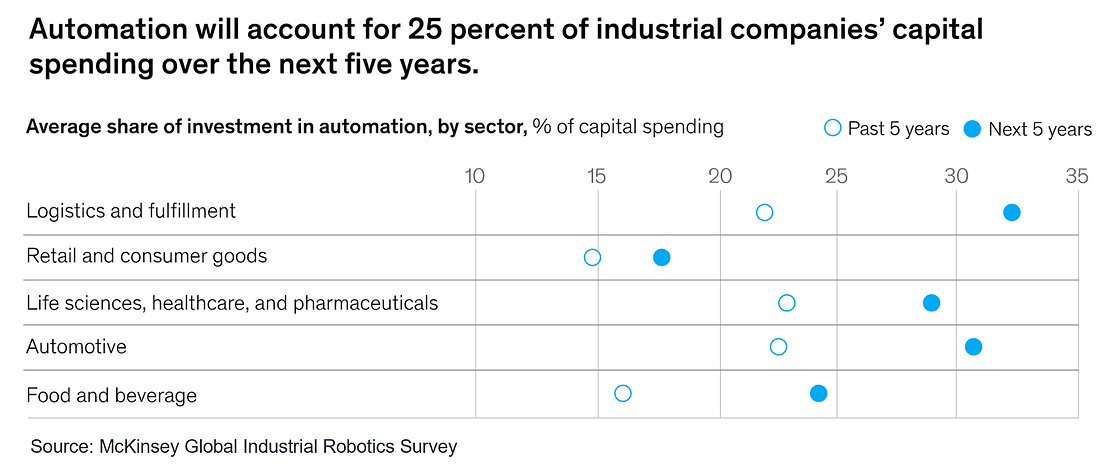

Esperamos que la IA desempeñe un papel clave en la robótica y la automatización y que supere muchas de las limitaciones a las que se enfrentan actualmente estos campos. Según un informe y una encuesta recientes de McKinsey, se espera que la automatización represente el 25% del gasto de capital de las empresas industriales en los próximos cinco años, una cifra significativamente superior a la de los cinco años anteriores. Sin embargo, muchas se enfrentan a problemas de implantación.

Automation Average Investment

Automation Average Investment

Cabe destacar que el uso eficaz de la IA requerirá diferentes soluciones para el almacenamiento y la computación en la nube. Los procesos de IA/ML (inteligencia artificial y aprendizaje automático) suelen requerir consultas en tiempo real con tiempos de respuesta rápidos y se basan en grandes cantidades de datos que deben almacenarse de forma eficiente (de lo contrario, su coste resulta prohibitivo).

Algunas de estas soluciones acaban de introducirse, lo que amplía los posibles casos de uso de la IA. La adopción de la ciberseguridad en la nube también se encuentra en sus primeras fases, ya que sólo 1 de cada 5 empresas evalúa regularmente su postura general de seguridad en la nube, según Crowdstrike, una plataforma líder en ciberseguridad.

Mientras el gasto en la nube atraviesa un periodo de consolidación a medida que las empresas recortan sus presupuestos, muchos inversionistas se preguntan ahora si ha madurado. No podríamos estar más en desacuerdo y consideramos que es un área a la que seguir añadiendo exposición, incluso si estos valores siguen pasando apuros en el primer trimestre de 2023.

Los primeros en salir de la crisis: Retail, Semis, Commodities

Es de esperar que los sectores que primero se adentraron en la recesión sean los primeros en salir de ella.

El gasto de los consumidores se vio muy afectado en el primer semestre de 22, pero se está estabilizando a medida que los consumidores se adaptan a la nueva realidad de las tasas de interés. Aunque prevemos que los grandes gastos que requieren financiación seguirán siendo difíciles mientras las tasas de interés se mantengan altos, algunas áreas del comercio minorista han empezado a recuperarse.

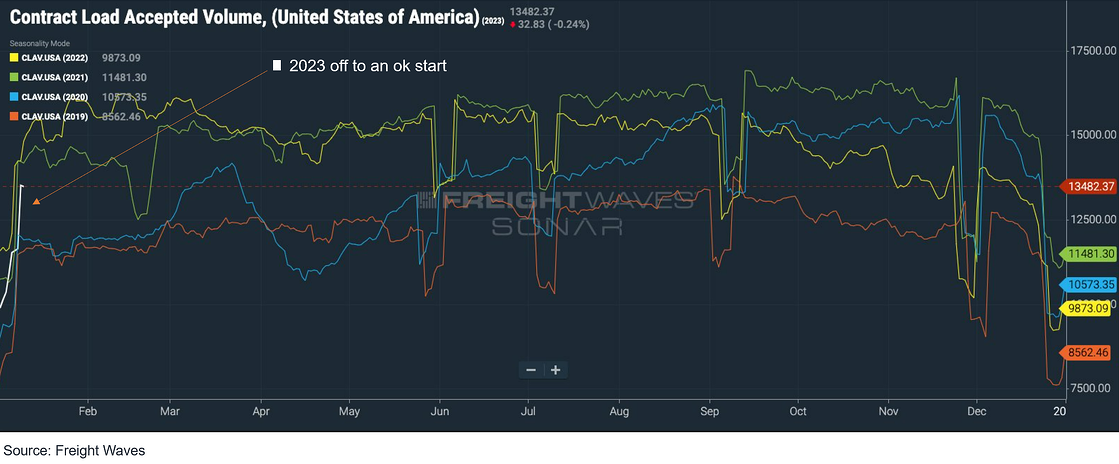

Recientemente hemos observado varios datos positivos, como los volúmenes de contratos de transporte por carretera de enero, que han sido mayores de lo esperado, tras las comprobaciones del canal del mes pasado, que implicaban una mejora de la confianza de los transportistas.

US Contract Load Expected Volume

US Contract Load Expected Volume

Las materias primas fueron otro de los sectores más afectados en mayo/junio del año pasado y creemos que ahora están a punto de recuperarse. Mientras que la demanda ha estado bajo presión, el sentimiento ha sido aún peor, lo que ha provocado una reducción significativa de los inventarios. En consecuencia, incluso una pequeña mejora de la demanda (por ejemplo, la recuperación de China) podría respaldar una recuperación.

Por último, los semiconductores se enfrentaron a enormes problemas de inventario, además de la ralentización de la demanda en el primer semestre del año pasado. Aunque la demanda aún no ha repuntado, los inventarios se están normalizando. La reapertura de China podría impulsar significativamente la demanda. En el sector de los semiconductores, nos centramos especialmente en aprovechar la tendencia de varios años de la IA y destacaríamos a Nvidia (NASDAQ:) como líder en procesadores de IA.

Evitar los automóviles, especialmente los vehículos eléctricos

Aunque hemos sido prudentes con los automóviles durante la mayor parte de 2022, ahora creemos que los vehículos eléctricos (VE), en concreto, podrían enfrentarse a un año muy difícil.

Los analistas prevén un crecimiento superior al 40% para los VE en EE.UU. este año, lo que será muy difícil de lograr en un entorno en el que hay un exceso de autos usados, además de una ralentización de la demanda. Además, tanto Toyota (TYO:) como GM han hecho recientemente comentarios que dan a entender que las preferencias de los consumidores no están cambiando hacia los VE al ritmo que se suponía anteriormente.

El aumento de la competencia en China ha llevado a Tesla (NASDAQ:) a reducir significativamente sus precios, y esperamos que esta tendencia se repita en EE.UU. y Europa. El descenso de los precios, sumado a unos volúmenes decepcionantes, podría perjudicar a los beneficios de una empresa como Tesla y provocar la quiebra de los nuevos participantes y de los operadores tradicionales que gastaron más de la cuenta en inversiones.

Aunque la tendencia a largo plazo de los VE se mantiene intacta, los fabricantes de VE pueden tener por delante varios años difíciles. En consecuencia, evitamos los fabricantes de vehículos eléctricos hasta que las estimaciones vuelvan a ser más bajas.

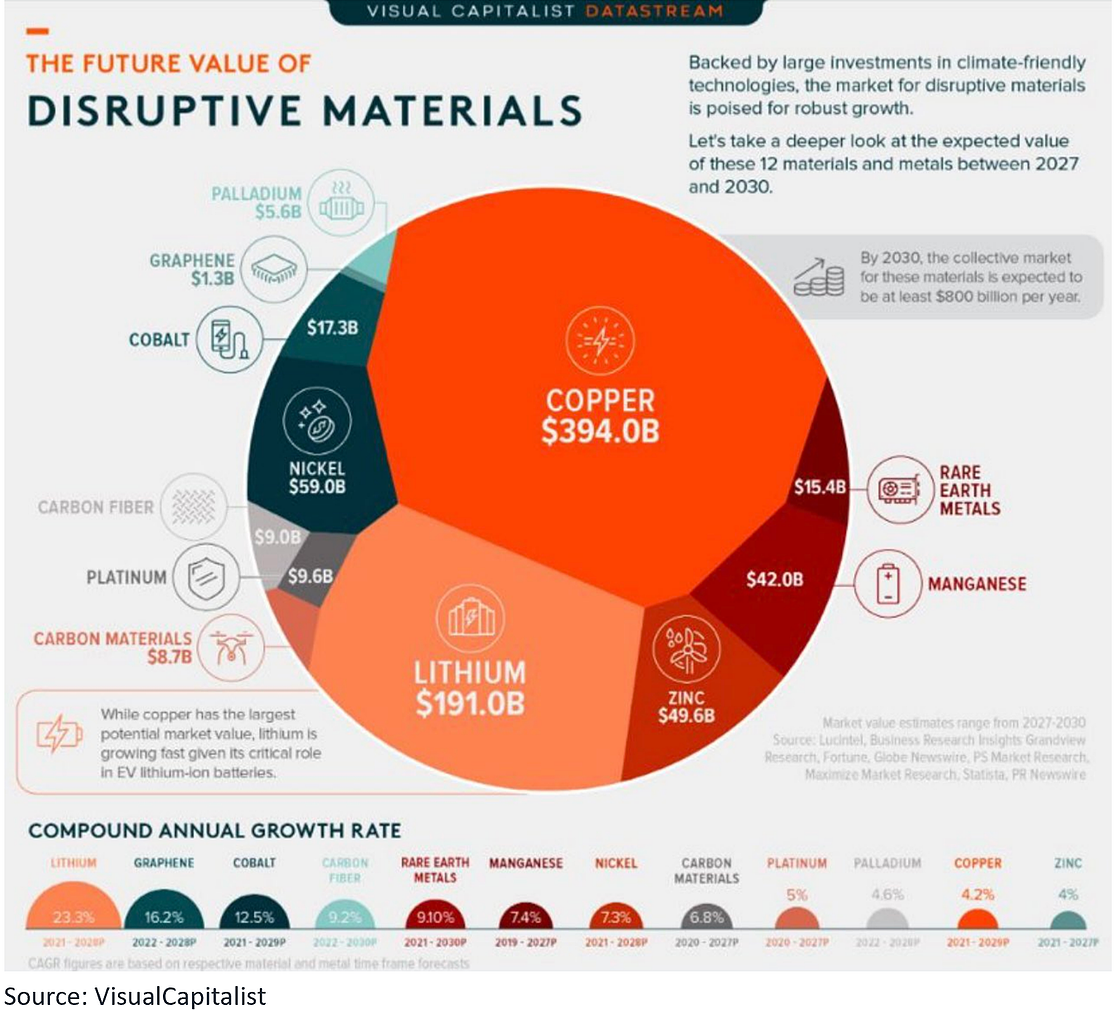

Creemos que una forma más atractiva de exponerse al tema de la electrificación es invertir en las materias primas subyacentes necesarias para la electrificación. De las materias primas producidas a escala, la oferta/demanda de parece especialmente favorable.

Future Value of Disruptive Metals

Future Value of Disruptive Metals

REVELACIONES: Las opiniones aquí expresadas tienen únicamente fines informativos y no constituyen recomendaciones de inversión. SPEAR puede, pero no necesariamente tiene inversiones en las empresas mencionadas. Para consultar la lista de participaciones, haga clic aquí. Todo el contenido es original y ha sido investigado y producido por SPEAR a menos que se indique lo contrario. Queda prohibida la reproducción total o parcial de los contenidos originales de la SPEAR sin la autorización y mención de la SPEAR. El contenido tiene únicamente fines informativos y educativos y no debe interpretarse como asesoramiento en materia de inversión ni como una oferta o solicitud de productos o servicios para personas que tengan prohibido recibir dicha información en virtud de la legislación aplicable en su lugar de ciudadanía, domicilio o residencia. Algunas de las declaraciones contenidas en este sitio web pueden ser declaraciones de expectativas futuras y otras declaraciones prospectivas que se basan en las opiniones y suposiciones actuales de SPEAR, e implican riesgos e incertidumbres conocidos y desconocidos que podrían hacer que los resultados, el rendimiento o los acontecimientos reales difieran materialmente de los expresados o implícitos en dichas declaraciones. Todo el contenido está sujeto a cambios sin previo aviso.

Todas las declaraciones hechas con respecto a compañías o valores u otra información financiera en este sitio o cualquier sitio relacionado con la SPEAR son estrictamente creencias y puntos de vista sostenidos por la SPEAR o el tercero que hace tal declaración y no son endosos por parte de la SPEAR de ninguna compañía o valor o recomendaciones por parte de la SPEAR para comprar, vender o mantener cualquier valor. El contenido presentado no constituye asesoramiento de inversión, no debe utilizarse como base para ninguna decisión de inversión y no pretende proporcionar ningún asesoramiento legal, fiscal o contable. Recuerde que existen riesgos inherentes a la inversión en los mercados, y que sus inversiones pueden valer más o menos que su inversión inicial en el momento del reembolso. No existe garantía alguna de que se alcancen los objetivos de SPEAR.