Por qué es único Warren Buffett y ahora mismo nadie puede invertir como él

07.11.2023 11:55

El probablemente el mejor inversor de todos los tiempos, sin duda el que más ha durado en los mercados en términos de rendimiento.

Cualquiera que tome como referencia el mundo de la inversión, irremediablemente piensa en Warren Buffett.

El problema de fondo es que muchos han intentado (sin éxito) imitar sus resultados, pero Warren Buffett tiene características y cualidades que lo hacen único. Veamos cuáles son.

- Alejamiento del contexto económico

- Horizonte temporal largo… muy largo

- Capacidad para soportar las caídas

- Cuando hay sangre en las calles, él compra (de verdad) a manos llenas

DESAPEGO DEL ENTORNO DE MERCADO

En una de las muchas reuniones anuales de Berkshire Hataway, cuando le preguntaron a Warren su opinión sobre un momento concreto del mercado, respondió que ni él ni Charlie (Munger) toman nunca una decisión de inversión basada en el entorno macroeconómico, o en lo que pasará mañana con los tipos, la inflación o el PIB. Su filosofía es comprar empresas rentables con buenas perspectivas a lo largo del tiempo, no basarse en precios de acciones que oscilan a un lado y a otro a corto plazo.

Ahora bien, no tiene que contestarme a mí sino a usted mismo, ¿cuántos inversores adoptan realmente este enfoque? Apuesto a que casi todos los inversores, al menos una vez este año, habrán tomado decisiones de inversión (o de no inversión) basadas en cuándo (según las seductoras previsiones) dejará la Fed de subir los tipos, cuánto aumentarán los beneficios, etc.

HORIZONTE TEMPORAL LARGO… MUY LARGO

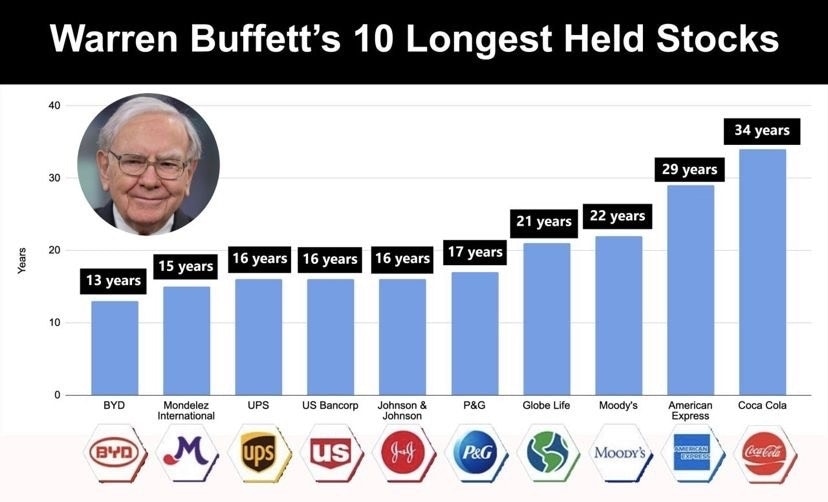

¿Podría mantener unas acciones en su cartera 34 años? Espere, déjeme especificar mejor la pregunta: ¿podría mantener unas acciones en su cartera 34 años, mientras oscilan arriba y abajo? Warren Buffett sí.

Descripción: Fonte: dal web

Descripción: Fonte: dal web

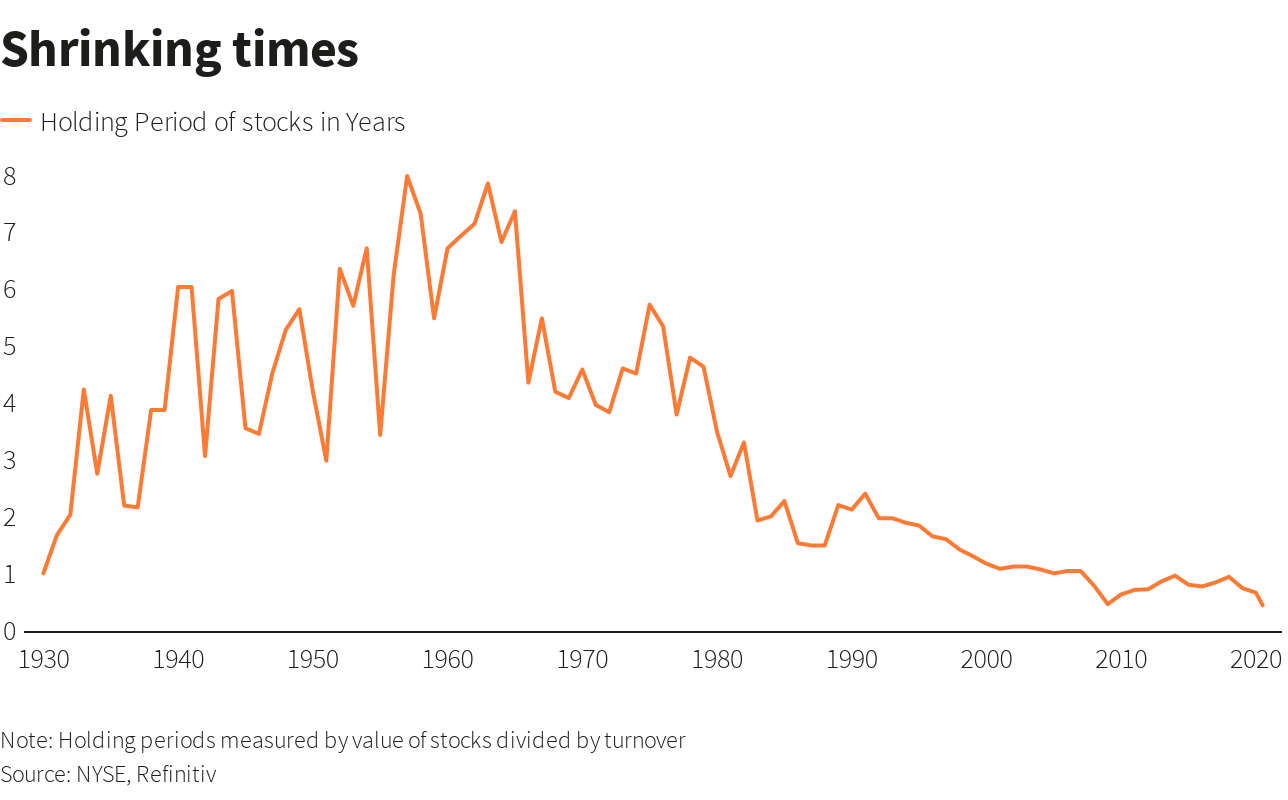

Si nos fijamos con detalle en sus participaciones (las acciones de Apple Inc (NASDAQ:)., por citar unas, llevan en su cartera desde principios de 2016) el horizonte de Warren es considerablemente más largo que el del inversor medio, que cuanto más tiempo pasa, más se acorta (incluso se ha llegado a un periodo de retención de menos de 1 año).

Descripción: Fonte: Reuters

Descripción: Fonte: Reuters

El porqué de qué él gane dinero y otros no se explica en gran medida comparando los gráficos anteriores.

RESISTENCIA A LAS CAÍDAS

Warren Buffett tiene más de 90 años, así que imagínese cuántos periodos difíciles de mercado ha experimentado. La crisis de 1973-74, la burbuja Dotcom, la crisis Subprime o la pandemia del Covid, por nombrar sólo algunos.

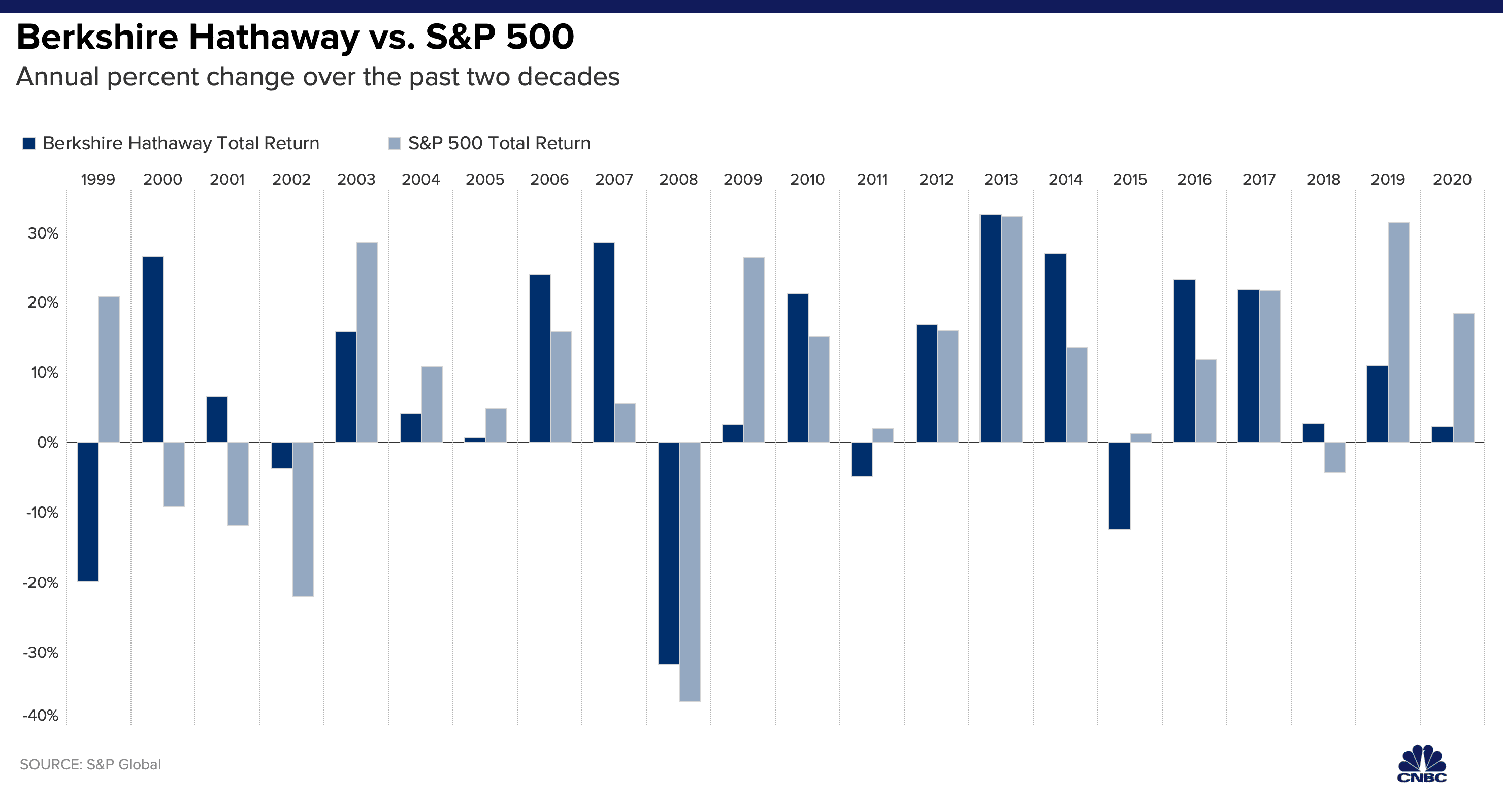

Descripción: fonte: Cnbc

Descripción: fonte: Cnbc

El peor periodo fue probablemente la crisis de las hipotecas de alto riesgo de 2008, con una caída de más del 30% y un descenso máximo probablemente mayor. La mayoría de los inversores abandonan los mercados tras una caída del 5 o el 10%, por no hablar de una caída del 35-40%. La capacidad de resistir las caídas es una característica clave para un buen inversor, y en su caso, dado que el horizonte temporal es el indicado anteriormente, no es de extrañar que, mientras otros inversores entran en pánico, él esté encantado de comprar a mejores precios.

COMPRAR CUANDO HAY SANGRE… DE VERDAD

Sin querer retroceder demasiado en el tiempo, ¿cuántos de ustedes (de nuevo, no tienen que responderme a mí, sino a ustedes mismos) compraron acciones o bonos en 2022 durante los mercados bajistas? ¿Y cuántos de ustedes, en cambio, vendieron con pérdidas, preocupados de que pudiera empeorar aún más y se perdieron la recuperación (no total, pero casi) de 2023?

Warren Buffett siempre muestra en cada una de sus entrevistas su preferencia por los mercados fuertemente bajistas, porque así se compra mejor (por supuesto, buenos negocios cuidadosamente seleccionados y con horizontes correctos).

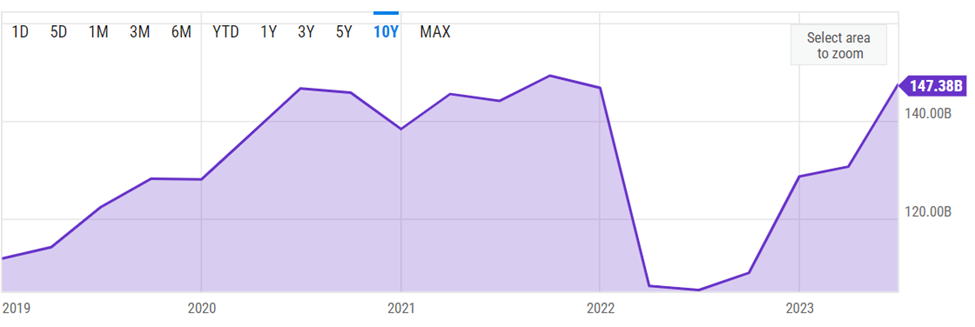

Descripción: Fonte: Ycharts

Descripción: Fonte: Ycharts

Si observamos la imagen de arriba, podemos ver de hecho que su parte de efectivo cayó bruscamente en 2022 (los mercados caen, él compra) y luego aumento de nuevo durante 2023.

Lo contrario, por tanto, de lo que hacen normalmente los inversores, que es comprar en máximos (cuando el riesgo es mayor y la rentabilidad esperada es baja) y vender en mínimos (cuando ocurre lo contrario).

Así que, una vez más, no creo que nadie pueda imitar a Warren Buffett, lo que sí podemos hacer es tomar ejemplo de su comportamiento e intentar sacarle el máximo partido, con la humildad de saber que cada uno es diferente, y que nadie es como él.