Pronósticos optimistas en cuanto a recesión discrepa con objetivos de la Fed

21.02.2023 19:18

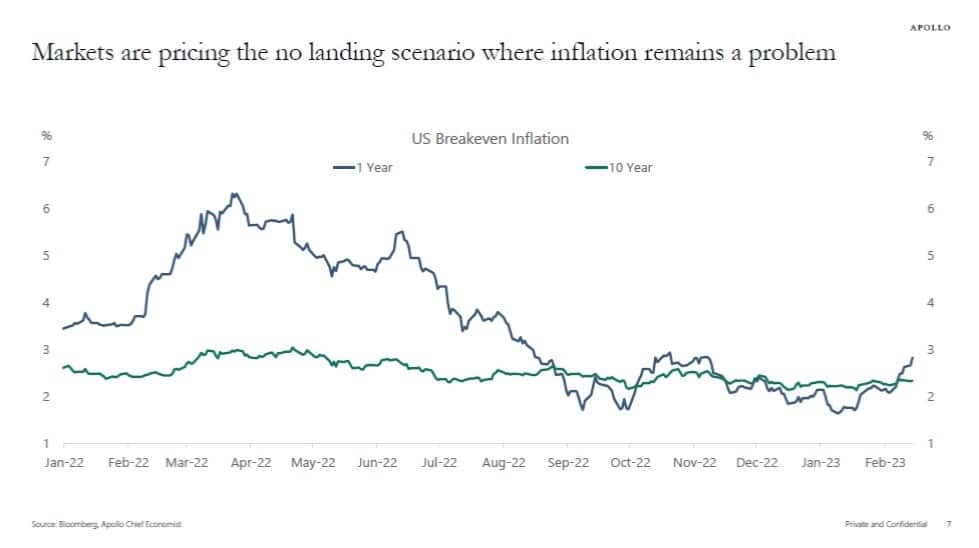

Desde el punto de vista económico, los alcistas apuestan por un escenario de «no aterrizaje», que sugiere que la economía evitará por completo una recesión. Como señaló Yahoo Finanzas el viernes pasado:

«El recién acuñado resultado ‘sin aterrizaje’ considera un escenario en el que la inflación en realidad no se enfría, mientras que el crecimiento económico continúa, incluso cuando las tasas de interés se mantienen elevadas en medio de los intentos de la Reserva Federal para frenar los precios.

En otras palabras, el mercado está diciendo que la inflación será significativamente más alta dentro de un año que el objetivo de inflación del 2% de la Reserva Federal. Dicho de otro modo, en lugar de esperar una recesión y una inflación más baja, las expectativas de inflación a corto plazo están aumentando y se están desanclando».

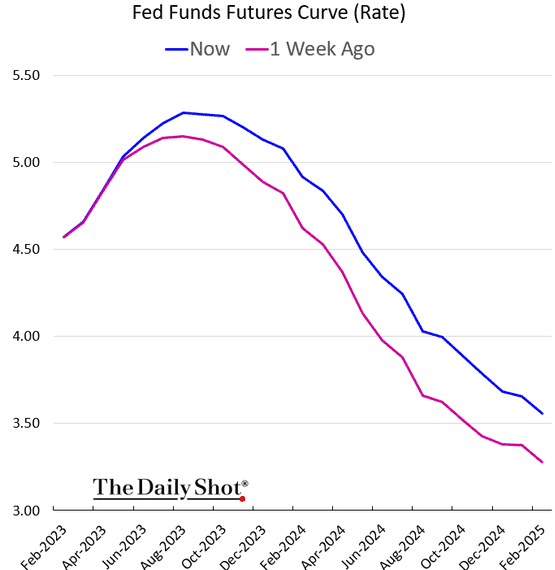

Una señal de que los mercados están valorando el escenario de «no aterrizaje» es la desconexión entre la Fed y el mercado. Los futuros de los fondos federales muestran que el mercado espera que los recortes de tasas comiencen a mediados de año, a pesar de que la tasa terminal se ha desplazado al alza.

Fed Funds Futures Curve (Rate)

Sin embargo, aquí está el problema con el escenario de «no aterrizaje».

¿Qué haría que la Fed recortara las tasas?

Si el avance del mercado continúa y la economía evita la recesión, no hay necesidad de que la Fed reduzca las tasas.

Y lo que es más importante, tampoco hay motivo para que la Fed deje de reducir la liquidez a través de su balance.

Además, un escenario de «no aterrizaje» no da al Congreso ninguna razón para proporcionar apoyo fiscal sin impulsar la oferta monetaria.

¿Ven el problema con esta idea de un escenario de «no aterrizaje»?

«No aterrizar» no tiene ningún sentido porque esencialmente significa que la economía sigue expandiéndose, y es parte de un ciclo económico en curso, y no es un acontecimiento. Es simplemente un crecimiento continuo. ¿No implica eso que la Fed tendrá que subir más las tasas, y no aumenta el riesgo de un aterrizaje brusco?». – Economista Jefe Gregory Daco, EY

La última frase es la más notable.

La Fed no ha terminado de luchar

Los futuros de los fondos de la Reserva Federal calculan ahora una probabilidad del 21% de que la Reserva Federal suba las tasas un 0.50% en la reunión de marzo. Aunque las probabilidades siguen siendo relativamente pequeñas, hace dos semanas eran casi nulas. En enero, muchos analistas sugirieron que la reunión de febrero del FOMC sería la última subida de tasas de este ciclo.

El reciente aluvión de datos económicos, como el sólido informe de de enero, el aumento del 0.5% de la y el sólido informe de , siguen sin dar motivos a la Reserva Federal para hacer una pausa a corto plazo. El caso base actual es que la Reserva Federal se mueva otro 0.75%, con la tasa terminal en el 5.25%.

Los presidentes de la Fed, Loretta Mester y Jim Bullard, respaldaron esta opinión la semana pasada.

– Bullard de la Fed: «No descartaría apoyar una subida de 50 puntos base en marzo».

– Bullard de la Fed: «La Fed se arriesga a una repetición de los años 70 si no consigue bajar la inflación pronto».

– Bullard de la Fed: «En este momento, veo apropiado que la tasa de interés oficial se encuentre en el rango del 5.25% al 5.5%».

– Mester de la Fed: «La vuelta a la estabilidad de precios será dolorosa».

– Mester de la Fed: «No siempre van a ser, ya saben, 25 [puntos base]/ Como hemos demostrado, cuando la economía lo exige, podemos avanzar más rápido. Y podemos hacer aumentos mayores en cualquier reunión concreta».

Como señaló el Sr. Daco, el tipo de retórica no sugiere un escenario de «no aterrizaje», ni significa que la Fed vaya a recortar las tasas pronto.

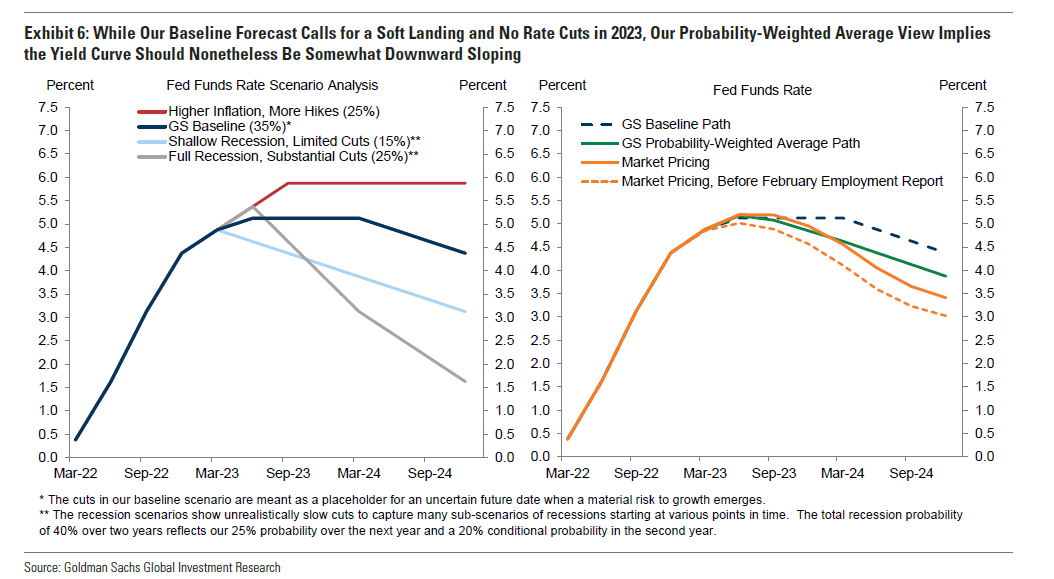

La única razón para recortar las tasas es una recesión o un acontecimiento financiero que exija que la política monetaria compense los riesgos crecientes. Esto se muestra en el siguiente gráfico, en el que las reducciones de tasas se producen cuando se inicia una recesión.

Fed Funds Rate Scenario Chart

Fed Funds Rate Scenario Chart

Por supuesto, el riesgo del escenario «sin aterrizaje» es que se basa en datos económicos rezagados. El problema con esos datos es que el efecto retardado del endurecimiento monetario aún no se ha reflejado. En los próximos meses, los datos empezarán a reflejar plenamente el impacto de unas tasas de interés más altas en una economía cargada de deuda.

Y lo que es más importante, como declaró Loretta Meister la semana pasada, para controlar la inflación, el escenario de «no aterrizaje» no es una opción. En realidad, «el retorno a la estabilidad de precios será doloroso».

Los datos económicos se debilitan

Como se comentó en el boletín de este pasado fin de semana, el análisis dominante se centra en los datos económicos mensuales. Estas observaciones miopes a menudo pasan por alto el panorama general. Al igual que con la reversión en datos económicos, la «tendencia es tu amiga».

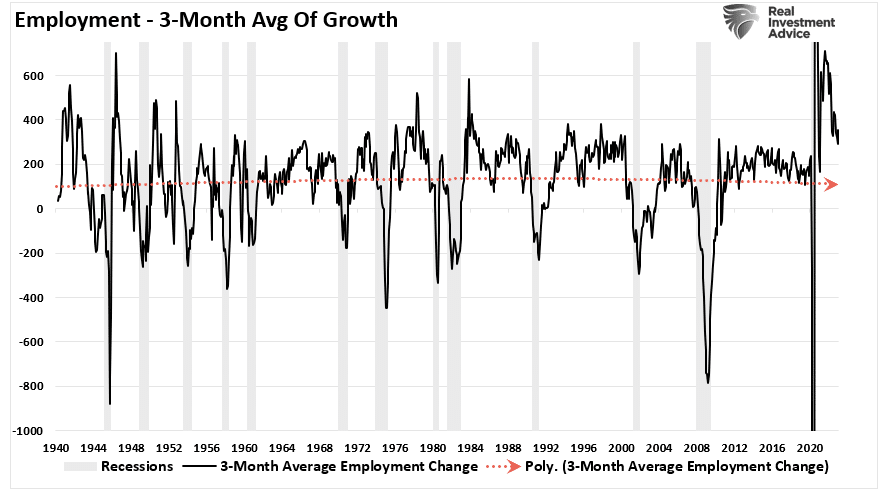

«Por ejemplo, ese sólido informe de empleo de enero sin duda da a la Reserva Federal muchas razones para seguir endureciendo la política monetaria. Si su objetivo es reducir la inflación frenando la demanda económica, el crecimiento del empleo debe revertirse. Sin embargo, si nos fijamos en el crecimiento del empleo, efectivamente se está ralentizando. Como se muestra, la media de 3 meses de crecimiento del empleo ha bajado. Aunque el empleo sigue aumentando, la tendencia sugiere que el crecimiento del empleo probablemente se vuelva negativo en los próximos meses».

Employment 3-month Avg of Growth

Employment 3-month Avg of Growth

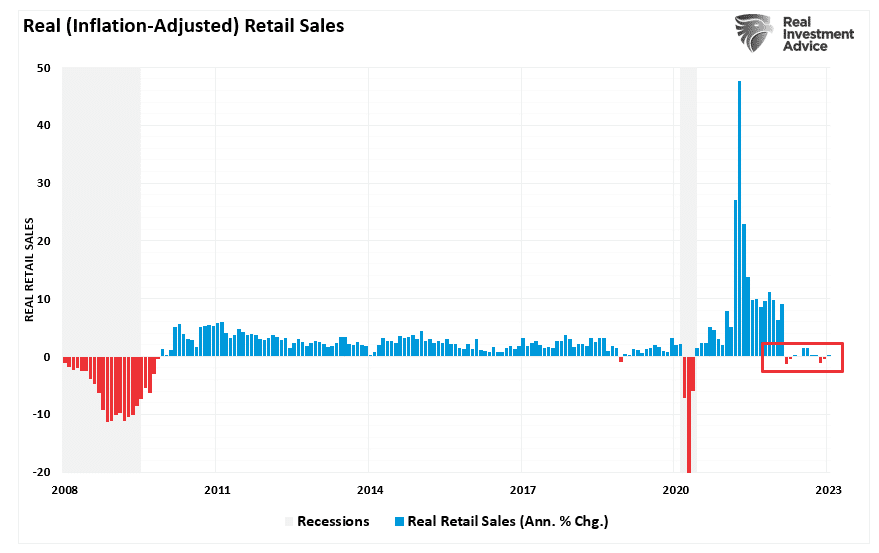

«Los datos de ventas al por menor de enero también muestran un deterioro. La semana pasada, las ventas al por menor registraron un aumento mensual del 3% en enero. La semana pasada, las ventas minoristas mostraron un aumento mensual del 3% en enero, el salto más significativo desde marzo de 2021, cuando los cheques de estímulo de Biden llegaron a los hogares. Sin embargo, todo esto es sobre una base nominal. En otras palabras, aunque los consumidores no tuvieron un «cheque de estímulo» para impulsar el gasto, «gastaron más para comprar menos» cosas sobre una base ajustada a la inflación. En los últimos 11 meses, al agotarse el dinero del estímulo, las ventas reales al por menor se han estancado».

Real Retail Sales (Inflation-Adjusted)

Real Retail Sales (Inflation-Adjusted)

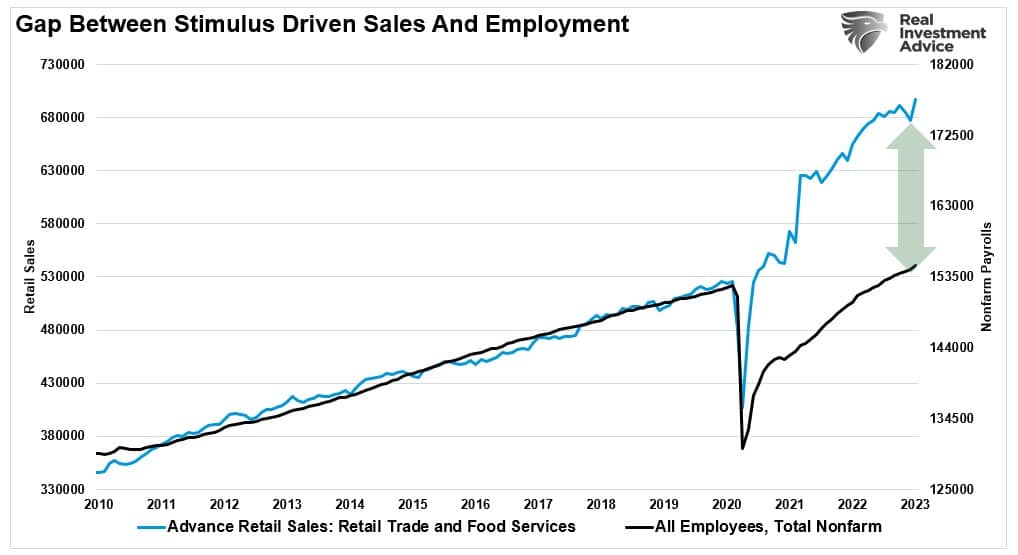

«Mientras que la mayor parte de la recuperación del empleo consistió en volver a contratar a los empleados despedidos, el aumento de las ventas minoristas impulsado por el estímulo revertirá en última instancia en un crecimiento del empleo. La razón es que, en última instancia, la gente sólo puede gastar lo que gana. Como se ha demostrado, la desconexión entre las ventas minoristas y el empleo es insostenible».

Retail Sales vs Employment

Retail Sales vs Employment

La eventual reversión de los datos a la normalidad económica acabará resultando en algo muy distinto a un escenario de «no aterrizaje».

Creemos que los alcistas están malinterpretando las «hojas de té» una vez más.

El escenario actual de «no aterrizaje» no tiene sentido y es contrario al objetivo de la Reserva Federal de combatir las presiones inflacionistas. Es probable que este resultado no sea alcista para la renta variable a lo largo de este año.

Los alcistas tienen razón al afirmar que la Fed acabará bajando las tasas. Sin embargo, lo harán para contrarrestar el impacto de una recesión. Esto no equivale a una subida de los precios de la renta variable, ya que los mercados deben ajustarse a unos beneficios más bajos.

Tenga cuidado con la narrativa que elige.

Está el escenario del «no aterrizaje» y está la realidad.