¿Relajación total?

17.02.2023 12:36

[ad_1]

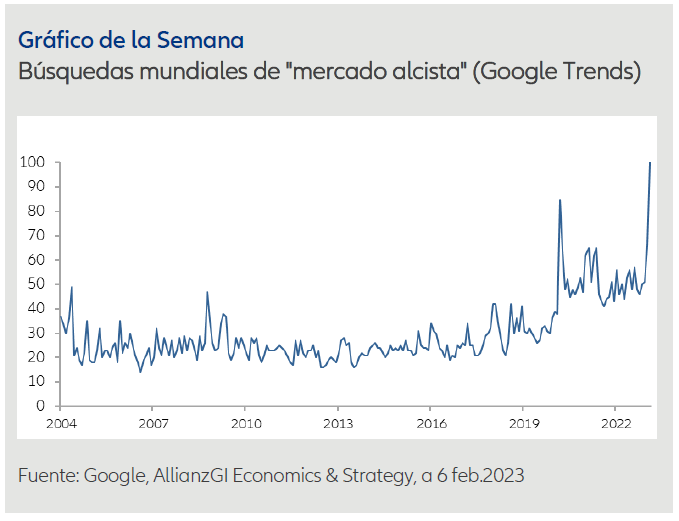

Si se observan los mercados de renta variable, puede tenerse la impresión de que los inversores están totalmente relajados. El nuevo año no solo arrancó casi con exuberancia en los principales mercados y, en algunos , incluso se recuperaron los niveles de antes de la guerra contra Ucrania. La confianza de los inversores, medida según el indicador Sentix1, mejoró en las principales regiones del mundo. Las previsiones futuras, en particular, últimamente han registrado un marcado repunte. Entre los inversores estadounidenses, predominan los que tienen confianza en que la tendencia será alcista (bullish), según las encuestas de Investors Intelligence2. Y efectivamente así es. Las posiciones cortas netas en el siguen disminuyendo, lo que significa que los inversores están tomando menos posiciones de cobertura. En las búsquedas globales en Google (NASDAQ:), el término ”bull market”3 es tendencia: parece que el sentimiento de mercado alcista domina (véase el gráfico de la semana).

La situación técnica –que puede verse a corto plazo– es sólida. En algunos de los principales mercados de renta variable, los índices se mantienen estables por encima de las líneas a 30 o 200 días. Los indicadores de fortaleza relativa muestran solamente cierta tensión parcial. En cuanto a los precios de las materias primas, se observan señales de doble fondo. Estos han disminuido de nuevo, según el índice Bloomberg Commodity. El precio del , en particular, ha seguido tendiendo a la baja. La conmoción por la invasión de Ucrania y los consiguientes problemas de suministro de gas están remitiendo a medida que se han ido reponiendo las reservas de gas y se han encontrado nuevos proveedores para sustituir a Rusia. Un buen indicador de la menor presión es el nuevo descenso de la prima del precio del gas negociado en Europa con respecto al negociado en Estados Unidos. Puesto que (aún) no hay un precio del mercado mundial para el gas natural, las perturbaciones en uno de los dos continentes resultan muy evidentes. Sin embargo, es probable que los descensos recientes de los precios de la energía también tengan que ver con las incipientes preocupaciones económicas que apuntan a una menor demanda de materias primas.

Sin embargo, lo que los buenos ánimos no detectan es que las previsiones de beneficios se han ido reduciendo cada vez más. Aún no se vislumbra un cambio de tendencia. El indicador compuesto de tensión sistémica (Composite Systemic Stress Index, CISS) del Banco Central Europeo también lleva algún tiempo aumentando para los países del euro, así como el ”Financial Stress Index” del Banco de la Reserva Federal de San Luis. Una evolución que debe contemplarse, además, en el contexto de una política monetaria más restrictiva. Por tanto, al mirar bajo la superficie, la situación no está tan relajada como parece.

Claves de la próxima semana

En la próxima semana será aún más importante que se confirme esta aparente relajación, que parece surgir de la esperanza de que la recuperación del crecimiento pueda equilibrarse con una menor presión de los precios y de las actuaciones de los bancos centrales. El calendario de datos está dominado por los indicadores adelantados de confianza. La semana arranca con la confianza de los consumidores (lunes) y los índices (preliminares) de gestores de compras del sector manufacturero de la zona euro y Estados Unidos (ambos el martes). Los tres han apuntado recientemente a una mejora de la confianza, algo que aún no se apreciaba en el índice de gestores de compras del Jibun Bank de Japón (también el martes). El miércoles, la atención se centrará en el índice Ifo de clima empresarial de Alemania. Mientras que la valoración de la situación actual se ha debilitado un poco últimamente, el componente de expectativas ha seguido recuperándose. El jueves se publican el índice de actividad de la Universidad de Chicago y las solicitudes iniciales de subsidio por desempleo de Estados Unidos. El índice de actividad se debilitó durante el otoño y el invierno, mientras que el último valor permaneció prácticamente estable. Las solicitudes iniciales deberían seguir apuntando a un mercado laboral tenso. El deflactor del consumo privado (Personal Consumption Expenditure, PCE), un dato muy seguido, mostrará en qué medida puede preverse una relajación de la futura trayectoria de la Fed.

En conjunto, la confianza, la situación técnica y los datos deberían más bien seguir contribuyendo a la relajación en la próxima semana y apenas perturbar el mercado, incluso si, bajo la superficie, la situación no es tan relajada.

Deseándoles una relajación total, se despide atentamente,

Dr. Hans-Jörg Naumer

[ad_2]

Source link