Seis meses fuera de la baja – Lo que funciona y lo que no

24.04.2023 08:03

Conclusiones clave:

La economía sigue en expansión, pero recientemente han aparecido grietas, lo que sugiere que el mercado laboral y la actividad económica están a punto de enfriarse.

Esperamos que la Reserva Federal detenga los aumentos de las tasas el próximo mes. Esto no será una cura para todo, pero será un paso importante hacia una recuperación más sostenible.

Las ganancias bancarias han sido mejores de lo que se temía. Sin embargo, el listón para el sector tecnológico es más alto después del fuerte rendimiento de este año.

El repunte de las acciones y los bonos en los últimos seis meses ha sido respaldado por el cambio en la inflación, la resiliencia económica y el pico de los rendimientos. Los vientos en contra emergentes sugieren que los mercados podrían necesitar un poco más de combustible para seguir volando más alto. Veríamos una fase renovada de volatilidad como una oportunidad para posicionarse para un rebote más duradero por delante.

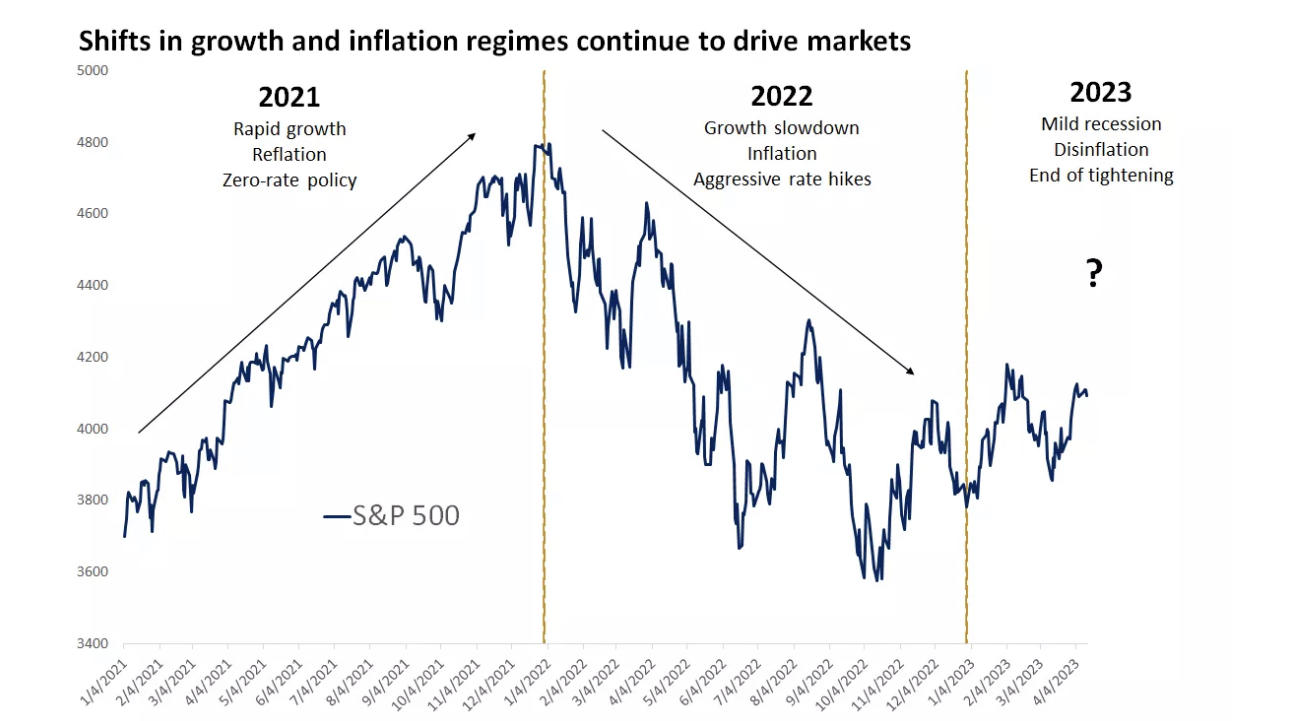

En medio de una ráfaga de comunicados de ganancias corporativas y una actividad de mercado algo mediocre la semana pasada, un hito importante pasó en gran medida desapercibido. Fue hace unos seis meses que el cedió por debajo de los 3.600 (un 25 % menos que su máximo), la inflación básica se aceleró a un máximo de 40 años del 6,6 %, y los rendimientos a 10 años se dispararon al 4,25 %. Desde entonces, los mercados han estado escalando el proverbial muro de la preocupación. Tanto las acciones como los bonos se han recuperado muy bien, se ha establecido una tendencia de menor inflación y los rendimientos de los bonos junto con el dólar estadounidense han alcanzado su punto máximo y se han movido a la baja.

Utilizamos el hito de seis meses como una oportunidad para reflexionar sobre lo que sigue apoyando el rebote y lo que no, y compartimos nuestros pensamientos sobre cómo podría ser el camino por delante.

La economía

Lo que está funcionando (vientos de cola):

La actividad se ha mantenido mejor de lo que se temía, y la economía sigue en expansión. Después de ajustar la inflación, EE. UU. El PIB creció un 2,6 % en el cuarto trimestre de 2022. Y con el apoyo de un consumidor resistente, las estimaciones de la Reserva Federal de Atlanta apuntan a un crecimiento respetable del 2,5% en el primer trimestre de este año.

La fuente de fortaleza para la economía ha sido un mercado laboral sólido, que está ayudando a apoyar los ingresos y gastos personales. A diferencia de lo que sucede durante las crisis económicas, las ganancias de empleo se han ralentizado, pero se han mantenido positivas, y la tasa de desempleo se mantiene en mínimos históricos, incluso con el aumento de la participación, a medida que más trabajadores se han unido a la fuerza laboral.

Lo que no funciona (vientos en contra):

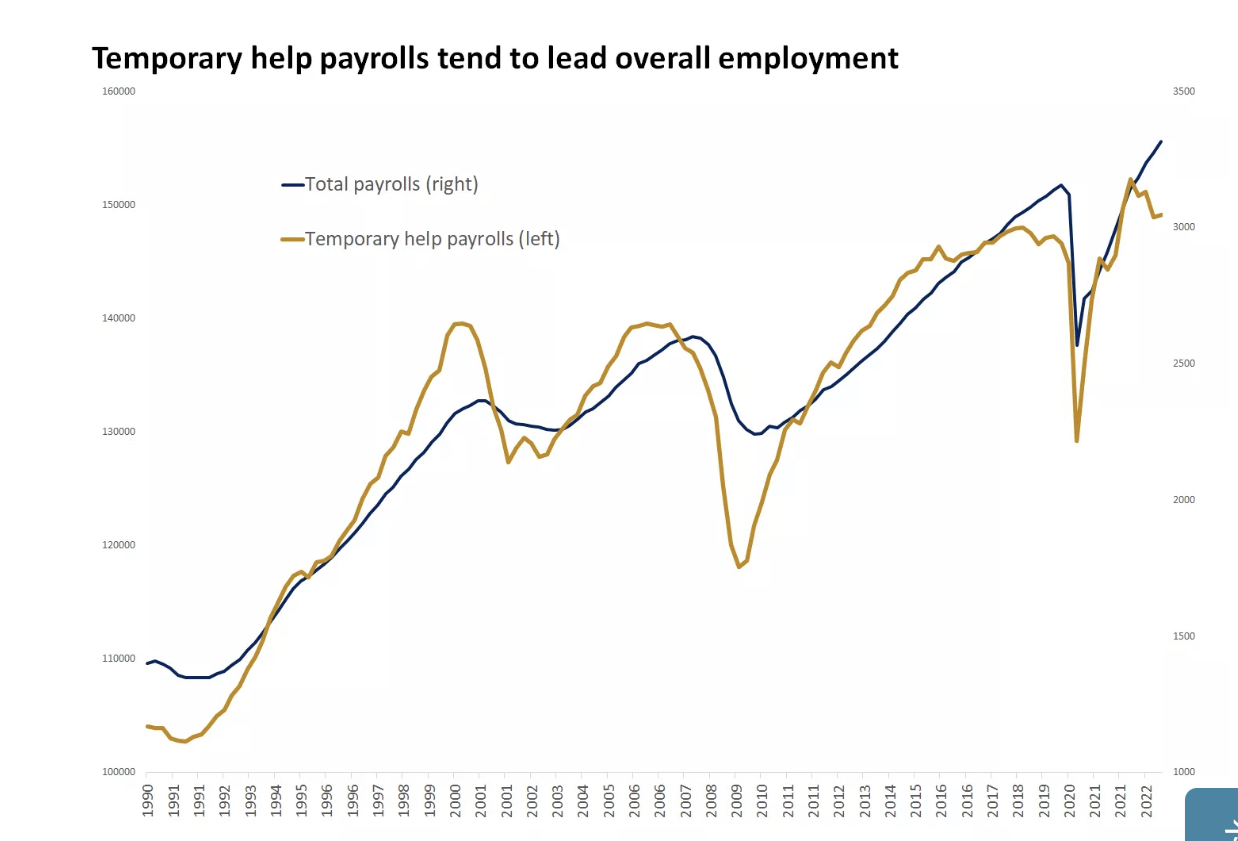

Recientemente han aparecido algunas grietas, lo que sugiere que el mercado laboral está a punto de enfriarse. Las solicitudes de desempleo siguen siendo bajas, pero han estado aumentando en los últimos seis meses desde que tocó fondo en septiembre de 2022. Las ofertas de trabajo han comenzado a bajar, los anuncios de despidos han estado aumentando y las nóminas de ayuda temporal están fuera de sus máximos.

El índice económico líder, que se compone de 10 indicadores diferentes que tienden a adelantarse a la economía, disminuyó aún más en marzo a su nivel más bajo desde noviembre de 2020, lo que indica que los riesgos a la baja están por delante.

Desde la quiebra de Silicon Valley Bank, el estrés en el sector bancario se ha aliviado. Pero hay indicios de que las condiciones de crédito han seguido estresándose y que los préstamos bancarios se están desacelerando.

Probable camino por delante:

Seguimos pensando que una recesión leve es más probable que no este año, ya que los efectos retrasados del endurecimiento de la Reserva Federal se filtran a través de la economía. Si bien es probable que las condiciones empeoren en el futuro, no prevemos una recesión profunda o prolongada, dado el mejor punto de partida en las finanzas de los consumidores y corporativos y nuestras perspectivas de un modesto aumento del desempleo

Política de inflación y Fed

Lo que está funcionando (vientos de cola):

La alta inflación y el endurecimiento agresivo de la Reserva Federal fueron los vientos en contra más fuertes para los mercados el año pasado, ya que el fuerte aumento de las tasas de interés bajó las valoraciones. Pero, en nuestra opinión, se ha llegado a un punto de inflexión en ambos, apoyando el aumento de las acciones y los bonos.

La inflación central alcanzó su punto máximo hace seis meses, al mismo tiempo que las acciones tocaron fondo y los rendimientos alcanzaron su punto máximo. Con el beneficio de los precios más bajos de la energía, la inflación general se ha estado desacelerando durante nueve meses consecutivos. La vivienda sigue siendo el mayor contribuyente al IPC (índice de precios al consumidor), pero el mes pasado los costos de las viviendas registraron su aumento más pequeño desde noviembre, y deberían continuar enfriándose en base a datos más oportunos sobre el alquiler y el precio de la vivienda.

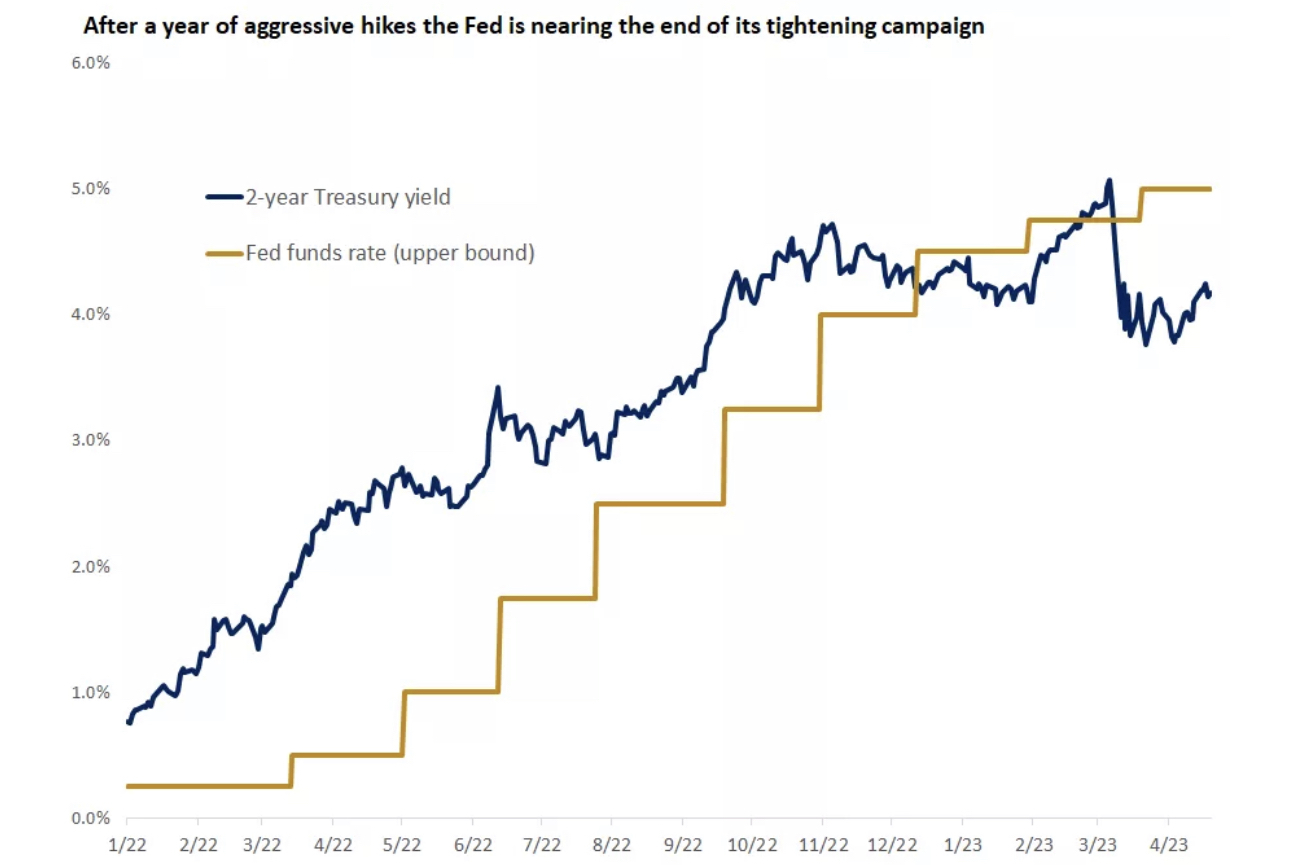

Un año después del inicio de lo que resultó ser el aumento de tasas más agresivo en 40 años, la Reserva Federal se está preparando para dejar de lado. El estrés en los bancos regionales, la reciente caída de los rendimientos del Tesoro a 2 años por debajo de la tasa de los fondos federales y la curva de rendimiento invertida son señales de que la política se está volviendo demasiado restrictiva. Con el proceso de desinflación en marcha y debido a los largos retrasos reportados antes de que la política monetaria tienda a afectar a la economía, es probable que los responsables políticos sigan un enfoque de esperar y ver para aumentar las tasas.

Lo que no funciona (vientos en contra):

La inflación de los servicios está resultando más persistente de lo esperado, y la medida preferida de inflación de la Reserva Federal se mantiene muy por encima del objetivo del 2 % a largo plazo, por lo que la Reserva Federal aún no puede declarar la victoria. Si bien los inversores se están uniendo en torno a la idea de un último aumento de las tasas de la Reserva Federal en mayo, todavía hay una divergencia entre las expectativas del mercado de recortes de tasas y lo que la Reserva Federal está señalando. El mercado de bonos está fijando el precio de unos dos recortes de tasas a finales de año, mientras que la Reserva Federal no reclama recortes de tasas. A medida que las expectativas convergen, eso podría ser un catalizador para la volatilidad.

Probable camino por delante:

Esperamos que la Reserva Federal detenga las subidas de las tasas el próximo mes después de que la tasa de política a día alcance el 5% – 5,25%, y luego deje la política sin cambios durante el resto del año. Esto no será una cura para todo, pero será un paso importante hacia una recuperación más sostenible. Con el final del ajuste ahora a la vista, creemos que el pico cíclico de los rendimientos a largo plazo se alcanzó el año pasado.

Beneficios corporativos

Lo que está funcionando (vientos de cola):

Dado el estrés en el sistema bancario, todos los ojos estaban puestos en los bancos, que dieron inicio a la temporada de ganancias el 14 de abril. Hasta ahora, las ganancias bancarias no han mostrado una tensión significativa, lo que ayuda a disipar los temores sobre las salidas de depósitos y una gran disminución en los márgenes de beneficio de interés neto. Como resultado, desde el 14 de abril, el sector de servicios financieros ha superado al mercado en general, aunque sigue siendo el peor desempeño este año.

El crecimiento de los ingresos de las empresas del S&P 500 sigue siendo positivo, respaldado por una economía que sigue creciendo y una fuerza en el gasto en servicios. Por ejemplo, varias aerolíneas informaron de una fuerte demanda de viajes, que sigue recuperándose de la pandemia.

El dólar estadounidense ha disminuido alrededor del 10 % desde su pico hace seis meses, y este ablandamiento debería beneficiar a los resultados de las grandes empresas multinacionales que obtienen ingresos y ventas del extranjero.

Lo que no funciona (vientos en contra):

Con resultados mejores de lo que se temía y después de la caída del mes pasado en las acciones bancarias, la barra más baja ayudó a apoyar al grupo. Por otro lado, dado el muy fuerte rendimiento en tecnología de este año, las expectativas son elevadas, lo que supone un riesgo si las empresas no cumplen. Esta semana, un poco más de un tercio de las empresas del S&P 500 están reportando ganancias, que incluirán a muchos de los grandes pesos pesados de la tecnología, como Amazon (NASDAQ:), Alphabet (NASDAQ:), Meta (NASDAQ:) y Microsoft (NASDAQ:). Como se ve en el siguiente gráfico, la tecnología ha logrado revertir por completo el bajo rendimiento del año pasado. Si bien la caída de los rendimientos y la inflación han mejorado el telón de fondo de la tecnología, las valoraciones elevadas podrían actuar como saltos de velocidad en el futuro.

En los últimos seis meses, las estimaciones de ganancias de los analistas para 2023 han disminuido un 7,5 %, y ahora no se prevé un crecimiento de las ganancias para el S&P 500 este año. El potencial de revisiones a la baja de las ganancias era algo que habíamos señalado antes, y ahora creemos que las estimaciones reflejan de manera más realista la próxima desaceleración del crecimiento económico. Sin embargo, el consenso todavía pide una reaceleración significativa de las ganancias a partir del cuarto trimestre hasta el próximo año, lo que podría ser difícil de lograr si persisten las presiones de rentabilidad y surge una recesión leve.

Probable camino por delante:

Creemos que hay un poco más de riesgo a la baja en las estimaciones de consenso, pero no esperamos una profunda contracción de las ganancias, ya que es probable que la actividad económica se mantenga mejor que las recesiones anteriores. También es importante para los inversores que, históricamente, las valoraciones tienden a bajar un fondo varios meses antes de que lo hagan las ganancias. Por lo tanto, octubre todavía podría haber marcado el mínimo de este mercado bajista, incluso si las ganancias pudieran caer más.

Indicadores de mercado

Lo que está funcionando (vientos de cola):

A pesar de la larga lista de preocupaciones de los inversores que incluye la recesión, la inflación, el techo de la deuda y las preocupaciones geopolíticas, la volatilidad del mercado de valores se ha mantenido baja. Además, se ha contenido el aumento de los diferenciales de crédito corporativo, lo que no indica expectativas de un aumento en los impagos o signos más amplios de estrés en el sistema financiero.

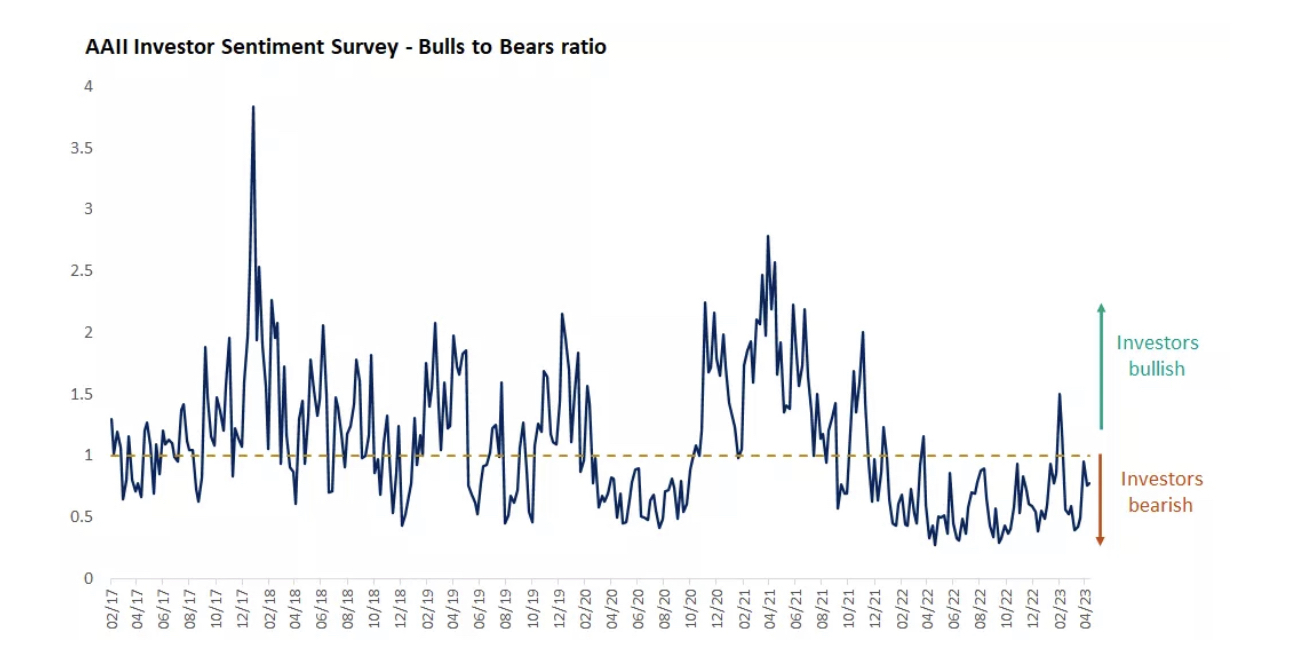

Si bien el sentimiento ha mejorado en los últimos seis meses, sigue siendo bajista y el efectivo está elevado, según la encuesta más reciente de gestores de fondos globales de Bank of America (NYSE:). Desde un punto de vista contrario, el sentimiento deprimido apoya las acciones, pero no en la misma medida que hace seis meses.

Lo que no funciona (vientos en contra):

El repunte del mercado de este año ha sido relativamente estrecho, con algunas acciones de megacapitalización que impulsan las ganancias de los principales índices. En cada una de las últimas seis transiciones de un mercado bajista a un mercado alcista que se ha a 1980, las acciones de pequeña capitalización superaron a las acciones de gran capitalización a seis meses del mínimo. Este no es el caso esta vez porque, desde octubre, el ha retrasado al S&P 500 en un 10 %, aumentando un 5,5 % frente al 15,5 % para el S&P.

Probable camino por delante:

En nuestra opinión, los mercados están navegando por una recuperación «en forma de U» más prolongada y es probable que sigan siendo volátiles en los próximos meses, ya que los datos económicos y de ganancias pueden ser decepcionantes. Sin embargo, creemos que la disminución de las valoraciones del año pasado ya reflejó el potencial de una recesión leve, que los mercados no tendrán que descontar de nuevo este año si surge.

¿Dónde nos deja eso?

El repunte de las acciones y los bonos en los últimos seis meses ha sido respaldado por el cambio en la inflación, la resiliencia económica y el pico de los rendimientos. En pocas palabras, hay buenas razones por las que las acciones están fuera de sus mínimos. Nuestra opinión ha sido y sigue siendo que el difícil entorno de inversión del año pasado nos preparó para obtener mejores resultados este año. Pero hay señales contradictorias, lo que sugiere que los mercados podrían necesitar algo más de combustible para seguir subiendo.

Con la probabilidad de que los mercados se mantengan limitados en los próximos meses antes de que surja un nuevo mercado alcista, recomendamos a los inversores que se mantengan cerca de su asignación estratégica a largo plazo para la mayoría de las clases de activos que conforman una cartera bien diversificada. Por ahora, vemos una oportunidad en las acciones de los mercados emergentes impulsada por la reapertura de China, compensada por un bajo peso en las pequeñas capitalización de EE. UU. económicamente sensibles. Veríamos una fase renovada de volatilidad como una oportunidad para posicionarse para un rebote más sostenible en el futuro.