Señales de peligro en la renta variable americana

16.01.2023 14:44

En el artículo de esta semana vamos a compartir tres razones por las que las subidas de la renta variable de los últimos días creemos que podrían tener poco recorrido. Por supuesto, podemos estar equivocados, pero creemos que es bueno compartirlas por su eficacia en el pasado.

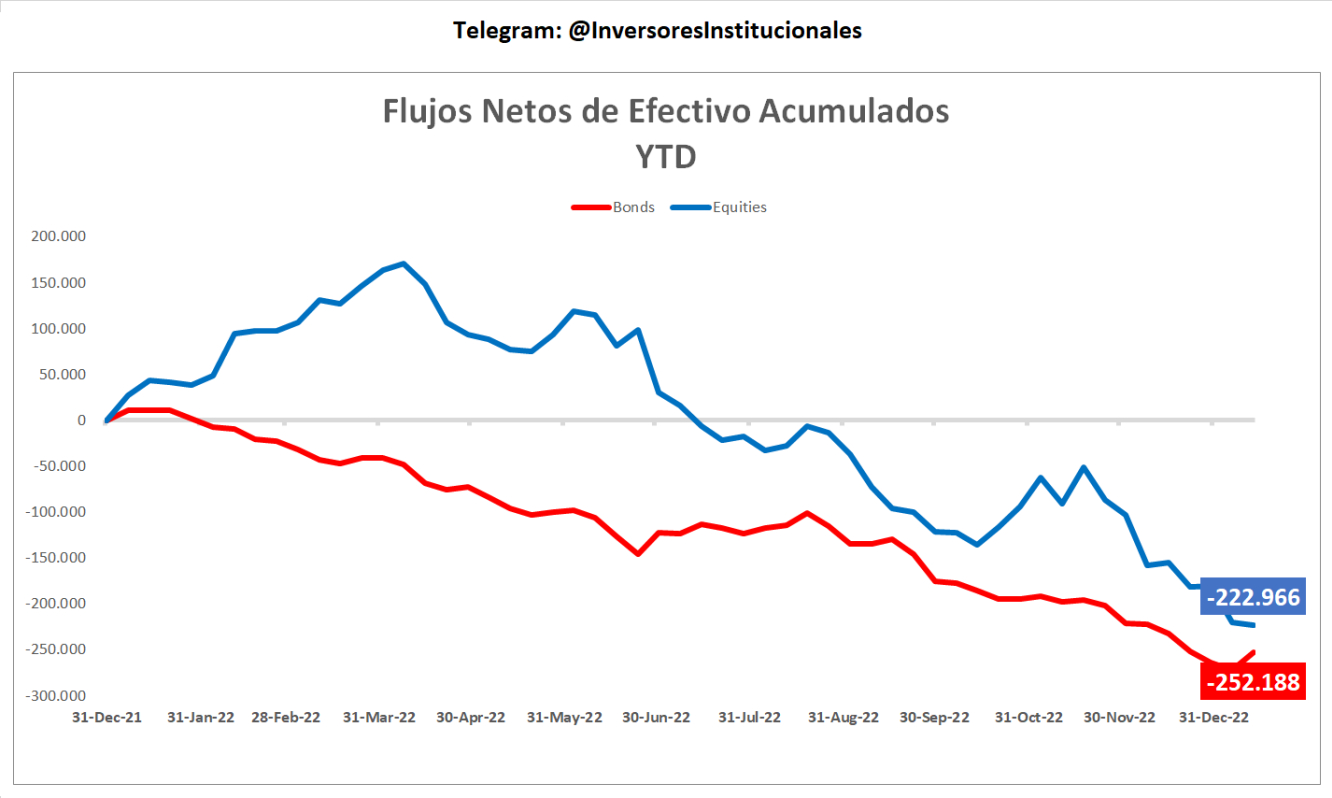

El primero de los motivos pasa por el hecho de que los Flujos Netos de Efectivo continúan mostrando salidas de la renta variable. A pesar de las subidas de la semana pasada, tomando como base la información de FactSet (NYSE:) y de Refinitiv Lipper, en las últimas cinco sesiones se registraron salidas netas por valor de 3.173 millones de dólares. Son salidas pequeñas, es verdad, pero no debemos perder el contexto. Tomando como base el 1 de enero de 2022, los Flujos Netos de Efectivo Acumulados de la renta variable americana han hecho nuevos mínimos en -222.966 millones de dólares. ¿Es condición suficiente para que el mercado caiga? «Clara-mente» no lo son (disculpen los lectores, pero no hemos podido resistir la tentación). Lo que sí podemos decir es que suele haber una alta correlación entre la evolución de las entradas y salidas de efectivo de la bolsa con su performance posterior. Así como es de esperar que, cuando los inversores colocan sus ahorros en la renta variable, este efectivo se traduzca en presión compradora que puedan alzar la cotización de los activos, cuando se produce el efecto contrario, es decir, se retira consistentemente dinero de la bolsa, las cotizaciones tienen a ser más vulnerables a las caídas. El gráfico siguiente muestra la evolución de los Flujos Netos de Efectivo tanto para la renta variable como para la renta fija americana.

Flujos Netos de Efectivo Acumulados

Flujos Netos de Efectivo Acumulados

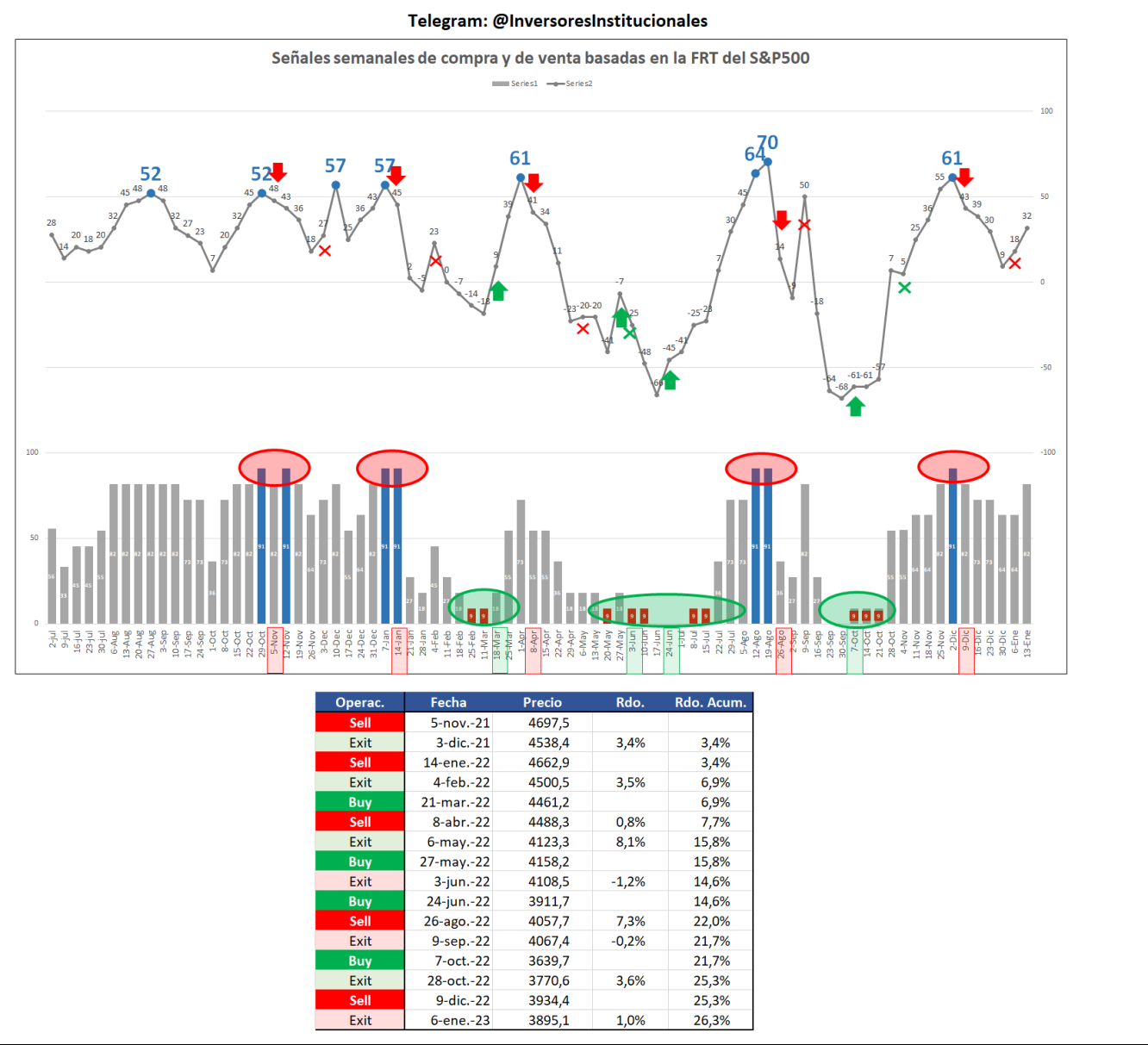

Por otro lado, tomando como referencia el indicador de Fuerza Relativa Tendencial (FRT) que compara la evolución de los activos con una cesta de activos que suelen actuar como refugio, observamos que el 82% de los sectores del presentan predisposición alcista. Esto, que puede entenderse como una lectura muy positiva, sin embargo nos acerca más a una potencial señal de venta del índice americano, que a una de compra. Las estadísticas desde el 5 de noviembre de 2021 avalan esta tesis. Cuando más del 90% de los sectores del S&P500 son alcistas y se produce un deterioro de la FRT, aumenta considerablemente la probabilidad de caídas. Por el contrario, las señales de compra suelen darse cuando el pesimismo campa a sus anchas en el mercado -menos del 10% de los sectores del S&P500 mantienen su predisposición alcista- y comienza a mejorar las lecturas de este indicador. A modo de referencia, la última señal de compra semanal del S&P500 basada en este indicador se produjo el 7 de octubre, cuando el índice cerraba la semana en los 3.640 puntos, mientras que la última señal de venta se desencadenó el 9 de diciembre, con el S&P500 en 3.934,4. Las estadísticas de este sistema basado en la FRT pueden verlas a continuación. Fuerza Relativa Tendencial (FRT)

Fuerza Relativa Tendencial (FRT)

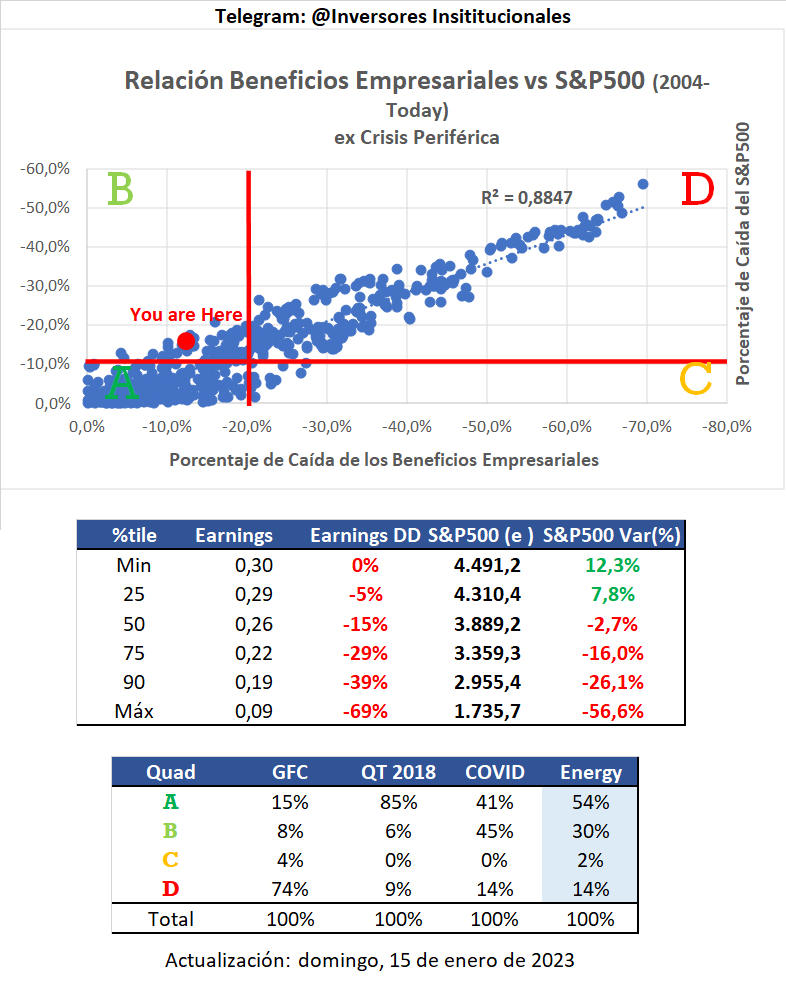

Finalmente, tenemos todo el compendio de motivos macroeconómico que no avalan, precisamente, un buen desarrollo de la renta variable americana. Por un lado, vemos que la curva de rendimientos en EE. UU. está invertida en un 73%, lo que aumenta las posibilidades de una recesión en 2023. Los últimos datos de la encuesta ISM que muestran contracción de la economía americana, y del Leading Economic Index de The Conference Board que estiman que la recesión es el escenario más probable, son poco compatibles con una buena performance de la renta variable. Con carácter general, sería más consistente con otros ciclos anteriores que se produjera una contracción de los beneficios que llevaran las valoraciones por fundamentales de las bolsas a niveles inferiores. En ese sentido, si tomamos como referencia la relación de los Beneficios Empresariales Ajustados por la Inflación con la evolución del S&P500 en ciclos anteriores y el actual, veremos que el potencial de subida del S&P500 en caso de recuperar los beneficios máximos alcanzados en mayo de 2021 sería del 12,7% hasta 4.491,2 puntos. Sin embargo, de cumplirse una caída de los beneficios empresariales hasta percentiles del 75% o del 90%, similares a los de ciclos anteriores, el potencial de corrección del S&P500 estaría entre el 16% y el 26,1%, es decir, entre 3.359,3 y 2.955,4. Beneficios Empresariales Ajustados por la Inflación vs S&P500

Beneficios Empresariales Ajustados por la Inflación vs S&P500

La distribución por cuadrantes de la actual crisis de la energía se asemeja más al crash del COVID que a otros ciclos de beneficio. Sin embargo, de cumplirse el escenario recesivo, entenderíamos más probable que se pasara del cuadrante B al cuandrante D, en el que los beneficios empresariales caerían por encima de su media.

Por todo ello, pensamos que el optimismo de los inversores ante la desaceleración de la escalada de precios pensamos que aún es prematuro, ya que continúa habiendo muchos elementos inciertos que invitan a la precaución. Mientras vemos cómo se desarrollan los distintos escenarios posibles, compartimos el vídeo con la actualización de los Niveles Institucionales, que nos ayudan a tomar posiciones tácticas y estratégicas en las distintas clases de activos.

¡Buena semana y buenas inversiones!