Temores de tasas a mayor nivel se vuelven inminentes – Atención especial en NFP

10.03.2023 09:28

Los mercados han vuelto a ser sacudidos por cuestiones relacionadas al frente de política monetaria. En esta ocasión, durante la jornada del martes, los comentarios por parte del presidente de la Fed, Jerome Powell, ante el congreso de Estados Unidos han sido el precursor de movimientos considerables en prácticamente todas las principales categorías de activos financieros.

En cuestiones de volatilidad, el precio del oro se ubica como uno de los activos más afectados al retroceder aproximadamente 1.5% y ubicándose ahora en los $1,820 / oz. La renta variable y el USD han sido otras áreas las cuales también se han visto impactadas con el índice del dólar avanzando 1% mientras que el S&P 500 cotiza 1% a la baja.

Con relación al testimonio de Powell ante el Comité Bancario del Senado, el mandatario mencionó que “las tasas de interés en EE. UU. probablemente tendrán que subir más de lo que la Reserva Federal pensaba anteriormente para controlar la inflación.”

Esta retórica se presenta luego de que, como recordamos, prácticamente todo dato económico publicado en cuánto al mes de enero superó considerablemente a las expectativas de mercado.

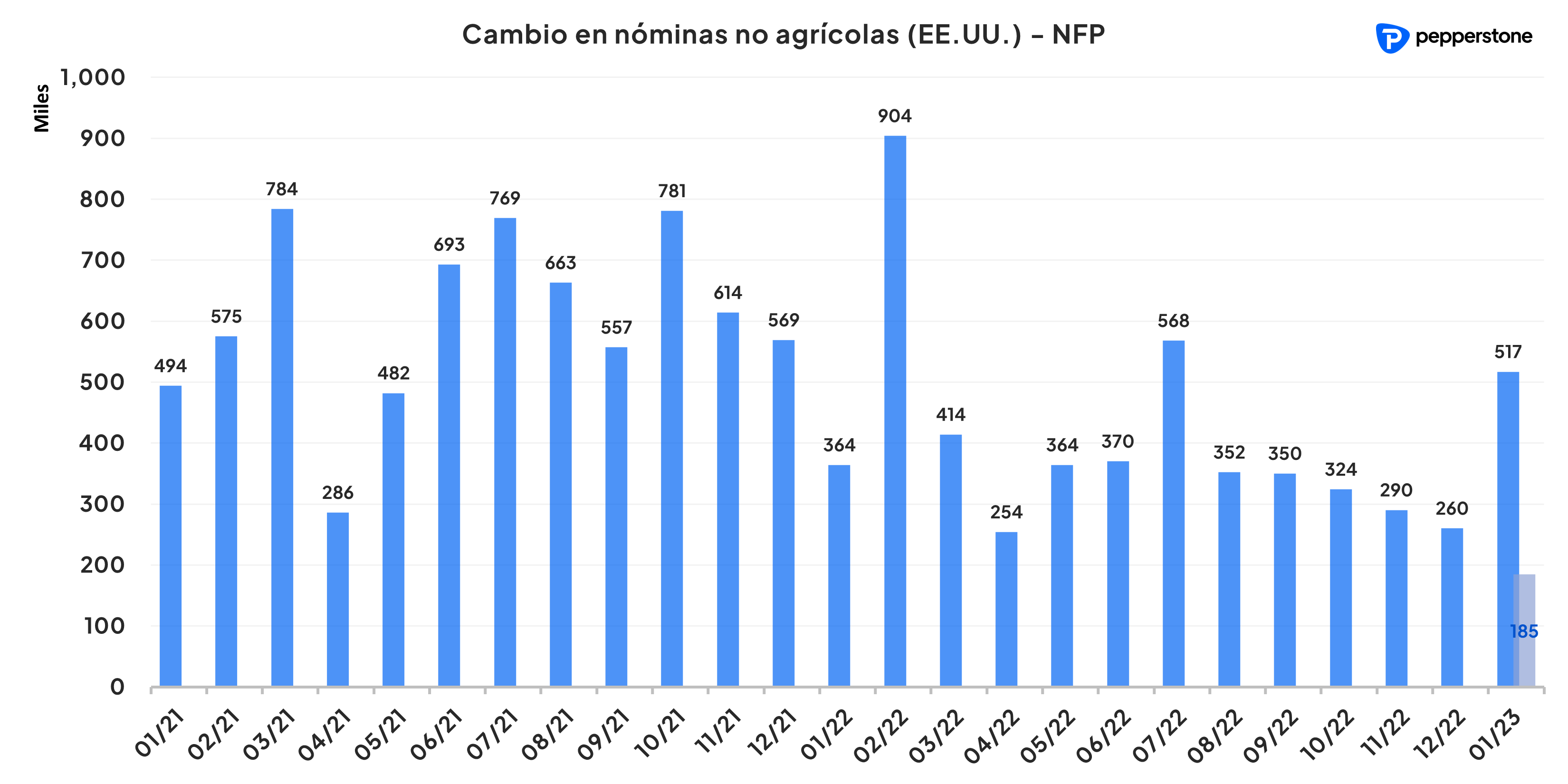

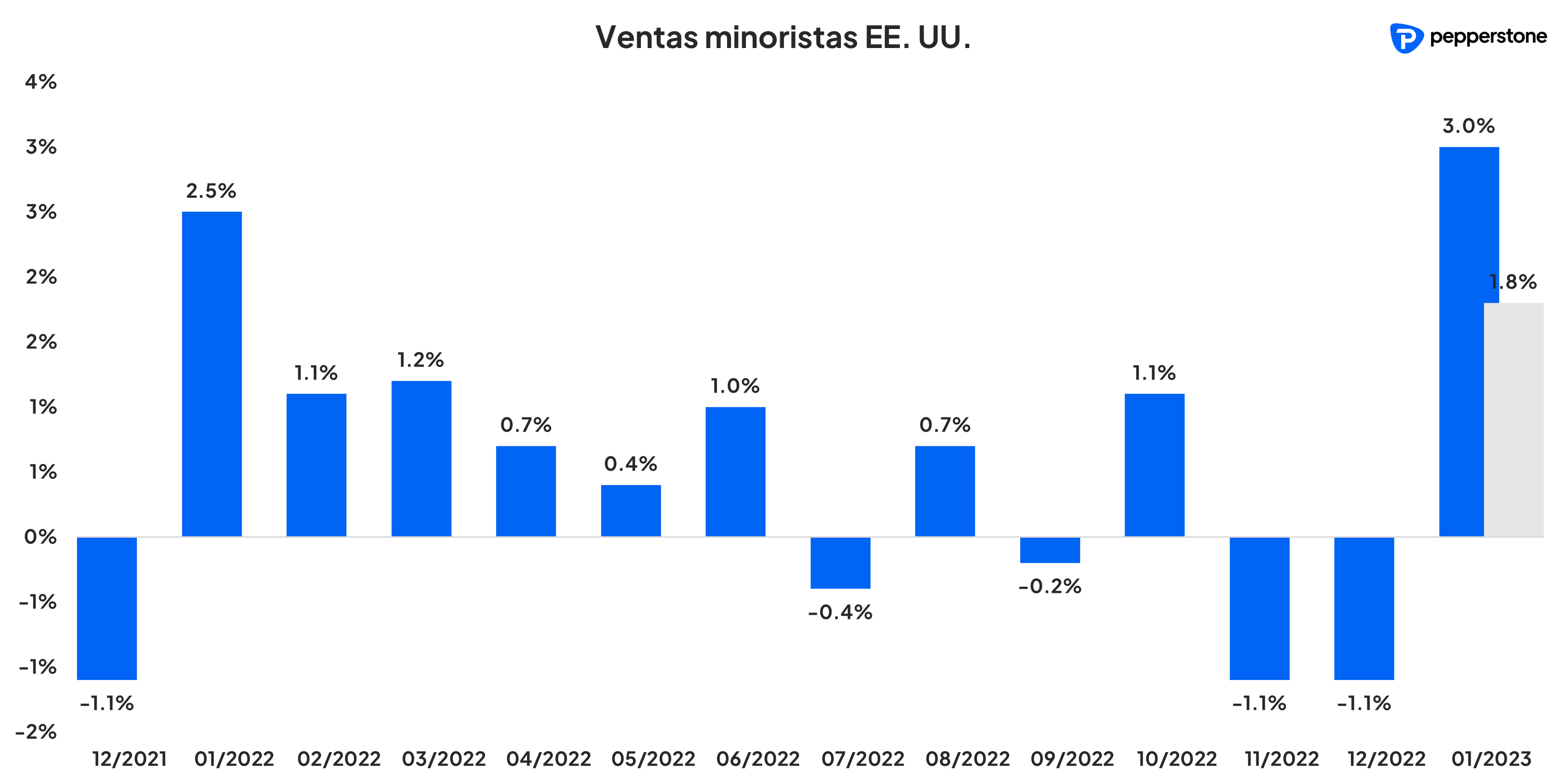

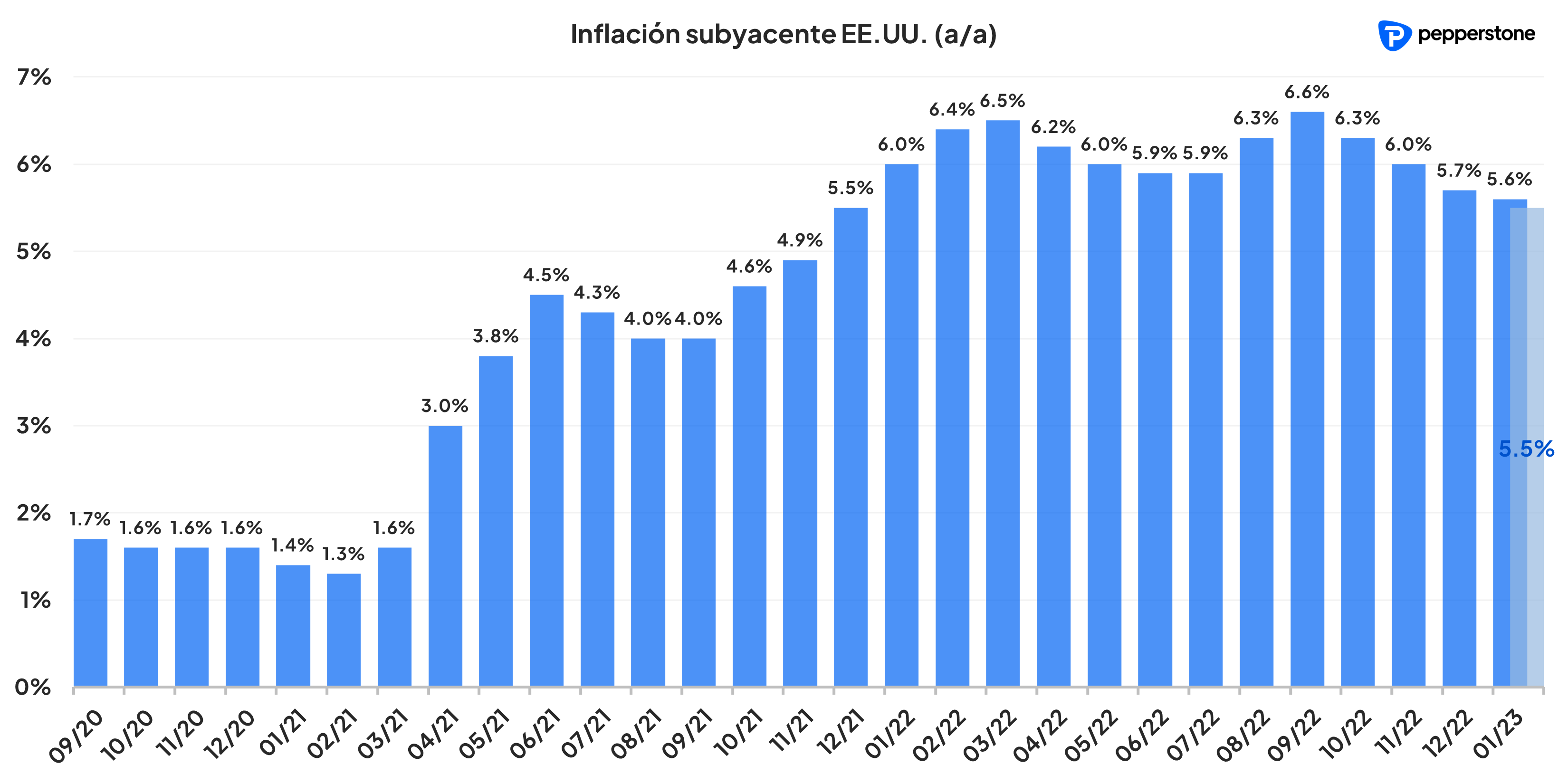

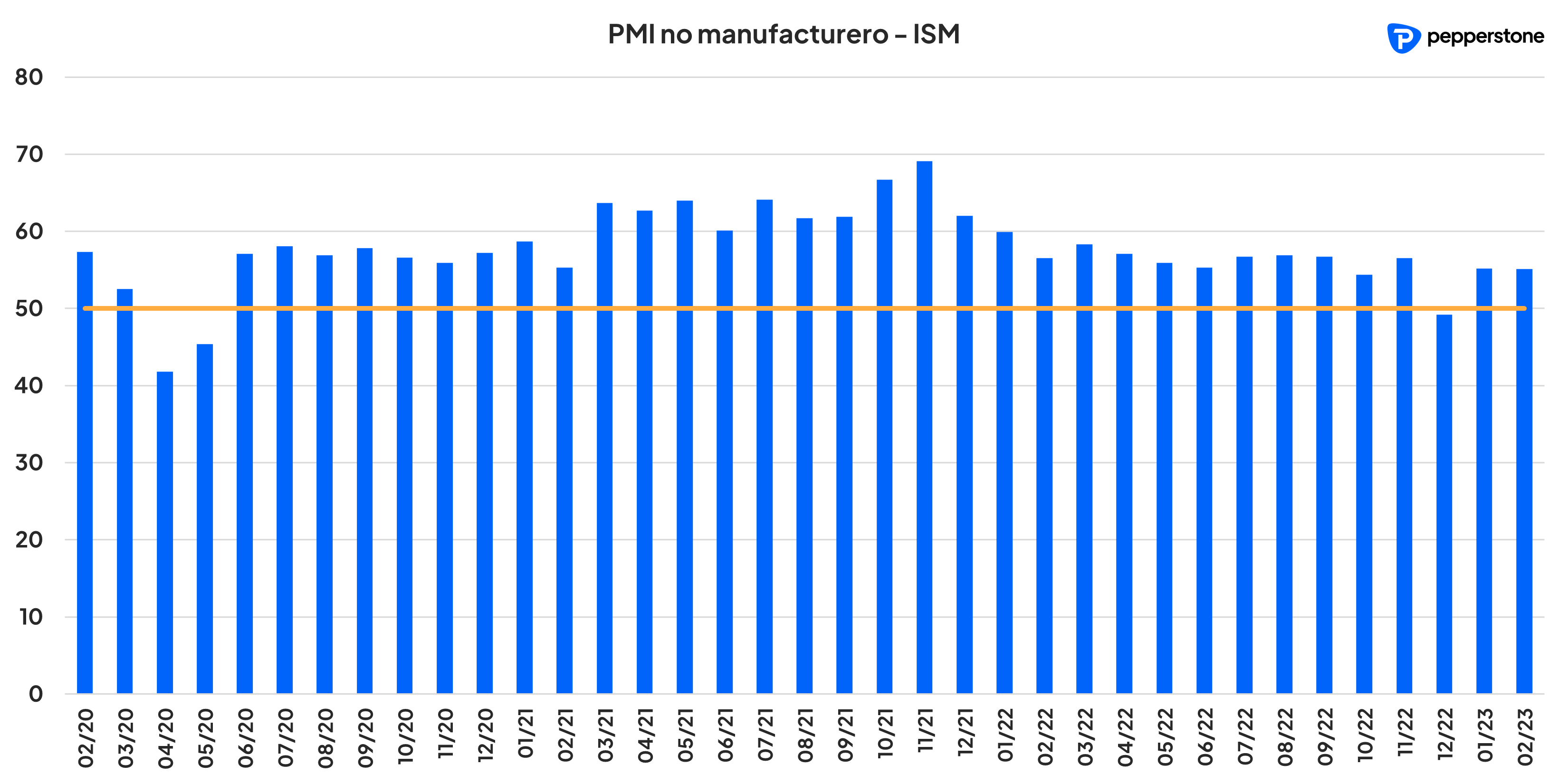

Dentro de los más destacados, y los que han recientemente prácticamente cambiado la previamente prevaleciente narrativa de un pivote por parte de la Fed han sido: NFP 3 veces más de lo esperado en enero, ventas minoristas más altas desde el 2021, desinflación menor a lo esperado en el IPC, aceleración en el PCE y PMI de servicios una vez más en terreno de expansión.

NFP

Ventas minoristas

IPC Subyacente

PMI

Si bien uno pudiera inicialmente pensar que datos económicos positivos deberían de ser favorables para los activos de riesgo, desafortunadamente la cuestión es relativa y todo depende del entorno económico en el cual se presentan las lecturas. En una situación económica con crecimiento estable y sin altos niveles inflacionarios, definitivamente estos datos serían recibidos positivamente en el frente de riesgo. Desafortunadamente, sin embargo, nos encontramos en un entorno en el cual los incrementos de los precios presentan un considerable riesgo a la estabilidad económica y financiera y, por ende, una economía que continúa comportándose mejor de lo esperado significa que va a ser más difícil de desentrañar los avances en los precios.

Por consiguiente, ahora la expectativa es que, y como lo comentó más temprano hoy el presidente de la Fed, que se va a tener que presenciar tasas de interés a un mayor nivel y por más tiempo, ya que, con los niveles actuales de tasas, esto no está siendo suficiente para sofocar a la economía y por ende limitar el avance de los precios.

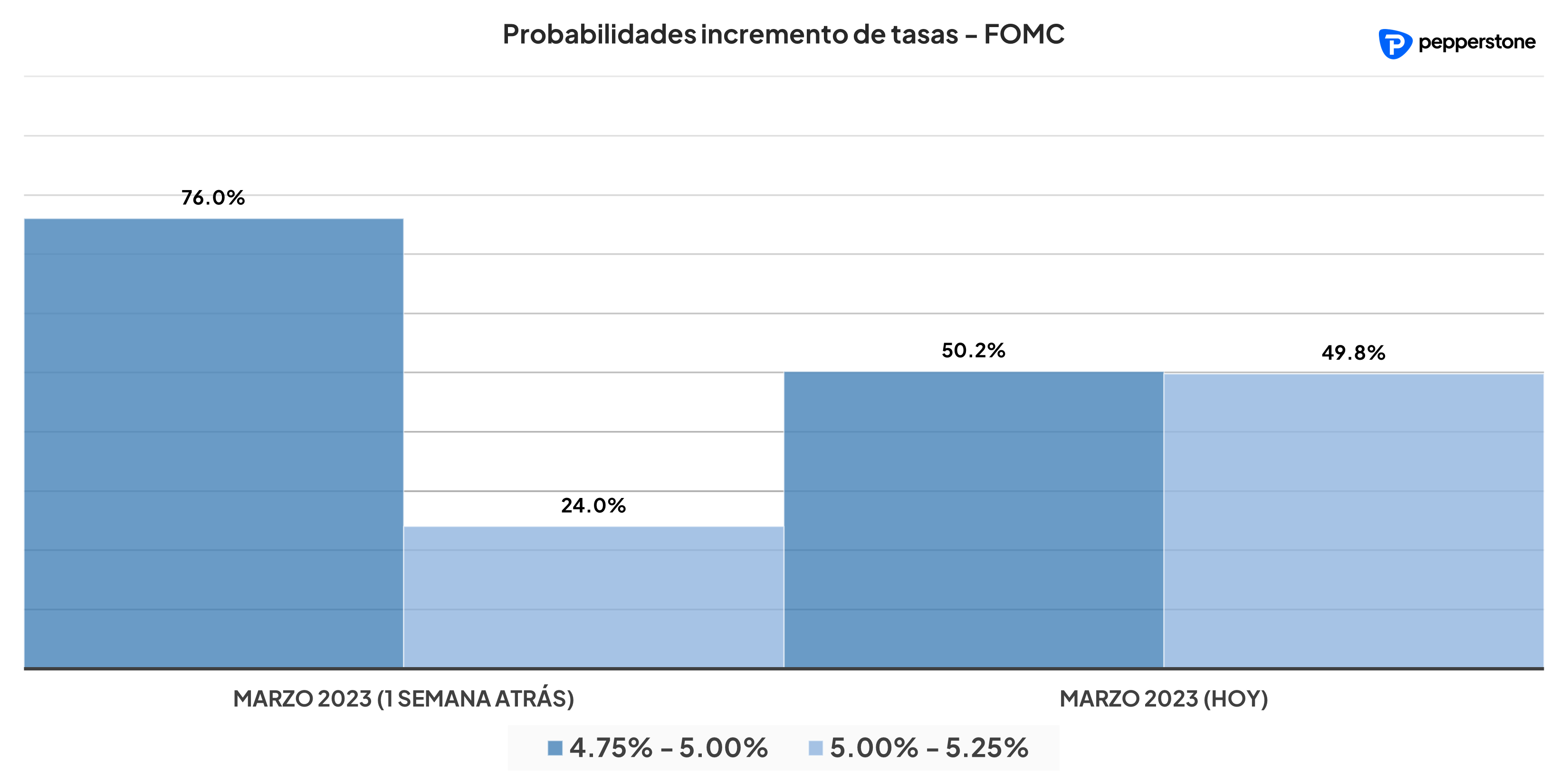

Probabilidad incremento tasa de interés

Donde hace una semana era prácticamente un hecho que veríamos un incremento de tasas de 25 pb en la tasa de referencia de EE. UU., el cual es lo habitual con relación a los ajustes por parte del FOMC, ahora las probabilidades están prácticamente a la par de que podríamos regresar fuera de la normativa y presenciar un incremento de 50 pb. Como recordamos, este fue el “Modus operandi” el año pasado por parte de la Fed en donde vimos 4 incrementos jumbo de 75 pb y uno de 50 pb.

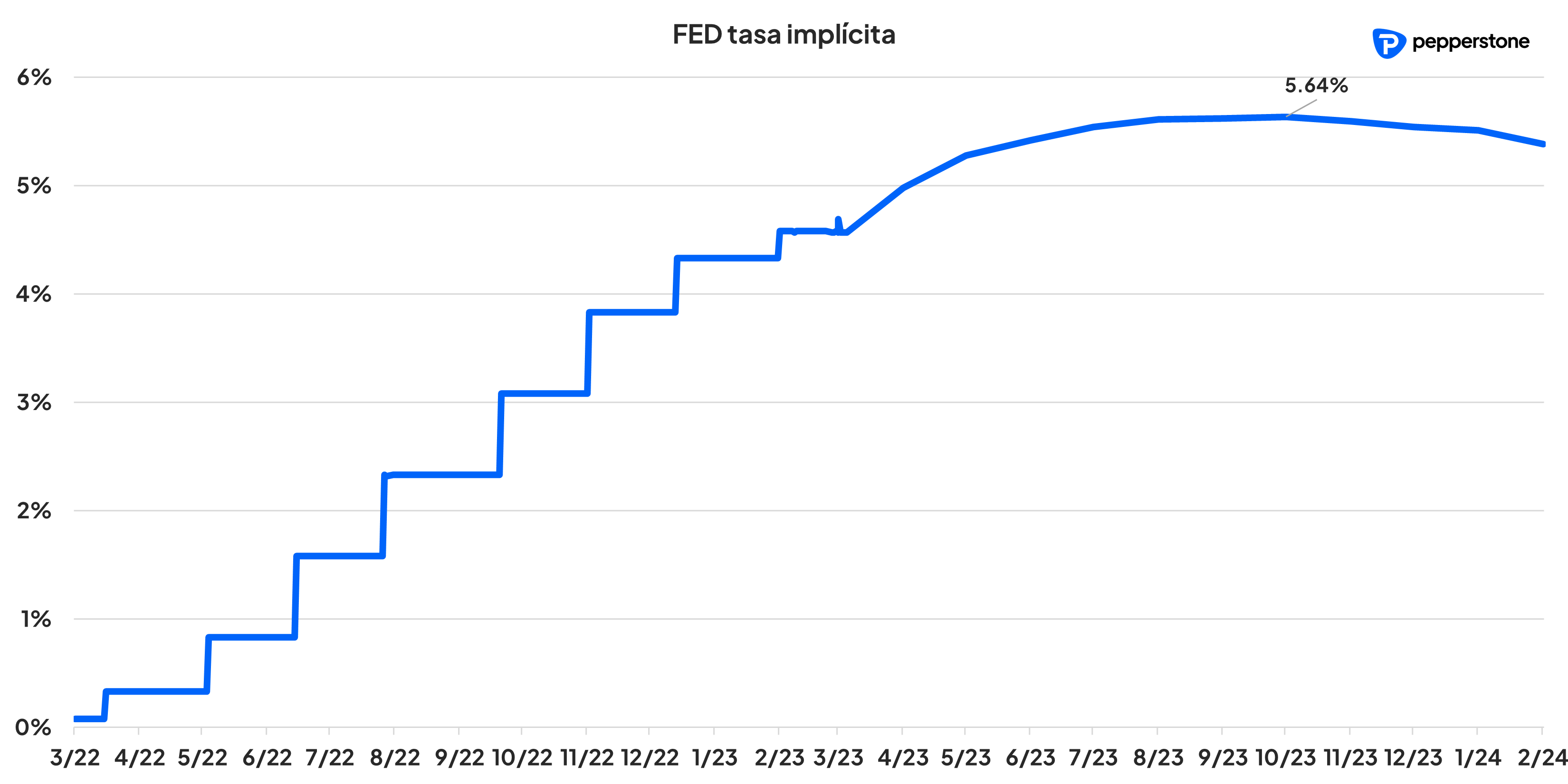

Tasa terminal

Adicionalmente, no solamente se espera ahora que puedan proceder más agresivamente en la siguiente reunión, si no que van a tener que subir todavía aún más de lo previamente esperado y mantenerse en dichos niveles, donde ahora se espera que la tasa terminal llegue a 5.6% el mes de octubre y sin prácticamente ningún recorte durante el 2023. Vale la pena añadir que hace poco más de un mes los mercados descartaban totalmente el lineamiento presenciado por parte de la Fed en diciembre en donde en teoría la tasa llegaría a 5.1% y estos se encontraban estipulando dos recortes de 25 pb en el presente año.

De cara al futuro próximo, al cierre de esta semana tendremos nuevas lecturas laborales, y estas tienen el alto potencial de ser otro factor el cual sacuda considerablemente al mercado. Este es el caso, ya que, si registramos otra lectura considerablemente por encima de las expectativas y continuamos viendo un sólido mercado laboral, esto solamente será otro indicio de que la misión de regresar la inflación a niveles objetivo va a ser más difícil de lo que se había estipulado.

Las expectativas aquí yacen en una creación de empleos de 215,000 nuevas plazas, donde aquí se considera que cualquier lectura por encima de 300k va a tener impactos considerables en el frente de riesgo y positivo para el USD, mientras que una lectura por debajo de 150k sería positiva para el frente de riesgo y negativa para el USD.

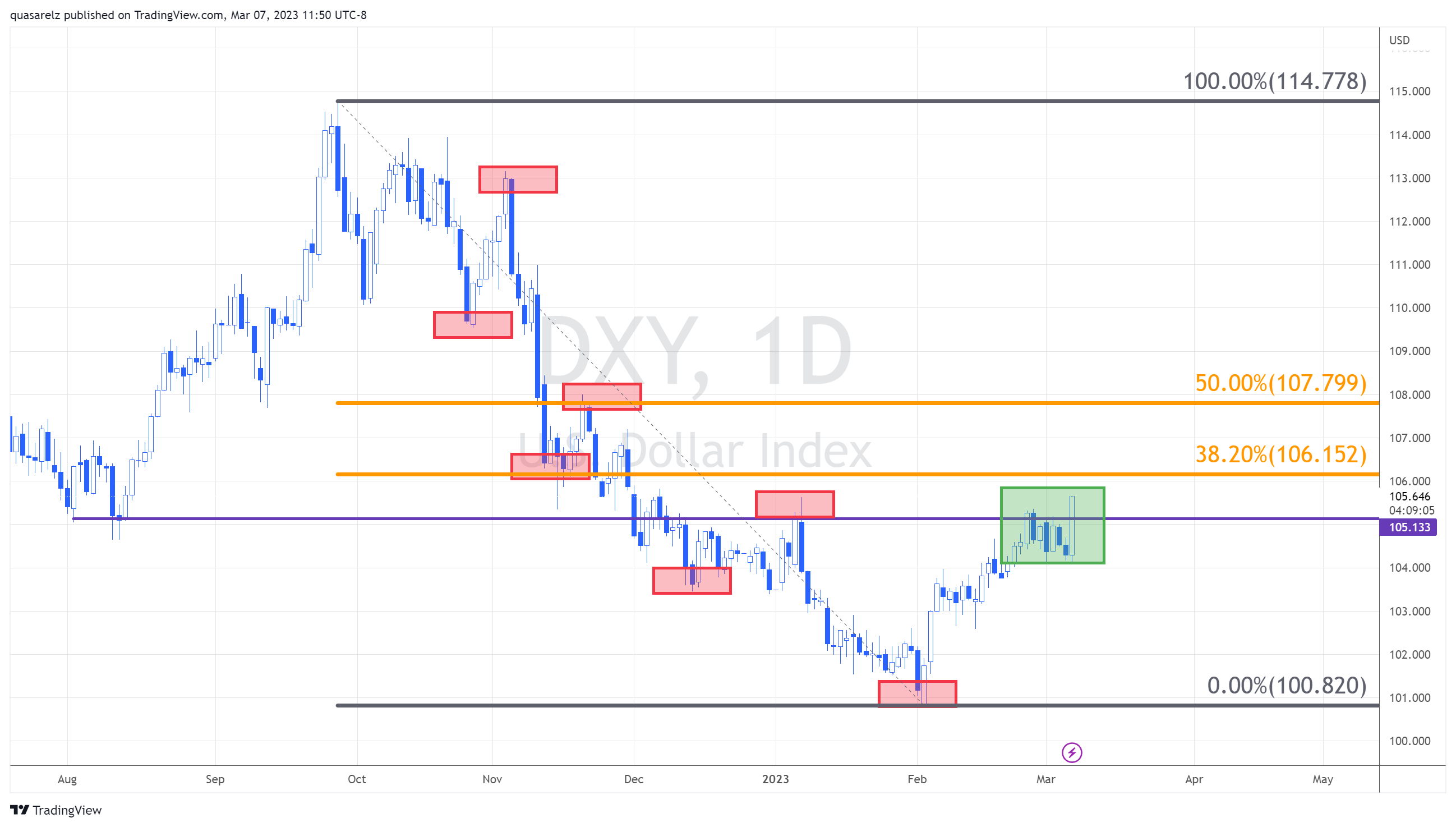

Técnicamente hablando, estas son las configuraciones que considero son de mayor relevancia de cara al NFP.

Análisis técnico

Gráfico diario:

Con relación al índice del dólar estadounidense, el DXY se encuentra generando un nuevo máximo a mayor nivel con los avances registrados durante la jornada del martes. De continuar esta dinámica, esto estaría culminando el proceso de corrección bajista que comenzó a partir de los máximos de septiembre del año pasado.

Como objetivos iniciales alcistas se encuentra el retroceso de Fibonacci de 38.20% en el nivel de 106.152 y con considerable potencial de que los avances continúen hacia los 107.799 donde se plasma el retroceso de 50% de la corrección previamente mencionada.

Oro

Gráfico diario:

En cuanto al , el se encuentra rápidamente dirigiéndose hacia el nivel psicológico clave de $1,800 / oz. De perderse dicho nivel muy probablemente el oro continuará a la baja en búsqueda de la directriz bajista proveniente de los máximos de mayo del 2021.

Gráfico semanal:

Desde un punto de vista de mayor amplitud, dado que previamente el XAU/USD generó un máximo a menor nivel, y además nos encontramos perdiendo el retroceso de Fibonacci de 23.60% de la operativa alcista iniciada a partir de los mínimos del 2015, el Fib. de 38.20% resulta un objetivo bastante atractivo, en espera de reacción en el nivel psicológico clave de $1,800 / oz.

NASDAQ 100

Gráfico semanal:

En cuanto al riesgo en la renta variable estadounidense, el se encuentra siendo rechazado una vez más en la resistencia de una bandera bajista que comenzó a partir de los mínimos de octubre. En lo personal me gustaría esperar a una confirmación adicional proporcionada por una ruptura a la baja del Fib. de 50% del avance que tomó lugar a partir de los mínimos generados durante la pandemia. En este escenario, los 10,589 resultan bastante atractivos, nivel donde se plasma el Fib. de 61.80%. A más largo plazo la directriz alcista proveniente de los mínimos del 2016 es un nivel que vale la pena mantener en el radar.

Articulo original