¿Trampa para bajistas? El mercado mantiene un nivel de soporte crítico

08.03.2023 12:53

¿Es la reciente corrección del una «trampa para bajistas»? ¿O el repunte es sólo una oportunidad de venta para un retorno del mercado bajista?

«Una trampa para bajistas se produce cuando hay una corrección bajista o un retroceso en medio de una tendencia general alcista. En una corrección bajista, las posiciones cortas superan temporalmente la presión de compra, lo que provoca una caída de los precios a corto plazo. El descenso podría ser pequeño o grande, y los precios podrían no alcanzar los recientes máximos en la tendencia alcista.

La corrección a la baja puede durar varias jornadas de negociación, dando la falsa impresión de que el mercado se ha revertido realmente. Los traders podrían posicionarse en corto para beneficiarse de la caída de los precios de las acciones, pero cuando los compradores empiezan a ver que los precios caen y aumentan su actividad compradora, el mercado no soporta que los precios sigan cayendo. Y entonces reanudan rápidamente su tendencia alcista». – Investopedia

Ése será el centro del debate tras la reciente corrección del mercado que puso a prueba el nivel de soporte de la MMD 200. Sin embargo, como comentábamos a principios de febrero, hacía falta una corrección si el mercado alcista iba a continuar. Por ejemplo:

«Si el «mercado bajista» se «cancela», lo sabremos relativamente pronto. Para confirmar si la ruptura es sostenible, cancelando así el mercado bajista, es crucial un retroceso hasta la línea de tendencia bajista anterior que se mantenga. Una corrección de este tipo serviría para varias cosas, desde deshacerse de las condiciones de sobrecompra, a convertir el nivel de resistencia anterior en soporte y recargar las posiciones cortas del mercado para apoyar un movimiento al alza. La última pieza del rompecabezas, si se mantiene el retroceso hasta el nivel de soporte, será una ruptura por encima de los máximos de la semana pasada, confirmando el siguiente tramo al alza. Esto situaría el objetivo entre 4.300 y 4.400″.

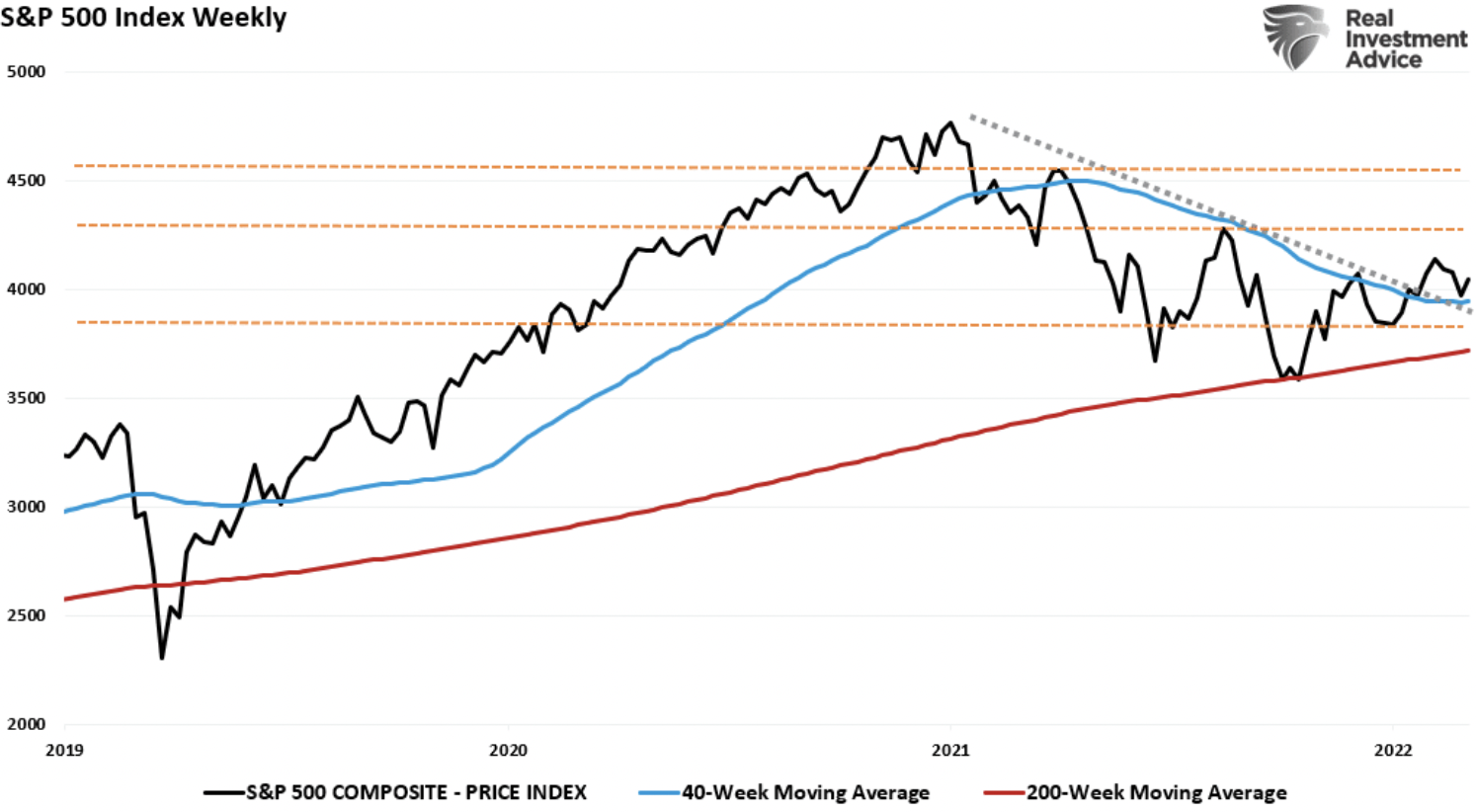

Esto es precisamente lo que ha sucedido con el mercado, que ha alcanzado y mantenido el canal de tendencia alcista desde los mínimos de octubre. El mercado también mantuvo la MMD 200 que, como se ha señalado, confirmó la ruptura alcista por encima de lo que resultó ser un nivel de resistencia en 2022.

Además, como se comentó en el boletín del fin de semana pasado, la «señal de venta» de la MMCD está a punto de revertirse a una señal de compra.

«Es importante destacar que la «señal de venta» de la MMCD, que advirtió de la reciente corrección, está empezando a revertirse. Sin embargo, esa reversión se produce a mitad de la oscilación regular, lo que sugiere que el alza es algo limitada”.

El gráfico siguiente es a más largo plazo que el que mostrábamos en la newsletter, pero indica mejor la validez de la «señal de venta«. Las «señales de compra» también fueron buenas oportunidades para negociar repuntes durante la caída del año pasado.

Aunque ciertamente hay muchas razones fundamentales para seguir siendo «bajistas» en los mercados, el telón de fondo técnico sigue confirmando y reafirmando una tendencia más alcista en desarrollo.

Si esto es una «trampa para bajistas», Jim Cramer podría estar en lo cierto cuando dice:

«Si estamos en un mercado alcista, y creo que lo estamos, hay que prepararse. Tenemos que prepararnos para los días bajistas ahora porque en un mercado alcista, son buenas oportunidades de compra».

Mientras que los datos técnicos a corto plazo son alcistas, los datos técnicos a largo plazo siguen sesgados al alza.

Los datos técnicos a largo plazo siguen siendo alcistas

Los gráficos de precios diarios pueden proporcionar una visión a corto plazo de la psicología del mercado de días a semanas. El problema del análisis diario de precios es que la volatilidad puede provocar oscilaciones a corto plazo en el mercado que pueden desconectar de la tendencia subyacente del mercado o de los datos fundamentales.

La volatilidad se suaviza si ralentizamos esa acción de los precios examinando los datos de precios semanales. Esto revela una imagen más clara del mercado, con un mensaje más alcista.

El índice S&P 500 ha registrado siete cierres semanales por encima de su media móvil de 40 semanas, lo que es una señal positiva. Además, el mercado ha superado la línea de tendencia bajista MMD de 40 semanas de enero y diciembre de 2022, lo que sugiere un posible giro alcista de la tendencia. Suponiendo que los niveles de soporte se mantengan, el siguiente nivel de resistencia importante más allá de los máximos posteriores a la reunión del FOMC en 4.195 son los máximos de agosto de 2022 registrados en 4.325 (línea discontinua naranja).

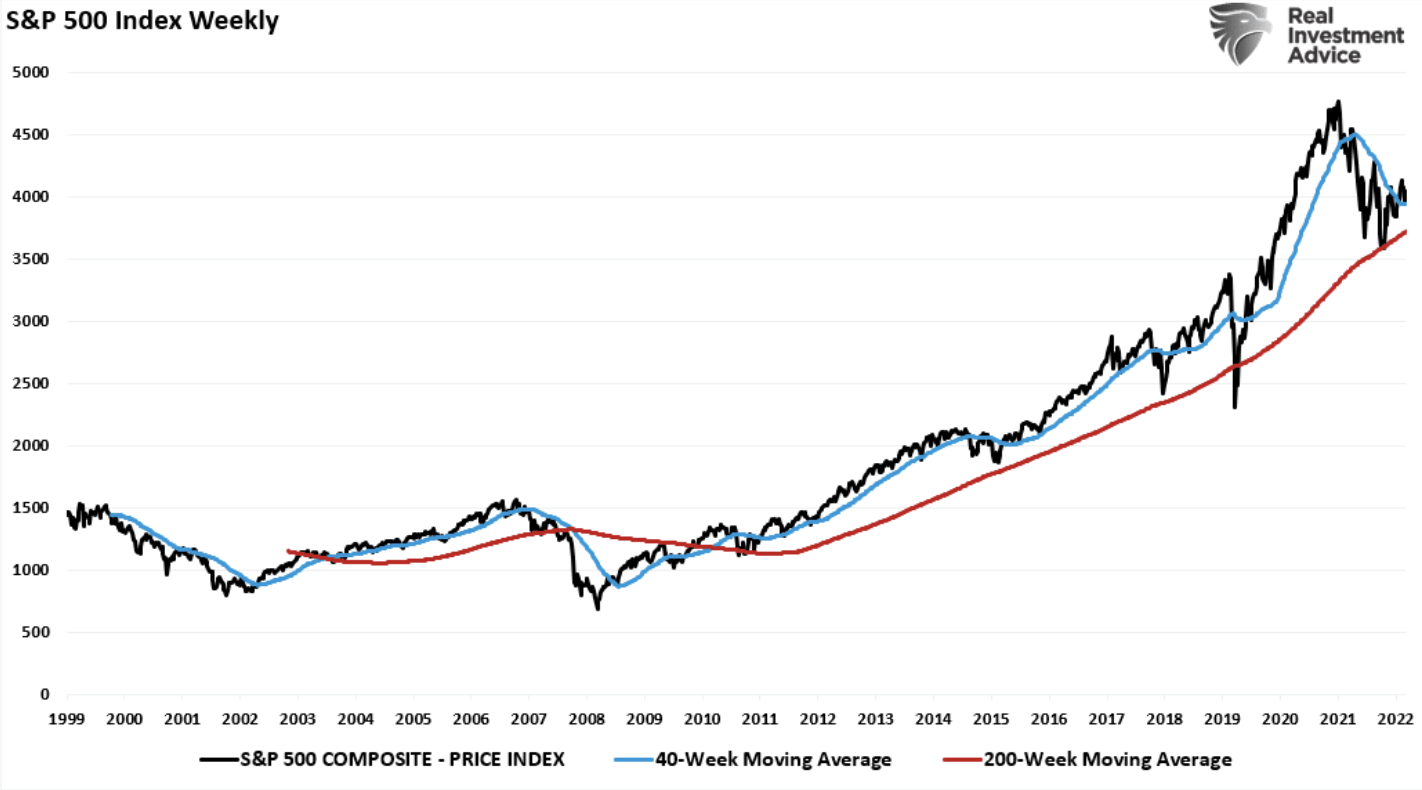

Además, los mínimos de octubre mantuvieron el nivel de soporte en la media móvil de 200 semanas, que sigue siendo el nivel de soporte del mercado desde los mínimos de 2009.

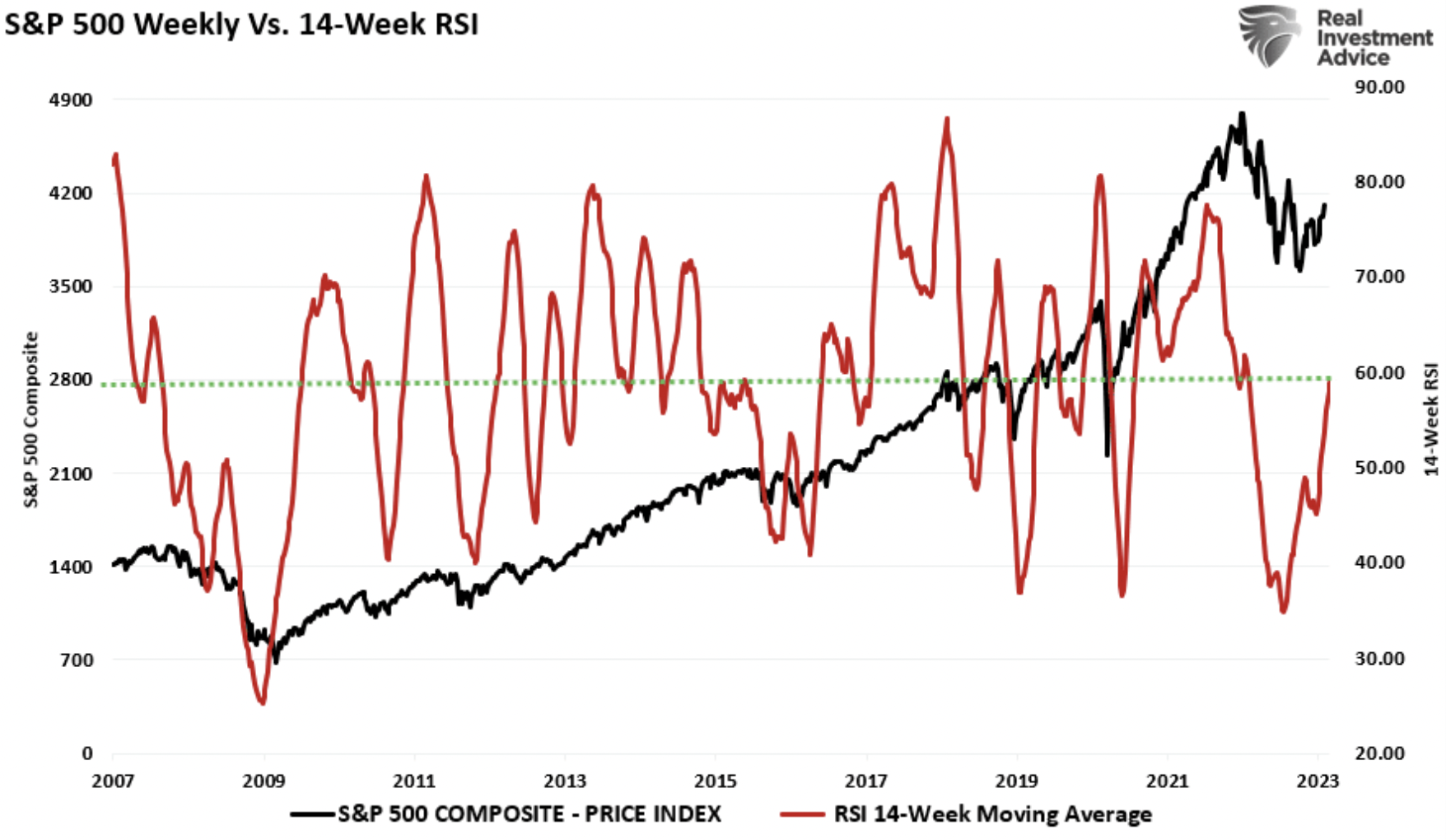

El índice semanal de fuerza relativa (RSI) de 14 periodos también se ha vuelto marcadamente positivo y se sitúa por encima de 50 puntos, lo que sugiere que los mercados han vuelto a una tendencia alcista. Este índice supera los nieles de resistencia que limitaron los repuntes de los mercados bajistas en abril, agosto y diciembre de 2022.

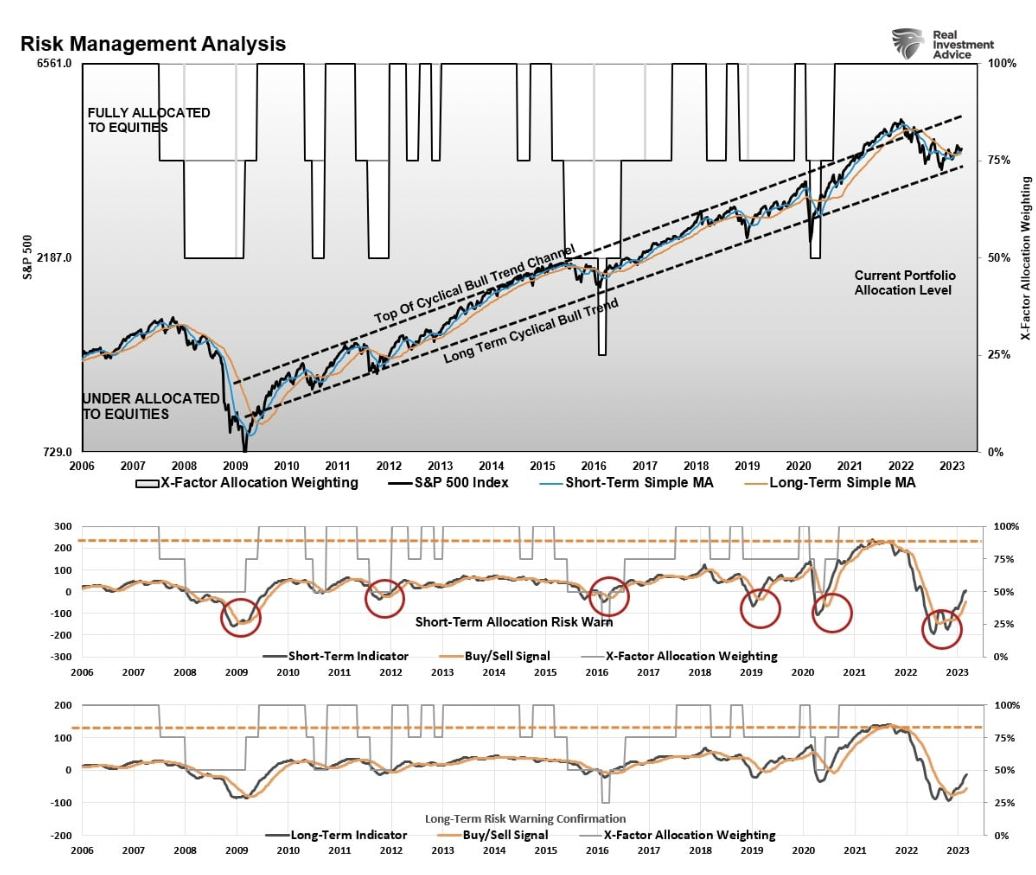

Por último, nuestras señales alcistas más importantes son los indicadores de la Media Móvil de Convergencia-Divergencia (MMCD) a corto y medio plazo. Ambos conjuntos de indicadores MMCD semanales han registrado señales de compra desde niveles inferiores a los registrados durante la crisis financiera. El mercado también ha superado las dos medias móviles semanales y, como se ha indicado anteriormente, ha mantenido la línea de tendencia alcista a largo plazo.

S&P 500 vs. Weekly Moving Averages vs. MACD

S&P 500 vs. Weekly Moving Averages vs. MACD

Alcista ahora, bajista después

Dada la abundancia de señales alcistas, debemos dar cierto crédito al mensaje e invertir en consecuencia. Sin embargo, numerosas pruebas fundamentales apoyan el argumento de que el «mercado bajista » aún no ha muerto.

Los mercados se han vuelto «maníacos», oscilando rápidamente entre el pesimismo extremo y el optimismo. Ésa no es la base sobre la que se asienta la actividad inversora, sino más bien donde abunda la especulación en estado puro.

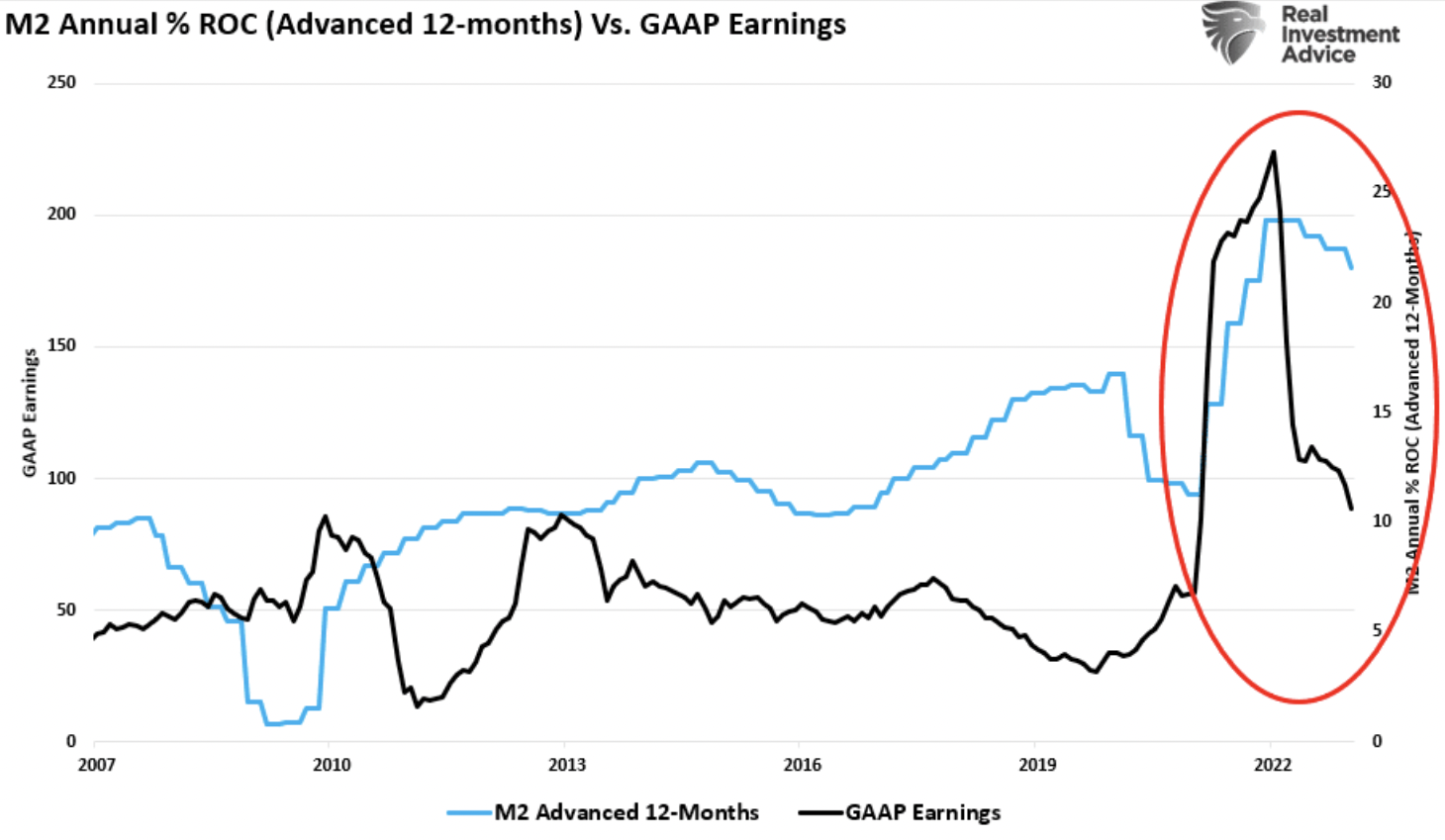

En los próximos 12 meses, la tesis de que «el mercado bajista ha terminado» dependerá mucho de la Reserva Federal, de las políticas del Gobierno y de la . La reciente aprobación de la «Ley de Reducción de la Inflación» aumentará los impuestos sobre las empresas y los hogares. Ello reducirá el crecimiento y los márgenes de beneficio, junto con una inflación obstinadamente elevada. Además, el aumento de la oferta monetaria seguirá retrocediendo, lo que reducirá aún más las tasas de crecimiento de los beneficios.

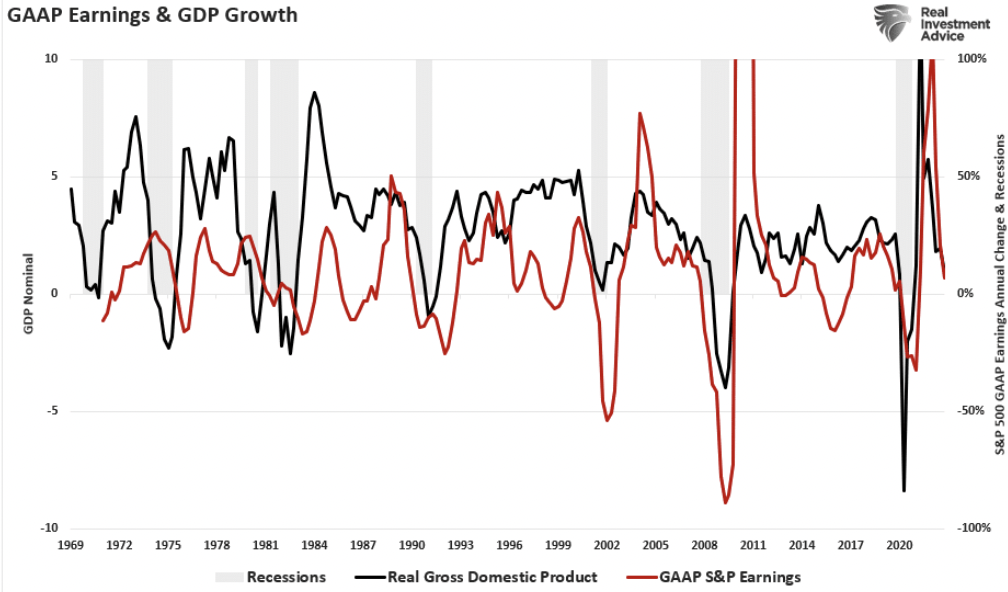

Por supuesto, el ajuste de la política monetaria de la Reserva Federal lastra el crecimiento económico, lo que continuará a lo largo del año. Cada vez es más probable que ocurra una recesión, con cada . En particular, existe una gran correlación entre el crecimiento económico y los beneficios.

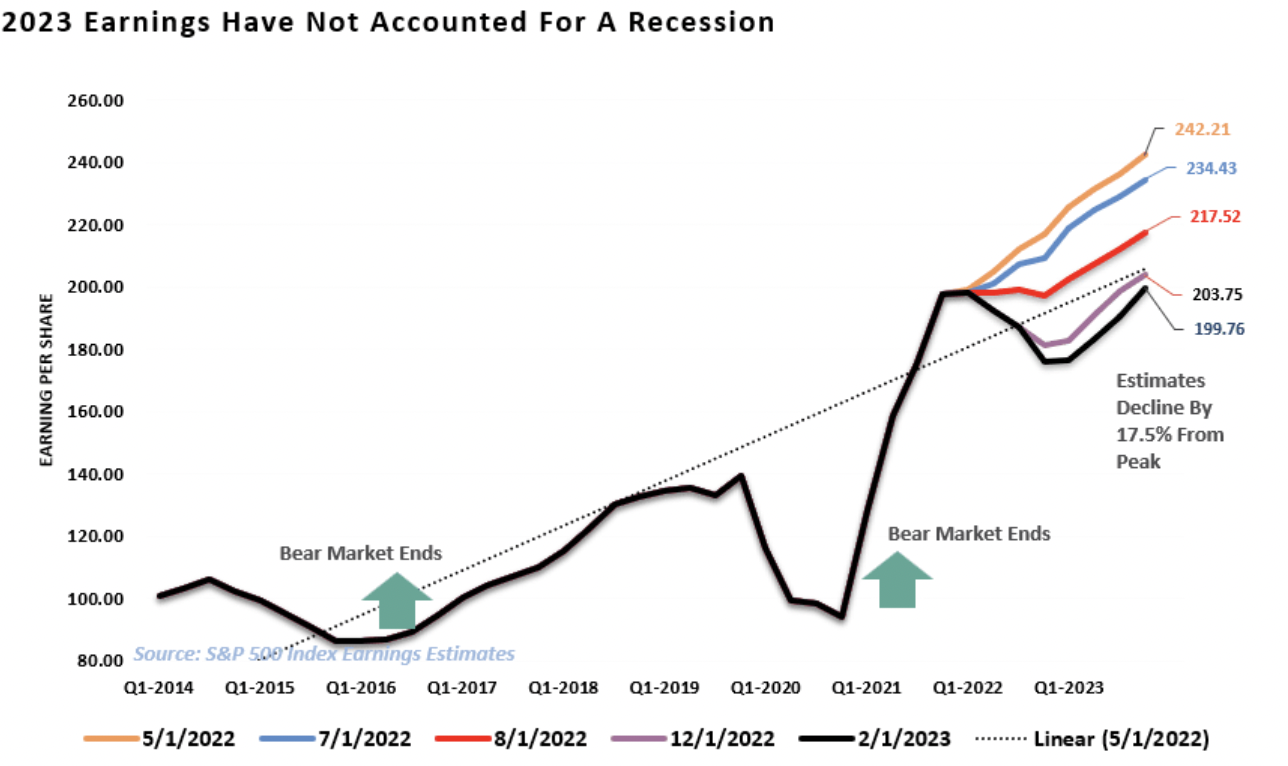

Éste es un telón de fondo importante. Los mercados valoran los beneficios en unos 199 dólares por acción para finales de 2023, frente a los 242 dólares de julio. Sin embargo, si la Reserva Federal continúa su lucha contra la inflación y desencadena una recesión, los beneficios podrían caer hasta 170 dólares por acción. A un generoso múltiplo a plazo de 18 veces esos beneficios, estamos ante un cálculo de mercado justo cercano a 3.000 en el índice S&P 500.

Conclusión

Aunque los datos técnicos sugieren que se trata de una «trampa para bajistas», los fundamentales no apoyan ese argumento. En lo que respecta al riesgo de las acciones, lo que impulsará los precios son los resultados de las empresas. A medida que la Reserva Federal suba los tipos para frenar la actividad económica y provocar potencialmente una recesión, esto se traducirá en un menor crecimiento de los beneficios y en una reducción de los márgenes de beneficio.

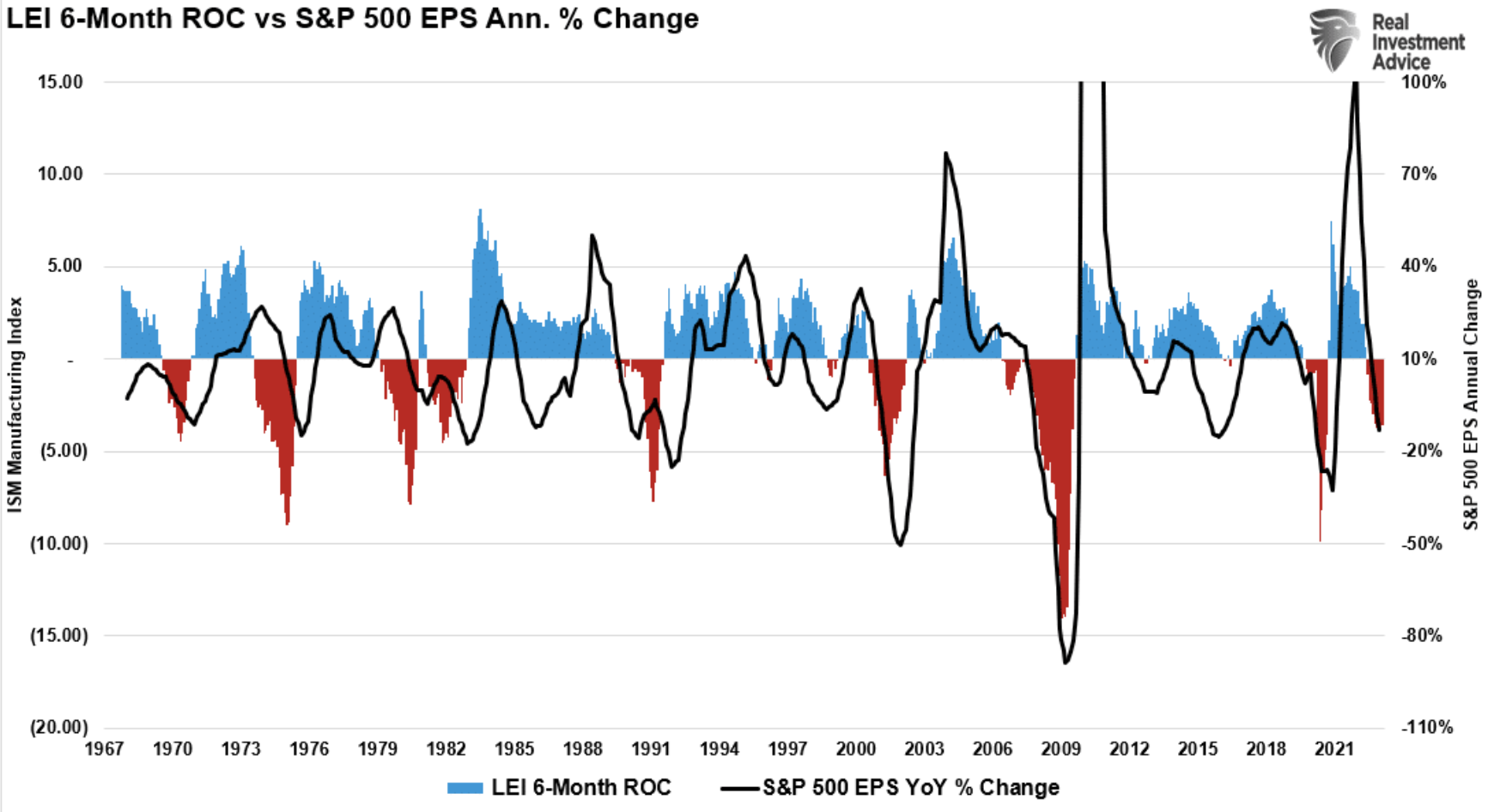

Dado que las valoraciones se acercan actualmente a 29 veces los beneficios, esto sugiere que las acciones deben volver a cotizar a la baja. La tasa de variación anual a seis meses del Índice Económico Líder apoya esta teoría, lo que significa que los beneficios disminuirán en los próximos dos trimestres.

LEI 6-Month ROC vs. Earnings

LEI 6-Month ROC vs. Earnings

La victoria de los alcistas o de los bajistas sólo se conocerá con el tiempo. Sin embargo, como se ha señalado, mientras que los alcistas controlan actualmente el panorama técnico, la Reserva Federal sigue teniendo el control del entorno macroeconómico. Aunque seguiremos operando en los mercados tácticamente a corto plazo, en nuestra opinión, sigue existiendo el riesgo de una caída más profunda a menos que la Fed cambie de rumbo a corto plazo.

Habrá que esperar a ver quién gana el debate de «se acabó el mercado alcista».