Wall Street: ¿Todo o nada?

24.11.2022 12:44

[ad_1]

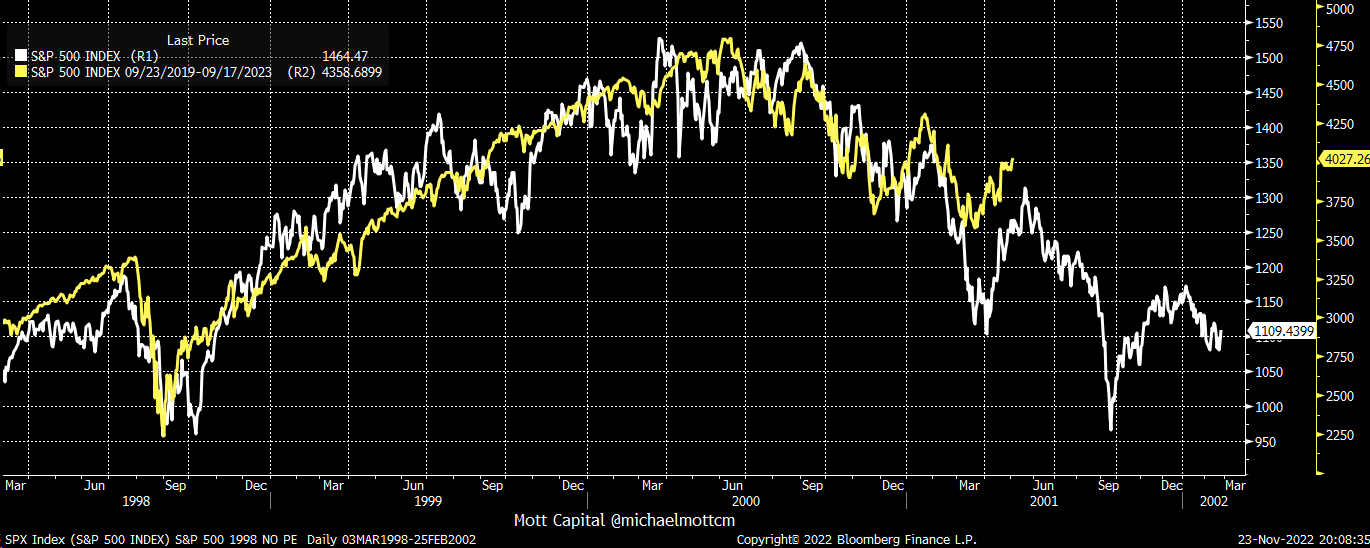

Las recientes actas del FOMC fueron ampliamente esperadas por el mercado de manera transversal, esto debido a la alta probabilidad de considerar una moderación en la restricción que lleva adelante el ente rector para contra restar el avance que señalan los precios durante los últimos 12 meses. Desde ya el documento señala la intención por moderar sus futuras decisiones permitiendo controlar de mejor manera la evolución de la economía, esto debido a la presión decreciente que provoca la restricción sobre el dinamismo. Otro punto a considerar relevante ha sido la mención en torno al empleo, el que comienza a señalar cambios que pueden indicar un panorama económico más adverso, pero reconociendo que aún se mantiene en rangos satisfactorios y entregando un impulso importante al resto de los sectores.

La eventual decisión de moderar las próximas alzas de tasas parece ser considerada antes de haber conocido el último reporte de inflación, que señaló un 7.7% anual durante el mes de octubre, lo que nos permite anticipar la real posibilidad de que a partir de 2023 el ritmo y dirección del ente rector cambie, sin dejar de lado la posibilidad de conocer recortes en la tasa de interés.

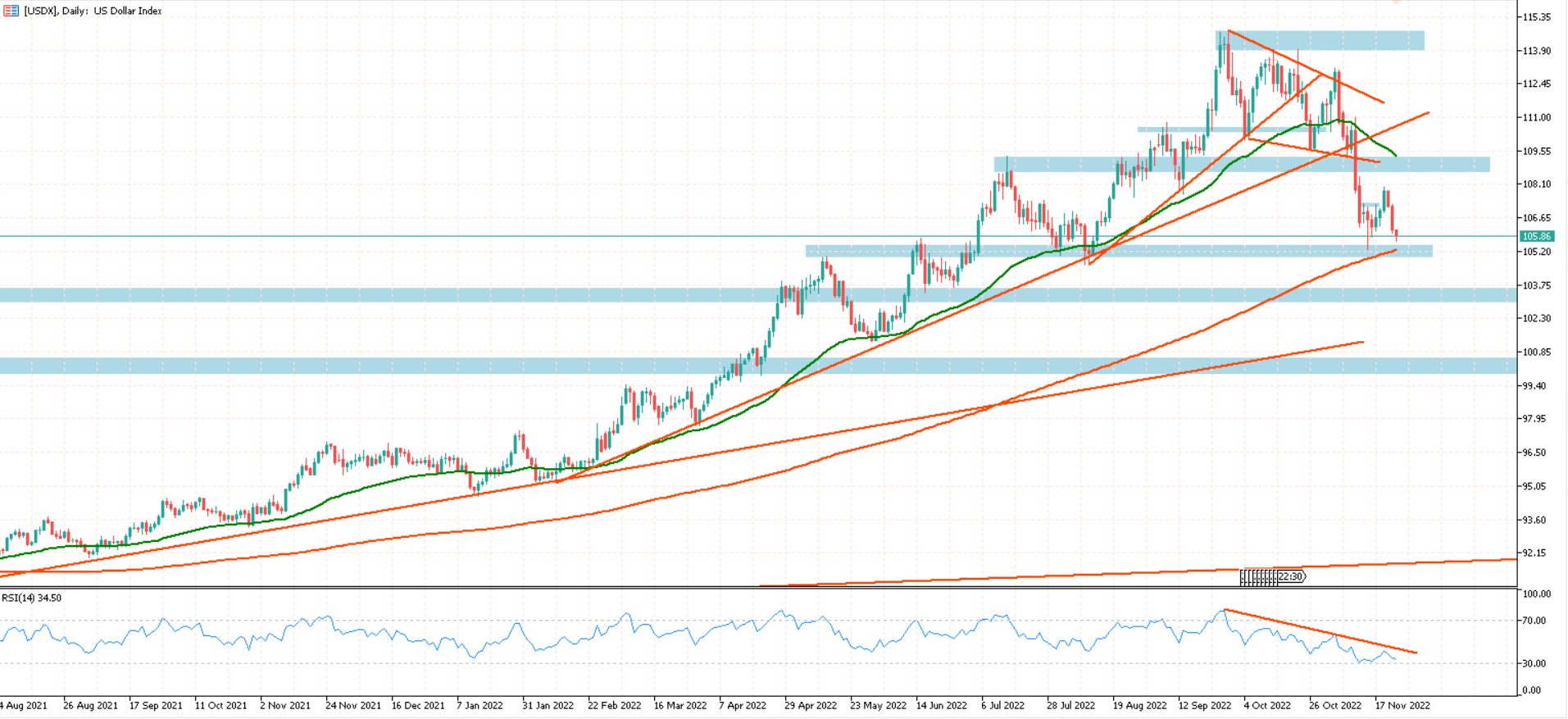

Wall Street volvía a cerrar en positivo ante el entusiasmo y recomendación que realizaba Goldman Sachs (NYSE:) antes de medio día; «Compren acciones ahora antes del impulso que dará el FOMC» era la nota que enviaba a sus clientes este miércoles por la mañana. Con un avance promedio en torno +0.65%, las acciones de Estados Unidos volvían a cosechar ganancias al reconocer una moderación y posibles cambios a futuro en la flexibilidad que esto podría ofrecer. El dólar en tanto, volví a perder terreno frente a sus rivales debido a la especulación del mercado por conocer débiles cifras macroeconómicas en un futuro próximo así como de la menor restricción esperada a partir del 14 de diciembre.

Los casos COVID19 en China alcanzan un nuevo record y por correlación inversamente proporcional, disminuyen las perspectivas económicas para la 2da potencial del mundo; Beijing ha vuelto a ser confinada así como también una serie de localidades que presentan altas tasas de contagio de acuerdo con las autoridades asiáticas, todo esto mientras el resto del mundo ha vuelto a la normalidad. La población ya agotada de dicha condición, ha comenzado a revelarse y manifestarse en contra de las medidas, aumentando la incertidumbre política y económica en la región, provocando un desplome en la confianza de demanda de commodities tales como, y , entre otros.

El «oro negro» cae marginalmente este jueves luego de alcanzar mínimos registrados en septiembre, esto debido a las presiones por las que atraviesa el sector al considerar un aumento en la producción que contra restaría el recorte de 2 millones de barriles diarios de petróleo señalados a comienzos de octubre.

En tanto, el cobre permanece sin cambios en torno a mínimos semanales esperando conocer catalizadores relacionados a la producción y stock, los que han señalado cambios a la baja en sus últimos reportes entregando una perspectiva algo más favorable para el metal rojo.

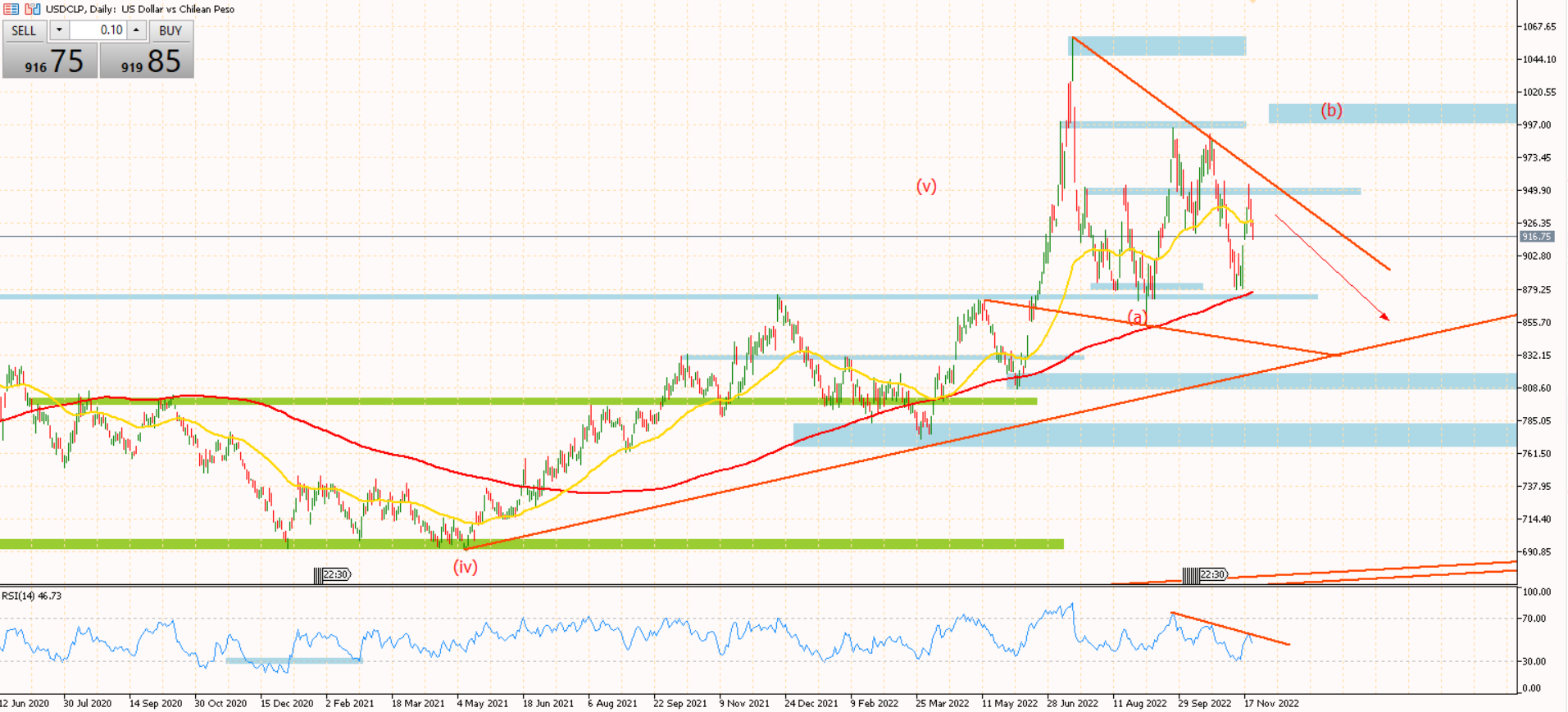

El tipo de cambio local, , acumula una caída de aproximadamente $30 pesos durante la semana indicando un escenario técnicamente bajista luego de rechazar nuevamente la franja de resistencia en torno a $950. El mercado comienza a considerar la menor restricción que podría llevar a cabo la FED de Estados Unidos a partir de diciembre, con un alza de 50ptos básicos, mientras que el panorama local en torno a la inflación puede comenzar a indicar cambios en la dirección del banco central de Chile durante el 2do o 3er trimestre del año, lo que buscaría incentivar el dinamismo de una economía que presenta un déficit fiscal cercano al 10% y riesgos de recesión importantes.

Hay quienes continúan confiando en un escenario alcista que podría indicar nuevamente avances hacia la franja de $1.000 pesos por dólar, sin embargo, lo señalado este miércoles por la FED y las evidencias macroeconómicas que presenta Estados Unidos, nos permiten señalar un escenario menos optimista para la economía americana y su moneda, lo que aumenta la probabilidad por revisar avances a favor de monedas riesgosas en el mediano/largo plazo.

[ad_2]

Source link