Y tú, ¿de quién eres?

24.10.2022 15:32

“¿Y tú de quién eres?” fue uno de los mayores éxitos en 1989 de No Me Pises Que Llevo Chanclas, un grupo sevillano de pop rock que no paraba de sonar en radio y televisión en aquella época, y también es una expresión especialmente utilizada en los pueblos de Andalucía para identificar la familia a la que pertenece una persona desconocida.

Cada vez que conozco por primera vez a alguien que se dedica a la inversión y al trading, suele ocurrir que en algún momento de la conversación, me pregunta a qué “familia” pertenezco, o bien esa persona se presenta directamente identificándose con el enfoque que utiliza. “Yo soy analista técnico”, “yo soy de Wycoff”, “soy inversor value”, “soy trader de divisas”, o “yo soy trader algorítmico”, son algunos ejemplos de los muchos que seguro que hemos escuchado alguna vez. Nos ayuda a situarnos y saber con quién estamos hablando.

Es menos habitual que alguien se presente como “yo hago análisis técnico”, o “yo sigo un enfoque value en mis inversiones”, por poner un par de ejemplos. Aunque parezca lo mismo, no lo es. En psicología se diferencia entre la identidad de una persona y su conducta. Cuando alguien se presenta con “soy analista técnico”, asocia su identidad a uno de los múltiples enfoques que hay para analizar los mercados, mientras que cuando alguien “hace análisis técnico” separa su identidad del tipo de análisis que utiliza para tomar sus decisiones de inversión. Esta distinción es importante porque ayuda a entender por qué se llega en ocasiones a los niveles de crispación que se pueden encontrar en algunos foros de trading e inversión.

Una segunda reflexión sobre este tipo de “presentaciones” pasa por lo poco frecuente que, en mi experiencia personal, es encontrar a personas que combinen varios enfoques a la vez. El que se presenta como analista técnico, hace técnico. El que sigue un enfoque fundamental, hace fundamental. En enfoque macro, por lo desconocido que es para una amplia mayoría, pasa a convertirse en un comodín mal utilizado, ya que estar al tanto de los datos que se publican en el calendario económico está lejos de ser suficiente para considerar que alguien sigue un enfoque macro.

La realidad es que si hago repaso de los inversores que he conocido, los más exitosos combinan “a su manera” múltiples enfoques. Y aquí es donde quería llegar. En mi opinión, todos los enfoques aportan valor añadido dentro de sus propias limitaciones. En ese sentido, elegir sólo un único reduce el valor añadido potencial al que cualquier persona puede aspirar. Por ese motivo, cuanto más enfoques se dominen, más herramientas tendrás disponibles para analizar una situación y tomar la decisión más correcta, o la menos mala. Y es que, elegir un enfoque después de haber estudiado los demás, no es lo mismo que escoger de inicio un camino y dejar de explorar el resto.

Me gustaría recalcar también la expresión “a su manera”, ya que es importante que cada uno encuentre su lugar en este negocio, su forma particular de entender el mercado. Lo más frecuente es encontrarse con quienes replican lo que hacen otras personas de éxito, pero eso probablemente es sólo el primer paso de un maratón que nunca termina. Aceptar esa realidad cuanto antes aleja la percepción de distancia hasta la ansiada meta volante del éxito en este negocio, pero te prepara para afrontar una carrera de fondo que, en realidad, es muy exigente.

Y tú, ¿de quién eres?

Flujos netos de efectivo

Los ETFs y los fondos de inversión son productos muy utilizados por una parte importante de la comunidad inversora, debido a su tratamiento fiscal especial y a la posibilidad que ofrecen de construir una cartera diversificada de manera muy sencilla. Por ese motivo, hacer un seguimiento de las entradas y salidas de dinero en este tipo de instrumentos suele ser un buen termómetro del interés o del miedo percibido por los inversores en cada momento.

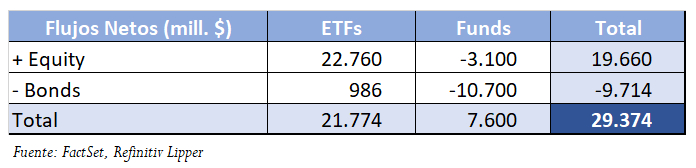

Flujos Netos de Efectivo de la Semana

Flujos Netos de Efectivo de la Semana

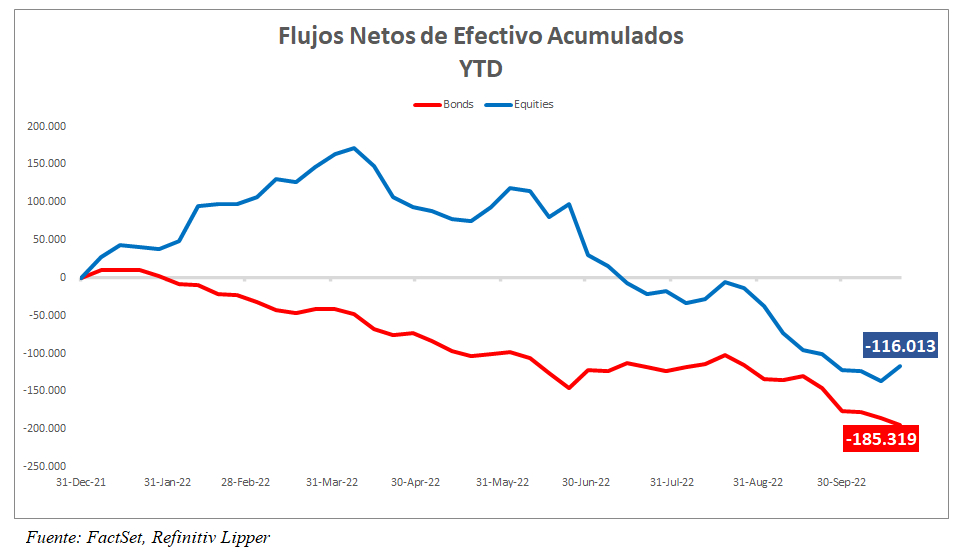

Fuertes entradas de dinero de casi 20.000 millones en renta variable, superiores a los 10.000 millones que estimábamos la semana pasada que eran necesarios para frenar el proceso de distribución de las bolsas, al menos temporalmente. El saldo acumulado en el año de 116.013 millones de dólares. Flujos Netos de Efectivo Acumulados

Flujos Netos de Efectivo Acumulados

La renta fija suma una semana más de salidas netas de efectivo, por valor de 10.000 millones.

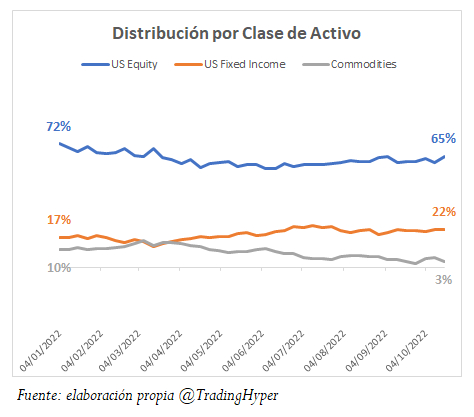

Distribución del Peso de la Cartera de Institucionales

Por lo que respecta a la cartera de derivados de inversores institucionales, la exposición a renta variable ha vuelto a niveles máximos de los últimos 6 meses.

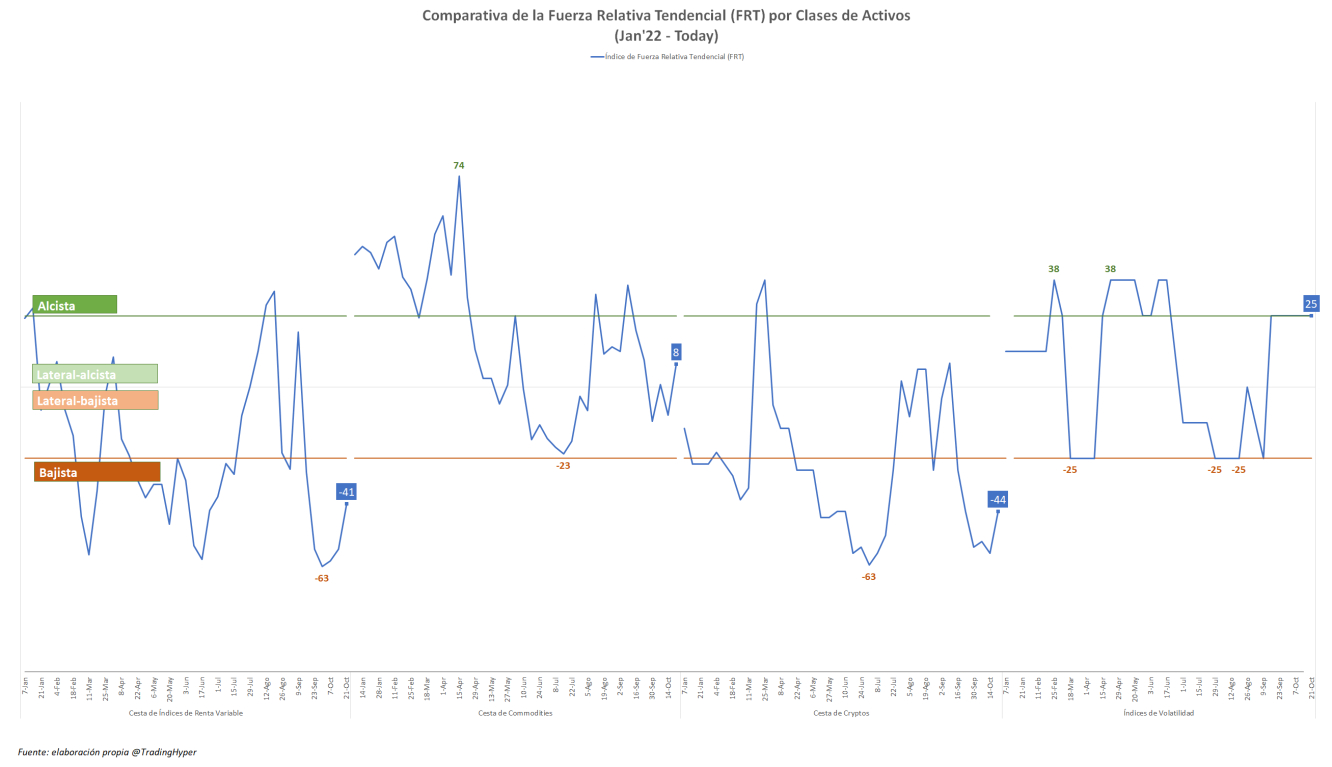

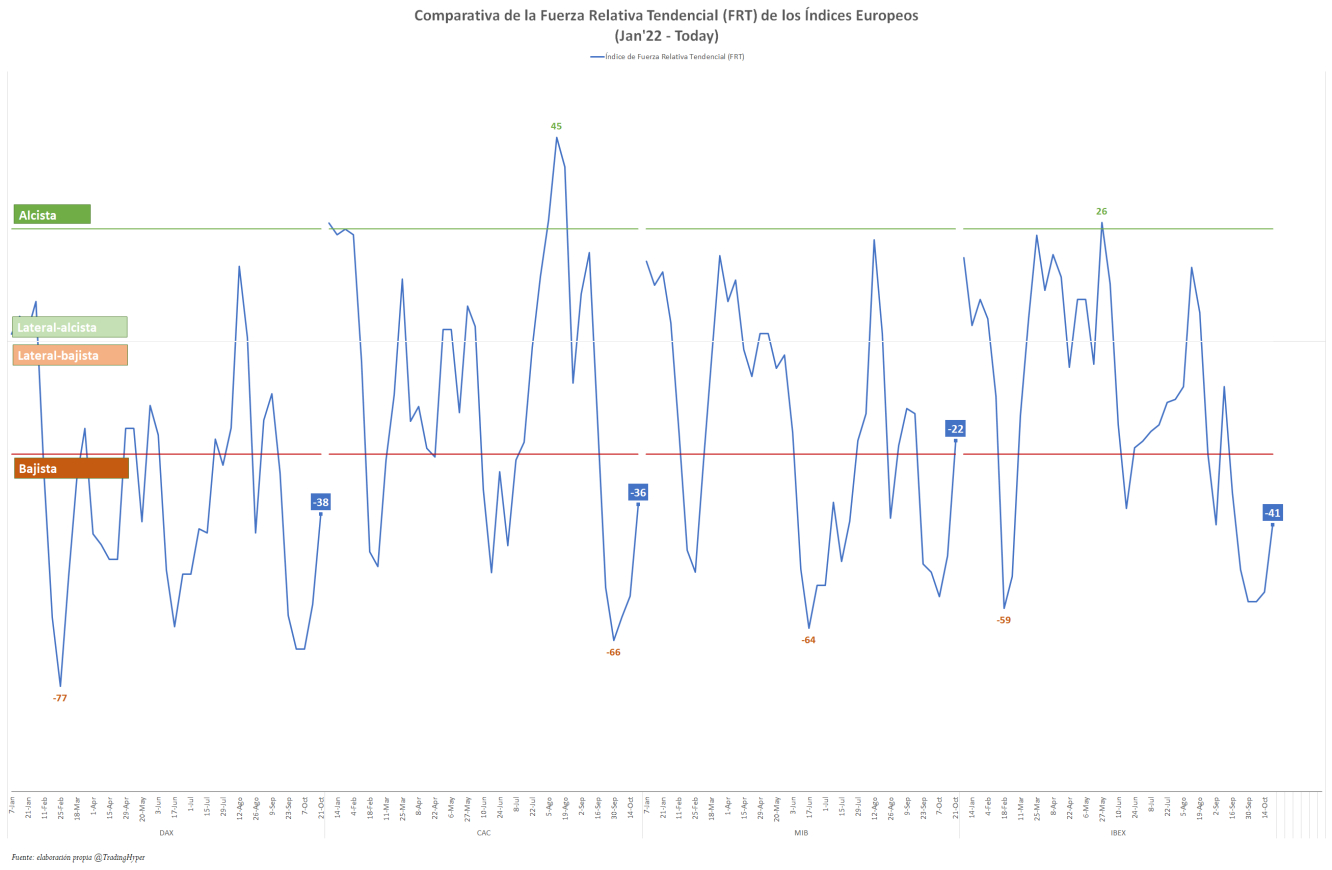

Seguimiento de la Fuerza Relativa Tendencial

Este indicador es útil a la hora de determinar el peso relativo que debe asignarse a cada clase de activo en una cartera diversificada, así como medida efectiva de sentimiento. Se diferencian cuatro tipos de tendencias (alcista, lateral-alcista, lateral-bajista y bajista). Identificamos a continuación en qué punto se encuentra la FRT con datos de cierre del viernes y cómo ha evolucionado en el tiempo.

El índice de fuerza interna de los índices de renta variable (-41) vuelve durante la semana, aunque por el momento se mantiene en zona bajista. Las materias primas (+8) también recuperan fuerza interna, hasta la zona lateral-alcista. La composición interna de la clase de activos correspondiente a las cryptos (-44) mejora, pero sigue siendo la que muestra mayor debilidad en estos momentos. La FRT de los índices de volatilidad (+25) se mantienen en zona alcista, por lo que el riesgo percibido por los inversores se mantiene en niveles elevados.

Entre las familias de materias primas, el indicador de fortaleza interna de los commodities de Alimentación (+20) ha sido el que más ha mejorado. Energía (+8) ha perdido algo de terreno. Metales Industriales (-8) y Metales Preciosos (-17) se encuentran en zona lateral-bajita. En el caso de estos últimos, han experimentado la mayor recuperación en el índice de FRT durante la semana.

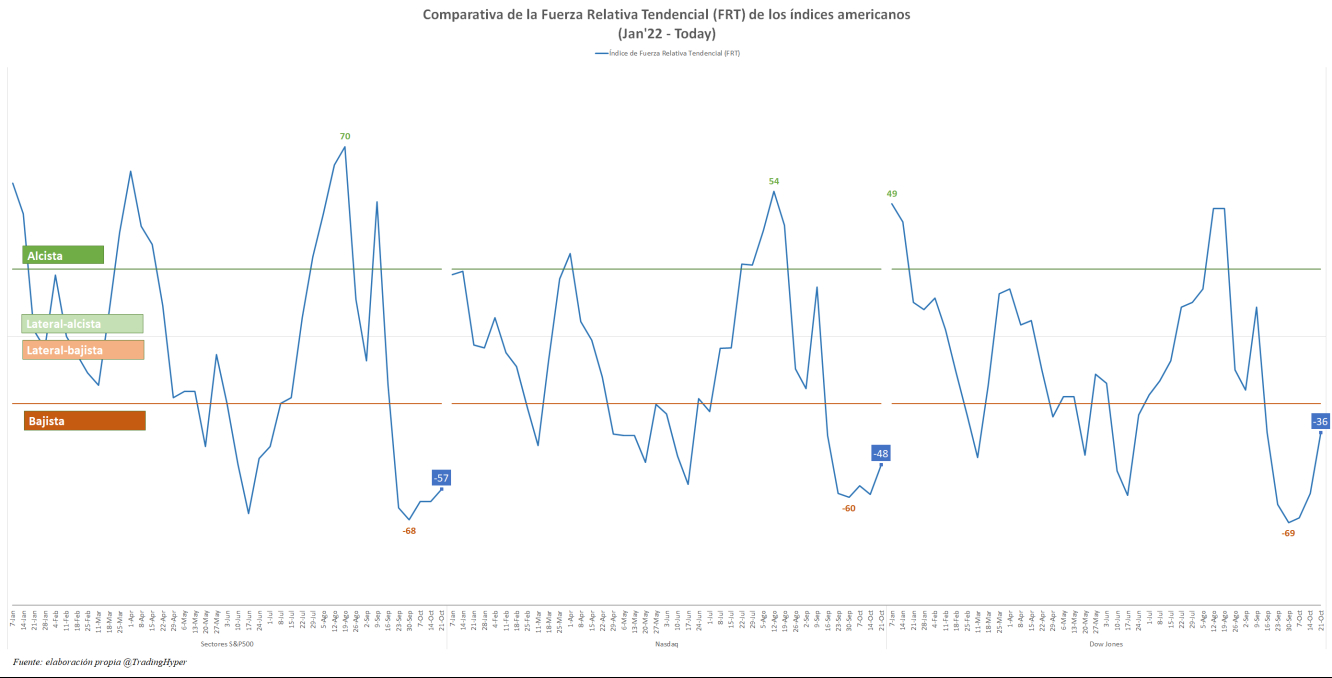

FRT de Índices Americanos

FRT de Índices Americanos

La composición interna de la renta variable se mantiene en cotas muy deprimidas. Los índices americanos (-62,5) han sido capaces de mejorar ligeramente su índice de FRT, después de que se mantuviera por cuatro semanas consecutivas en su nivel más bajo del último año y medio. Los índices europeos (-29) presentan una lectura algo menos negativa que les permite aproximarse a la zona lateral-bajista. Por último, los índices asiáticos (-41) han sido los únicos que han experimentado un retroceso en su índice de fortaleza interna.

Semana de fuerte rebote en la renta variable americana y europea, mientras que la cotización de los índices asiáticos han seguido cediendo terreno. El diferencial entre las regiones de Asia y Norteamérica se reduce hasta el 4% desde el 7,6% anterior.

Seguimiento de las señales semanales de la FRT sobre el

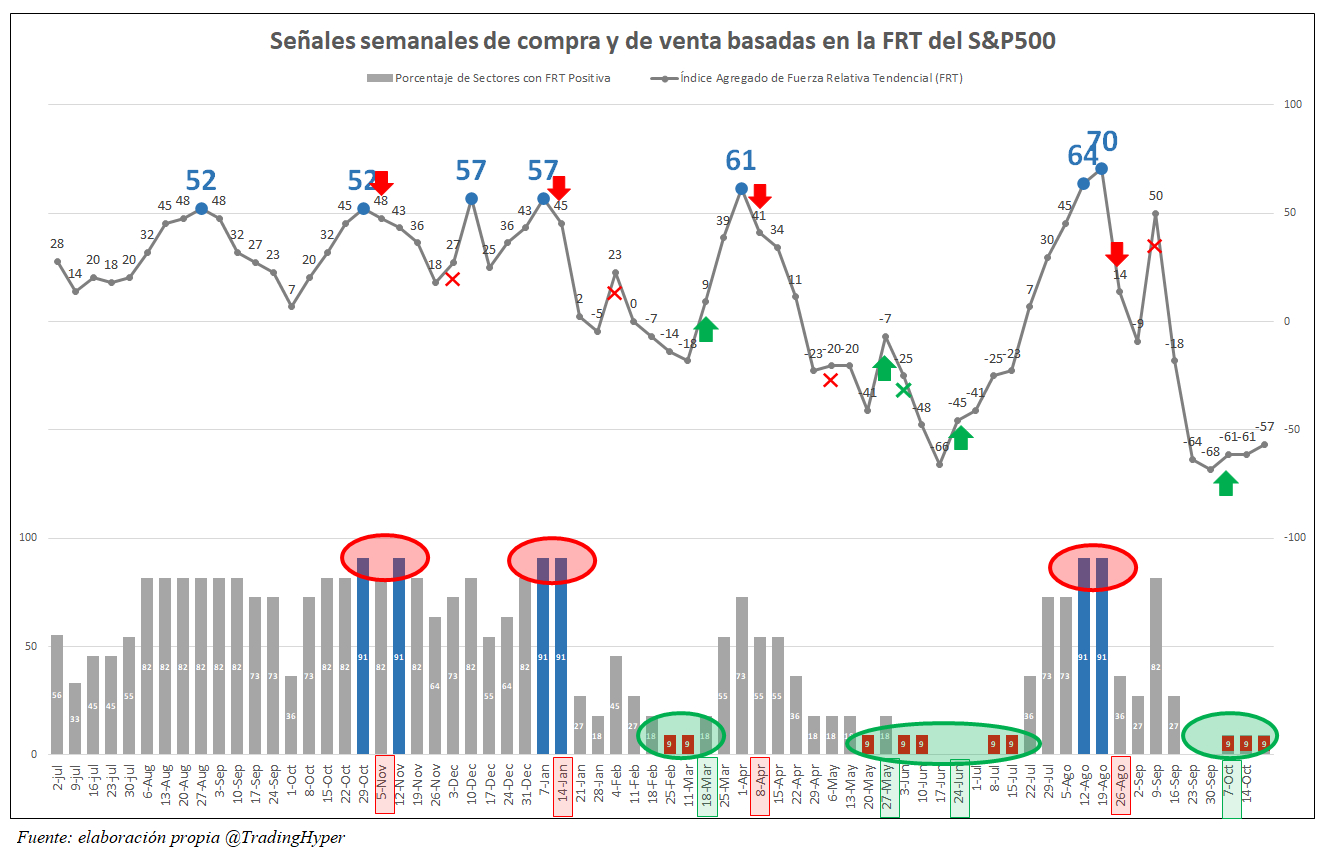

Incorporamos esta sección para mostrar uno de los múltiples usos de la FRT. En este caso, tratamos las señales de compra y de venta que se producen cuando utilizamos la FRT como indicador de sentimiento.

Las señales de venta se producen cuando la FRT se encuentra en zona de máximos y/o cuando la práctica totalidad de las compañías y sectores se han sumado a las subidas —esto es, cuando más del 90% de los sectores del S&P500 son alcistas— y a continuación se produce un deterioro en la FRT. Consiguientemente, las señales de compra exigen que la práctica totalidad de las compañías y sectores se encuentran en tendencia bajista —cuando menos del 10% de los sectores son alcistas— y la composición interna mejora respecto de la semana anterior. Las operaciones se cierran cuando se produce un cambio en la tendencia de la FRT que ha dado lugar a la operación.

El gráfico siguiente muestra las señales que se han producido en los últimos 14 meses.

Señales Basadas en la FRT del S&P500

Señales Basadas en la FRT del S&P500

Mantenemos una semana más la operación de compra que comenzó el 7 de octubre, al mejorar ligeramente la FRT durante la semana. Sólo cerraríamos esta operación en caso de que la FRT cayera a niveles inferiores, o en caso de que se produjera una señal de venta, algo esto último que está lejos de suceder.

Las cuatro señales de venta anteriores fueron seguidas por caídas medias del 8% con un drawdown del 0,4%, mientras que las tres señales de compra tuvieron una variación media del 4,8% y un drawdown máximo del 1,6%.

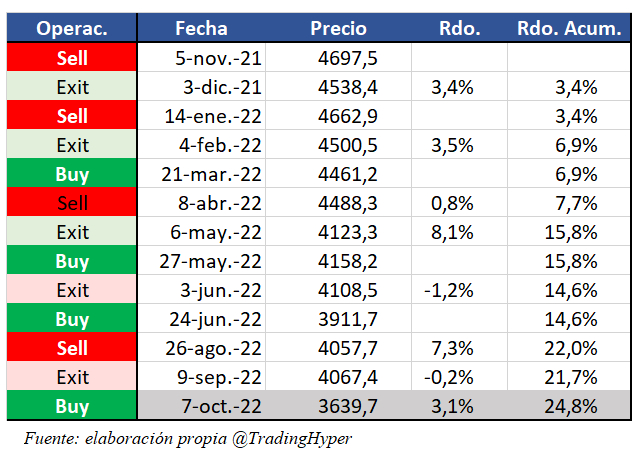

Órdenes y Resultados

Actualizamos la tabla incorporando la operación de compra del S&P500 a precio de cierre de la semana. Hasta este momento, las operaciones cerradas acumulan una rentabilidad bruta del 21,7%, mientras que la posición actual está ganando por el momento un 3,1%.

Actualización de los niveles de control de los inversores institucionales

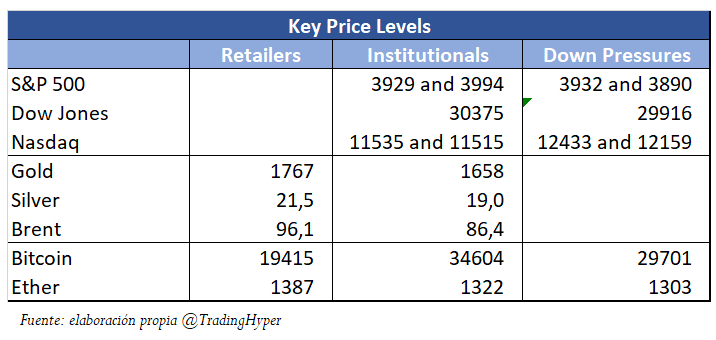

Como saben de artículos anteriores, nuestra predisposición es alcista mientras el precio de los distintos activos se sitúe por encima de los niveles en los que se encuentran posicionados los inversores institucionales y que se muestran en la tabla siguiente. Los niveles de presión bajista son relevantes a los efectos de anticipar en qué zonas de precios puede incrementarse temporalmente la volatilidad.

Desde la pérdida de los 4.058 puntos en el S&P500, mantenemos una predisposición bajista. Pasaría a positiva, en caso de superar el nivel de control situado en 3.929 puntos.

es el único de los índices americanos a los que hacemos seguimiento semanal que ha recuperado la predisposición alcista al superar el nivel de control de los inversores institucionales situado 30.375 puntos.

El índice tecnológico continúa con predisposición bajista mientas se encuentre por debajo 11.535 puntos.

Mientras no supere el nivel de control situado en 1.658 dólares, nuestra predisposición para el será bajista. La , que ha cerrado por encima de los 19 dólares, habría recuperado su predisposición alcista. El , por su parte, mantiene la predisposición alcista mientras no pierda los 86,4 dólares.

En el mundo crypto, la debilidad seguirá siendo la tónica mientras no supere los 34.604 dólares. Ether volvió a perder la predisposición alcista al situarse por debajo de 1.706 hace cuatro semanas. En caso de superar los 1.322 puntos volvería a recuperar el sesgo positivo.

¡Buenas semana y buenas inversiones!