Este minorista ha caído 30% ¿Vale la pena comprar?

08.11.2022 00:30

-

La cambiante dinámica económica ha perjudicado mucho a Home Depot este año

-

Sus acciones han perdido un 32% este año, en comparación con la caída del 20% del S&P 500.

-

A pesar de este bajo rendimiento, Home Depot es un sólido valor que paga dividendos y que podría repuntar con fuerza, ayudado por su potente combinación de negocios

El entorno ha sido bastante hostil para las empresas de mejora del hogar este año, ya que los catalizadores que impulsaron el precio de sus acciones a máximos históricos durante la pandemia se han ido agriando uno a uno.

Los propietarios de viviendas, que gastaban profusamente en sus proyectos de renovación, han desviado su gasto a otras actividades que no realizaron durante la crisis sanitaria mundial, como los viajes y el ocio al aire libre.

Los tipos de interés ultrabajos y el exceso de liquidez, que impulsaron los precios de la vivienda y crearon un boom único en una generación en el mercado inmobiliario, ya no están ahí para que los propietarios confíen en seguir gastando en sus casas.

Las agresivas de la Reserva Federal de EE.UU. de este año han mermado la asequibilidad para los compradores de viviendas, frenando las ventas residenciales y la actividad constructora.

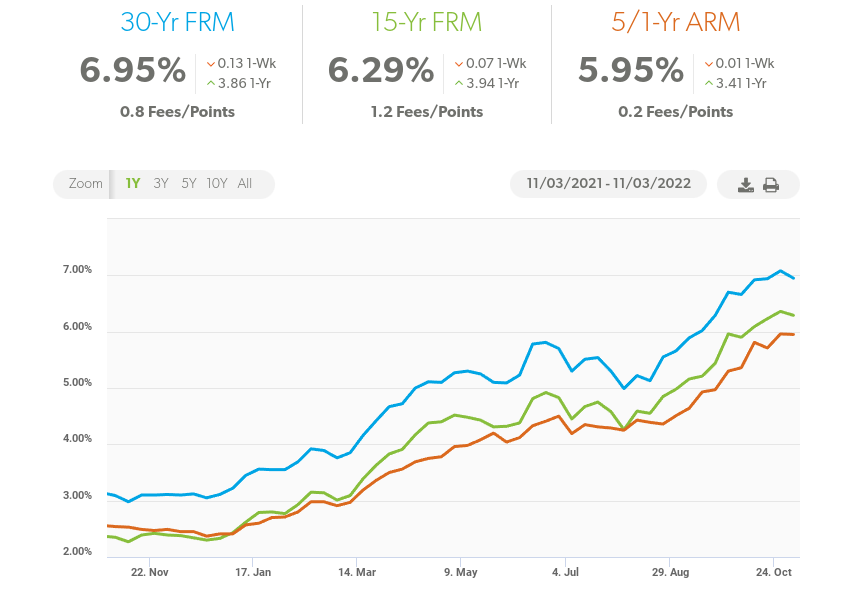

Las tasas de interés hipotecarias superaron el 7% por primera vez en 20 años la semana pasada, antes de volver a bajar a ese nivel. Hace un año, estaban por encima del 3%. Aunque los precios de la vivienda siguen siendo altos, los economistas advierten que es cuestión de tiempo que empiecen a bajar.

U.S. Fixed Mortgage Rates

U.S. Fixed Mortgage Rates

Fuente: Freddie Mac

Esta dinámica económica cambiante ha perjudicado al líder del sector, Home Depot (NYSE:). Sus acciones han caído un 32% este año, en comparación con la caída del 20% del . Esta fuerte corrección plantea la cuestión de si el mayor minorista de mejoras para el hogar del mundo es una compra a estos niveles o si existe un mayor riesgo de caída.

Veamos primero la evolución de los beneficios del minorista con sede en Atlanta este año para analizar cómo afectan las actuales condiciones adversas a su negocio.

Resultados positivos

Los ingresos y los beneficios también superaron las expectativas. En agosto, HD informó de un crecimiento de las ventas comparables del 5.8% en los tres meses que terminaron el 31 de julio, superando la estimación media de los analistas del 4.6%. A pesar de esta mejora, las ventas comparables han disminuido considerablemente con respecto a las ganancias de dos dígitos registradas durante la pandemia.

Aunque admitió el impacto de los vientos en contra que afectan a la industria de la vivienda, Home Depot dijo que las carteras de proyectos siguen siendo saludables, y que las fuertes tendencias de ventas han continuado en el trimestre actual.

En ese momento, el minorista también reiteró su orientación para el resto de su año fiscal, incluyendo el crecimiento de las ventas comparables de alrededor del 3%. La compañía dijo a los analistas en una conferencia telefónica que está adoptando un enfoque conservador para el pronóstico debido a la incertidumbre económica.

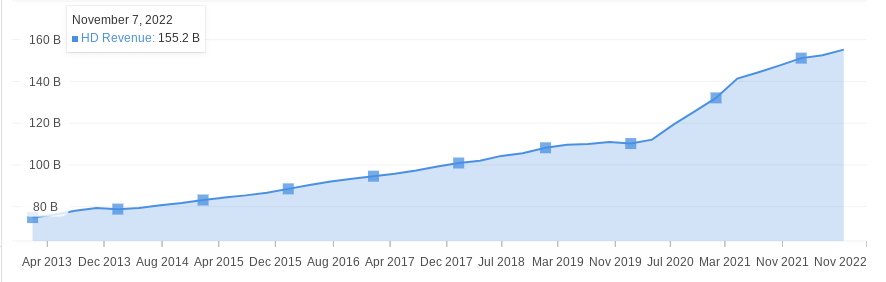

Fuente: InvestingPro

Aunque es probable que las acciones de HD sigan bajo presión mientras el horizonte económico siga siendo nublado, algunas características distintivas hacen que sus acciones sean más resistentes que las de otros minoristas de esta categoría.

La mayor fortaleza es el enfoque de la compañía en los contratistas profesionales. Mientras que usted y yo no gastamos en nuestros proyectos de renovación del hogar cuando los costos se han disparado, los constructores profesionales tienen una larga cartera de proyectos que tienen que entregar.

Históricamente, Home Depot ha atraído más negocio de estos compradores más lucrativos y frecuentes. Alrededor del 45% de las ventas totales de Home Depot proceden de clientes profesionales, frente al 20% o 25% de Lowe’s Companies (NYSE:).

Base de clientes profesionales

Durante años, Home Depot se ha posicionado como una cómoda alternativa a los pedidos a proveedores especializados para los profesionales. Ha redoblado la apuesta con una inversión de 1,200 millones de dólares en la cadena de suministro, que incluye la apertura de una red de centros de distribución de plataforma en varios núcleos de población de Estados Unidos, como Dallas, Baltimore, Miami y Newark.

La temprana ventaja de HD para hacerse con más cuota en el mercado profesional significa que la empresa es menos vulnerable a la embestida del comercio electrónico de Amazon (NASDAQ:). Los materiales de construcción y otros artículos grandes tienen menos sentido para el comercio electrónico.

El segundo factor -que veo que continuará ayudando a las ventas incluso cuando el mercado de la vivienda está recibiendo un golpe- es el cambio permanente en la cultura del trabajo cuando cada vez más trabajadores pueden trabajar desde casa, creando más demanda a largo plazo para las renovaciones y más razones para comprar en Home Depot.

Y por último, las acciones de HD tienen un precio mucho más razonable que hace un año. Las acciones cotizan a 16 veces su múltiplo de beneficios futuros. En los últimos cinco años, ha cotizado a más de 25 veces sus beneficios.

En una nota reciente, Citi reiteró la compra de Home Depot, diciendo que la oportunidad a largo plazo es demasiado atractiva para ignorar las acciones del minorista de mejoras para el hogar. Su nota añade:

«Independientemente del telón de fondo macro, seguimos creyendo que HD tiene la estrategia adecuada para ganar la oportunidad a largo plazo».

Conclusión

El gran movimiento alcista de las acciones de HD ha terminado en el ciclo actual a medida que los patrones de gasto se normalizan en el entorno post-pandémico. Sin embargo, Home Depot es una empresa sólida que paga dividendos.