La compresión gamma del S&P 500 pierde fuelle por encima de 4.375: ¿Y ahora qué?

08.11.2023 11:34

Ayer fue un día extraño; tal vez porque era día de elecciones y los niños estaban en casa, o tal vez fue porque dormí hasta las 12:45 horas (CET). No conseguía acabar de entender las cosas, y eso se debió sobre todo a que hubo algunas grandes desconexiones en el mercado.

Los tipos bajaron, el subió, el bajó y las acciones subieron. Esto no es lo que ha venido ocurriendo desde hace tiempo, y es la primera vez que veo esta desconexión desde hace meses.

El dólar ha sido un indicador fiable del VIX y de los diferenciales de crédito durante algún tiempo, pero no fue así ayer ni en los dos últimos días. Esto es extraño y sugiere que, o bien la fortaleza del dólar está a punto de desvanecerse, los descensos del VIX están a punto de revertirse, o algo en esa relación se está rompiendo.

Descripción: VIX-Daily Chart

Descripción: VIX-Daily Chart

El dólar también tiende a ser un indicador bastante fiable para el mercado de valores, y cuando se invierte, se puede ver cómo los cambios en el dólar se reflejan en el .

Por supuesto, no hay señales o tendencias perfectas que seguir, y estas cosas tienden a funcionar hasta que dejan de funcionan.

Pero la verdadera prueba llegará en los próximos días, porque o las acciones cambian de rumbo y bajan considerablemente, o el dólar se debilitará mucho.

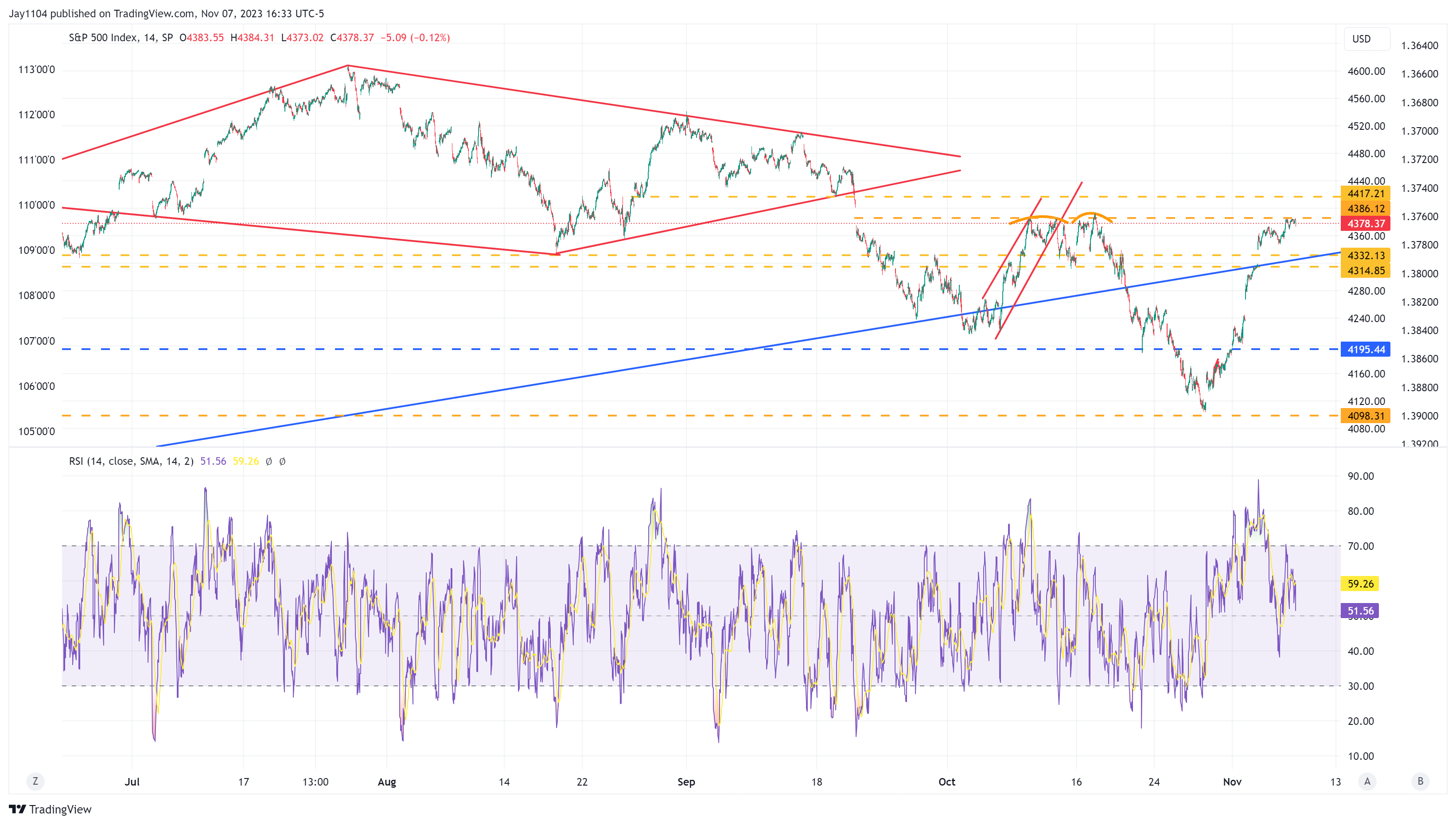

El S&P 500 se acerca al call wall

Mientras tanto, esta zona entre 4.375 y 4.400 es un lugar difícil para el S&P 500, y con el call wall todavía en 4.400, es probable que siga siendo así.

Creo que el punto principal es que la compresión gamma de la semana pasada ha terminado, y ahora que estamos en gamma positiva, observamos que el mercado se estabiliza y se estanca, mientras que la amplitud ha sido negativa en el NYSE dos días seguidos.

Esto demuestra lo que dije la semana pasada y durante el fin de semana.

La subasta de bonos a 10 años de hoy será clave

Hoy tendremos la subasta de bonos . La subasta de de ayer pareció transcurrir sin problemas, y eso dio a los tipos la oportunidad de descender un poco.

Las tasas de los bonos a 10 años siguen manteniéndose en la media móvil de 50 días. Ése parece un nivel importante de cara a la subasta de hoy.

Creo que la subasta de hoy tiene mucha importancia, mucha más que la de ayer de bonos a 3 años.

Así que, si la subasta es positiva, no hay ninguna razón por la que no podamos ver más alivio en los tipos, con un movimiento a la baja, tal vez incluso vuelvan a alcanzar el 4,3%. Sin embargo, unos malos resultados podrían hacer retroceder los tipos a 10 años hasta el nivel del 5%.

Descripción: US 10-Year Yield-Daily Chart

Descripción: US 10-Year Yield-Daily Chart

Es difícil saber si el movimiento a la baja de los tipos bastará para impulsar las acciones, porque el mercado de opciones parece tener el control en este momento, e incluso si superamos los 4.400, hay una enorme cantidad de gamma en los 4.450 para contenerlo.

Además, dará hoy un discurso y luego comparecerá de nuevo el jueves y se someterá a una ronda de preguntas y respuestas.

El tono de algunos de los miembros de la Fed que he escuchado tras el anuncio del FOMC de noviembre parece más agresivo que el expuesto por los medios de comunicación la semana pasada.

Personalmente, no escuché nada nuevo por parte del FOMC la semana pasada, y desde luego no escuché nada que fuera más allá del sentido común.

Algunos medios de comunicación están tratando de señalar que Powell alejó a la gente de los gráficos de puntos porque éstos pierden validez con el tiempo. Sí, estoy de acuerdo, pero eso parece obvio y más bien de sentido común.

Así que, si el mensaje no fue bien recibido, nos enteraremos muy pronto.