¿Mostrarán los datos económicos signos de estanflación?

05.12.2022 13:35

Esta semana habrá muchos datos económicos, pero las declaraciones de la Fed brillarán por su ausencia. La Fed se encuentra en pleno periodo de silencio, por lo que no volveremos a tener noticias suyas hasta el 14 de diciembre en la reunión del FOMC.

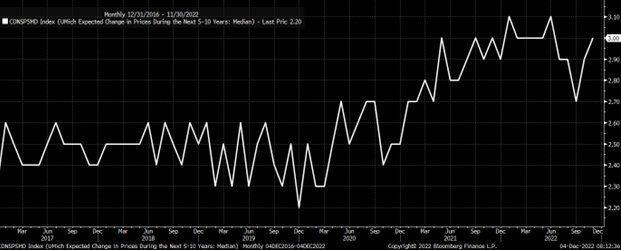

Creo que la cifra importante de la semana llega el viernes: las expectativas de inflación de la Universidad de Michigan a un año y a 3-5 años; las estimaciones apuntan a un 4,9% y un 3%, respectivamente. Creo que las expectativas de los consumidores son esenciales, ya que registraron máximos de alrededor del 3,1% y descendieron durante la mayor parte del verano y luego en el otoño, y ahora han vuelto a subir. Esto plantea la cuestión de si se trata de una serie con tendencia a la baja, con mínimos y máximos más bajos, o de una serie con mínimos y máximos más elevados. Esto es importante porque si las expectativas hablan de un aumento de la inflación en el futuro, esto podría sugerir que la inflación será mucho más difícil de frenar.

Descripción: University Of Michigan Inflation Expectations

El informe del sector servicios del Instituto de Gestión de Suministros de hoy también será fundamental. Se estima que la lectura será de 53,3, por debajo del 54,4 del mes pasado. El informe del ISM manufacturero sugirió que la economía se está acercando a una recesión real, y el sector servicios podría confirmar o desmentir si eso está ocurriendo. Probablemente haría falta una lectura por debajo de 52 para señalar la posibilidad de una recesión.

Descripción: ISM Manufacturing Report

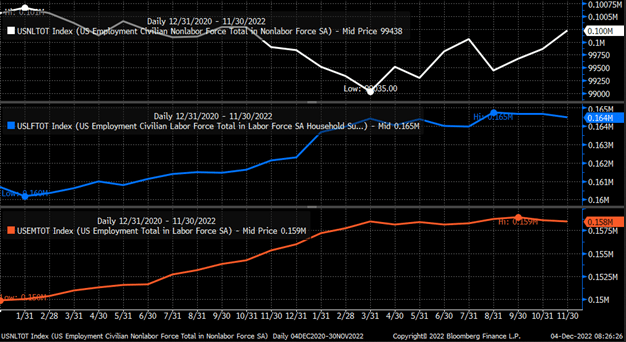

Creo que, en caso de un informe del ISM más tranquilo de lo esperado y un informe de la Universidad de Michigan más movido, junto con el tremendo crecimiento salarial del informe de empleo del viernes, eso sugeriría que hemos entrado en un período de estanflación. Una época de ralentización del crecimiento económico, pero de aumento de los salarios y de precios elevados. La razón por la que los salarios podrían estar aumentando se debe a que el tamaño de la población activa se está reduciendo y el número de personas que no forman parte de la población activa está aumentando. Los datos muestran que el número de personas que no forman parte de la población activa ha vuelto a superar los 100 millones, mientras que la población ha disminuido y el número de personas que trabajan ha disminuido.

Descripción: US Jobs Index Chart

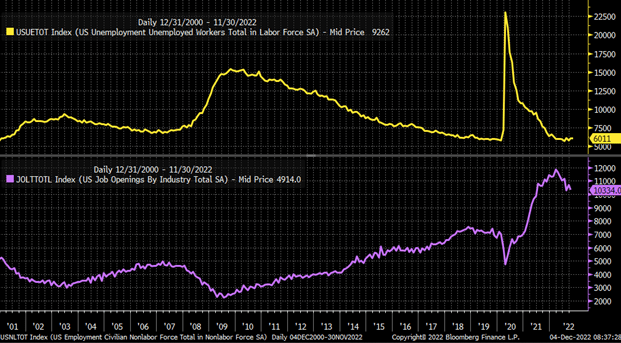

Añádase que hay casi 10,7 millones de puestos de trabajo vacantes y sólo 6 millones de personas desempleadas. Se puede ver por qué los salarios están subiendo y por qué los consumidores esperan que la inflación sea más elevada a largo plazo.

Descripción: JOLTS Index

Así que parece más que probable que veamos un crecimiento más lento en algún momento, y que los precios sigan siendo elevados mientras los salarios siguen subiendo. Esto creará un entorno terrible para las empresas, obligándolas a seguir subiendo los precios o a ver cómo se deterioran los márgenes y los beneficios. Así que los datos de esta semana son esenciales.

El S&P 500 sufrió una brecha bajista el viernes de más del 1%, se recuperó para cubrir dicha brecha y cerró con una caída de sólo 12 puntos básicos. Ahora, dependiendo de cómo se quieran mirar las cosas, el S&P 500 se está acercando a la gran línea de tendencia que comenzó en enero y necesita cerrar por encima de 4.150 para una ruptura oficial.

O bien ha puesto a prueba esa línea de tendencia en 4.100 y ha fracasado. Ahora se preguntarán cómo puede haber dos líneas de tendencia tan diferentes. Bueno, el gráfico superior se basa en los máximos de cierre, y el gráfico inferior se basa en los máximos intradía, y sí que hay mucha diferencia.

En este tipo de entorno, es bastante fácil ser engañado, y para mí, tengo algunos criterios para determinar si un movimiento por encima de la línea de tendencia es real o no. En primer lugar, quiero ver que el índice se abre paso por encima de la línea de tendencia y, lo que es más importante, que cierra por encima de la línea de tendencia de cierre.

Descripción: SPX Daily Chart

Descripción: SPX Daily Chart

Lo que sé hasta ahora es que ninguna de esas dos cosas ha sucedido. El índice ha subido hasta la línea de tendencia de máximos intradía en 4.100 y hasta ahora ha fallado, lo que importa aún más. Puede que incluso haya subido lo suficiente como para rellenar la brecha del 13 de septiembre. Así que, en lugar de intentar predecir hacia dónde se dirigirá el índice, vale la pena esperar un día o quizás dos para saber qué pretende hacer. Pero mi instinto me dice que no romperá la línea de tendencia de cierre.

Descripción: SPX 15-Min Chart

Descripción: SPX 15-Min Chart

Una de las razones es que creo que hay un patrón de reversión de diamante en el gráfico Intradía, que normalmente resulta en que el índice regresa a su origen, que estaría en el nivel de 3.950.

Descripción: SPX 5-Min Chart

Descripción: SPX 5-Min Chart

VIX

La otra razón por la que pienso así es que el VIX al contado menos el contrato de futuros genéricos a tres meses del VIX cayó a -5,78 y este año, cuando el número ha caído por debajo de -5, ha implicado que estamos en una región de techo de mercado, y una vez que se sitúa por debajo de -5,7, sugiere que se ha tocado ya techo. Esto no significa que el indicador tenga que volver a funcionar esta vez, pero es lo que ha ocurrido en el pasado.

Descripción: VIX Chart

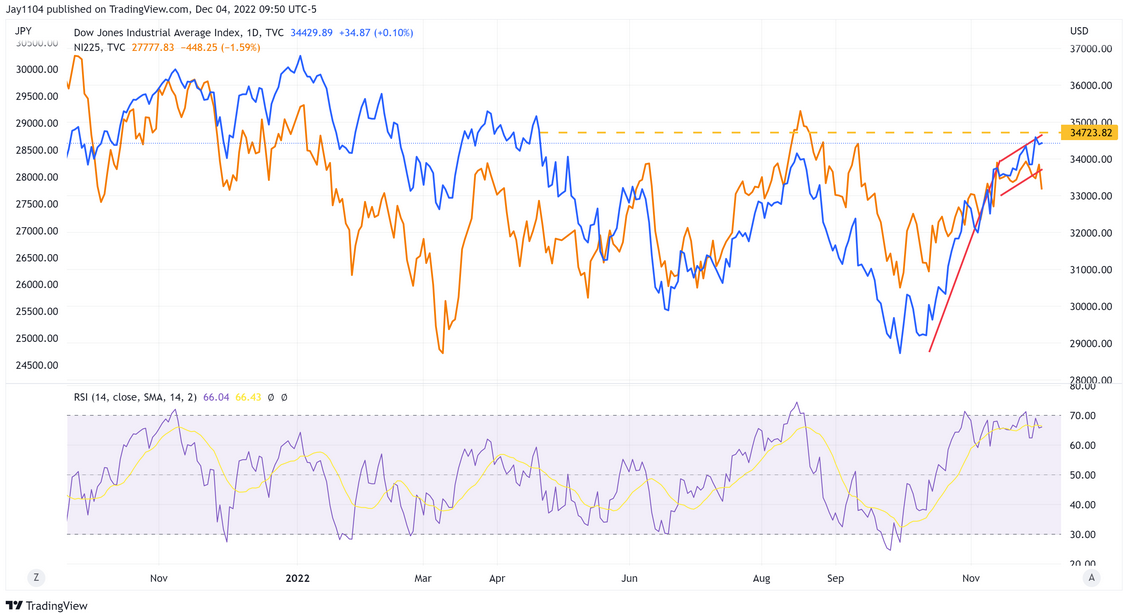

Mientras tanto, el Nikkei ha dirigido su rumbo a la baja estos últimos días, y esto es importante porque si el Nikkei siguiera cayendo, sería un indicador negativo para el . El Dow Jones se ha movido con el Nikkei durante algún tiempo, y ésta es la primera vez que ambos han divergido recientemente.

Descripción: Nikkei Daily Chart

Descripción: Nikkei Daily Chart

Dow Jones

Además, el Dow muestra un patrón de bandera alcista, y ésos son patrones de reversión bajista. Esto sugiere que el Dow está cerca de tocar techo o que ya lo ha hecho, y si se sobrepasan los 33.500 señalaría un cambio de tendencia.

Descripción: DJIA Daily Chart

Descripción: DJIA Daily Chart

Energy

Mientras tanto, el ETF Energy (NYSE:XLE) ha divergido del , y esa divergencia probablemente no va a durar mucho más. El XLE ha formado un patrón de reversión en forma de diamante, lo que indica que el XLE podría dirigirse a la baja hasta los 78,50 dólares.

Descripción: XLE Daily Chart

Descripción: XLE Daily Chart

Goldman Sachs (NYSE:)

Goldman Sachs también ha formado un patrón de reversión en forma de diamante, y si esto se desarrolla como esperaba, podría hacer volver a caer a Goldman hasta el nivel de soporte de 352 dólares.

Descripción: Goldman Sachs Daily Chart

Descripción: Goldman Sachs Daily Chart

Exxon

Exxon Mobil (NYSE:) tiene el mismo patrón de diamante formado que en el XLE y Goldman. Si se da el caso de que se tratase de un patrón de diamante, probablemente significaría que Exxon volvería a caer hasta los 102 dólares.