Nvidia, el gigante de la IA, ¿puede seguir impulsando el mercado?

08.05.2024 23:20

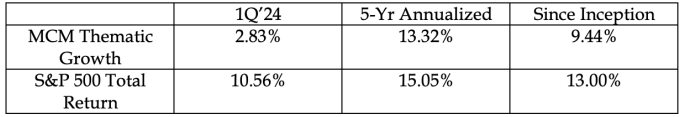

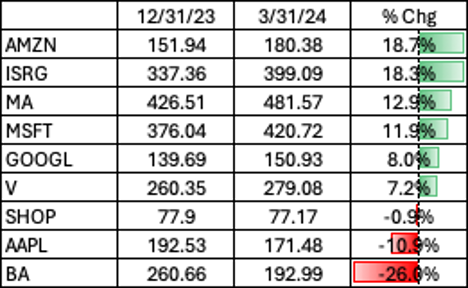

Las acciones subieron en el primer trimestre de 2024, continuando con la tendencia positiva iniciada en el cuarto trimestre del año pasado. A pesar de un trimestre positivo en general, el MCM Thematic Growth Composite tuvo un rendimiento inferior al índice de rendimiento total del S&P 500 más amplio .

En el primer trimestre, el MCM Thematic Growth Composite aumentó un 2.8% neto de costos e incluyendo dividendos, frente a una ganancia del índice de rendimiento total del S&P 500 del 10.6%. Esto representó una clara decepción y, como resultado, hemos perdido terreno frente al rendimiento total del S&P 500 en los últimos cinco años, con ganancias anualizadas del 13.32% frente a las ganancias anualizadas del índice de rendimiento total del S&P 500 del 15.05%.

El bajo rendimiento del trimestre se debió a dos factores: la concentración del desempeño en tan solo unas pocas acciones dentro del S&P 500 en general y, lo que es más importante, mi visión cautelosa basada en un análisis fundamental del mercado más amplio, que es el núcleo de la filosofía del Thematic Growth Fund.

El impacto de Nvidia en el mercado

En el primer trimestre, Nvidia (NASDAQ:) fue responsable del 11.02% del rendimiento del índice de rendimiento total del S&P 500, seguido por Microsoft (NASDAQ:) con un 3.69%, Meta (NASDAQ:) con un 3.20% y Amazon (NASDAQ:) con un 2.83%. Por supuesto, tenemos posiciones en Microsoft y Amazon y nos beneficiamos de ellas. Sin embargo, no pudieron compensar las caídas observadas en nuestras otras participaciones durante el período.

Apple (NASDAQ:) fue el mayor contribuyente negativo al índice S&P en el primer trimestre, restando un 3.32%, seguido por Tesla (NASDAQ:) con un 2.20%, Adobe (NASDAQ:) con un 0.46% y Boeing (NYSE:) con un 0.42%.

(Bloomberg)

En nuestro caso, se debió a tener muy pocas de las acciones «correctas» en un mercado impulsado principalmente por unas pocas empresas individuales, mientras que manteníamos un saldo de efectivo superior al normal.

Dicho esto, una posición cautelosa, algo defensiva, es el curso correcto para la estrategia de Thematic Growth. Con un mercado peligrosamente impulsado por la especulación en torno a la Inteligencia Artificial, valoraciones muy altas y tipos de interés en sus niveles más altos en décadas, hay demasiadas señales fundamentales para ser optimistas sobre la fortaleza de este mercado, y sin duda, suficiente evidencia para ser cautelosos sobre las perspectivas de inversión a corto plazo.

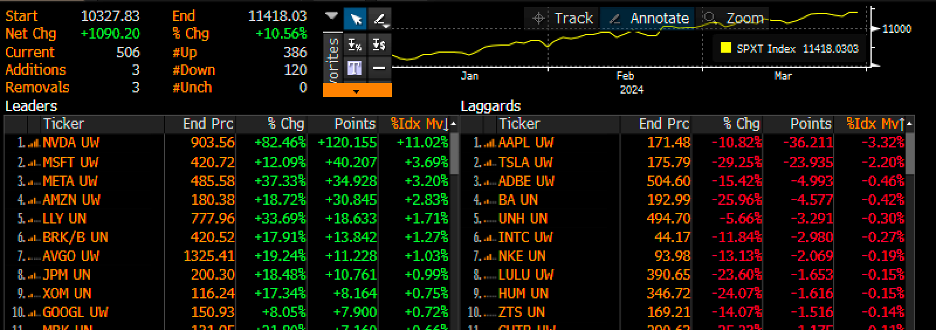

El riesgo más significativo para este mercado en la actualidad no parece ser la economía, sino Nvidia. Nvidia ha sido el contribuyente más crítico a las ganancias del mercado en 2024. La compañía debe reportar resultados el 22 de mayo, coincidiendo con el primer aniversario del despegue de su chip de IA. Las tasas de crecimiento de los ingresos deberían comenzar a desacelerarse drásticamente en los próximos trimestres, lo que podría ser una razón por la que la acción se ha estancado en las últimas semanas, con un crecimiento que se espera que se ralentice.

(Bloomberg) – Precio de las acciones de Nvidia frente al crecimiento de ventas proyectado

Por lo general, no hablaría de una acción que no poseemos. Sin embargo, dada la importancia vital que ha tenido esta acción para el índice y el desempeño general del mercado, su futuro tendrá un impacto significativo en las tendencias generales del mercado.

Además, debido a que la acción es la tercera más grande del S&P 500, que se pondera por capitalización bursátil, su crecimiento de ganancias e ingresos ha ayudado a respaldar las estimaciones generales de ganancias para el S&P 500.

Por lo tanto, mucho depende ahora de la especulación en torno a la IA, y es cuestionable si ese repunte puede continuar. Parece ser un repunte basado en el impulso porque muchas empresas están gastando mucho en IA, pero no necesariamente ven el beneficio de la IA en un mayor ingreso. Por el contrario, solo unas pocas, principalmente Nvidia, parecen estarlo logrando.

Las tasas más altas y la inflación persistente suponen riesgos

Más fundamentalmente, estamos lidiando con un mercado que parece estar sobrevalorado si consideramos dónde están actualmente las tasas de los bonos del Tesoro. Esto es especialmente cierto dado que la inflación se mantiene obstinada en el rango del 3% medio, lo que probablemente significa que las tasas permanecerán más altas durante un período más prolongado.

Se espera que las ganancias del S&P 500 crezcan un 11,4% en las próximas 52 semanas, mientras que la tasa libre de riesgo ronda el 4,5%. Eso significa que la tasa de crecimiento de las ganancias esperada por encima de la tasa libre de riesgo es de alrededor del 6,9%. Por eso, los inversores están pagando alrededor de 20,1 veces las ganancias. La tasa de crecimiento ajustada al riesgo fue mayor desde principios de 2017 hasta finales de 2018, y el ratio PE fue menor. Mientras tanto, en 2021, el ratio PE rondaba los 21, con una tasa de crecimiento por encima de la tasa libre de riesgo muy por encima del 20%, basada en la tasa de fondos federales cercana a cero.

(Bloomberg) Crecimiento esperado del S&P 500 menos el rendimiento del Bono del Tesoro a versus el Ratio PE

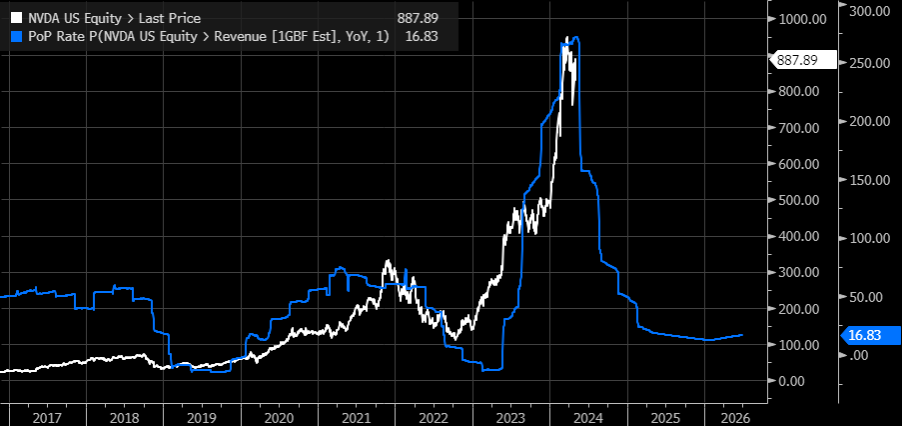

Esto nos indica que estamos pagando una prima alta para poseer acciones y no estamos recibiendo mucho a cambio. Esto no quiere decir que todas las acciones del mercado sean caras. Sin embargo, el problema es que si el mercado gira a la baja, las acciones tienden a correlacionarse más, lo que significa que si algunas bajan, hay una buena probabilidad de que muchas bajen.

(Bloomberg) El S&P 500 vs. el Índice de Correlación Implícita a 1 Mes

Existe un buen argumento a favor de que, de hecho, los valores de las acciones retrocederán. En este punto, el crecimiento del PIB nominal está superando el crecimiento de la oferta monetaria, y debido a eso, la velocidad del dinero está aumentando. Cuando la velocidad del dinero aumenta, se produce inflación, ya que se incrementa el ritmo de circulación de un dólar en la economía. Si el PIB nominal crece más rápido que la oferta monetaria, la velocidad del dinero seguirá en aumento y la inflación se mantendrá.

(Bloomberg) Tasa de Crecimiento del PIB Nominal vs. Tasa de Crecimiento de M2 vs. Índice de Precios al Consumidor

La velocidad del dinero está altamente correlacionada con los rendimientos de los bonos. Siempre y cuando la dinámica de una mayor velocidad del dinero continúe con el PIB nominal creciendo tan rápido como lo está haciendo y la oferta monetaria no crezca en absoluto, es probable que los rendimientos de los bonos sigan subiendo.

(Bloomberg) Velocidad del M2 y MZM vs. Rendimiento del Bono del Tesoro a 10 Años

Entonces, si los rendimientos de los bonos permanecen elevados y potencialmente suben más, lo único que mantiene a flote a las acciones es el riesgo que los inversionistas están dispuestos a asumir. En particular, los diferenciales de crédito de alto rendimiento son tan estrechos hoy como cuando las tasas de interés estaban en 0% y la Reserva Federal estaba inyectando $120 mil millones a la economía a través de la flexibilización cuantitativa. Debido a que los diferenciales de crédito son bajos, nos indica que los inversores están dispuestos a asumir más riesgo, y las acciones lo reflejan con un ratio PE más alto. El PE, cuando se invierte, se denomina rendimiento de las ganancias, y actualmente, el rendimiento de las ganancias del S&P 500 es bajo desde una perspectiva histórica. Hay mejores entornos para buscar nuevas posiciones de manera agresiva.

Revisión del portafolio

En cuanto a nuestras tenencias, no fue un gran trimestre. Boeing estuvo en las noticias y bajó mucho, y claramente fue el mayor lastre para nuestro desempeño. A pesar de los titulares negativos y las preocupaciones sobre algunos de sus aviones, sigo manteniendo Boeing porque la acción aún está muy por encima de nuestro precio de compra, y no hay otros jugadores importantes en este espacio. Operan en un duopolio, y en este punto, no veo a nadie más que venga a quitarles participación de mercado.

Apple también experimentó una caída significativa en el primer trimestre debido a la preocupación por las ventas de iPhone en China y las expectativas de crecimiento lento. En general, Apple es una empresa bien posicionada que continúa creando dispositivos que se integran bien entre sí, lo que hace que la transferencia de dispositivos dentro del ecosistema sea perfecta. Además, una vez que un cliente ingresa al ecosistema de Apple, mudarse a un nuevo ecosistema es difícil sin desarraigar gran parte de su vida y dejar atrás muchos recuerdos.

Amazon tuvo un trimestre fantástico, y eso se debe al repunte en su negocio de Amazon Web Services. Además, parecen tener los gastos nuevamente bajo control, lo que lleva a márgenes en expansión. El flujo de efectivo de las operaciones ha alcanzado nuevos máximos, y la acción tiende a seguir el flujo de efectivo de las operaciones a lo largo del tiempo.

Alphabet (NASDAQ:) y Microsoft ofrecieron trimestres sólidos y continúan siendo nuestras tenencias principales. A pesar de su incapacidad para mantenerse al día con el índice este trimestre, tampoco veo ninguna razón para deshacerme de ellas. Mientras tanto, Visa (NYSE:) y Mastercard (NYSE:) continúan funcionando bien, como lo han hecho durante años.

Intuitive Surgical (NASDAQ:) fue una fantástica adición a la cartera en 2022. Ha funcionado excepcionalmente bien y continúa haciéndolo. Sigue experimentando un fuerte crecimiento en procedimientos y planea lanzar un nuevo sistema de cirugía robótica DaVinci 5.

En general, la cartera está posicionada para generar un crecimiento a largo plazo. Si bien el trimestre reciente fue decepcionante, creo firmemente que ahora sigue siendo un momento complicado en el mercado. He aprendido con el tiempo que pagar de más por las acciones en el presente significa un bajo rendimiento en el futuro.

Dicho esto, tengo una lista de nombres que he reunido que creo que ya han experimentado fuertes caídas en los últimos dos años y no se han beneficiado de la actual fiebre de la IA. Pero por ahora, los saldos de efectivo se mantienen elevados. Cuando los retrocesos del mercado vuelvan a alinear la valoración con un mejor plazo a largo plazo, seré un comprador agresivo de acciones y buscaré reducir nuestras posiciones de efectivo, devolviendo ese objetivo al 5%, lo que sería una cartera totalmente invertida.

Eres elegible para obtener un descuento espectacular para adquirir las poderosas herramientas de InvestingPro. Como lector de este artículo, te otorgamos el código TURBOPRO para que adquieras tu suscripción con una rebaja adicional del 10% sobre los precios de promoción actuales. ¡SE ACABAN LOS CUPONES! Solo haz clic aquí o selecciona una de las siguientes opciones para aplicar tu oferta:

Post Original