Tasas de interés: Trading de rangos temperan tasas de volatilidad

08.02.2023 20:56

A través de las recientes oscilaciones, los mercados parecen carecer de la convicción necesaria para impulsar nuevos mínimos en las tasas. El resultante entorno de operación de rangos trae consigo menores tasas de volatilidad y un mejor apetito por el riesgo. Creemos que los diferenciales de tasas deberían reducirse cuando las tasas converjan finalmente a la baja.

No hay suficiente convicción para poner fin a la inflación, y las políticas siguen siendo divergentes

El bombo de la reapertura de China parece haberse desvanecido, a juzgar por los precios de las materias primas que ya están perdiendo fuelle. Esto supone al menos una fuente de inflación menos a la que temer los mercados, pero es justo decir que el endurecimiento coordinado de los bancos centrales, como ocurrió en 2022, no ocupa un lugar muy destacado en la lista de preocupaciones del mercado.

Por el contrario, es muy posible que estemos asistiendo a un mercado en el que un crecimiento mejor de lo esperado está haciendo que los inversionistas huyan de los bonos a largo plazo cuando los rendimientos caen demasiado rápido. Esta teoría sólo es válida hasta cierto punto. Los recientes datos alemanes, por ejemplo, en términos de , muestran una economía que probablemente no alcance pronto la velocidad de escape. Sin embargo, los bonos europeos han retrocedido tanto como los estadounidenses.

Un crecimiento mejor de lo esperado hace que los inversionistas huyan de los bonos a largo plazo cuando los rendimientos caen demasiado rápido.

El resultado neto es una curva sin prisa por imprimir nuevos mínimos en los rendimientos debido a mejores oportunidades en otros mercados y sin información suficiente para rebajar las expectativas de recortes de tasas. Del mismo modo, parece imposible volver a los máximos de 2022, incluso teniendo en cuenta el hecho de que las curvas de rendimiento, especialmente en Estados Unidos, están profundamente invertidas.

Si combinamos esto con políticas aún divergentes, con la cerca del final de su ciclo de subidas y el sin saber con certeza dónde terminará su propio ciclo, tenemos una poderosa fuerza que aleja los rendimientos de los extremos del rango reciente.

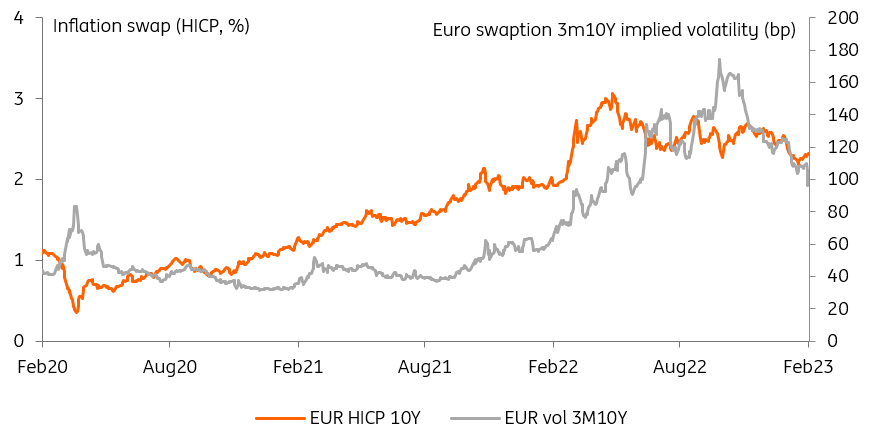

Las menores expectativas de inflación y el consiguiente descenso de la volatilidad están estimulando el apetito por el riesgo.

Fuente: Refinitiv, ING (AS:)

La menor volatilidad de las tasas es buena para el riesgo, y los diferenciales de tipos deberían reducirse

De esta situación se desprenden dos temas. En primer lugar, la volatilidad implícita de las tasas en el mercado de opciones está bien encaminada a disminuir desde los máximos del año pasado, incluso teniendo en cuenta las oscilaciones de la semana pasada y de esta. Como hemos visto, se trata de un entorno propicio a un mayor apetito por el riesgo y también de una razón para que los inversionistas rehúyan la seguridad de los bonos del Estado, salvo quizá los más cortos.

Este es un entorno, como hemos visto, propicio para un mayor apetito por el riesgo

El otro tema es que es menos probable que este mercado vea grandes movimientos direccionales, aunque pensemos que la tendencia de las tasas sigue siendo a la baja. En cambio, es probable que los movimientos más notables se produzcan en los diferenciales entre países. A pesar de la solidez del mercado laboral estadounidense, seguimos pensando que las tasas estadounidenses tienen más recorrido a la baja que las europeas. La semana pasada quedó patente que este tipo de opinión no es inmune a los retrocesos, pero creemos que es la más coherente con unas tasas que se toman su tiempo para converger a la baja y se contentan con hacer una pausa durante un tiempo dentro de los rangos existentes.

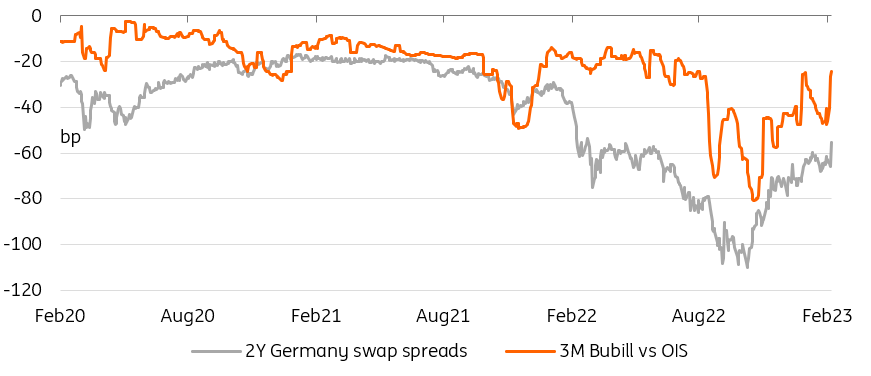

Los diferenciales de los swaps a corto plazo deberían seguir estrechándose por el temor a una menor escasez de garantías

Fuente: Refinitiv, ING

El BCE ha optado por atajar cualquier resurgimiento del temor a la escasez en el bono alemán

El BCE anunció anoche las modalidades de remuneración de los depósitos públicos mantenidos en el BCE a partir de abril. Estos depósitos ya no se remunerarán a la tasa ESTR (euro de corto plazo), sino 20 puntos base por debajo, lo que resulta muy generoso si se compara con la perspectiva de que vuelva a aplicarse un límite del 0%. Los temores a que 350,000 millones de euros en efectivo de los gobiernos entraran repentinamente en el estrecho mercado de garantías dan paso ahora a una perspectiva de ajuste más gradual, que será más fácil de asimilar para el mercado.

La medida muestra la sensibilidad del BCE a las preocupaciones del mercado en este ámbito y elimina un obstáculo importante para el ulterior endurecimiento estructural de los diferenciales de los swaps de activos (bonos alemanes).

Acontecimientos de hoy y visión del mercado

La falta de datos hoy se compensa con una agenda repleta de oradores de los bancos centrales y una enérgica acción de la oferta. Por parte de la Fed, escucharemos a un amplio abanico de funcionarios, entre ellos Williams, Cook y Kashkari. Sin embargo, parece que con los comentarios de ayer del presidente de la Fed, Powell, la opinión principal del banco central sobre los datos debería estar clara: no hay necesidad de aumentar el tono agresivo por un solo dato.

En Europa, Isabel Schnabel del BCE declaró ayer que el endurecimiento sin precedentes del BCE había tenido poco impacto hasta ahora en la inflación, señalando que las tasas tendrían que permanecer en el territorio restrictivo hasta que haya pruebas sólidas de que la inflación subyacente está bajando. Klaas Knot, otro halcón declarado, tiene previsto hablar hoy sobre las perspectivas económicas. Recordemos que en enero había pedido subidas de tasas también en mayo y junio.

Después de que Powell no haya conseguido reforzar el mensaje de línea dura de la Fed, esperamos que el sentimiento de riesgo siga mejorando a corto plazo. Como hemos comentado anteriormente, nos encontramos cada vez más en un mercado en el que esto significa que los mercados de bonos pierden el favor de los inversionistas y los rendimientos suben. Los bonos del Tesoro a 10 años se acercan al 3.75%, pero puede que tarden un poco más en llegar si la volatilidad disminuye como esperamos. El impulso de línea dura del BCE debería ayudar al margen, aunque creemos que el mensaje ya se ha transmitido claramente en los últimos días, a pesar de la disidencia de algunas palomas.

En la oferta, la atención se desplazará a los plazos más largos de EE.UU. con la venta de 35,000 millones de dólares de un nuevo , seguido mañana por el de . En los mercados de deuda pública en euros, Alemania reabre un y Portugal uno de . El Reino Unido vende un Gilt a 17 años.

Descargo de responsabilidad: Esta publicación ha sido preparada por ING únicamente con fines informativos, independientemente de los medios, la situación financiera o los objetivos de inversión de cada usuario. La información no constituye una recomendación de inversión, ni es asesoramiento de inversión, legal o fiscal, ni una oferta o solicitud de compra o venta de ningún instrumento financiero.