100-baggers: Las características de unas acciones 100X

28.04.2023 10:53

[ad_1]

Es el sueño de todo inversor: comprar acciones a un euro y venderlas tiempo después a 100 euros. Son los famosos 100-baggers. Rendimiento y rentabilidad de ensueño, la historia demuestra que hay varias acciones que lo han conseguido. Pero, ¿cómo encontrar una acción 100-bagger y qué tienen en común estas acciones?

Empecemos siempre con algunas estadísticas históricas. El primer elemento necesario para dar con un 100-bagger es la PACIENCIA. ¿No es extraño que el tiempo sea el elemento principal?

Sin embargo, si consultamos la lista de 100-baggers estadounidenses desde 1962 hasta 2014 (tenemos casi 400) encontramos que estos títulos alcanzaron los 100X después de este periodo:

1. Franklin Resources Inc (NYSE:) (el más rápido en alcanzar los 100X): 4,2 años.

2. Great Plains Energy INC (el más lento de la lista): 52,5 años

Otro elemento clave: la constancia. De hecho todas estas acciones, entre las subidas y bajadas del mercado, deberían comprarse y no volver a tocarse hasta llegar a 100X, algo realmente complicado (en su sencillez) porque choca completamente con la naturaleza humana, y con la inmediatez de nuestra sociedad (donde el tiempo medio de retención de unas acciones hoy en día es de seis meses, imagínese).

Hay otros dos elementos fundamentales que distinguen a las acciones 100-bagger:

– Crecimiento (especialmente de los beneficios)

– Valoraciones de partida bajas (como el ratio PER, por ejemplo).

Con esta combinación de factores, se entiende que si, por ejemplo, un título cotiza hoy a un PER de 5, con un BPA de 1 dólar, el valor del título es 5.

Pero si al cabo de 10 años, por ejemplo, los beneficios han crecido un 20% anual hasta un BPA de 5,16, con un múltiplo cambiado de 5 a 15 por ejemplo, el precio final será de 77,4 (no es un 100-bagger sino un 15-bagger en este caso, y sirve para ilustrar el ejemplo de cómo las valoraciones y el crecimiento de los beneficios van de la mano).

A esto se añade otro elemento: el tamaño. Estadísticamente, se ha demostrado que la mayoría de las empresas 100-bagger empezaron siendo pequeñas (sería difícil que Apple (NASDAQ:) multiplicara por 100 su tamaño actual).

Históricamente, las empresas con una capitalización de mercado de menos de 500 millones tienen más probabilidades de lograr estos resultados. En todo esto, como siempre, debemos tener en cuenta los factores de riesgo y diversificación.

De hecho, si sólo apostamos por un valor, además de tener un elevado riesgo específico (la empresa misma también podría quebrar), podríamos tener menos probabilidades de encontrar un 100-bagger (una aguja en un pajar).

Por el contrario, si creamos, por ejemplo, una cartera de 10 empresas diferentes, no sólo reduciremos el riesgo, sino que también aumentaremos las probabilidades de encontrar una acción potencialmente «100-bagger».

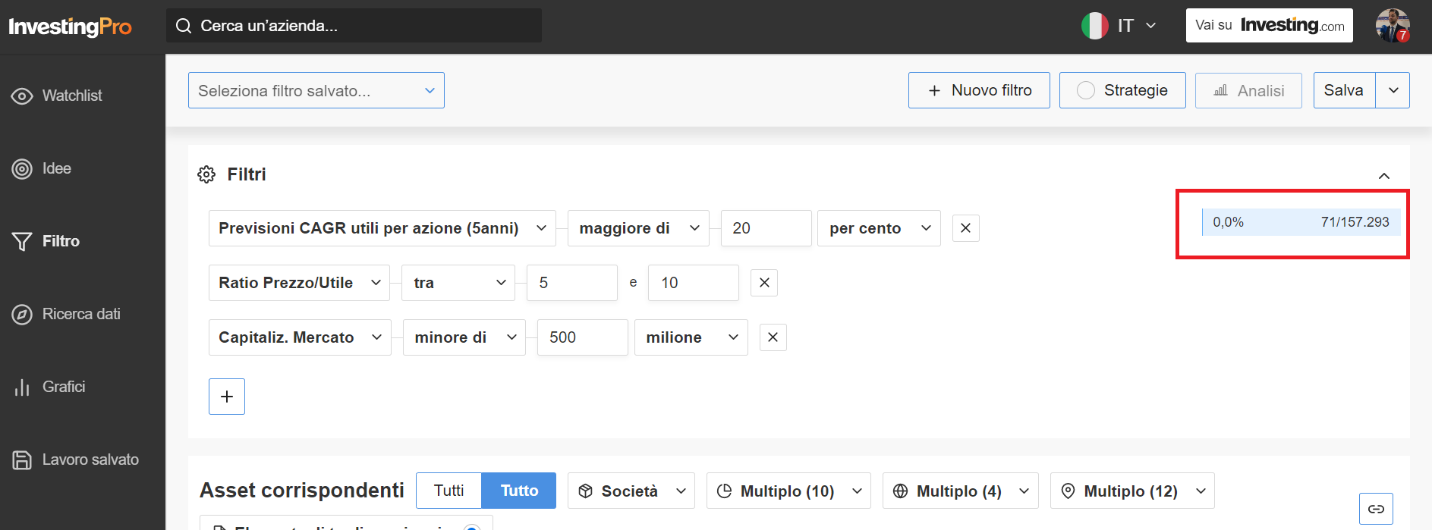

E incluso si esto no ocurriera y tuviéramos, por ejemplo, un 10-bagger, lo más probable es que ayudara a que toda la cartera rindiera muy bien. Con esto en mente entonces, con nuestra herramienta InvestingPRO, mostramos cómo configurar filtros para buscar el próximo 100-bagger…

Descripción: Fonte: InvestingPRO

Descripción: Fonte: InvestingPRO

Fuente: InvestingPRO

En la sección «filtro», he establecido las dos características mencionadas anteriormente: un crecimiento anual compuesto de los beneficios de al menos el 20% en los últimos cinco años, una relación PER de entre 5 y 10 y una capitalización de mercado de menos de 500 millones. Obsérvese que también podría haber incluido una tasa de crecimiento del BPA de los últimos 10 años, pero entonces probablemente ya habríamos dejado atrás parte del crecimiento.

Como podemos ver en el recuadro rojo de la derecha, sólo tenemos 71 valores (de una base de datos global de más de 157.000) con estas características.

¿Habrá entre ellos 100-baggers? Lo averiguaremos en un futuro próximo.

Aquí está el enlace para aquellos que quieran suscribirse a InvestingPro+ y empezar a trabajar con otros análisis de acciones.

¡Hasta la próxima!

«Este análisis se ha escrito únicamente con fines informativos; no constituye una solicitud, oferta, consejo o recomendación para invertir como tal y no pretende en modo alguno fomentar la compra de activos. Me gustaría recordarles que cualquier tipo de activo, se valora desde múltiples puntos de vista y es altamente arriesgado y por lo tanto, cualquier decisión de inversión y el riesgo asociado a la misma es responsabilidad del inversor”.

[ad_2]

Source link