Enel es el valor favorito de los italianos, pero ¿merece realmente la pena?

16.05.2023 11:06

Es el valor de mayor capitalización de Italia (más de 60.000 millones) y también uno de los más elegidos o presentes en las carteras de los inversores italianos. Hablamos de Enel (BIT:). Pero, ¿realmente merece la pena invertir tanto en este valor? Echémosle un vistazo de la mano de InvestingPro+.

Enel SpA es una empresa multinacional de energía y un operador global integrado en las industrias de electricidad y gas con un enfoque en Europa y Latinoamérica. Los segmentos de la compañía incluyen Italia, Península Ibérica, Latinoamérica, Europa del Este, Energías Renovables y Otros. Las divisiones de la compañía incluyen Generación, Comercialización, Infraestructuras y Redes, Gas Upstream y Energías Renovables. Su alcance mundial se extiende por Europa, Norteamérica, Latinoamérica, África y Asia. La empresa opera en unos 30 países de cuatro continentes con una capacidad instalada neta de unos 90 gigavatios (GW). Las empresas de distribución transportan electricidad a través de una red de más de 1,9 millones de kilómetros en total. La empresa tiene centrales de generación de todo tipo en unos 10 países, desde Alberta en Canadá hasta los Andes centrales, y suministra a ciudades de Sudamérica, como Río de Janeiro, Bogotá, Buenos Aires, Santiago de Chile y Lima.

Los datos de un vistazo

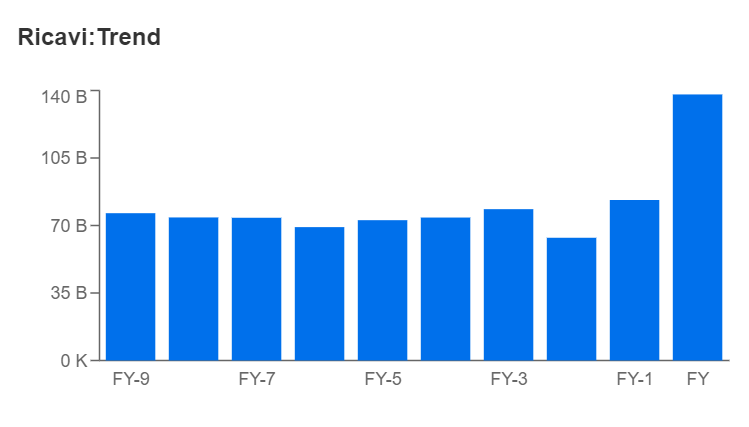

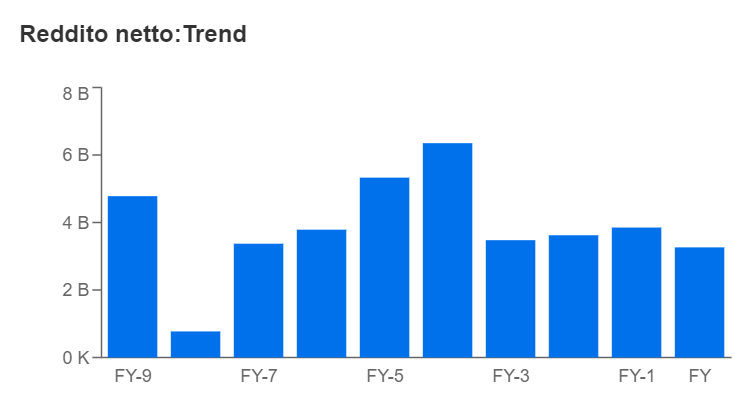

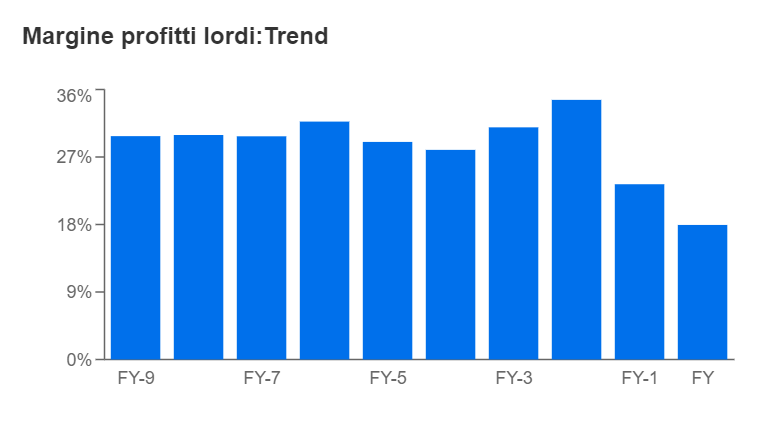

Comenzamos examinando el historial del balance, del que obtenemos varias indicaciones útiles, entre ellas:

La evolución incoherente de la cifra de negocios y de los beneficios a lo largo del tiempo, así como una marginalidad constante a la baja (la cifra del último año fiscal es poco significativa, sobre todo teniendo en cuenta cómo han evolucionado en cambio los márgenes y los beneficios).

La tasa de crecimiento del BPAd (beneficio por acción diluida) ha sido de un mísero 0,3% estos últimos 10 años.

Balance y flujos de tesorería

Entre tesorería e inversiones a corto plazo, Enel dispone de unos 11.000 millones, con un activo circulante total de unos 66.000 millones. Esto comparado con el pasivo corriente (76.000 millones) nos lleva a un balance a corto plazo muy precario.

La relación entre deuda y fondos propios también es muy precaria en este caso, con un 1,8 (típico de las empresas del sector de los servicios públicos de todos modos).

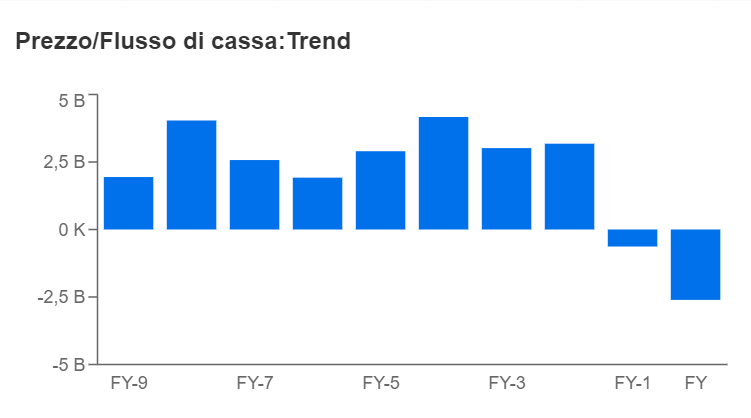

En cuanto al flujo de caja, el flujo de caja operativo sigue la tendencia del beneficio neto, con un marcado descenso en los 2 últimos años (antes constante).

Con un FCL negativo, no podemos hablar de rendimientos útiles en este sentido.

Valoraciones

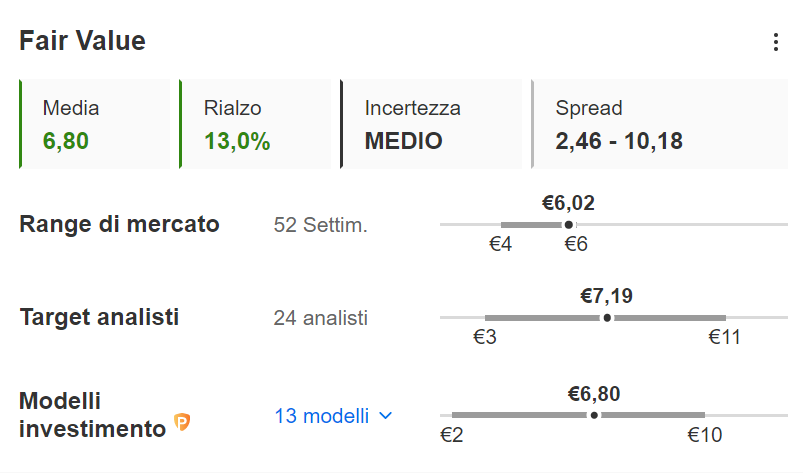

Pasemos ahora a las valoraciones. En particular, las acciones se encuentran actualmente con un descuento de alrededor del 13% con respecto al valor razonable, dado en torno a 6,8 euros por acción (basado en la media de 13 modelos diferentes).

En cambio, los analistas se muestran hoy más constructivos, con un precio objetivo de 7,19 euros y un potencial alcista de alrededor del 20%.

En general, sin embargo, la incierta y débil evolución de todos los indicadores clave, unida a un endeudamiento excesivo y unas valoraciones sin descuento, me hacen excluir el valor de mi lista de seguimiento. La única nota positiva es el rendimiento del dividendo del 6,6%, pero sinceramente, si estuviera buscando un dividendo, me quedaría con las empresas que son financieramente de mayor calidad y pagan un dividendo de todos modos (incluso más elevado a veces).

¿La prueba del 9? Basta con mirar el gráfico histórico…

El análisis se ha realizado con InvestingPro+, enlace a la herramienta pinchando en la imagen o AQUÍ.

¡Hasta la próxima!

«Este análisis se ha redactado únicamente con fines informativos; no constituye una solicitud, oferta, asesoramiento o recomendación para invertir como tal y no pretende fomentar la compra de activos en modo alguno. Me gustaría recordarle que cualquier tipo de activo, se evalúa desde varios puntos de vista y es altamente arriesgado y por lo tanto, cualquier decisión de inversión y el riesgo asociado siguen siendo responsabilidad del inversor”.