ETFs de opciones de compra cubiertas superaron fondos indexados este año

13.12.2022 19:49

[ad_1]

-

La débil rentabilidad del mercado de acciones y una volatilidad superior a la media han sido una combinación ganadora para los ETF de opciones de compra cubiertas Venta de primas

-

Parece probable que el año que viene se repita la misma volatilidad y la misma evolución de los precios.

-

Teniendo esto en cuenta, aquí hay tres de los fondos de suscripción de opciones de compra más populares, que podrían ser una buena apuesta

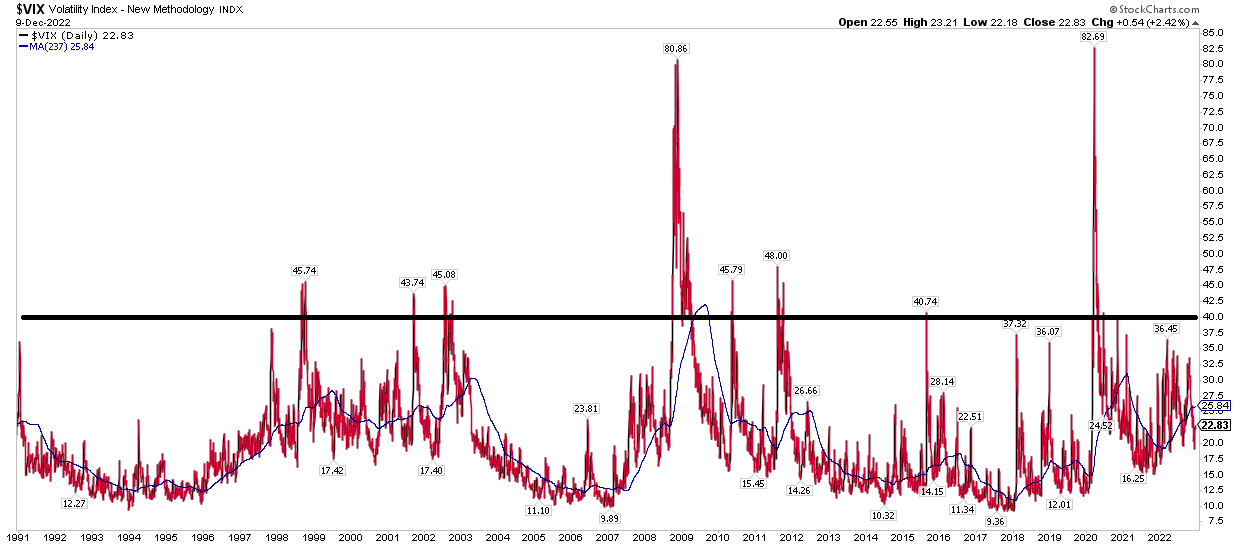

La volatilidad se ha disparado en 2022, pero las previsiones de un repunte masivo del no se han cumplido. Lo mejor que los bajistas han sido capaces de reunir este año es un pico ocasional de volatilidad de entre 35 y 39 puntos durante los peores días de Wall Street.

Esto puede resultar sorprendente teniendo en cuenta todo lo que se ha tenido que afrontar, como las sorprendentes lecturas de , una Reserva Federal empeñada en aplastar las acciones, una guerra, el colapso del mercado inmobiliario y los precios récord de la gasolina. Se podría pensar que algún acontecimiento, como la caída de FTX, habría desencadenado una oleada de ventas precipitadas que habría enviado el llamado «indicador del miedo» al menos a mediados de los 40.

Volatilidad: alta pero no extrema este año

A pesar de su historial de dispararse por encima de 40 durante los minipánicos, la volatilidad, aunque con una media de 26 en el año, se ha limitado a un rango entre 19 y 37 utilizando los niveles de cierre. A modo de contexto, durante sus más de 30 años de historia, el VIX ha registrado una media ligeramente inferior a 20. Como resultado, las primas de las opciones han sido un poco más caras de lo habitual en 2022. Eso hace que un grupo de ETFs tenga un gran aspecto.

Fuente: Stockcharts.com

Los ETF de opciones cubiertas utilizan derivados para mejorar su rendimiento. Aunque suene complejo, la estrategia es bastante sencilla. La mayoría de estos fondos se limitan a vender opciones de compra sobre las posiciones de sus respectivas carteras. Durante los periodos de alta volatilidad en el mercado general y cuando la renta variable se dirige a la baja, estos fondos suelen obtener buenos resultados.

En mi opinión, hay tres grandes ETF de opciones de compra cubiertas que han ganado fuerza en los últimos 12 meses a medida que la volatilidad se ha vuelto más alta de lo normal y las acciones siguen luchando.

Los 3 grandes índices

-

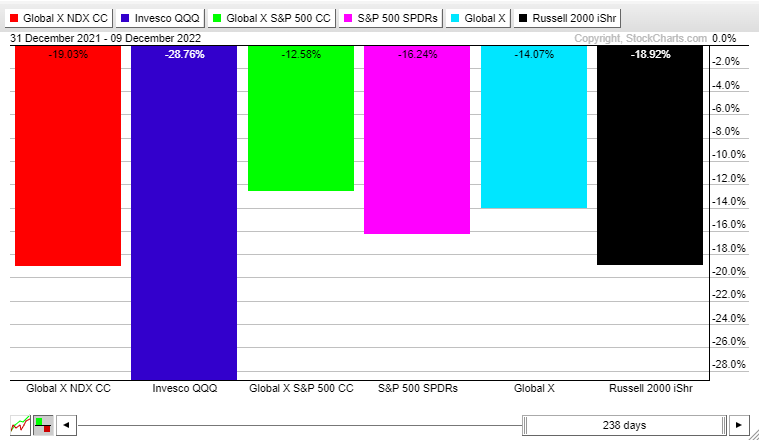

El Global X Covered Call ETF (NASDAQ:) ha superado al popular Invesco QQQ Trust Nasdaq 100 ETF (NASDAQ:) en casi diez puntos porcentuales en lo que va de año.

-

El segundo mayor fondo de opciones de compra cubiertas por AUM es el Global X S&P 500 Covered Call ETF (NYSE:), que ha producido alrededor de un 4% de alfa (BMV:) frente al SPDR 500 (NYSE:).

-

Por último, la misma tendencia se observa en las pequeñas capitalizaciones, con el Global X Russell 2000 Covered Call (NYSE:) bajó un 14% de rentabilidad total en 2022, frente al descenso del 19% del ETF iShares Russell 2000 (NYSE:).

Covered Call ETFs Vs. Index Funds YTD

Covered Call ETFs Vs. Index Funds YTD

Fuente: Stockcharts.com

¿Volverá a ser rentable vender opciones de compra contra posiciones largas en acciones en 2023?

Esa es siempre una pregunta de tipo bola de cristal, pero con la volatilidad manteniéndose en la primera mitad de los 20 el próximo año que podría ser rocosa, estas son jugadas decentes para pensar en los inversionistas activos y aquellos que quieren un poco de protección sin dejar de mantener la exposición a la renta variable.

Pero con una volatilidad que se mantiene en los 20 y un primer semestre del próximo año que podría ser agitado, estas son buenas opciones para los inversionistas activos y los que desean cierta protección sin perder la exposición a la renta variable.

Saber lo que se posee

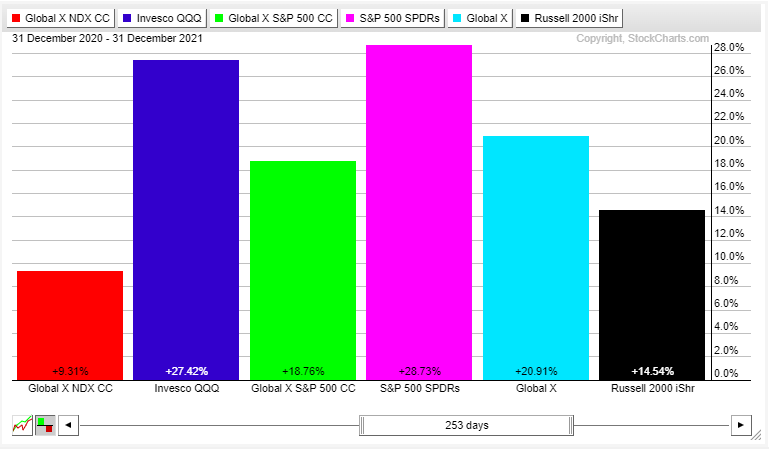

Si los mercados siguen registrando grandes ganancias y una menor volatilidad, es casi seguro que los ETF de opciones de compra cubiertas obtengan peores resultados. En 2021, los fondos de índices amplios batieron a este incipiente espacio de ETFs en porcentajes considerables, aunque el año pasado la acción de los precios en los valores de pequeña capitalización, a menudo sin tendencia, se tradujo en una mayor rentabilidad de RYLD frente a IWM. En cuanto a las comisiones, cada uno de los tres principales fondos de opción de compra cubierta no es barato, con ratios de gastos anuales del 0.60%.

Covered Call ETFs Vs. Index Funds in 2021

Covered Call ETFs Vs. Index Funds in 2021

Fuente: Stockcharts.com

Conclusión

Haga sus apuestas para 2023. Si ve que la volatilidad sigue siendo alta junto con unos rendimientos de la renta variable mediocres en el mejor de los casos, entonces podría ser otro año sólido para los ETF de opciones de compra cubiertas.

Descargo de responsabilidad: Mike Zaccardi no posee ninguno de los valores mencionados en este artículo.

[ad_2]

Source link